原文標題:Trump’s newest grift: Building a cryptocurrency empire while destroying its regulators

原文作者:Molly White

原文編譯:Daisy,ChainCatcher

在特朗普重新掌權的背景下,加密貨幣行業正經歷前所未有的監管鬆動。以此為契機,特朗普家族迅速佈局相關產業,打造出一個市值數十億美元的加密帝國,涵蓋平臺建設、代幣發行、基礎設施掌控乃至市場操控,權力與資本緊密交織。

這一過程不僅帶來鉅額收益,也引發嚴重利益衝突與濫權質疑。從平臺控股到政策干預,從迷因幣炒作到潛在的內幕交易,特朗普家族正在將國家監管體系轉化為自身謀利的工具。

本文將梳理家族加密業務的運作路徑,揭示其如何在監管真空中獲利,並探討這場“加密帝國擴張”背後所引發的制度風險。

金主輸血,規則鬆動:加密資本如何快速打通政商通道

特朗普重新掌權後,迅速獲得來自加密行業金主的至少 2000 萬美元政治捐款。其中,瑞波(Ripple)和 Andreessen Horowitz 各出資 500 萬美元,Coinbase、Gemini、Kraken、Circle 等巨頭也提供了數百萬美元支持。

這些金主隨即獲得政策回報:至少八起美國證券交易委員會(SEC)針對加密企業的執法案件被撤銷或暫緩處理。不少企業還被納入新規制定程序,藉機在缺乏監管、合規要求低、消費者保護薄弱的環境下,為自身量身定製市場規則。

政策鬆動不僅讓捐款企業大幅獲利,也為特朗普家族的加密擴張掃清了制度障礙,奠定了整套商業運作的前提條件。

World Liberty Financial:特朗普加密帝國的核心資產

2024 年 8 月,特朗普與合夥人創立加密公司 World Liberty Financial。項目聯合創始人扎克·維特科夫之父史蒂文·維特科夫是特朗普的長期盟友,現任中東問題特別代表,近期還被任命為其出訪普京的私人特使,也是促成該項目關係牽線的關鍵人物。

儘管平臺從宣傳到定位幾乎圍繞特朗普本人展開,官網還將其兒子列為“DeFi 遠見者”“Web3大使”,並承諾 75% 的協議收益歸其所有,但初期家族仍試圖營造“保持距離”的姿態。直至特朗普再次上任,他正式控股 60% ,成為實際控制人。

來源:World Liberty Financial 網站主頁

儘管尚未推出任何交易平臺,World Liberty 已募集資金高達 5.5 億美元,按分成比例,特朗普個人預計可獲利近 4 億美元。公司宣稱將打造“金融民主化”平臺,併發行穩定幣 USD 1 ,這與特朗普過往將穩定幣稱為“政府控制金融工具”的立場形成強烈反差。

值得注意的是,項目中有 7500 萬美元來自孫宇晨——一位因涉嫌欺詐而遭 SEC 和司法部調查的外籍加密企業家,無法向特朗普直接捐款。隨後,孫被任命為 World Liberty 顧問,而在特朗普上任後,SEC 對其訴訟被擱置。

World Liberty 發行的 $WLFI 被定義為“治理代幣”,理論上應賦予持有人投票權,但平臺團隊在未進行任何表決的情況下,單方面推進包括髮行穩定幣等重大事項。該代幣還設置了多項規避監管的條款,僅限非美國公民或“合格投資者”購買,且當前不可交易。部分投資者押注,一旦 SEC 監管被進一步削弱,相關限制將被解除,代幣或可進入二級市場帶來回報。

與此同時,項目也因涉嫌內幕交易遭廣泛質疑。媒體披露,World Liberty 曾以約 200 萬美元收購 Movement Labs 的代幣,恰逢後者被傳與馬斯克主導的“政府效率部”洽談區塊鏈合作。雙方雖予以否認,但市場反應激烈。

2025 年 4 月 8 日,一份由副司法部長託德·布蘭奇發佈的備忘錄顯示,司法部根據特朗普簽署的行政命令,正式解散加密貨幣調查小組,終止所有相關執法行動。這一舉措幾乎切斷了對特朗普家族加密業務的聯邦調查路徑。

USD 1 的發佈時間也引發關注: 3 月 25 日,World Liberty 宣佈將發行該穩定幣,僅十天後,SEC 表示“特定類型”穩定幣不屬於其監管範圍,企業可無需註冊發行。與此同時,國會正由親特朗普派推動相關立法,放寬對穩定幣的監管限制。這背後,是加密行業在上一個選舉週期投入的逾 1.3 億美元遊說資金。

此外,World Liberty 正與幣安(Binance)協商,將 USD 1 上架至其平臺。一旦達成,該項目將接入全球最大加密交易所的用戶體系,收益潛力巨大。而此時,幣安正與美國財政部就合規事務進行談判,試圖解除此前因反洗錢違規而設立的監管協議,該協議源於其支付超 40 億美元罰金後達成的司法和解。

Truth Social 與 Truth.Fi:社交平臺轉向加密投資

特朗普旗下“特朗普媒體與科技集團”(Trump Media & Technology Group, TMTG),即 Truth Social 的母公司,近年來也開始進軍加密領域。公司已在公開市場上市,估值約 20 億美元,特朗普持股約 53% 。近期,TMTG 還申請允許由小唐納德·特朗普掌控的信託基金出售所持股份。

2024 年 1 月,TMTG 宣佈以“Truth.Fi”為品牌切入金融科技領域,推出所謂“美國優先”的投資產品。3 月 24 日,公司宣佈與新加坡交易所 Crypto.com 合作。值得注意的是,該平臺此前正接受美國證券交易委員會(SEC)調查,並於同年 8 月收到“威爾斯通知”,預示將面臨執法行動。然而,僅三天後,Crypto.com 宣佈 SEC 已終止調查。

與此同時,TMTG 表示將動用最多 2.5 億美元現金儲備,投資比特幣等加密資產。通過此舉,公司——實為特朗普本人——有望借自身推動市場上漲的言行,從中直接獲利。包括他提出建立比特幣戰略儲備、推動政府資金購入比特幣等政策,均可能對市場造成實質性影響。

區塊鏈遊戲計劃與監管鬆動:從“大富翁”到現實套利

據《財富》雜誌報道,特朗普正籌備推出一款區塊鏈房地產主題遊戲,玩法類似“大富翁”,但建立在加密貨幣體系之上,主打“邊玩邊賺”(Play-to-Earn),吸引玩家通過遊戲獲取實際收益。

此類遊戲在過往屢遭詬病,問題集中於經濟結構失衡和道德風險。富有玩家可“氪金取勝”,而經濟條件較差者甚至難以入場,系統高度依賴新玩家流入維持代幣價值,一旦增速放緩即陷崩盤風險。

2021 年爆紅的 Axie Infinity 曾引發“數字佃農”模式:富人租賃遊戲資產給低收入國家玩家,承諾其通過遊戲獲得高於本地工資的收入。這類玩法最終引發廣泛倫理爭議,涉及未成年人參與類博彩機制、玩家投入真錢後血本無歸等問題。2022 年 3 月,該遊戲還遭朝鮮黑客攻擊,損失約 6.25 億美元,代幣價格至今未恢復。

近年來,美國監管機構開始加強對此類項目的審查。SEC 在起訴 Coinbase 和幣安時,指控其上線未註冊證券,包括 Axie Infinity 的 $AXS、The Sandbox 的 $SAND 以及 Decentraland 的 $MANA 等遊戲代幣。與此同時,消費者金融保護局(CFPB)也關注遊戲幣變現環節中的剝削行為,尤其涉及未成年玩家。

然而,特朗普重新執政後,這些監管障礙正被快速拆除。他推動放寬對加密企業的限制,包括取消註冊、合規、追責與博彩機制監管等關鍵環節。SEC 近期“加速”撤銷多項針對幣安、Coinbase 及相關遊戲代幣的執法行動,並宣佈大部分加密資產不再歸其監管範圍,同時邀請業內高管參與制定新規。

特朗普政府還推動徹底關閉 CFPB,該提議已獲加密企業高層公開支持。國會方面也在配合行動,眾議院與參議院已通過廢除 CFPB 針對加密遊戲設立的監管規則,該規則原旨在強化對未成年用戶及非遊戲型加密資產投資者的保護。

這項廢除案呈現明顯黨派分裂:民主黨與無黨派議員一致反對,除一位象徵性反對的共和黨參議員外,其餘共和黨議員全數支持。目前,該法案正等待特朗普簽署。一旦落筆,不僅將徹底終結對相關行為的監管屏障,也將為其本人及其所涉加密項目帶來直接利益。

特朗普家族進軍比特幣挖礦,利益輸送疑雲再起

2025 年 3 月底,特朗普的兩個兒子——埃裡克·特朗普和小唐納德·特朗普宣佈投資比特幣挖礦公司 American Bitcoin,埃裡克出任首席戰略官。

該公司由挖礦企業 Hut 8 協助設立,後者將“幾乎全部”挖礦設備轉讓至新公司,引發行業質疑。VanEck 分析師 Matthew Sigel 評論稱:“我實在無法理解他們為何以 6.1 萬臺礦機的代價,僅換回此前 100% 控股子公司剩下的 80% 股份。”不少觀察人士認為,這更像是一次“政治換股”——Hut 8 向特朗普家族讓出 20% 股權,以換取政策上的便利和潛在回報。

埃裡克·特朗普表示,公司計劃未來上市,並將與 World Liberty Financial 展開合作。他還透露,將保留部分挖出的比特幣,押注特朗普再次推動比特幣價格上漲,從中獲取資產增值收益。

大舉推出迷因幣,特朗普家族套現數億美元

就在特朗普再次就任總統前夕,他推出名為 $TRUMP 的迷因幣,甚至令部分加密圈支持者震驚。有業內人士直言其行為是“赤裸裸的圈錢”,並批評其“荒謬至極,刷新愚蠢新下限”。

不久後,家族又推出 $MELANIA 迷因幣,進一步引發爭議。《金融時報》估算,截至 3 月初,特朗普團隊已通過這兩款代幣套現至少 3.5 億美元。4 月 15 日,特朗普控制的錢包地址再次疑似套現 460 萬美元。

與此同時,$MELANIA 團隊在 3 月下旬至 4 月初疑似拋售約 450 萬美元代幣。4 月 7 日,鏈上分析平臺 Bubblemaps 披露,項目內部人士從標註為“社區分發”的錢包中轉出價值約 3000 萬美元的代幣並大規模出售。更值得關注的是,該團隊此前還被指涉及操控與阿根廷總統米萊有關的 $LIBRA 代幣,以及多個基於 Solana 的迷因幣內幕交易。

$TRUMP 代幣初始分配中,特朗普及其關聯方掌握高達 80% 的控制權,設有三年線性解鎖機制。第一輪解鎖即將啟動,特朗普可出售最多 4000 萬個代幣,按當前價格估值約 3.1 億美元。與此同時,大量早期投資者已遭重創,幣價從峰值 75 美元跌至不足 5 美元。

儘管這些交易行為涉嫌操縱市場或內幕交易,監管幾乎缺席。2 月 27 日,SEC 明確表示迷因幣不在其監管範圍內。按常規,此類潛在刑事行為應由司法部介入,但該部門已被指示將資源優先用於“移民與政府採購欺詐”等領域,加密市場則被擱置。

換言之,特朗普家族正藉助監管真空,在迷因幣市場中以低風險換取高額回報。

NFT 操作再出招:從自購“冷門作”到販賣“嫌犯卡牌”

除了加密貨幣和迷因幣,特朗普家族也積極涉足 NFT(非同質化代幣)市場。早在 2021 年 12 月,梅拉尼婭·特朗普推出首個 NFT 系列,但市場反應冷淡。起拍價約為 25 萬美元的作品無人競拍,最終疑似由她本人以約 17 萬美元價格購入。

2023 年 7 月,她推出第二個系列,再度引發爭議。此次項目使用了 NASA 圖像,涉嫌違反其禁止商業用途的規定。該系列同樣銷量慘淡,一週僅售出 55 枚,銷售額不足 5000 美元。

相較之下,特朗普本人在 NFT 項目上的表現更具商業回報。他於 2022 年 12 月推出首批“數字交易卡”(Trump Cards),有意淡化“NFT”標籤。這組卡牌通過插畫形式塑造出理想化形象——肌肉發達、年輕英俊,穿著超人或牛仔服飾,風格誇張、脫離現實。

特朗普的“數字交易卡”之一(來自 OpenSea)

後續系列更進一步,直接以特朗普的嫌犯登記照為主題,併為購買者設置“升級獎勵”機制,包括登記照所穿西裝的碎片,甚至在他紐約刑事審判期間與其共進晚餐的機會。

持幣未明、言行聯動:特朗普家族加密資產持有情況引發關注

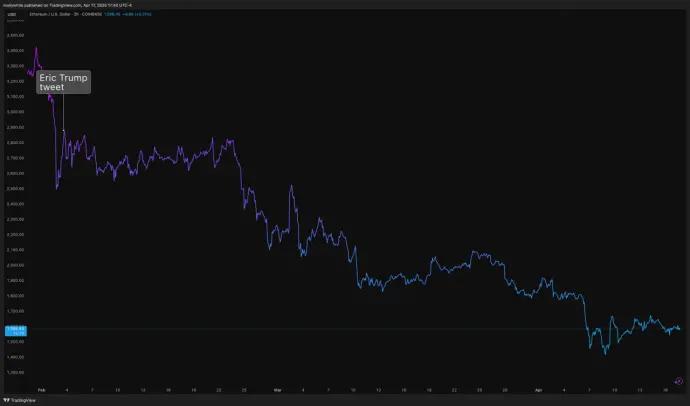

儘管特朗普家族的加密資產持有情況尚不透明,但公開財務申報與鏈上記錄提供了部分線索。2024 年 8 月,特朗普申報持有價值在 100 萬至 500 萬美元之間的以太坊(ETH),與其錢包中當時約 228 萬美元的餘額基本吻合。自當年 12 月起,該錢包開始大規模出售 ETH,目前已拋售大部分持倉。

家族其他成員的持幣情況尚未披露,但顯然具備從政策影響下的市場波動中直接獲利的機會。部分人甚至主動“影響市場”。例如,埃裡克·特朗普今年 2 月發文稱:“現在是增持 $ETH 的好時機,記得以後感謝我。”幾乎同期,特朗普家族主導的 World Liberty Financial 大額轉入 ETH 至 Coinbase,引發外界對“喊單配合”行為的質疑。

更令人擔憂的是特朗普親信圈可能存在內幕交易風險。他們對特朗普的行事風格瞭然於心,亦可能掌握非公開信息,而特朗普多次突發政策決定對市場造成劇烈衝擊。

近期一則例證尤為典型:在特朗普宣佈“解放日”關稅政策、導致股市大跌後,有跡象顯示部分知情人士低位買入,在政策暫停消息發佈後借市場反彈獲利離場。類似操作在加密市場同樣可能發生。比特幣等資產價格波動劇烈,若提前掌握政策走向,極易借信息差獲取可觀利潤。

權力變現的終極形式:從監管崩解到系統性風險

特朗普家族在加密領域的利益衝突,早已遠超其首任期內的“薪酬條款”爭議。通過佈局多個項目,特朗普構建了一整套權力牟利路徑:直接從代幣與企業中獲利、推動有利於自身投資的監管政策、涉入疑似內幕交易,以及為外部勢力提供通過“投資”換取政治影響的通道——若轉化為競選捐款,這些行為將構成違法。

與此同時,監管體系正在被系統性拆除。特朗普持續削弱對加密市場的約束,使普通投資者暴露於欺詐與操控風險中,而他本人及其金主幾乎不受實質性審查。

儘管權力濫用跡象愈發明顯,目前的制衡機制仍形同虛設。部分民主黨議員雖已致信 SEC 監察長、司法部高層及多位州檢察長,呼籲調查特朗普及其團隊的利益衝突,但迄今無實質進展公開。

更令人警惕的是,監管的持續塌陷正導致總統個人財務利益與國家政策權力高度重合,加密市場也逐步淪為權貴套利場:高風險借貸項目披著“金融民主化”的外衣,欺詐性行為被包裝為技術創新,迷因幣則演變為“拉高出貨”的工具。

在這一過程中,普通投資者被邊緣化,維權無門。而這場去監管實驗的風險,正在向傳統金融系統蔓延。隨著銀行敞口擴大、養老金和退休基金紛紛涉入,整個社會正悄然承擔可能由極少數人獲利、卻由全民買單的系統性成本。一旦泡沫破裂,受害的將不僅是投機者,更是那些從未參與其中的普通民眾。