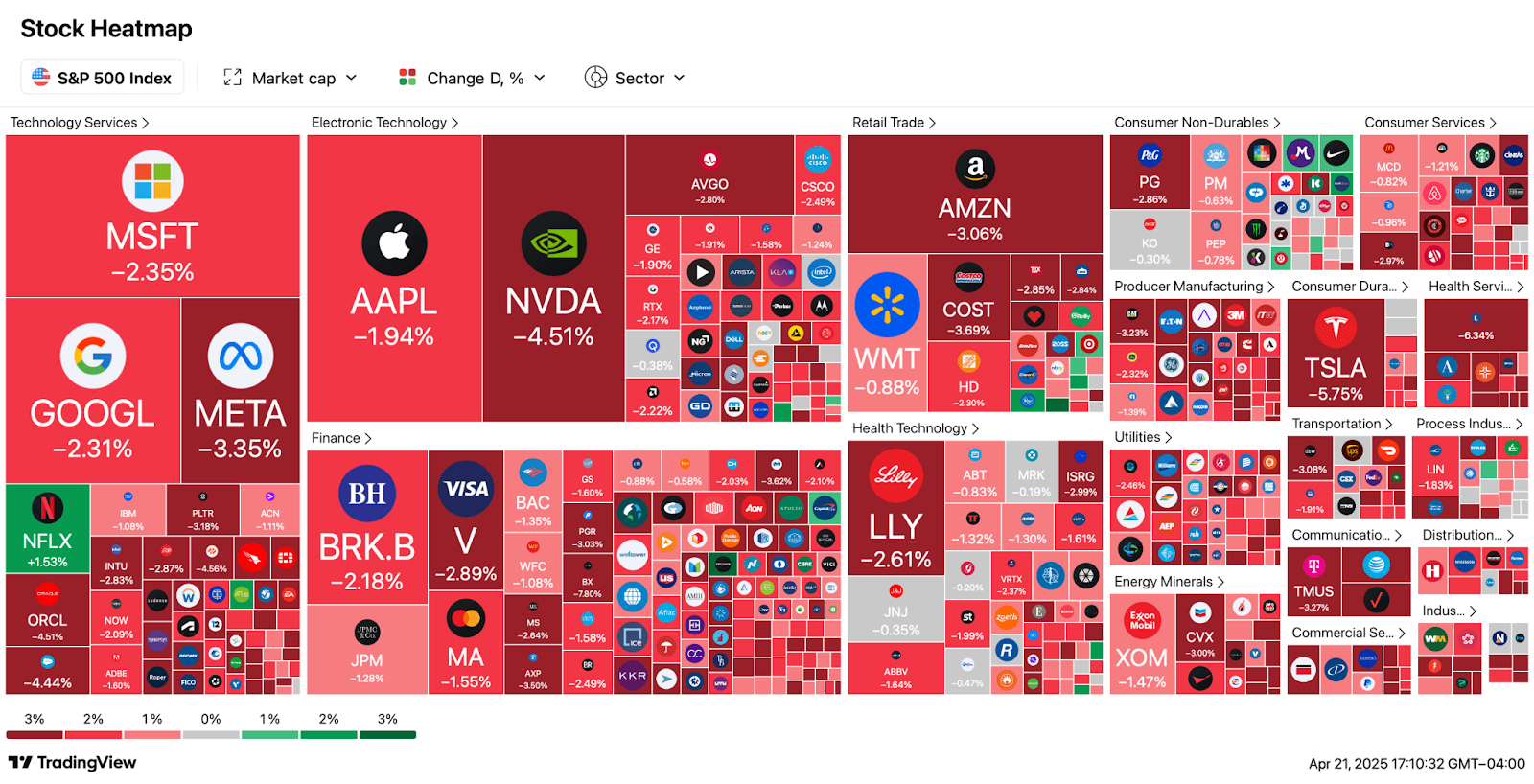

2025年4月21日,全球金融市場迎來“黑色星期一”。美國三大股指集體崩盤:道瓊斯工業指數暴跌972點(跌幅2.8%),標普500指數重挫125點(跌幅3.1%),納斯達克綜合指數更因科技股拋售潮狂瀉416點(跌幅4.2%),單日市值蒸發1.5萬億美元。

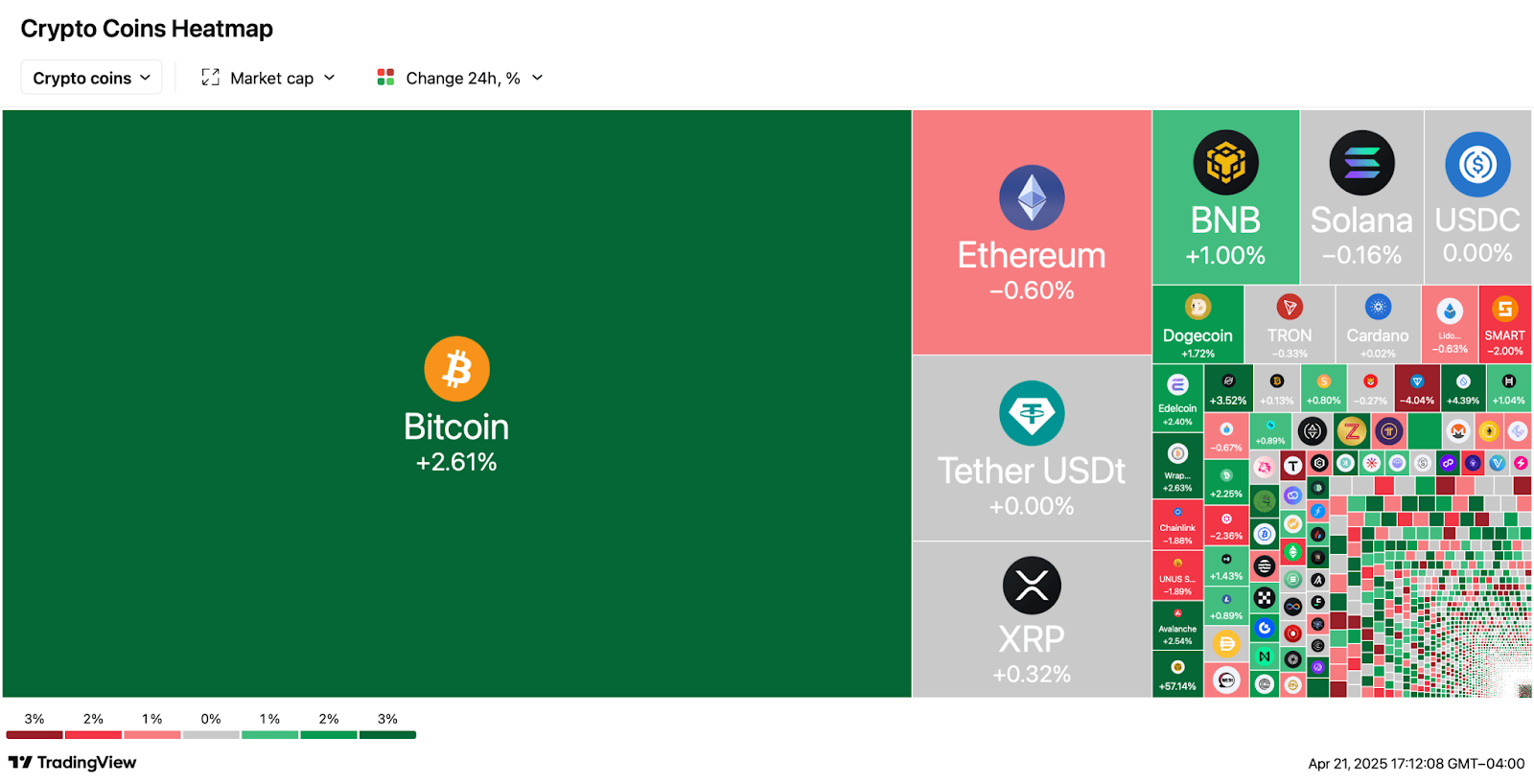

然而,與傳統市場的慘烈形成鮮明對比,加密貨幣市場逆勢增長1.77%,總市值突破2.73萬億美元,比特幣(BTC)一度觸及88,527美元高位,最終收於87,262美元,日內漲幅2.61%。更值得關注的是,部分另類代幣如Convex Finance(CVX)單日暴漲21.04%,Stacks(STX)上漲12.98%,甚至“FARTCOIN”這類迷因幣也錄得8.52%漲幅。

這一現象顛覆了傳統金融邏輯——作為典型風險資產的比特幣,為何能在美股暴跌引發的“Risk-off”(風險規避)浪潮中逆勢上行?其背後是美元信用危機、地緣政策衝擊與加密資產價值重估的複雜博弈。

風暴中心:特朗普關稅政策如何撕裂全球市場?

1. 特朗普2.0“百日維新”的政策鐵拳

自2025年1月上任以來,特朗普政府以“美國優先”為核心,推出一系列激進政策:

- 關稅全面升級:對中國輸美商品加徵最高125%關稅,取消800美元以下小額商品豁免,並對半導體、新能源汽車等關鍵產業啟動反規避調查;

- “對等關稅”衝擊:對60餘個貿易順差國加徵差異化稅率(最高達125%),追溯至4月5日生效,覆蓋鋼鋁、汽車等核心商品;

- 供應鏈重構:強制要求北美汽車供應鏈本土化比例提升至75%,直接打擊依賴全球分工的科技製造業。

這些政策導致全球貿易成本飆升。WTO預測,若關稅持續至2026年,全球貿易量或萎縮25%,美國經濟衰退概率超60%。企業被迫承擔供應鏈重構成本,僅科技巨頭蘋果、特斯拉市值便蒸發超3000億美元。

2. 美元信用危機:從“安全資產”到“風險源頭”

特朗普政策引發的連鎖反應,暴露出美元體系的結構性矛盾:

- 債務炸彈:美國2025年到期國債規模達9.2萬億美元,利息支出佔財政支出13%,減稅與關稅收入難以填補赤字;

- 通脹黏性:能源價格和關稅推升核心CPI至3.5%,美聯儲降息預期推遲至9月,市場對“滯脹”擔憂加劇;

- 去美元化加速:37國簽署數字貨幣合作協議,沙特石油人民幣結算佔比突破25%,CIPS交易量增長47%。

在此背景下,投資者開始質疑美元作為全球儲備貨幣的穩定性。黃金價格單日上漲3.28%至3,425美元/盎司,月度漲幅12%,但波動率從1.2%升至1.8%,顯示傳統避險資產已無法完全消化市場焦慮。

脫鉤之謎:比特幣如何突破傳統風險框架

歷史相關性的瓦解

過去五年形成的"比特幣-科技股"強相關性(相關係數達0.78)正在發生質變。2025年4月的數據顯示,比特幣與納斯達克的30日相關係數已從年初的0.6驟降至0.35,同期黃金與標普500的負相關性則增強至-0.42。這種轉變在4月21日達到高潮——當科技股暴跌4%時,比特幣反而逆勢突破關鍵阻力位。

價值支撐的雙重重構

① 貨幣屬性強化:美聯儲隔夜逆回購規模突破2.3萬億美元的歷史峰值,顯示美元流動性正被系統性抽離。而比特幣2100萬枚的絕對稀缺性,使其在美元信用受損時成為價值儲存的首選。Bitwise分析師Juan Leon指出:"當政府機構信任度跌破臨界點,比特幣的算法信用開始顯現比較優勢"。

② 機構持倉質變:MicroStrategy持有的比特幣數量已達50萬枚,佔流通量的2.38%,貝萊德比特幣ETF管理規模突破300億美元。不同於散戶的短線交易,這些機構投資者採用"戰略儲備"模式,實質將比特幣納入資產負債表進行長期配置。

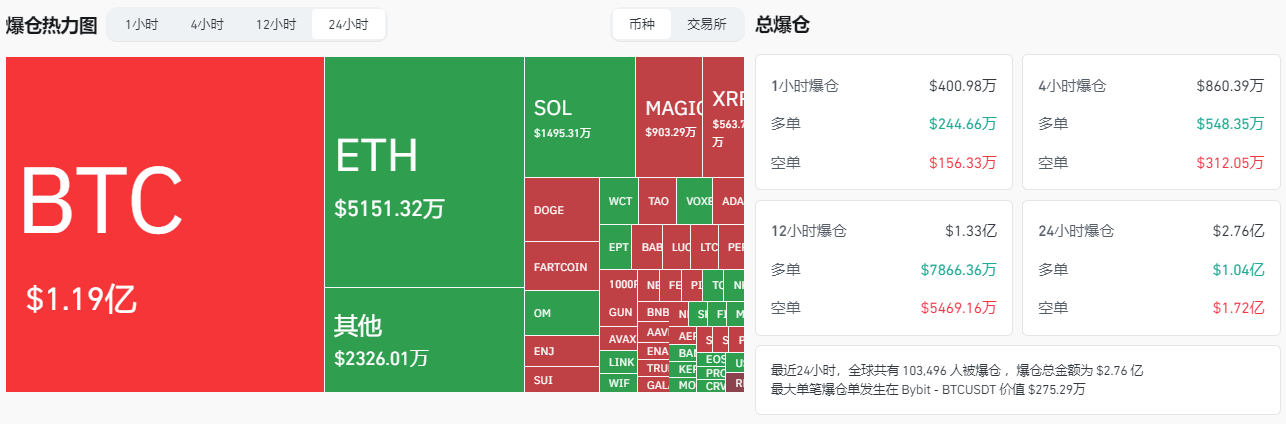

過去一天未平倉合約增加了 20 多億美元,相當於百分比增幅超過 8.3%。這裡的“未平倉合約量”是指衡量所有衍生品交易所當前未平倉的 BTC 相關頭寸總量的指標。

最近24小時,全球共有 103,496 人被爆倉 ,爆倉總金額為 $2.76 億。當前從情緒指標來看,比特幣已從過去兩週的恐慌情緒中走出。

結語:在秩序的裂縫中尋找光明

2025年的這場金融風暴,暴露出傳統法幣體系的脆弱性與單邊主義政策的反噬效應。比特幣的逆勢上漲,不僅是市場情緒的宣洩,更是全球投資者對超主權價值存儲手段的集體投票。正如1971年佈雷頓森林體系崩潰催生了黃金牛市,今日的美元信用危機或將成為加密資產登上歷史舞臺的轉折點。

然而,這場變革不會一蹴而就。投資者需警惕市場波動中的泡沫,關注底層技術進展與監管合規性,方能在秩序重構的浪潮中捕捉真正的價值曙光。