引言:當傳統金融與DeFi原生力量碰撞

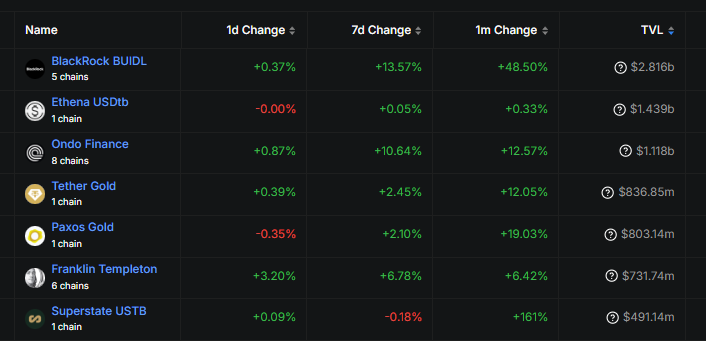

2025年5月7日,DeFiLlama數據顯示RWA(現實世界資產代幣化)賽道TVL突破118.86億美元,較年初增長46%。其中貝萊德BUIDL基金以48.8%的月增速衝至28.16億美元,Ethena USDtb與Ondo Finance則以超10億美元TVL緊隨其後。

這場由傳統金融機構與DeFi協議共同推動的資產革命,正將代幣經濟模型的競爭推向新高度。本文聚焦兩大頭部項目ONDO與ENA,從代幣設計、收益捕獲、流動性博弈等維度,揭示加密市場深層價值邏輯。

一、代幣經濟模型:通縮博弈與積分系統的路線之爭

1.1 ONDO:機構化敘事下的通縮實驗

作為RWA賽道龍頭,ONDO採用固定總量100億枚+通縮機制,通過交易手續費回購銷燬代幣。其設計核心在於:

- 機構優先策略:質押收益來自OUSG(代幣化美債)0.15%管理費、USDY(穩定收益產品)0.17%手續費等,2025年預計捕獲1.76億美元協議收入;

- 解鎖壓力測試:2025年1月起團隊與投資者代幣逐步釋放(佔總供應量45.9%),但通過與BlackRock等機構的合作,部分流動性被合規資金池對沖;

- 治理溢價:持有者可參與RWA資產發行規則投票,例如決定是否引入企業債或房地產資產。

這種模型的優勢在於與傳統金融收益掛鉤,但弱點在於過度依賴機構資金入場速度。正如Maple Finance在2022年熊市中的教訓——當機構贖回潮爆發時,代幣可能面臨螺旋下跌。

1.2 ENA:穩定幣帝國的積分經濟學

ENA則構建了DeFi原生激勵體系:

- 銷燬飛輪:協議將20%的USDe(算法穩定幣)收益用於銷燬ENA,配合Shard/Sats積分系統鎖定流動性。例如用戶通過質押ETH獲取sENA,可參與Ethereal DEX的未來代幣分配;

- 收益捆綁:USDe持有者獲得4%的ETH質押收益+10%-18%的衍生品對沖收益,形成“互聯網債券”效應。目前USDe發行量達80億美元,直接支撐ENA市值;

- 無通縮陷阱:雖然總量固定為150億枚,但通過跨鏈再質押(如Converge L1)將代幣嵌入多重收益場景,降低拋壓。

這種設計讓ENA在高頻交易場景中佔據優勢,但需警惕負資金費率等衍生品風險。正如2025年3月某機構報告指出:“ENA的估值本質是對沖基金業績的鏈上映射。”

二、收益來源解剖:傳統資產證券化 vs 算法穩定幣鍊金術

2.1 ONDO:啃食萬億美元固收市場的“鏈上貝萊德”

ONDO的價值捕獲直接掛鉤傳統金融市場:

- 美債套利:通過代幣化短期國債(如OUSG),投資者可獲取5%年化收益,遠高於Coinbase等CEX的2.3%活期利率;

- 機構管道:與富達合作發行OMMF貨幣基金,允許合格投資者以10萬美元門檻參與私募信貸市場,管理費率0.25%;

- 合規溢價:通過Ankura Trust實現破產隔離,滿足SEC對證券化資產的託管要求,吸引家族辦公室等長期資金。

但這種模式面臨雙重天花板:RWA賽道整體TVL僅佔傳統共同基金規模的0.2%,且不少競爭者正分食企業信貸市場。

2.2 ENA:衍生品收益的“鏈上橋水”

ENA構建了更激進的收益引擎:

- 資金費率套利:通過做空ETH永續合約對沖質押資產波動,歷史年均收益達15.7%。當ETH質押率從26%向50%邁進時,該策略收益可能翻倍;

- 流動性黑洞:USDe已接入Aave、Curve等50餘個協議,在DEX的日交易量突破12億美元,手續費反哺ENA質押者;

- 監管套利:通過將總部設在開曼群島,規避美國對衍生品協議的嚴格審查,快速擴大市場規模。

這種模式的風險在於極端行情下的連環清算。例如2025年2月,當ETH價格單日暴跌23%時,USDe的抵押率一度觸及105%警戒線。

三、流動性戰爭:解鎖潮 vs 生態捆綁

3.1 ONDO:用合規敘事對抗代幣拋壓

儘管面臨45.9%的代幣解鎖壓力,ONDO通過三重策略穩住盤面:

- 機構OTC通道:與GSR、Genesis Trading合作設立大宗交易平臺,將解鎖代幣定向出售給主權基金,減少市場衝擊;

- 跨鏈流動性池:在Solana部署BUIDL基金,利用其5萬TPS特性實現秒級贖回,單日捕獲1.2億美元機構存款;

- 治理權溢價:持有10萬枚以上ONDO可參與BlackRock RWA資產配置會議,推動代幣向“鏈上投行股權”演化。

3.2 ENA:積分系統構築流動性護城河

ENA的流動性防禦更為巧妙:

- 質押嵌套:用戶質押ENA可獲取sENA積分,後者可用於兌換Ethereal DEX的治理代幣。這種“俄羅斯套娃”模型將80%的代幣鎖定在智能合約中;

- 交易所聯盟:通過幣安、OKX等CEX上線Shard積分產品,將交易量與ENA價格綁定。例如幣安Launchpool中,ENA質押量佔據池子的63%;

- 穩定幣剛需:作為支付工具,USDe被整合至亞馬遜、Shopify的加密支付接口,形成現金流閉環。

四、賽道天花板:萬億級市場的路徑分野

4.1 RWA賽道:合規化與資產多元化的長征

儘管RWA TVL突破118億美元,但細分市場呈現結構性分化:

- 國債主導:貝萊德BUIDL、Ondo OUSG等美債產品佔據78%份額,企業信貸、房地產等長尾資產進展緩慢;

- 監管鴻溝:歐盟MiCA法案要求RWA發行方持有金融機構牌照,導致85%的項目集中於開曼群島、新加坡等離岸轄區;

- 技術瓶頸:Centrifuge等協議仍依賴Chainlink預言機手動輸入資產數據,導致AP酒店REIT代幣化項目因數據延遲引發清算爭議。

4.2 穩定幣賽道:衍生品與支付的雙向擴張

ENA所在的穩定幣賽道則呈現更野蠻的生長態勢:

- 收益戰爭:USDe的15%綜合收益率遠超USDC的2.3%,推動其市場份額從3%飆升至18%;

- 支付革命:PayPal整合USDe至Solana網絡,實現跨境匯款費率從3%降至0.1%,單月交易量突破40億美元;

- 監管套利:通過將儲備資產設置為ETH質押憑證,規避美國對法幣穩定幣的監管框架。

五、風險因素

- ONDO:監管政策變化、RWA產品合規性爭議、代幣經濟模型收入單一化。

- ENA:穩定幣脫錨風險、衍生品市場極端波動(如負資金費率)、質押資產清算風險。

結語:代幣經濟學的終極戰場

當ONDO將萬億美元國債搬上區塊鏈,當ENA用算法重構美元霸權,這場代幣經濟模型的較量早已超越價格漲跌的範疇。它本質是兩種路線的對抗:傳統金融的合規化改造 vs DeFi原生的制度顛覆。對於投資者而言,ONDO代表著對華爾街秩序的鏈上覆制,ENA則是對央行貨幣主權的公然挑戰。

短期來看,ENA憑藉穩定幣的剛性需求與高收益噱頭,可能繼續領跑市場情緒;但長期而言,ONDO若能在2025-2026年打通房地產、碳信用等萬億級RWA資產,或將開啟真正的金融平權革命。正如貝萊德CEO拉里·芬克所言:“代幣化不是選擇題,而是全球資本市場的必答題。”

在這個進程中,代幣經濟學的每一個參數調整,都可能引發萬億資金的重新佈局。