一、項目概覽:Sui生態流動性質押的底層引擎

1.1 核心定位與市場機遇

Haedal Protocol是部署在Sui區塊鏈上的流動性質押協議,旨在解決傳統質押機制中資產鎖定期長、流動性割裂的痛點。用戶通過質押SUI獲得流動性質押憑證haSUI,既能保留基礎質押收益(當前APY 3.21%),又能將haSUI投入DeFi生態參與借貸、交易等場景,實現收益疊加與流動性釋放。

截至2025年4月,Sui生態的流動性質押滲透率僅為2%,顯著低於以太坊(20.78%)和Solana(10.1%)。

隨著Sui主網TVL突破10億美元,DeFi應用加速繁榮,Haedal作為該賽道TVL第一的協議(1.17億美元),有望受益於滲透率提升帶來的10倍增長空間。

1.2 技術架構與創新突破

Haedal的底層設計圍繞Hae3框架展開,包含三大核心組件:

- HMM(Haedal做市商):通過預言機定價與實時市場數據優化DEX流動性,捕獲0.04%的交易手續費。2025年2-3月,HMM模塊推動協議收入從5913萬美元增長至2.84億美元,產生23.6萬美元費用,haSUI年化收益率提升24.4%至3.21%。

- HaeVault(收益金庫):採用超窄幅再平衡策略,將SUI-USDC流動性池的年化收益率從Cetus平臺的250.8%提升至1117%(扣除費用後淨收益938%),顯著優化資金效率。

- HaeDAO(治理模塊):HAEDAL代幣持有者可通過veToken模型參與協議治理,包括質押參數調整、收益分配規則等,形成去中心化決策體系。

1.3 資本背書與生態整合

Haedal已完成種子輪融資,投資方包括Hashed、OKX Ventures、Animoca Brands、Sui基金會等頂級機構,資金用於質押基礎設施開發與生態擴展。其流動性質押憑證haSUI已深度集成至Sui頭部DeFi協議:

- Cetus:Sui生態最大DEX,日交易量9200萬美元,haSUI佔其流動性池的6.12%;

- NAVI Protocol:TVL達4.99億美元的借貸協議,支持haSUI作為抵押品;

- Aftermath Finance:一站式DEX+永續合約平臺,haSUI可用於跨協議收益組合。

二、代幣經濟學:HAEDAL的價值捕獲與市場博弈

2.1 代幣分配模型

HAEDAL代幣總量10億枚,初始流通量19.5%(1.95億枚),分配結構如下:

- 生態系統激勵(55%):用於長期用戶激勵與協議發展,需關注解鎖節奏對市場的衝擊;

- 流動性基金(10%):支持DEX做市與跨鏈流動性建設;

- 投資者份額(15%):種子輪投資者包括Hashed、OKX Ventures等,鎖倉週期未明確披露;

- 團隊與顧問(20%):通常伴隨12-36個月鎖定期,但需警惕早期解鎖風險。

當前HAEDAL價格0.16美元,對應FDV(完全稀釋估值)1.6億美元,流通市值3100萬美元。相比同類項目Suilend(SEND FDV 7200萬美元),Haedal估值存在2倍溢價,反映市場對其龍頭地位的預期。

2.2 價值捕獲機制

HAEDAL代幣通過以下方式實現價值積累:

- 治理權益:veHAEDAL持有者可投票決定協議收入分配(如手續費分紅比例)、質押參數優化等關鍵決策;

- 收益增強:質押HAEDAL可提升HaeVault金庫的收益率,例如將基礎APY從3.21%提升至5%以上;

- 跨鏈擴展:計劃將haSUI橋接至以太坊、Solana等生態,HAEDAL將作為跨鏈治理媒介捕獲多鏈收益。

2.3 市場表現與估值爭議

HAEDAL上線初期面臨高估值與流動性不足的雙重挑戰:

- 盤前市場泡沫:Whales.market曾出現0.3美元報價,但買方深度薄弱(0.15美元買單僅300 USDC支撐),實際交易量不足1000美元,存在人為操縱嫌疑4;

- 理性估值錨定:以太坊頭部協議Lido的FDV/TVL比僅0.056(TVL 191億美元,FDV 10.7億美元),若Haedal採用相同邏輯,其合理FDV應低於1億美元(對應價格0.1美元);

- 收入支撐能力:Haedal年化收入23.6萬美元,當前FDV/收入比高達678倍,顯著高於Lido的328倍,反映市場過度樂觀。

三、競爭格局:Sui生態的流動性質押賽道分析

3.1 主要競品對比

Haedal在TVL、APY、生態整合三項指標上全面領先,但其估值較競品Suilend(SEND FDV 7200萬美元)存在明顯溢價,需通過技術突破與跨鏈擴展消化高估值。

3.2 護城河與風險點

核心護城河:

- 動態驗證器選擇算法:實時監控驗證節點性能,優先從低效節點撤資,保障haSUI收益率持續高於市場均值;

- HMM模塊的套利捕獲:通過預言機定價與DEX流動性優化,將交易手續費轉化為協議收入,形成正向循環;

- 資本與生態協同:Hashed、OKX Ventures等機構資源助力haSUI整合至多鏈DeFi場景。

潛在風險:

- Sui生態發展滯後:若Sui未能吸引足夠開發者與用戶,Haedal的TVL增長將受阻;

- 代幣集中解鎖:團隊與投資者持倉佔比35%,若2025年下半年集中拋售,可能導致價格崩盤;

- 監管不確定性:流動性質押協議可能面臨各國對“生息資產”的合規審查。

四、市場前景與投資策略

4.1 滲透率提升的確定性機會

當前Sui網絡質押SUI總量7.69億枚,其中流動性質押佔比僅2%(1537萬枚)。參照以太坊與Solana的滲透率水平(20.78%與10.1%),若Sui生態達成10%的中性目標,流動性質押TVL將增長至10億美元,Haedal作為龍頭有望佔據50%以上份額,推動FDV突破5億美元(對應HAEDAL價格0.5美元)。

4.2 價格預測與操作建議

短期(1-3個月):

- 樂觀情景:若Sui主網升級引發生態爆發,HAEDAL可能衝擊0.2-0.25美元,但需警惕獲利了結;

- 中性情景:基於當前TVL與收入能力,價格或震盪於0.08-0.12美元區間;

- 悲觀情景:代幣解鎖與生態增長不及預期,價格可能回落至0.05美元以下。

長期(6-12個月):

- 關鍵變量:haSUI跨鏈進展、HaeDAO治理效用落地、Sui質押APY提升至4%以上;

- 目標區間:若上述條件達成,HAEDAL有望突破0.5美元,對應FDV 5億美元。

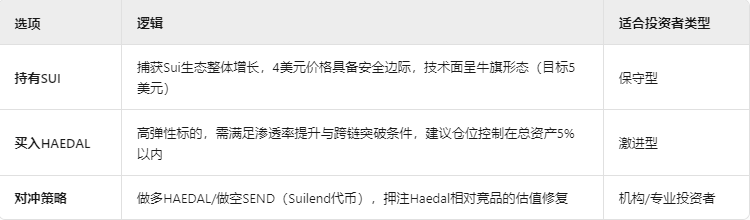

4.3 資產配置建議

五、結論:風險與收益的再平衡

Haedal憑藉動態收益優化、資本資源與生態先發優勢,已成為Sui流動性質押賽道的核心基礎設施。然而,其當前估值已部分透支增長預期,投資者需警惕以下風險:

- 生態依賴過重:Sui若無法複製Solana的Memecoin熱潮或以太坊的機構採用,TVL增長將停滯;

- 代幣經濟缺陷:55%的生態激勵代幣若無序釋放,可能形成長期拋壓;

- 技術替代風險:零延遲贖回、再質押等新範式可能削弱Haedal的競爭優勢。

最終建議:短期觀望等待回調至0.1美元以下,中長期關注haSUI跨鏈進展與治理代幣賦能,擇機分批建倉。