中國和美國的宏觀經濟動盪使比特幣(大餅)成為人們關注的焦點,促進了其作為對沖傳統金融(TradFi)不穩定性的工具的地位。

宏觀經濟因素和力量對比特幣的影響在 2023 年經歷一段下降期後,從 2024 年到 2025 年上漲。

比特幣受益於中國下降和美國信用評級下調

週二,中國人民銀行七個月來首次下降基準貸款利率。具體而言,1年期貸款市場報價利率(LPR)由3.10%下調至3.00%,5年期LPR由3.60%下調至3.50%。

此舉為全球市場注入了新的流動性。此舉旨在刺激因國內需求疲軟而陷入低迷的經濟,並提振不穩定的房地產行業,所有這些都是在近期與美國的貿易緊張局勢背景的。

“在增長放緩和美國貿易壓力的背景,中國人民銀行下降……以支持經濟。這實際上通過提供更廉價的流動性和促使風險偏好情緒,為風險資產注入了更多動力,”鏈和宏觀研究員Axel Adler Jr.見解。

雖然中國的寬鬆措施旨在促使國內借貸和支出,但也可能蔓延至包括加密貨幣在內的全球資產市場。

比特幣通常被視為高貝塔資產,它常常受益於這種流動性順風。當與法定貨幣疲軟或更廣泛的經濟不確定性相結合時,尤其如此。

與此同時,美國自身也面臨信譽危機。穆迪已將美國主權信用評級從AAA下調至AA1。他們指出,財政赤字Dai,利息成本上漲,預計到 2035 年聯邦債務負擔將達到 GDP 的 134%。

這是美國曆史上次大降級舉措,此前惠譽和標準普爾分別在 2023 年和 2011 年採取了類似舉措。數據完整性分析師尼克·德倫德爾 (Nick Drendel)點擊了此前次後市場反應劇烈的模式。

德倫德爾見解:“(惠譽在 2023 年下調評級)導致納斯達克指數經歷了 74 個交易日的回調(-10.6%),最終收盤價高於下調前的收盤價。”

此次降級反映出人們對鉅額債務、政治僵局和倒閉風險上漲的擔憂。

穆迪下調評級、美國財政問題促使比特幣的避險吸引力

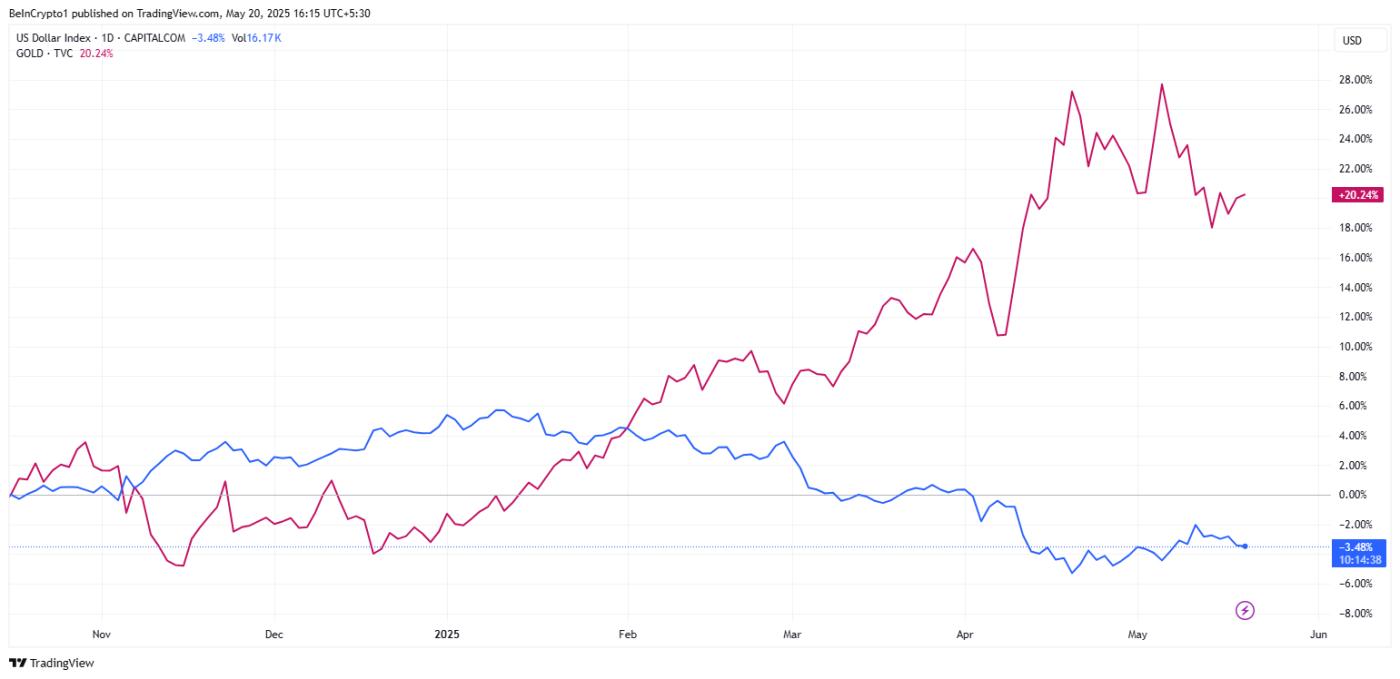

鏈分析師 Adler 指出,市場反應非常迅速。美元指數(DXY)跌至100.85,而黃金上漲0.4%,標誌著典型的避險情緒。

美元指數走弱,黃金上漲。資料來源: TradingView

美元指數走弱,黃金上漲。資料來源: TradingView比特幣通常被稱為數字黃金,作為一種非主權價值儲存手段,重新引起了人們的興趣。

阿德勒見解:“儘管普遍存在‘風險’情緒,但得益於‘數字黃金’的敘事和美元走弱的支持作用,比特幣在當前環境下可能處於相對更強勢的地位。”

橋水基金創始人雷·達里奧 (Ray Dalio) 批評信用評級評估了更廣泛的貨幣風險。

“……他們只評估政府債務違約的風險。他們沒有考慮到更大的風險,即債務國家將印鈔償還債務,從而導致持有者因其收到的資金內容貶值(而不是收到的資金量下降)而遭受損失,”達利歐警告說。

在此背景下,達利歐得出結論,美國政府債務的風險比評級機構所傳達的要大。

經濟學家彼得·希夫同意這一觀點,他認為通脹風險應該成為主權債務評級的首要考慮因素。他說,當沒有政治影響力的外國投資者持有大部分債務,情況尤其如此。

“……當一個國家債務大量沒有投票權的外國人的債務時,就應該截至債務倒閉的可能性,”他見解。

兩個宏觀轉變,中國注入流動性和美國出現金融裂痕,為比特幣帶來了獨特的順風。歷史表明, 大餅在類似的條件下蓬勃發展——通脹擔憂上漲、法定信譽減弱以及全球資本尋求可持續的替代方案。

儘管市場仍然動盪,但中國的寬鬆政策和對美國金融紀律的再度懷疑可能會促使機構和散戶投資者轉向比特幣等去中心化資產。

如果美元繼續失去吸引力,各國央行採取更為寬鬆的政策,那麼比特幣作為一種政治中立、無通脹資產的價值將變得難以忽視。

比特幣(大餅)價格表現。來源: BeInCrypto

比特幣(大餅)價格表現。來源: BeInCryptoBeInCrypto 的數據顯示,截至撰寫本文時, 大餅 的交易價格為 105,156鎂。這意味著過去 24 小時內略有上漲2.11%。