真實世界資產(RWA)的代幣化正重塑全球金融格局。通過將房地產、債券、大宗商品等傳統資產轉化為區塊鏈上的數字代幣,RWA 顯著提升了資產流動性,降低了投資門檻,併為全球投資者提供了前所未有的機會。

RWA 的興起不僅是區塊鏈技術的一次突破,更是傳統金融與加密經濟融合的里程碑。從 MakerDAO 抵押美國國債發行 DAI 穩定幣,到貝萊德將基金份額代幣化,這場運動正演變為機構資本與加密原生協議的價值融合實驗。

本報告系統盤點 2025 年 RWA 生態中已經分化產生的格局,重點關注其主要類別及代表性項目,幫助大家瞭解行業發展現狀,快速找到可參考的項目。報告約 10000 字,預計閱讀時間 10 分鐘(本報告由 DePINOne Labs 出品,轉載請聯繫我們)

RWA:鏈上重構傳統資產的價值流動

截至 2024 年底,RWA 代幣化市場的總資產(不包括穩定幣)已突破 500 億美元,較年初約 300 億美元的規模增長近 67%。這一增長反映了機構投資者和散戶投資者的廣泛興趣。

證券型代幣市場報告顯示,超過 1200 種獨特的證券型代幣在各種平臺上交易,涵蓋債務、股權、房地產和大宗商品。代幣化交易量每月穩步攀升,僅在 12 月就達到了 140 億美元的市值峰值。

房地產佔據主導地位。發行商宣佈了 240 億美元的代幣化項目,其中 54 億美元已在鏈上上線。RealT 和 RedSwan CRE 等平臺在住宅和商業地產領域處於領先地位。2024 年,代幣化房地產的二級市場交易量同比增長 40%,表明其流動性不斷增強。

代幣化債券也獲得了關注。德國(59.8%)、中國(13.1%)、香港(7.5%)和其他歐洲市場的發行總額達 128 億美元。值得注意的例子包括德國的數字債券發行平臺和香港金融管理局的綠色債券試點計劃。債券代幣化將結算時間從 T+2 天縮短至近乎即時的鏈上結算,吸引了德意志交易所和摩根大通等銀行探索這一模式。

流動性基金的採用速度很快。富蘭克林鄧普頓的富蘭克林鏈上美國政府貨幣基金(BENJI)在推出六週內就積累了 3.75 億美元的資產管理規模,截至 2025 年 4 月已超過 7.09 億美元。不久之後,Hashnote 的 USYC 超越 BENJI,在年底以 6.485 億美元的資產管理規模領先。這些代幣化的貨幣市場產品滿足了市場對安全、有收益資產的需求,這些資產也可作為 FalconX 和 Hidden Road 等平臺上的 DeFi 抵押品。

這些數據凸顯了 RWA 代幣化的快速普及。它們凸顯了一個日趨成熟的市場,在這個市場中,代幣化資產能夠提供現實世界的流動性、降低成本並帶來新的投資機會。

RWA 生態分類及代表項目

國債和證券

國債和證券作為 RWA 代幣化的核心領域,底層資產主要為主權國家發行的債券(以美國國債為主流標的)及標準化金融證券。當前市場覆蓋集中於美債市場(佔比超 90%),並逐步向歐洲主權債券拓展,代表項目包括 Ondo Finance(美債 ETF 代幣化)等。該類別具有低波動性、穩定收益現金流的特點,通過碎片化代幣降低傳統國債 10 萬美元級投資門檻,實現 7x24 小時鏈上清算,為全球投資者提供合規的美元收益敞口。

Ondo Finance(https://ondo.finance/)

Ondo Finance 專注於將美國國債和固定收益產品代幣化,其 OUSG 基金(Ondo Short-Term U.S. Government Bond Fund)為投資者提供國債收益的區塊鏈化入口。2024 年,Ondo 的資產管理規模突破 10 億美元,並與多個 DeFi 協議(如 Aave)集成,實現收益的鏈上再投資。2025 年,Ondo Finance 進一步擴大了其 USDY 代幣的橋接能力,將其擴展到 Solana 區塊鏈,通過 LayerZero 實現跨生態系統的流動性。這一發展增強了其在機構級 RWA 市場的競爭力。

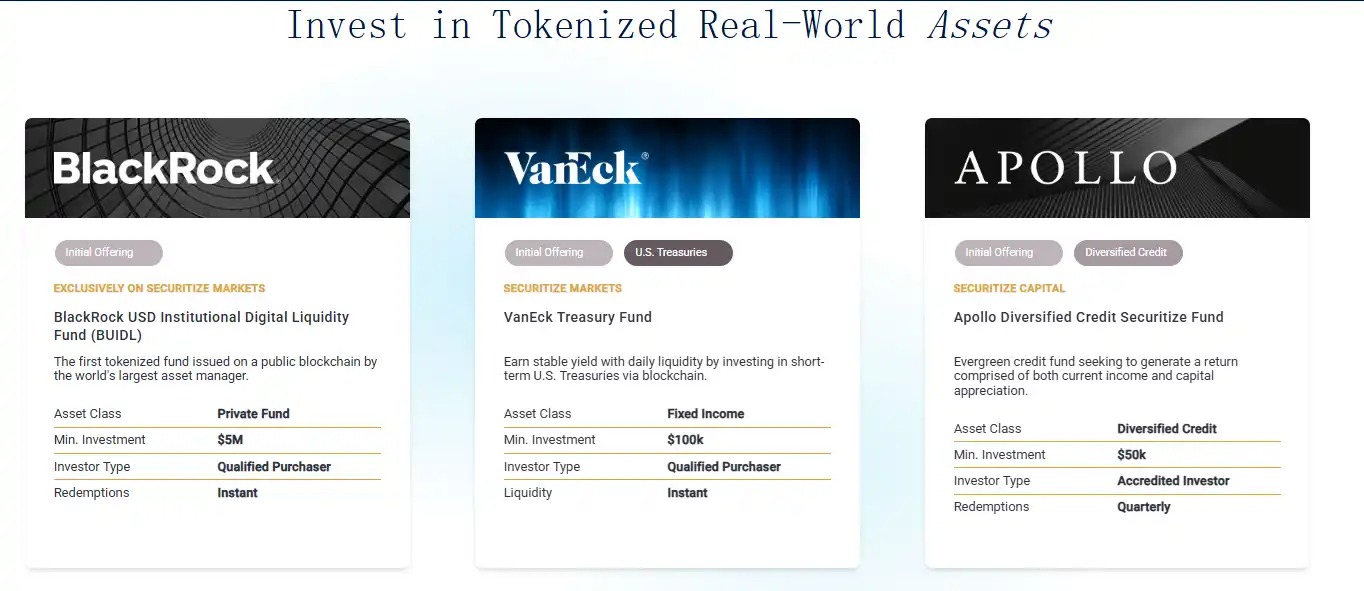

BUIDL by BlackRock(https://www.blackrock.com/)

貝萊德的 BUIDL 基金是在以太坊上運行的代幣化貨幣市場基金,管理近 20 億美元資產。該基金通過區塊鏈技術提供透明且高效的投資方式,吸引了機構投資者的廣泛關注。BUIDL 通過與 Securitize 合作,確保了合規性和安全性,成為傳統金融與區塊鏈融合的標杆項目。

Matrixdock(https://www.matrixdock.com/)

Matrixdock 是一個支持多鏈的 RWA 平臺,專注於將傳統金融資產代幣化。通過與 Chainlink 的合作,Matrixdock 確保了資產定價的準確性和可靠性,為投資者提供安全的投資環境。Matrixdock 的平臺支持多種資產類別,包括國債和 ETF,預計在 2025 年進一步擴展其市場覆蓋範圍。

其他項目

Backed Finance, Compound (COMP), OUSG, Midas, Dusk Network, Finteum, OpenEden

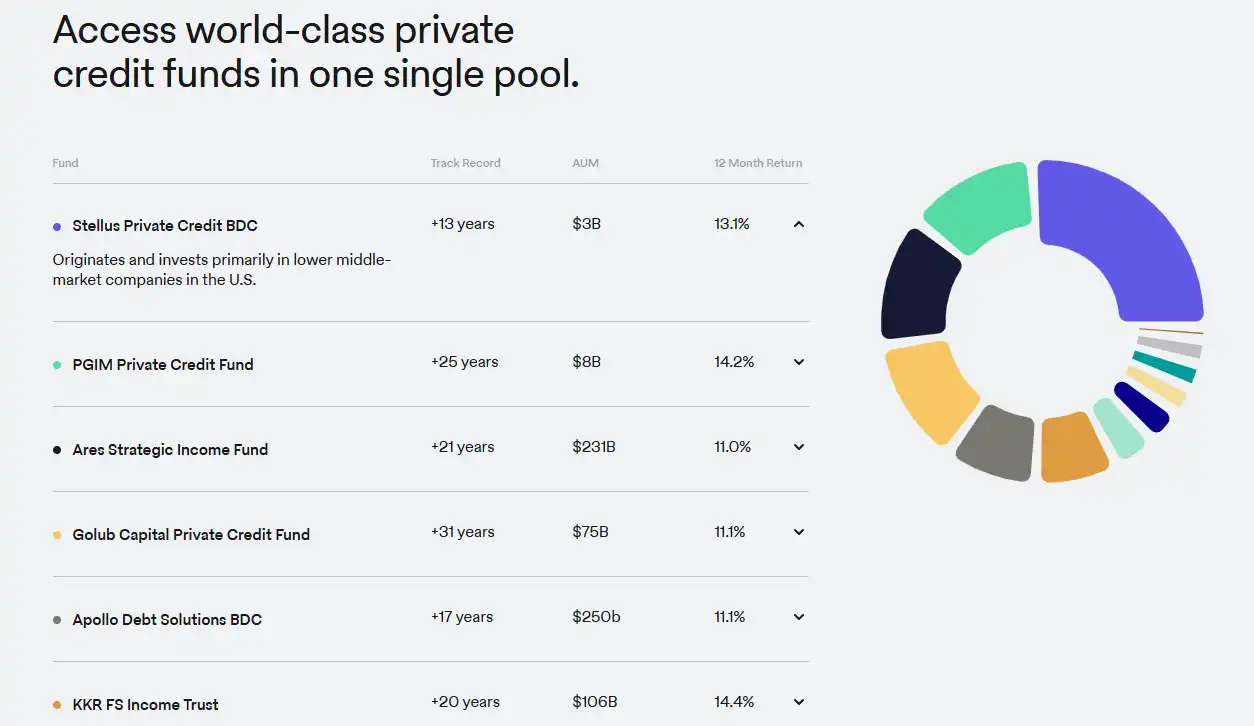

私人信貸

RWA 私人信貸以商業地產抵押貸款、中小企業應收賬款、供應鏈金融資產為底層資產,重點覆蓋新興市場企業融資需求(如東南亞供應鏈金融佔 Centrifuge 協議資產規模的 35%)。其優勢在於通過智能合約實現現金流自動分配,解決傳統信貸市場存在的中間環節冗餘、跨境結算低效等痛點。其中代表性項目 Goldfinch 協議壞賬率維持在 1.2% 以下,展現出區塊鏈技術對信貸風險評估的革新能力。

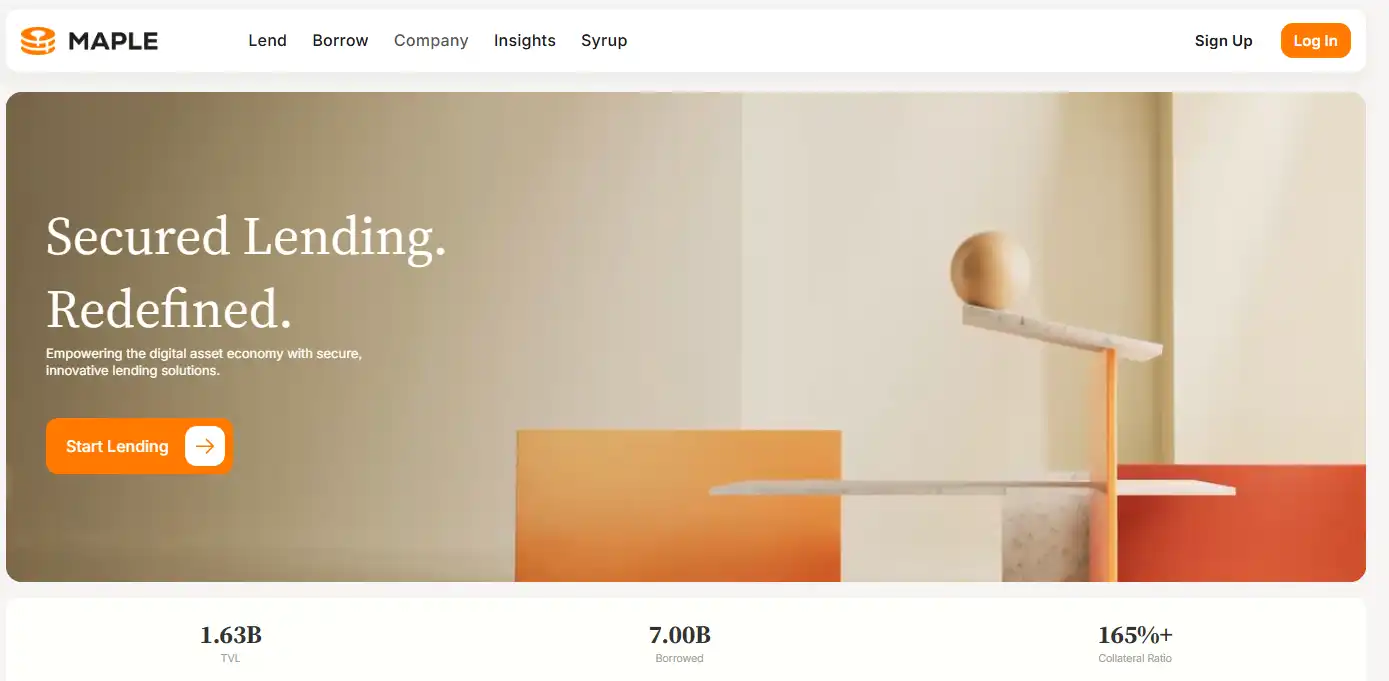

Maple(https://maple.finance/)

Maple 是一個去中心化的信貸平臺,專注於為機構和企業提供鏈上信貸服務。通過其治理代幣 MPL,Maple 實現了社區治理和風險管理,2024 年其貸款池規模顯著增長。2025 年,Maple 推出了 BTC 收益策略,提供 5.1% 的年化收益率,吸引了傳統金融玩家的注意。

Goldfinch(https://www.goldfinch.finance/)

Goldfinch 專注於新興市場的私人信貸,通過區塊鏈為無信用記錄的借款人提供貸款。投資者可以通過 GOLD 代幣參與貸款池,獲取 8–15% 的年化收益。2024 年,Goldfinch 的活躍貸款價值達到 4.46 億美元,2025 年計劃擴展至非洲和東南亞市場,進一步推動金融包容性。

Centrifuge(https://centrifuge.io/)

Centrifuge 通過其 Tinlake 協議將發票、貸款等現實世界資產代幣化,為中小企業提供低成本融資。2024 年,Centrifuge 的代幣化資產池規模超過 5 億美元,並與 MakerDAO 合作將私人信貸引入 DeFi。2025 年,Centrifuge 發佈了 V3 版本,進一步優化了鏈上金融的效率和可擴展性。

其他項目

Defactor ($FACTR), TrueFi ($TRU), Clearpool ($CPOOL), Credix Finance, Intain, FortunaFi, Credefi Finance, KKR, Dinari , Creditcoin (CTC)

房地產

房地產 RWA 底層涵蓋商業地產(佔比 58%)、住宅物業(32%)及土地開發項目(10%),主要活躍於美國 REITs 市場、迪拜自貿區及東南亞旅遊地產領域。通過分級代幣結構(如 RealT 的房屋股權 NFT)實現單套房產百萬美元級資產的碎片化投資,配合租金收益的自動鏈上分發機制,解決傳統房地產投資流動性差(平均退出週期 6–8 個月)、管理成本高(年均 3–5% 管理費)等核心痛點。Propy 平臺更首創產權鏈上登記系統,完成超 2.3 萬筆跨國房產交易。

Propy(https://propy.com/)

Propy 利用區塊鏈技術簡化房地產交易,提供去中心化的土地登記和在線購房服務。2024 年,Propy 在美國和歐洲市場的交易量增長 50%,支持投資者購買物業的分拆股份。Propy 的平臺通過智能合約確保交易透明性和安全性,預計在 2025 年進一步擴展至亞洲市場。

RealT(https://propy.com/)

RealT 專注於美國住宅物業的代幣化,允許投資者以低至 50 美元的成本購買房產代幣。代幣持有人可獲得租金分紅和物業增值收益。2024 年,RealT 的房地產代幣化資產佔市場總值的 60%,2025 年計劃擴展至商業地產,吸引更多機構投資者。

其他項目

LABS Group ($LABS), Tangible ($TNGBL), Parcl, Realio Network ($RIO), PropChain, Homebase, LandX Finance, PlayEstates

穩定幣

穩定幣作為法幣資產的鏈上映射,以美元、歐元等主權貨幣為底層儲備(USDC、USDT 美元儲備佔比超 96%),通過 1:1 錨定機制實現價值穩定。當前市場規模達 1400 億美元,覆蓋 200+國家/地區的跨境支付場景,日均結算量超 100 億美元。其核心優勢在於融合傳統金融的穩定性與區塊鏈的 7x24 小時全球流動性,USDC 發行方 Circle 持有紐約州 BitLicense 與英國電子貨幣機構牌照,儲備資產接受每月第三方審計,確保合規透明度。

Tether (USDT)(https://tether.to/)

作為市值最大的穩定幣,USDT 以美元儲備和短期債券為支撐,廣泛用於加密交易和 DeFi 協議。2024 年,USDT 的鏈上交易量佔穩定幣市場的 60% 以上。Tether 通過投資高流動性資產(如美國國債)獲取收益,同時確保代幣的 1:1 美元錨定。

Circle (USDC)(https://www.circle.com/)

USDC 以透明的儲備管理和合規性著稱,儲備資產包括現金和短期國債。Circle 與 Coinbase 合作,通過 USDC 為機構和零售用戶提供無縫的法幣-加密轉換。2025 年,USDC 在跨境支付和 DeFi 借貸中的應用預計進一步增長,鞏固其市場地位。

其他項目

MakerDAO($MKR), Reserve Rights (RSR), OpenEden OpenDollar (USDO), Compounding OpenDollar (CUSDO)

貴金屬

貴金屬 RWA 以倫敦金銀市場協會(LBMA)認證的實物黃金(佔比 82%)、白銀(15%)、鉑族金屬(3%)為底層資產,通過鏈上憑證實現最小 1 克黃金(約 65 美元)的可分割投資。PAX Gold(PAXG)和 Tether Gold(XAUT)等代表項目將實物金條存儲在 Brink』s 等頂級託管機構,審計頻率達季度級別。這類資產年化波動率低於 8%,與比特幣相關性僅 0.2,成為加密組合重要的避險配置,2023 年鏈上黃金交易量同比激增 340%。

Paxos(https://paxos.com/)

Paxos 發行的 PAXG(PAX Gold)每枚代幣對應一盎司倫敦優質交割金條,為投資者提供便捷的黃金投資渠道。Paxos 還發行了其他穩定幣,如 USDP,致力於提供安全且合規的數字資產,2024 年其市場份額穩步增長。

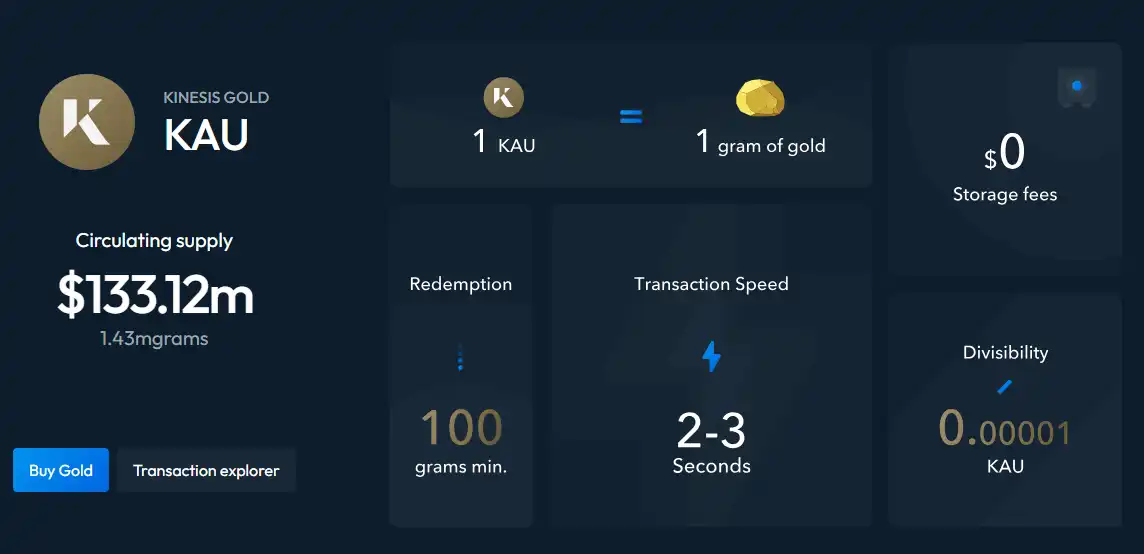

Kinesis Gold(https://kinesis.money/gold/)

Kinesis Gold (KAU) 是一種數字貨幣。每枚 KAU 都由一克純金支撐,這些純金以您的名義存儲在經過全面保險和審計的金庫中。KAU 讓您能夠在世界任何地方消費、交易、發送和賺取實物黃金。

真正的穩定幣,KAU 允許加密貨幣交易者輕鬆退出動盪的市場,進入實物黃金的持久價值,同時通過在用戶之間重新分配的交易費收入賺取貴金屬的每月收益率。收益在 Kinesis 平臺上持有資產即可獲得,在 Kinesis 虛擬卡上消費 KAU 也可獲得收益。該卡使用戶能夠在全球超過 8000 萬個地點通過實時、即時轉換來消費黃金和加密貨幣。

Uranium308(https://u3o8.co/)

Uranium308(U3O8)是一個代幣化貴金屬項目。根據 Canaccord Genuity 2021 年 9 月的報告,全球鈾礦總供應量約為 1.5 億磅,按目前 45 美元/磅的價格計算,每年約合 67 億美元。預計到 2035 年,鈾礦供應量將增至約 2.5 億磅,但需求仍將超過供應。

其他項目

LODE, Project 79, Ethena, Cache Gold, Meld Gold, Aurus, Tether Gold (XAUT), Quorium (QGOLD)

碳資產/再生金融(ReFi)

RWA 碳資產是指將碳信用、碳配額等碳排放權益以數字代幣的形式,通過區塊鏈技術記錄在 RWA(Real World Assets,現實世界資產)平臺,實現資產的數字化和分割,從而增加其流動性和交易效率。而鏈上再生金融項目即使在傳統金融中也是比較新的領域,旨在通過利用區塊鏈來解決真實世界的社會和環境問題。

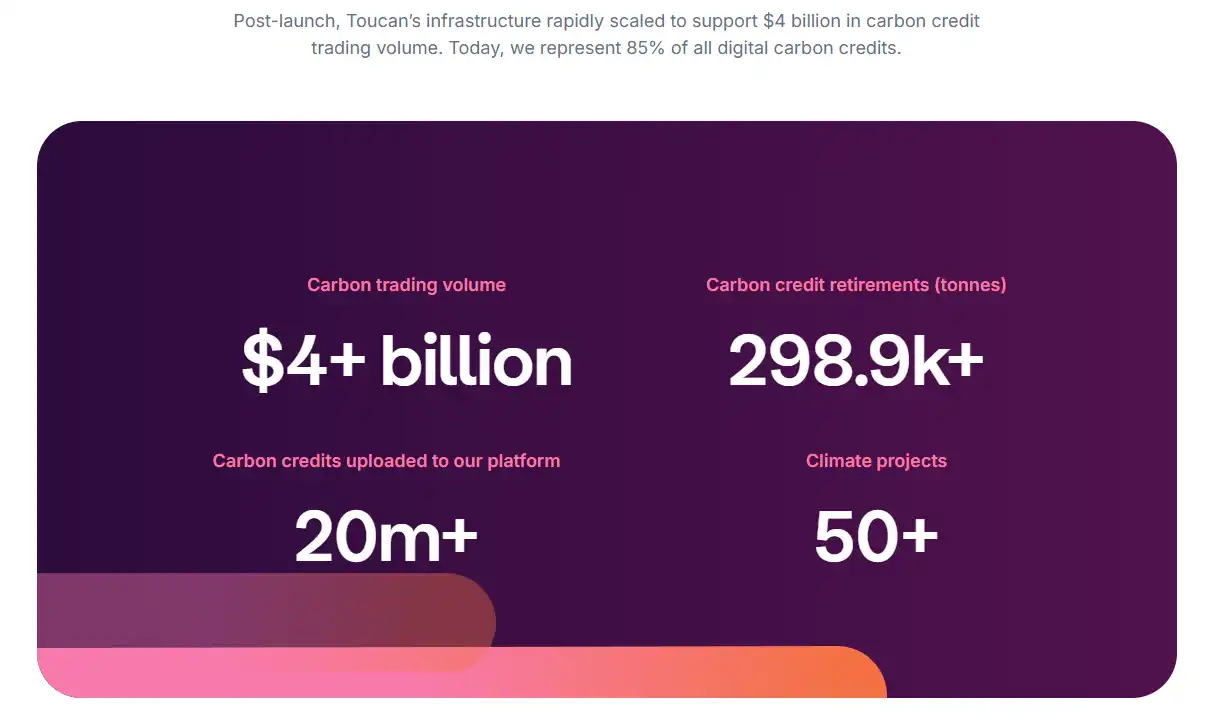

Toucan Protocol(https://toucan.earth/)

Toucan 將碳信用代幣化,創建鏈上碳市場,允許企業和個人購買碳抵消代幣。2024 年,Toucan 的碳代幣交易量超過 1 億噸 CO2 當量。2025 年,Toucan 繼續在碳市場基礎設施建設上發揮重要作用,推動碳移除領域的透明性和效率。

Flowcarbon(https://www.flowcarbon.com/)

Flowcarbon 專注於碳信用的鏈上交易和管理,與傳統能源公司合作,推動碳市場發展。Flowcarbon 的平臺為投資者提供了透明且高效的碳信用投資機會,預計在 2025 年進一步擴大其市場影響力。

KlimaDAO(https://www.klimadao.finance/)

KlimaDAO 通過代幣化碳信用推動氣候融資,KLIMA 代幣持有人可參與碳市場的治理。2025 年,KlimaDAO 與傳統能源公司合作,擴大碳信用代幣化的應用,成為 ReFi 領域的領先項目。

其他項目

Regen Network ($REGEN), Agro Global Token

藝術品和收藏品

藝術品 RWA 底層涵蓋博物館級藏品(如畢加索畫作)、奢侈品(百達翡麗手錶)及文化 IP(NBA 球星卡),當前以歐美拍賣市場為主(蘇富比 2023 年 NFT 拍賣額達 1.2 億美元)。通過所有權分割代幣解決 10 億美元級藝術品市場的流動性困境,同時利用 NFT 不可篡改特性建立數字孿生證書,使佳士得拍品溯源時間從平均 14 天縮短至鏈上即時驗證。但需注意非標資產估值依賴第三方認證機構(如 ARTFRAME 的 AI 鑑定系統)帶來的合規成本。

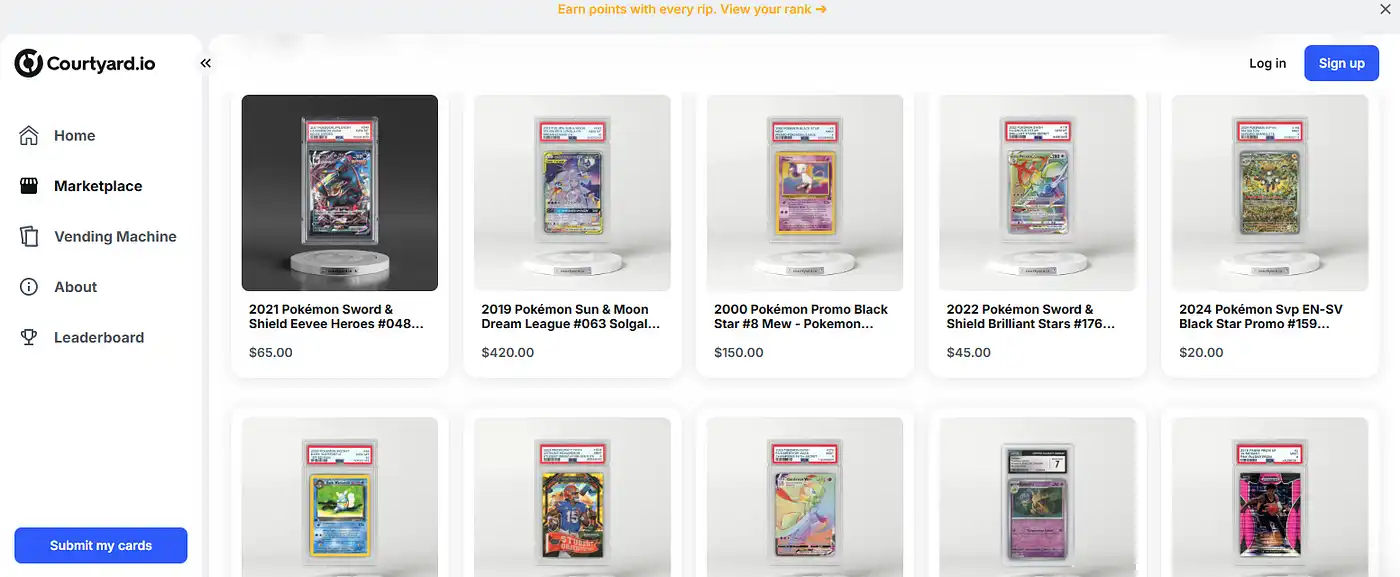

Courtyard.io(https://courtyard.io/)

Courtyard.io 是一個藝術品代幣化平臺,允許投資者通過購買 NFT 持有藝術品的部分所有權。平臺支持藝術品的二級市場交易,增強了藝術品的流動性,2024 年其交易量顯著增長。

Freeport(https://www.freeport.art/)

Freeport 是一個專注於高價值藝術品和收藏品的存儲和管理平臺,通過區塊鏈技術提供安全且透明的所有權記錄,允許用戶用以太坊上的代幣投資碎片化藝術品。Freeport 的平臺為藝術品所有者提供了便捷的鏈上交易服務,預計在 2025 年吸引更多高端收藏家。

其他項目

Curio ($CUR), Galileo Protocol, Lingo, Golteum, ClubRare, Artrade (ATR), Keeta

RWA 基礎設施

RWA 基礎設施層以合規框架(證券型 Token 標準)、跨鏈協議(如 Circle CCTP)、法律實體架構(SPV 特殊目的載體)為核心組件。Securitize 的 DS 協議完成超 400 種 RWA 資產的合規發行。該領域技術堆棧呈現模塊化趨勢,Chainlink 儲備證明喂價服務被 85% 的 RWA 項目採用,預計到 2025 年基礎設施市場規模將達 47 億美元(Traceni 報告數據),其發展將直接決定萬億美元級傳統資產上鍊的合規通道建設。

Plume(https://plume.org/)

Plume 是一個兼容 EVM 的公鏈,專為現實世界資產 (RWA) 的下一代發展而構建。我們不僅將資產代幣化,更致力於打造一種像加密貨幣一樣無縫使用資產的方式:質押、兌換、借出、借入、循環等等。Plume 正在構建一個無需許可、透明且需求驅動的金融體系,任何人都可以訪問高質量資產、自由交易並使用新的金融工具進行創新。

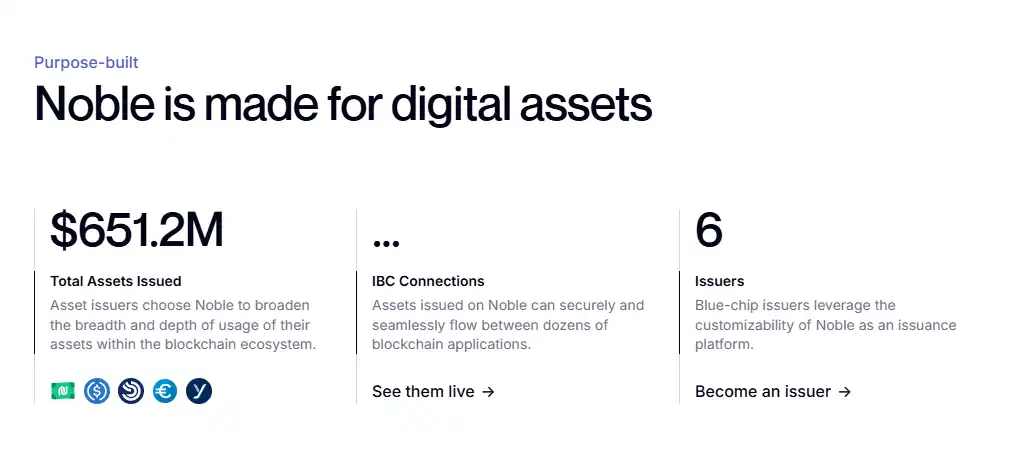

Noble(https://www.noble.xyz/)

Noble 是 Cosmos 應用專用區塊鏈專為原生資產發行而打造。Noble 將原生資產的效率和互操作性帶入更廣泛的 Cosmos 生態系統,並以 USDC 為起點。

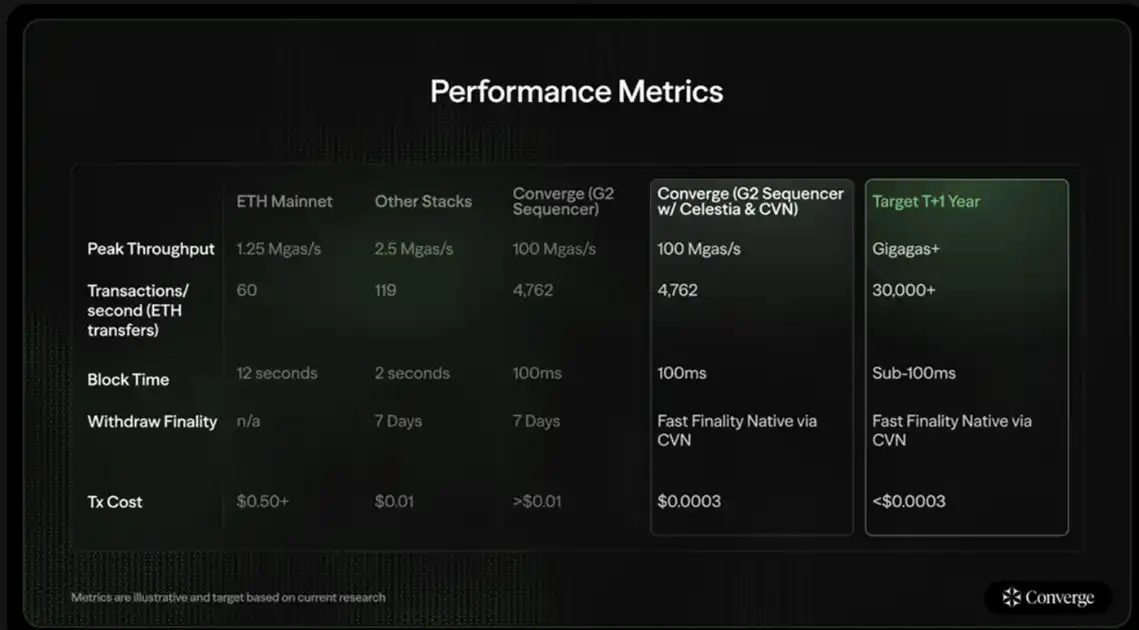

Converge(https://www.convergeonchain.xyz/)

Converge 正朝著當今加密貨幣領域最雄心勃勃的目標邁進:將數十億美元的機構資本引入鏈上,實現風險加權資產 (RWA) 與 DeFi 的融合。Converge 基於 Ethena 和 Securitize 來構建各種金融應用。Ethena 和 Securitize 的總資產總保有量 (TVL/AUM) 接近 100 億美元,這使得 Converge 有望成為目前規模最大的區塊鏈網絡之一。

Securitize(https://securitize.io/)

Securitize 是一個現實世界資產代幣化的領導者,鏈上發行資產超過 10 億美元,並與頂級發行商合作:BackRock、KKR、Hamilton Lane 等

其他項目

ELYSIA ($ELFI), Tokeny Solutions, StrikeX ($STRX), INX ($INX), Polytrade, Sologenic, Polymesh Network, MANTRAO ($OM), Provenance ($HASH), SpruceID, Quadrata, Swarm Markets ($SMT)

2025 年值得關注的 RWA 代幣化趨勢

機構參與的加深

傳統金融機構的深度參與是 RWA 生態發展的核心驅動力。2024 年,貝萊德、摩根大通和高盛等巨頭通過代幣化項目重塑金融市場。例如,貝萊德的 BUIDL 基金在以太坊上管理近 20 億美元資產,成為機構級代幣化的標杆。摩根大通的 Kinexys 平臺處理了超過 1.5 萬億美元的交易,日均交易量超 20 億美元。富蘭克林鄧普頓的 OnChain US Government Money Fund 通過區塊鏈管理基金份額,展現了代幣化基金的潛力。2025 年,隨著更多傳統金融機構進入 RWA 領域,市場規模和可信度預計將顯著提升。

監管框架的完善

監管環境的改善為 RWA 生態的成熟提供了關鍵支持。歐盟的《加密資產市場監管法規》(MiCA)預計 2025 年第二季度全面生效,為 RWA 代幣化提供統一的合規框架,降低法律風險。英國的《電子貿易文件法案》於 2023 年通過,將電子貿易文件合法化,為其代幣化鋪平道路。此外,新加坡、香港等地區正制定 RWA 相關法規,預計 2025 年將進一步明確監管路徑。這些監管舉措將增強投資者信心,吸引更多機構和零售投資者進入 RWA 市場。

市場規模的擴張

根據 Ozean 報告,2025 年 RWA 代幣化市場(不包括穩定幣)預計達到 50 億美元,較 2024 年的 15.2 億美元增長約 230% (Coingeek)。長期來看,Tren Finance 彙編的預測顯示,2030 年市場規模可能介於 4 萬億至 30 萬億美元,中位數約為 10 萬億美元,較當前 185 億美元(包括穩定幣)的市場規模增長超 54 倍。

資產類別的多樣化

RWA 代幣化正從傳統金融資產擴展至新興領域,2025 年預計將覆蓋更多資產類別。房地產代幣化通過分拆所有權降低投資門檻,2024 年佔市場總值的 60%,預計 2025 年將繼續主導。私人信貸代幣化通過區塊鏈為中小企業提供融資,Centrifuge 和 Goldfinch 的活躍貸款價值在 2024 年達到 4.46 億美元,2025 年預計進一步增長。碳信用代幣化成為 ReFi 領域的亮點,Toucan Protocol 和 KlimaDAO 的交易量在 2024 年超過 1 億噸 CO2 當量,2025 年市場規模有望翻倍。此外,藝術品、收藏品、供應鏈金融和知識產權的代幣化也呈現增長趨勢,為 RWA 生態注入新的活力。

結語

以上所述為我們描繪了真實世界資產(RWA)在 2025 年的發展藍圖。通過對 RWA 的定義、發展、2024 年市場回顧、2025 年值得關注的趨勢以及生態中關鍵領域的代表性項目進行深入分析,我們可以清晰地看到 RWA 生態的多樣性和潛力。

2024 年,RWA 市場(不包括穩定幣)總資產達到約 15.2 億美元,較上一年增長 85%,涵蓋了從房地產到債券、從基金到藝術品的廣泛資產類別。這一增長不僅體現了市場對流動性和透明度的需求,也標誌著機構投資者對 RWA 的日益重視。展望 2025 年,RWA 生態將繼續擴張,傳統金融機構的深度參與、監管框架的完善以及資產類別的多樣化,將共同推動這一生態的繁榮。

RWA 的崛起,不僅重構了傳統資產的價值流動模式,也為投資者提供了前所未有的機會。通過區塊鏈技術,RWA 實現了資產的分拆所有權、提高了流動性,並降低了投資門檻,但是對於投資者、技術開發者和政策制定者而言,未來既是挑戰,更是機遇。

參考資料

1、Top five RWA projects you can't afford to ignore in 2025

2、BlackRock Launches Its First Tokenized Fund, BUIDL, on the Ethereum Network

3、RWA.xyz: Tokenized Real-World Assets Analytics

4、RWA Report 2024: Rise of Real World Assets in Crypto

5、Top 10 Real World Assets (RWA) Crypto in May 2025

6、https://www.binance.com/zh-CN/square/post/17324425199913

7、https://foresightnews.pro/article/detail/30855

8、https://www.chaincatcher.com/article/2096718

9、RWA Report 2024: Rise of Real-World Assets in Crypto

10、https://web3caff.com/archives/58122

11、https://www.techflowpost.com/article/detail_11880.html

12、https://www.hellobtc.com/kp/du/07/4360.html