TL;DR

穩定幣長期以來被視為“加密貨幣行業的王冠”,但早期的發展主要集中在算法穩定幣上,例如 Ampleforth 的 AMPL 和 Terra 的 UST(LUNA)。這些項目試圖擺脫對美元資產的依賴,通過算法機制構建封裝的“美元穩定幣”,目標是推動穩定幣在加密和 DeFi 生態中的大規模應用,最終拓展至傳統鏈下用戶。除此之外,兩者在路徑選擇上也存在顯著差異。Ampleforth 致力於打造一個完全屬於加密世界的原生結算單位,因此並不與美元保持 1: 1 的掛鉤;而 TerraUSD(UST)則試圖維持與美元的穩定錨定,以便更廣泛地用作支付和價值存儲工具。

今年,伴隨著 Ethena 的出現,DeFi 穩定幣不再僅僅錨定價格穩定,而是開始錨定“收益來源”。一類新興的“策略型穩定幣”正在興起,它們本質上是把對沖策略或低風險收益產品打包成 $ 1 面值的可流通代幣。比如 Ethena 的 USDe 就類似於一個基金份額,背後通過做多 stETH、做空永續合約的 delta-neutral 策略來生成收益,並以 sUSDe 的形式分配給持有人。這類穩定幣結構由於類似於對沖基金的認購份額,因此被德國 BaFin 等監管機構視為證券。

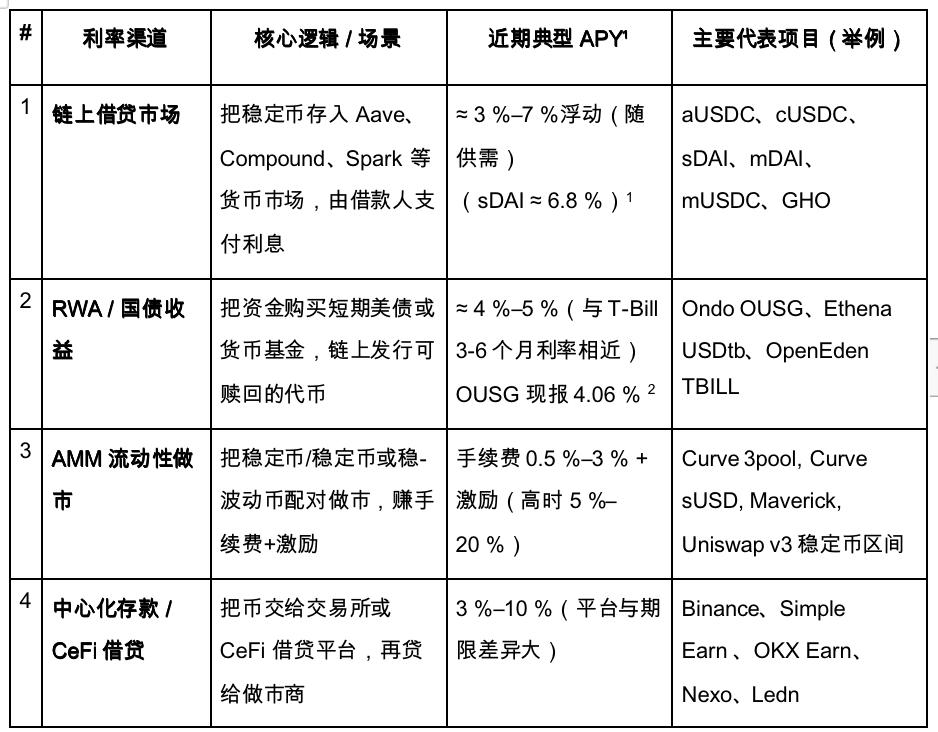

在系統性地梳理穩定幣背後的收益機制時,文中將其歸納為九大類,包括鏈上借貸、現實資產(RWA)、AMM 做市、CeFi 存款、協議儲蓄率(如 DSR)、固定利率票據、衍生品對沖、質押收益與策略聚合 Vault。每類渠道的年化收益在當前市場下大致集中在 3 – 8% 區間,部分特殊時期(如 USDC 脫錨、資金費高企)可短暫突破兩位數。

儘管當前策略型穩定幣項目在表面上看似同質化嚴重,其核心差異實則體現在三個關鍵維度:收益結構是否可持續性、收益披露是否透明,以及是否建立在合規基礎之上。目前,基於現實世界資產(RWA)的穩定幣,如 USDY、OUSG,在合規性上相對佔優,已獲得一定程度的監管認可,但其增長上限受限於美國國債市場的市場結構。相對而言,USDe 等衍生品掛鉤型穩定幣則提供更高的靈活性與收益潛力,但同時也更加依賴永續合約市場的開放倉位(OI),對市場波動具有更高敏感性。

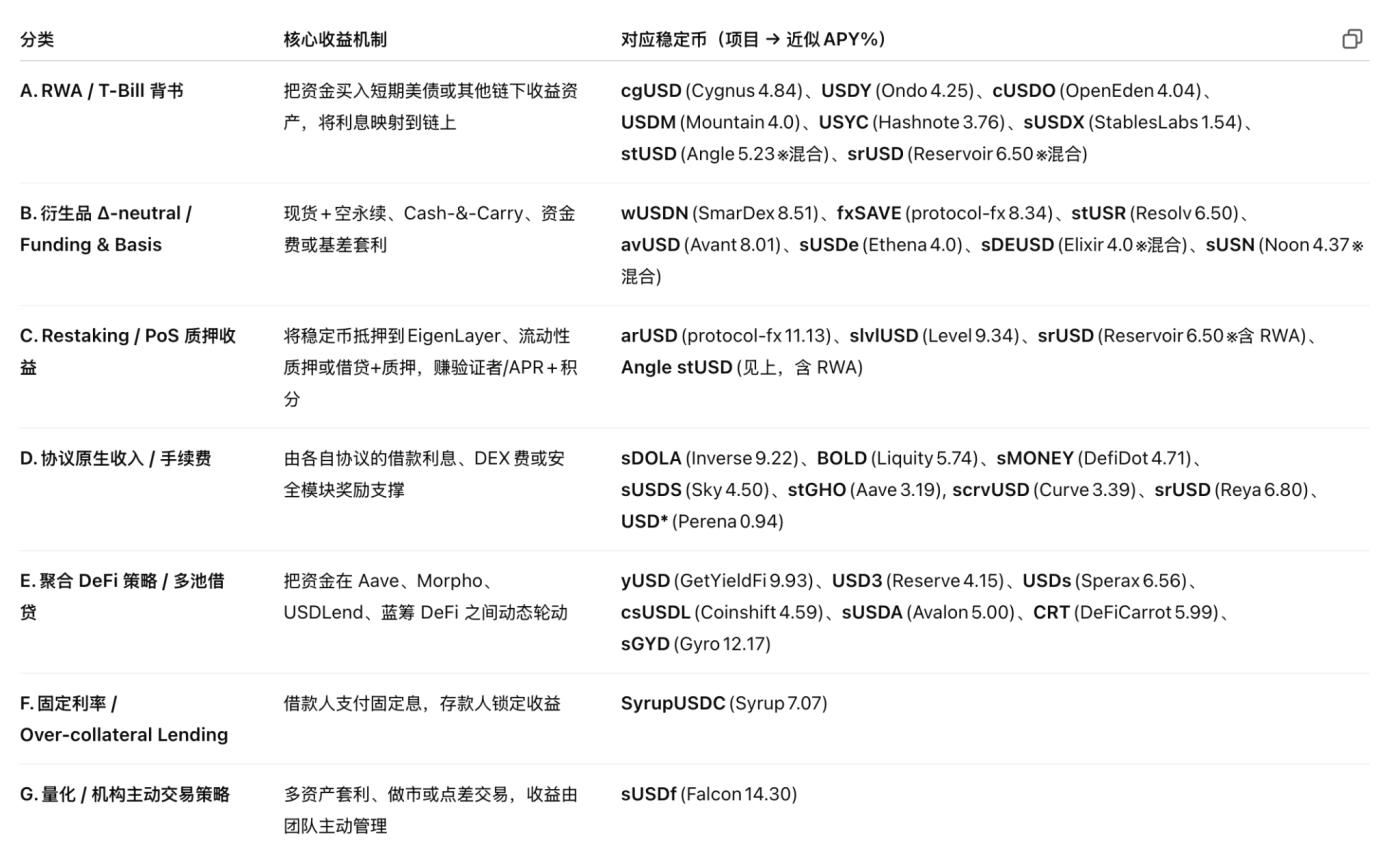

在這一趨勢中,最受益的基礎設施項目是 Pendle。該協議通過將收益資產分解為固定本金(PT)與浮動收益(YT),構建起鏈上的利率市場,從而推動“利差對沖”與“收益轉讓”的標準化發展。隨著越來越多穩定幣項目採用 Pendle 來管理其現金流,其 TVL、交易量與 bribe 機制有望實現進一步增長。

我們認為,未來的策略穩幣將朝著模塊化、監管友好、收益清晰的方向演化,而那些具備獨特收益源、良好退出機制、以及流動性護城河(生態採納)的項目,將成為下一個“鏈上貨幣基金”的基石。但這類產品仍可能被監管機構認定為證券,潛在的合規挑戰不可忽視。

基於策略的穩定幣

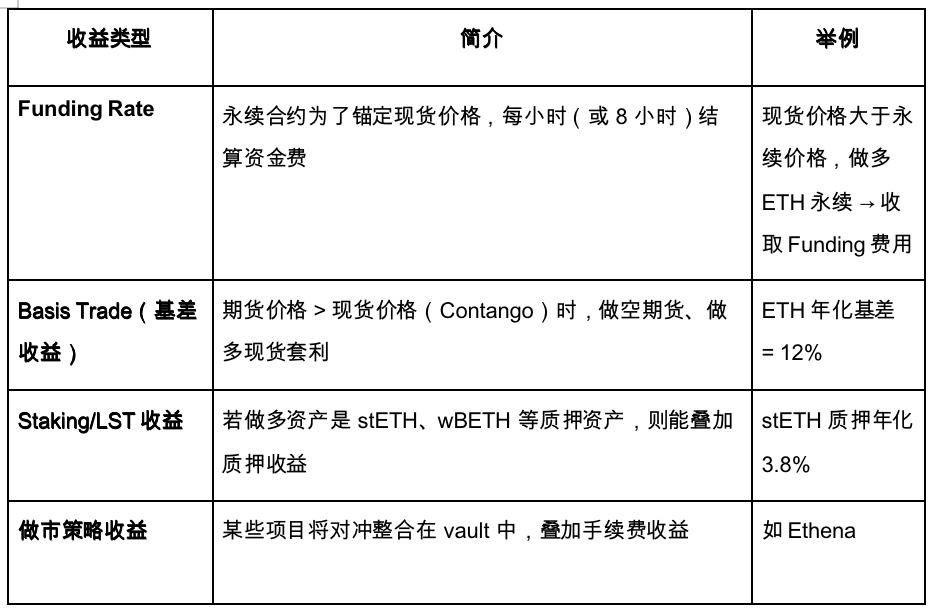

收益型穩定幣有多種收益渠道,包括借貸協議、流動性挖礦、市場中性套利、RWA 美債收益、期權結構化產品,一籃子穩定幣收益以及穩定幣 Staking 質押收益等,以下是一些收益策略的總結:

我們將深入解析一些主要有創新點的利率渠道現狀和催化劑,以此來判斷未來的發展前景。

鏈上借貸市場

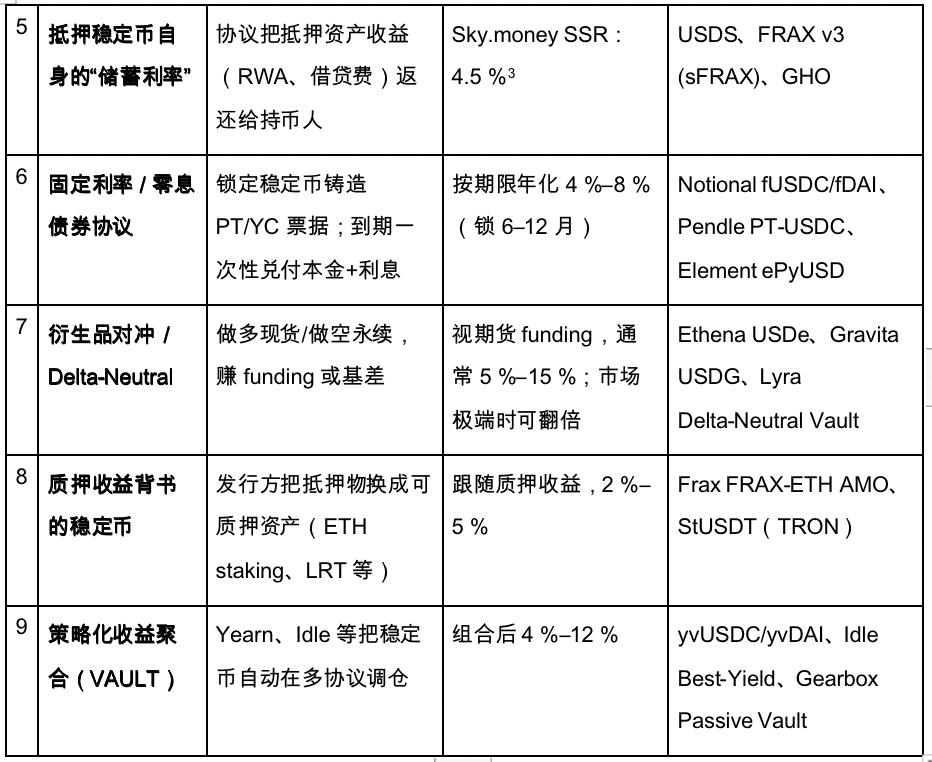

AAVE V3 USDC, source: AAVE

上圖展示的是 AAVE V3 以太坊主網上 USDC 的借貸利率情況,通常被視為鏈上借貸的“基準利率”。在當前市場情緒低迷、資金需求不足的背景下,借貸活躍度顯著下降,導致利率自年初以來大致維持在 2% 左右的低位。

與此同時,AAVE 推出了其原生穩定幣 GHO,採用超額抵押機制支持,其利率同樣來源於市場借貸需求。儘管多數主流穩定幣在該平臺上都可以獲取利息,但必須通過借貸方式實現,這限制了資本效率。目前,GHO 的借款利率約在 2-4% 區間波動,受市場週期影響較大。在牛市階段,該類借貸利率可躍升至 10% -20% ,但整體波動性較強,穩定性不足。在此類高波動利率場景下,Pendle 可作為將這部分利息提前兌換的工具。此時可以考慮使用 Pendle 將這部分的利息提前兌現。

RWA 市場(國債為主)

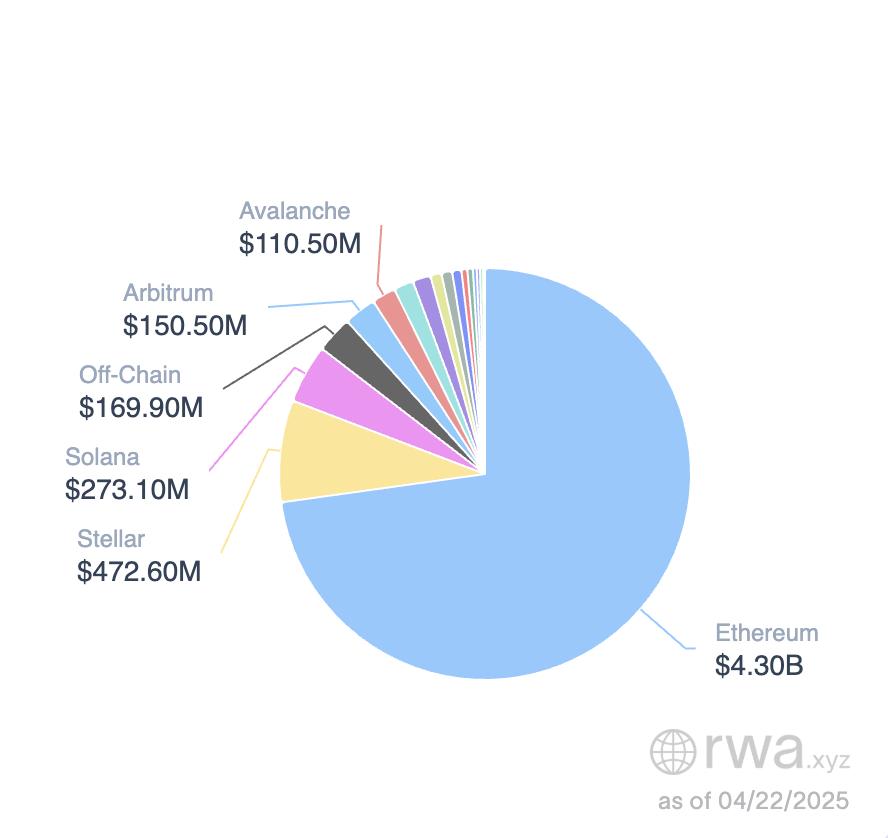

機遇 RWA 市場穩定幣,圖源:RWA.xyz

目前,基於國債的穩定幣呈現逐步成長的趨勢,當前的市場總規模在 59 億美元。其中,以太坊生態佔據主導地位,覆蓋超過 80% 的市場份額。在穩定幣的類別方面,Balckrock 發行的 BUILD 佔據主要的基於國債的穩定幣市場份額(32% ),大約 19 億美元;其次分別是 Circle 發行的 USYC(4.9 億美元)以及 Franklin Templeton 發行的 BENJI。

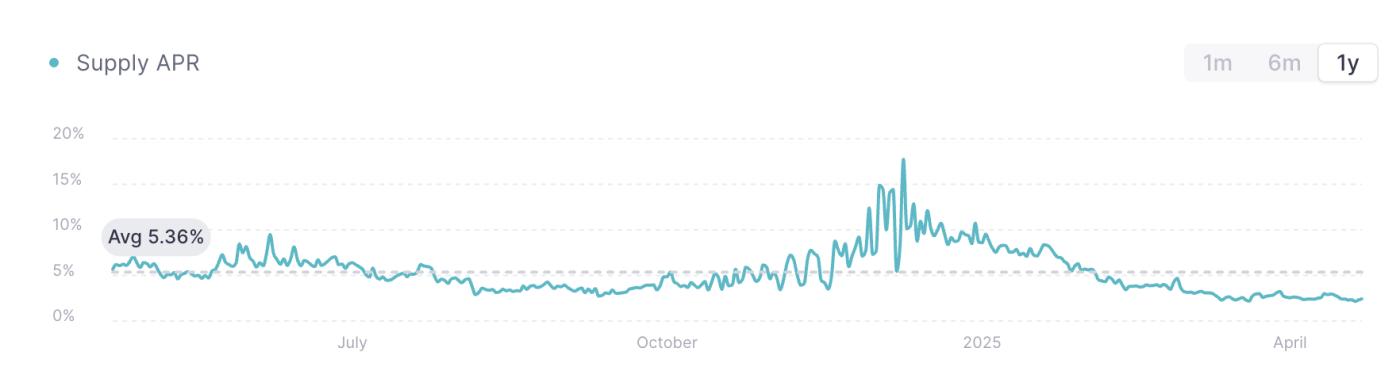

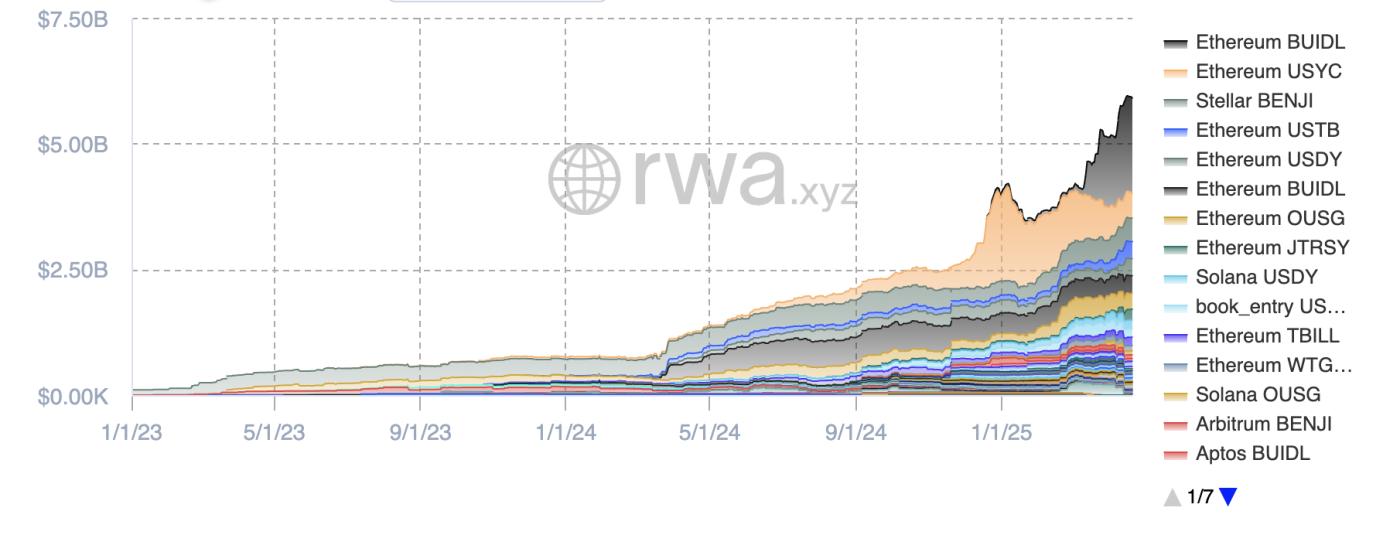

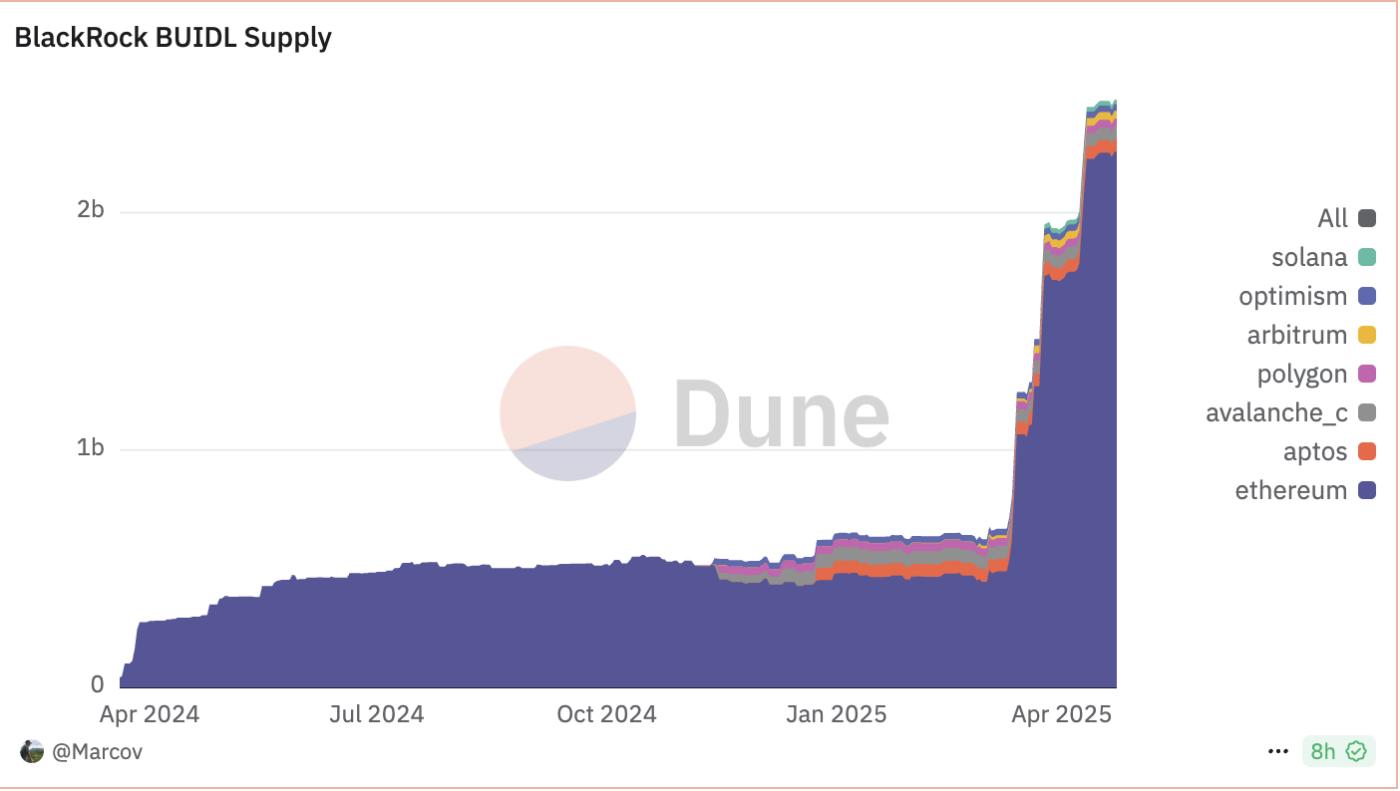

BUIDL Supply, source: Dune

以 BUIDL 為例,儘管其掛鉤 1 美元,但本質上並非可用於日常支付的穩定幣,而是一種對標短期美債、現金與隔夜回購協議的基金份額。用戶可通過 USDC/USD 申購,每個 BUIDL 對應 1 美元本金,並通過每月 Rebase 機制分發收益。早期的參與者包括 Anchorage Digital Bank NA、BitGo、Coinbase 與 Fireblocks。

BUIDL 的供應規模正在快速增長,目前最低申購門檻為 500 萬美元。截至 2025 年 5 月 1 日,已有 48 位客戶參與,總資產管理規模(AUM)達 24.7 億美元。根據 Ondo Finance 統計,該產品年化收益率(APY)約為 4% ,對應當前 3 至 6 個月期限的美債利率水平。

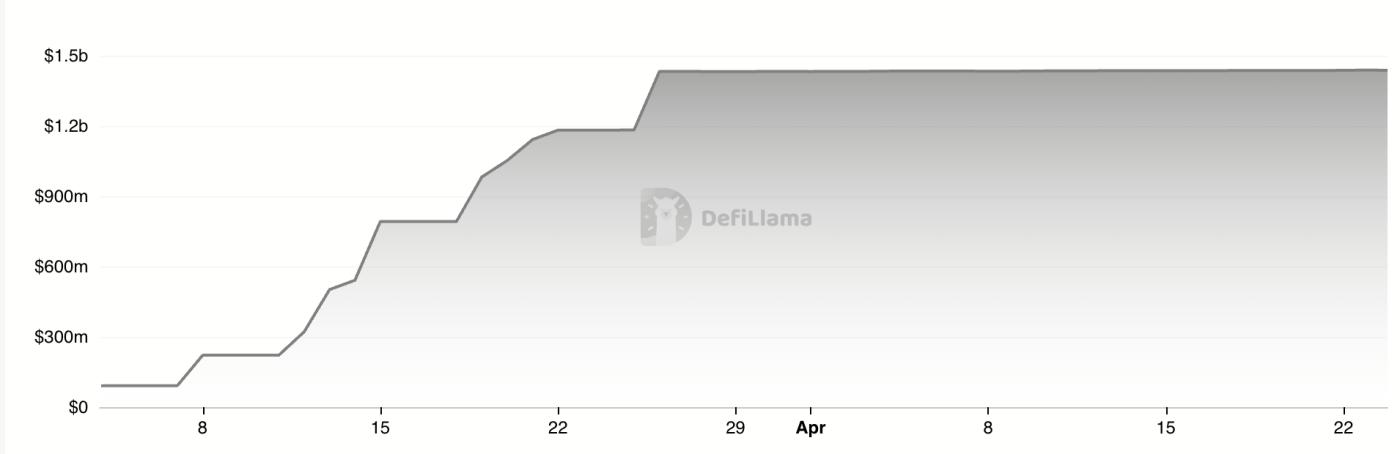

USDtb TVL, source: Defillama

在現有貨幣基金型穩定幣基礎上,Ethena 推出的 USDtb 是一項創新嘗試。該產品以 BUIDL 代幣化基金為底層資產構建,與 Ondo 的 OUSG 和 BlackRock 的 BUIDL 不同,USDtb 實現了自由流通。目前,其資產管理規模約為 14.3 億美元,並已與 Bybit 達成深度合作,整體市場流動性表現良好。

整體來看,基於 RWA 的穩定幣市場正快速擴張,總規模已達到約 59 億美元。Ethena 的 USDtb 提供了新的方向參考:如果未來美國監管允許“分息穩定幣”模型,該類產品的市場上限理論上可對標美元貨幣基金,達到 6 萬億美元的規模。

但是短中期來看,美債利率存在下行壓力。在當前穩定幣主要受利率驅動、而非實際支付需求驅動的背景下,基於貨幣基金的穩定幣策略在短期可能面臨回報收縮。但從長期視角出發,該賽道仍具備強勁的增長潛力。

抵押穩定幣自身的“儲蓄利率”

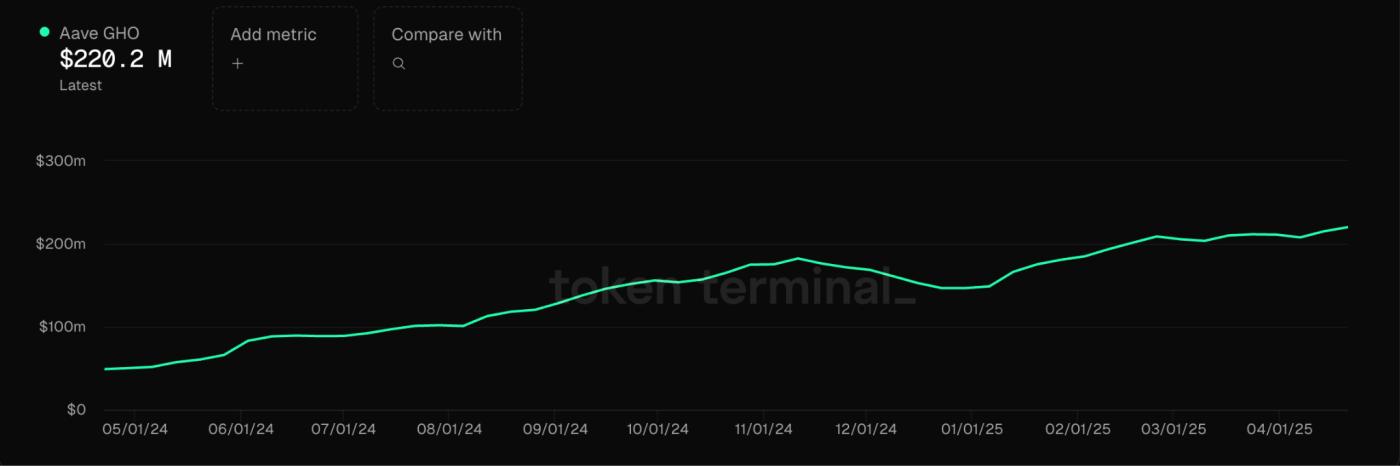

DSR(Dai Savings Rate)最初由 MakerDAO 推出,現已演化為 Sky.money 中的 SSR(Stablecoin Savings Rate)模塊。該模塊允許 USDS 持有者按年化利率獲得協議收益的分成,利息按區塊實時計息、無鎖倉、無手續費,用戶可隨時存取。

收益來自 MakerDAO/Sky.money 產生的利潤。為了推動 USDS 在 DeFi 中更廣泛的使用,Sky.money 設立了激勵機制,將部分協議收入分配給 USDS 儲蓄利率。目前該利率約為年化 4.5% 。

USDS Growth, source: Defillama

本質上,這是一種協議紅利型穩定幣模型。在市場低迷時,Sky.money 為推動 USDS 使用,會將原本用於賦能原生代幣的收益轉向 USDS,這可能削弱原生代幣的價格支撐。而在市場向好時,適度讓渡代幣收益、換取整體協議增長,有助於提升幣價,屬於合理策略。由於該模式與協議綁定較深,Sky.money 需具備足夠的影響力,才能真正推動 USDS 成為廣泛使用的計價單位,這本身極具挑戰,也展現出極大的野心。

衍生品對沖 + 質押收益

衍生品對沖利率(也稱為 Delta-neutral 利率)是一種基於衍生品市場構建的收益來源。它通過同時持有正向和反向頭寸來鎖定價格方向風險(Delta),而賺取來自資金費(Funding Rate)或期貨價格與現貨價格的價差收益。在衍生品市場中,永續合約(Perpetual Futures)為主要對象。有以下幾種收益類型:

一些代表性的項目如下所示:

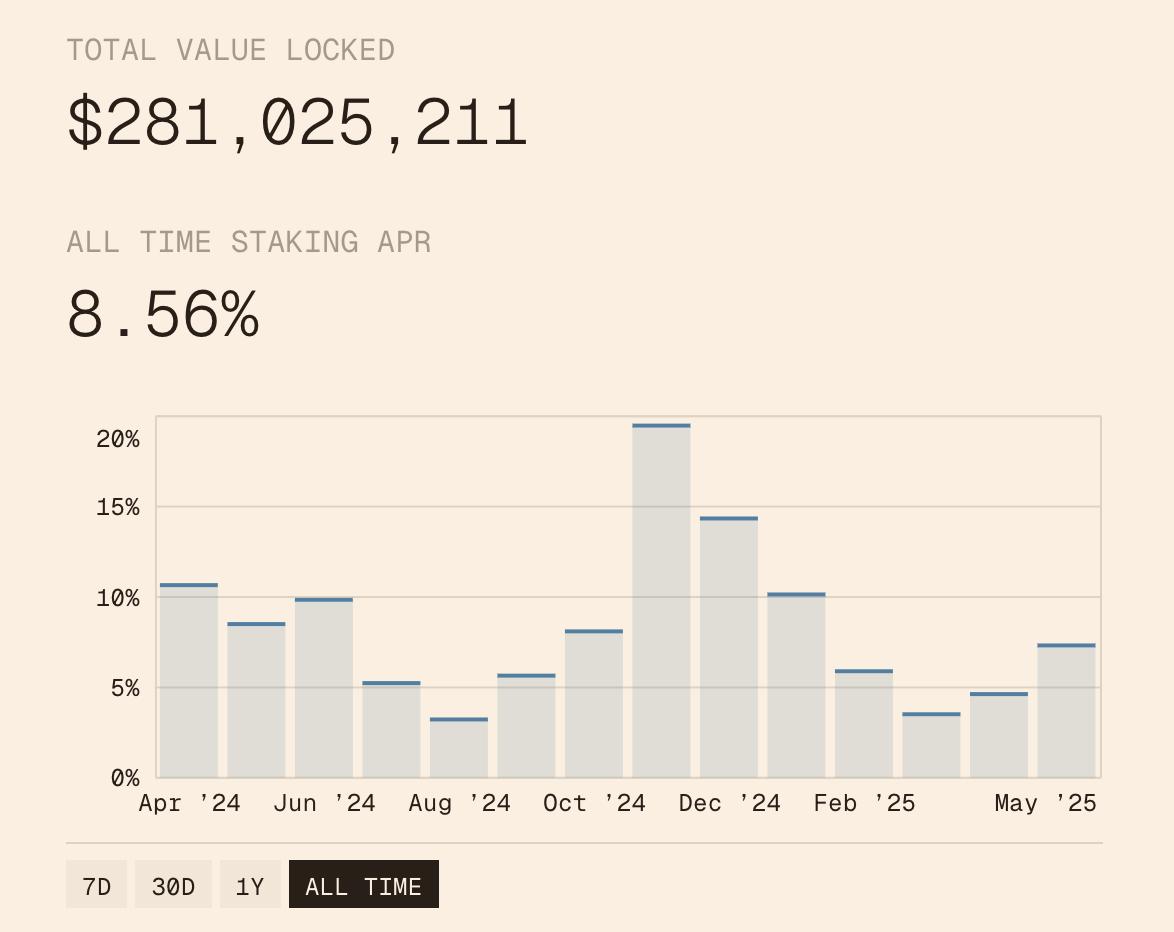

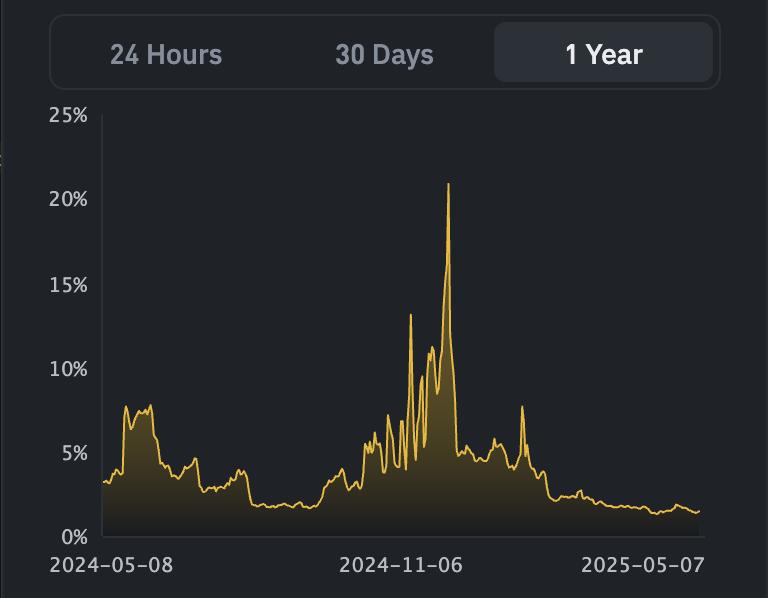

USDe APY, Source: Exponential.FI

USR APR, source: Resolve

以上分別是 USDe 和 USR 的穩定幣利率的變化情況,整體而言 USDe 作為第一家中性利率的穩定幣,USR 作為跟隨者,目前的推廣策略是,採用更高的利率吸引用戶存款,但是與 Ethena 沒有太多本質差別。

USDe TVL, source: Defillama

目前根據 Defillama 的數據顯示,Ethena 穩定幣在完成空投後市值出現明顯下滑,距離高點已回落約 20% 。這主要受到 USDe 收益率下行的影響;其次,當前穩定幣普遍面臨“金融樂高”困境——即缺乏現實世界的剛性需求,本質上更像是通過構建基金產品來進行資金費套利。

Funding‑rate 型穩定幣(Δ‑neutral stablecoin) 的鑄造方式是:

1. 購買等額現貨(或 LST)

2. 在永續市場開同面值空倉

因此,每鑄造 1 美元的穩定幣 ≈ 1 美元現貨 + 1 美元名義空倉,意味著其可鑄規模理論上受限於永續市場的現存倉位(OI)。

Ethereum OI, source: Coinglass

據 Coinglass 統計,目前各大交易所 ETH 的 OI 總量約為 200 億美元,保守估計下,USDe 的市場上限約為 40 億美元。

All tokens’ OI, source: Coinglass

如果將全網的 OI 總量計算在內,基於合約利率的對沖策略市場規模約為 1200 億美元。按保守估計,該類策略可獲取約 20% 的市場份額,即約 240 億美元。

也就是說,整個合約利率對沖策略賽道的市場可獲取份額保守估計為 240 億美元,以此推算,專注於 ETH 市場的 USDe,其潛在可獲取市場規模大致在 40 億至 80 億美元之間。而當前 USDe 的鑄造規模約為 46 億美元,且呈現下滑趨勢,意味著其增長已逐步接近上限,存在較為明顯的天花板。

策略聚合 Vault

例如 Idle Best‑Yield 在以太坊和 Polygon 上部署了一套自動化策略系統,可根據鏈上可套利機會動態調整倉位,以獲取最大的穩定幣收益;再如 Hyperliquid 的 HLP,也可視為一種策略型穩定幣收益池,其收益來源主要是與散戶方向相反的對手盤策略。這類多策略模型雖帶來較高收益,但也伴隨著更高的風險敞口。

Binance 推出 LDUSDT

我們始終需要對這種類型的穩定幣持非常謹慎的態度,因為本質上是對沖基金的份額認購。如 Binance 對 LDUSDT 介紹一樣,LDUSDT 並非穩定幣,而是專為訂閱 Simple Earn USDT 活期理財產品的用戶設計的一種新型保證金資產。其是 USDT 的封裝,能作為合約保證金的計價資產,也能獲得 Binance simple earn 的年化利息。因此其底層的利息依賴於 Binance 平臺 Simple earn 模塊的借貸市場。

Simple earn APR, source: Binance

Ethena USDe 所代表的策略型穩定幣或許是一種創新形態。整體來看,策略穩定幣的興起某種程度上體現了加密市場趨於保守,但這也可視為一種進步。與上一輪依賴補貼驅動增長的穩定幣不同,目前的穩定幣更依賴於多樣化、有機策略帶來的實際收益,具備更強的可持續性。不過,在剔除 Points 或代幣空投補貼後,其年化收益率與國債相比並無明顯優勢。

與此同時,DeFi 世界的協同效應尚未被充分激發,導致穩定幣仍主要被用於“金融樂高”式的內部玩法,而非推動真實的大規模應用。推動交易所上線這類合成穩定幣,是邁向 Web3 世界大規模採用的重要一步。目前,Ethena 在該領域推進較快,Bybit 與 Bitget 均已上線其交易對,Gate 也與 Ethena 達成了戰略合作。但從效果來看仍不理想,USDE/USDT 全網 24 小時交易量尚不足一億美元。

穩定幣項目概覽

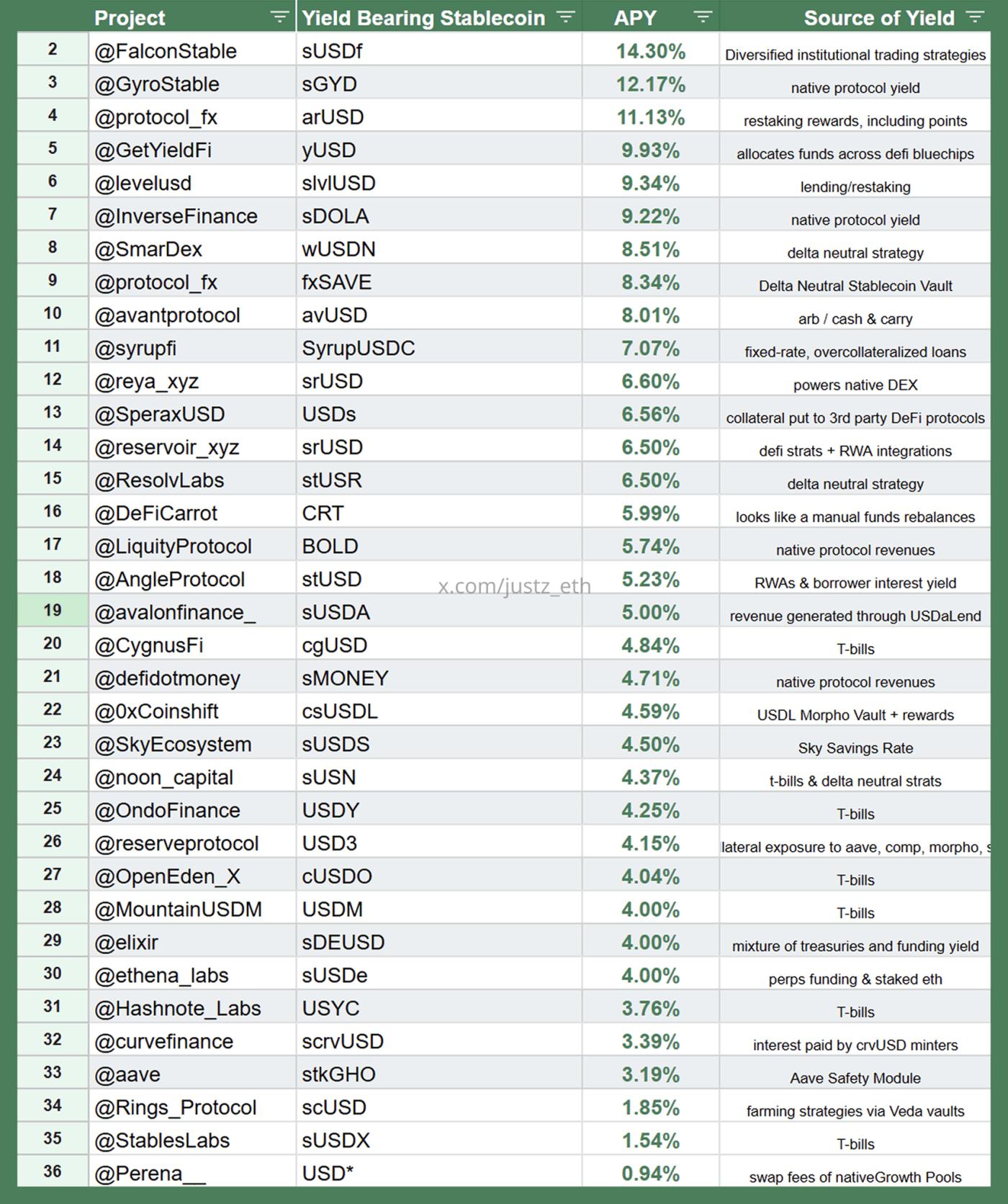

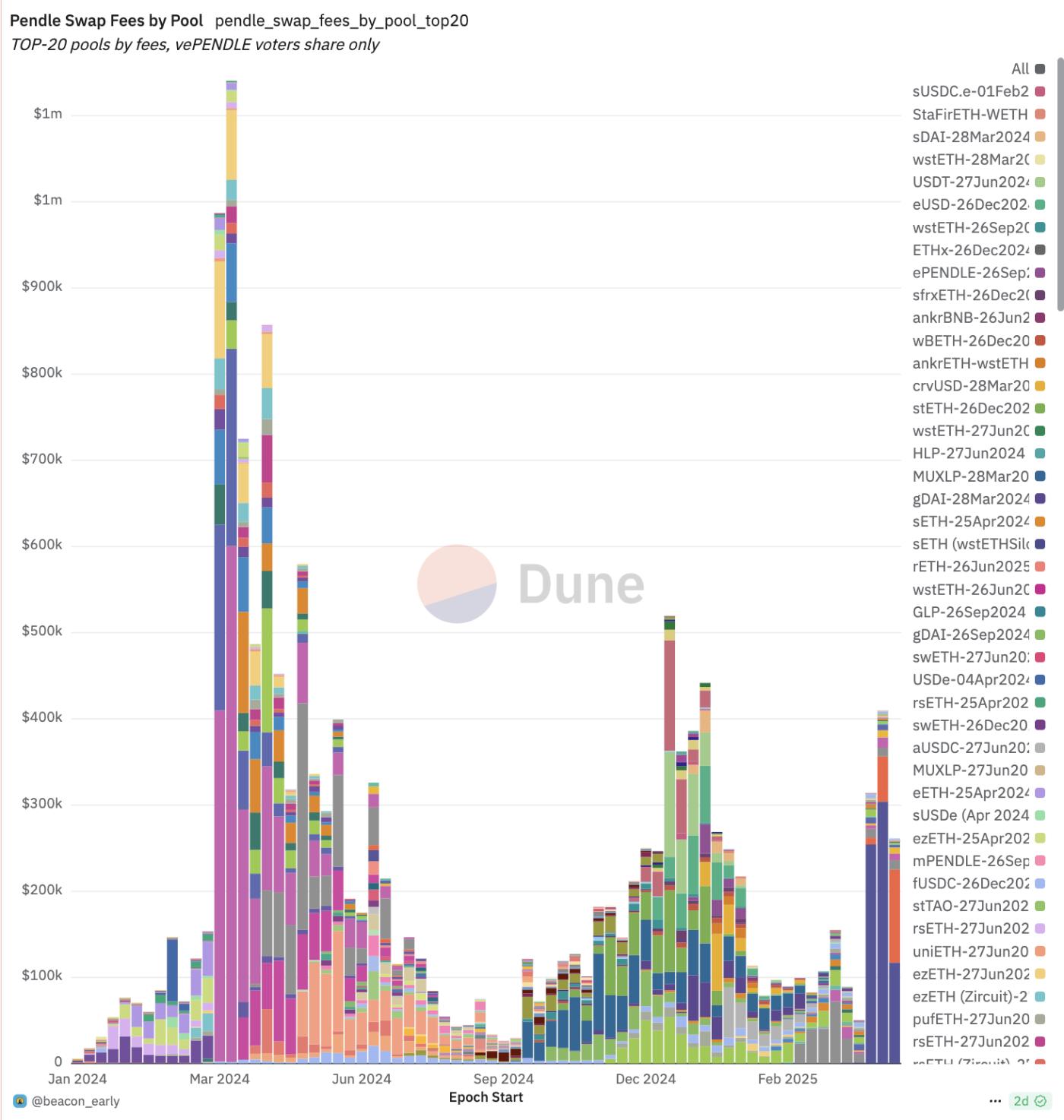

Strategy-backed Synthetic Stablecoins Landscape, source:justz_eth

以上是更多的基於策略的合成穩定幣,改圖中也列明瞭每種穩定幣利息來源對應的策略。

Strategy Classification, source:justz_eth

當前市場上一些熱門穩定幣項目,其底層的合成資產利息來源,大多可歸類於我們前文提到的幾類策略。但需要指出的是,許多項目的 TVL 數據可能存在虛高,部分項目甚至與大戶有特殊約定,因此讀者應謹慎看待。歸根結底,這類穩定幣更接近於對沖基金的份額認購,也因此存在被認定為證券的法律風險。

就市場份額而言,基於美國國債的穩定幣賽道規模較大,且大規模應用的落地實施高度依賴法律法規以及銀行體系的有力支持,因此我們對這類項目相對更為看好。而其它策略,比如借貸利率、Restaking 利率、合約無風險利率、協議收入等都存在明顯的天花板,建議適度參與。

利率的新玩法

以下是一些我們的構想,僅供創業者參考:

1. 首先是資產的新玩法。BTC 作為連接 TradFi 和 Web3 的關鍵資產,擁有數萬億美元的市值。如果能依靠 BTC-Fi 將基礎利率引入穩定幣,構建基於 BTC 生態的穩定幣系統,其推廣難度或許會低於其他公鏈生態。但挑戰在於 BTC 本身生態基礎設施匱乏,可以考慮從鏈下切入,例如圍繞 BTC 的合約利率套利開啟第一步,但整體邏輯仍然屬於策略型對沖基金的範疇。

2. 其次是策略的新應用。一切套利策略理論上都可成為“穩定幣”利息的來源。例如鏈上 MEV、IV-RV 偏差、跨期限波動率套利、GameFi 收益,甚至 EigenLayer AVS 提供的安全保障費用或 DePIN 設備帶來的部分收入,都有可能被納入穩定幣的利息機制,由此衍生出新的穩定幣利率模型。

但歸根結底,這些仍屬於基於策略的合成穩定幣,並非傳統意義上錨定真實資產的穩定幣。它們的市場容量受限於策略本身的可行空間,即所依賴標的市場的規模。而當前來看,大多數相關市場仍較小。長期而言,隨著 DeFi 的整體擴展,這一賽道具備成長潛力,尤其是許多策略本身高度 具備 Crypto Native 特徵,能夠更敏銳地反映鏈上市場的變化。

穩定幣戰爭下的受益者 Pendle

固定利率是一種創新的收益機制,旨在為用戶提供可預測的固定收益,類似於傳統金融中的零息債券。在傳統金融中,零息債券是以低於面值的價格發行,到期時按面值償還本金,期間不支付利息。投資者的收益來自於購買價格與到期償還金額之間的差額。在 DeFi 中,類似的機制被 Pendle 引入,通過將收益資產的未來收益進行代幣化,使用戶能夠:

1. 鎖定固定收益:通過購買代表本金的代幣,持有至到期可獲得固定回報。

2. 進行收益投機:通過購買代表未來收益的代幣,押注收益率的變化。

3. 提高資本效率:將未來收益出售以獲取即時流動性,同時保留本金的所有權。

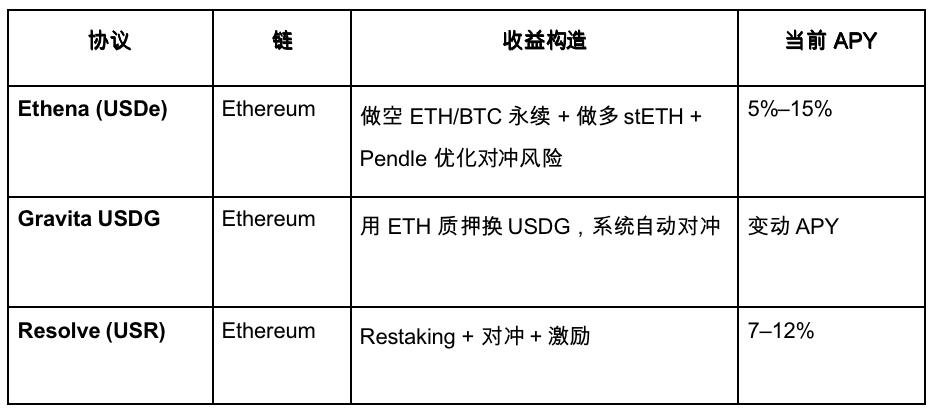

Pendle Snapshot, source:pendle

Pendle 是一個專注於收益代幣化的 DeFi 協議,允許用戶將收益資產拆分為 PT 和 YT 兩種代幣,並在其平臺上進行交易。本質上 Pendle 是對這些利率本身構建了交易市場,能夠對穩定幣背後的收益策略,提供對沖的手段,從而形成固定利率。

在上一輪 LRT 熱潮中,伴隨 EigenLayer 發幣,Pendle 的代幣價格曾一度大幅下跌。但隨著“策略型穩定幣”的興起,Pendle 的 TVL 實現了爆發式增長。它正逐步確立自己作為這類資產“利率交換層”的核心地位:穩定幣發行方可通過 Pendle 將未來收益一次性售出以對沖風險,而投機者與資產管理人則可在此買入或做市這些收益流。隨著更多 Δ-neutral、RWA 混合收益幣的推出,Pendle 的 TVL、交易量、手續費收入以及 vePENDLE 生態都在同步抬升。目前,其已在這一賽道形成近乎壟斷的領先優勢。

免責聲明:

本內容不構成任何要約、招攬、或建議。您在做出任何投資決定之前應始終尋求獨立的專業建議。請注意,Gate 及/或 Gate Ventures 可能會限制或禁止來自受限制地區的所有或部分服務。請閱讀其適用的用戶協議瞭解更多信息。

關於 Gate Ventures

Gate Ventures 是 Gate 旗下的風險投資部門,專注於對去中心化基礎設施、生態系統和應用程序的投資,這些技術將在 Web 3.0 時代重塑世界。Gate Ventures 與全球行業領袖合作,賦能那些擁有創新思維和能力的團隊和初創公司,重新定義社會和金融的交互模式。

官網:https://ventures.gate.io/

Twitter:https://x.com/gate_ventures

Medium:https://medium.com/gate_ventures