作者:Tindorr, 加密 KOL

編譯:Felix, PANews

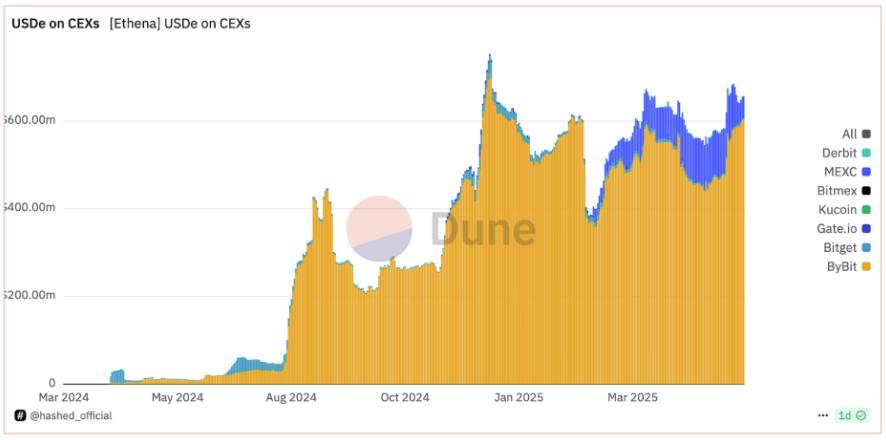

在短短一年多的時間裡,USDe 已成長為最大的加密美元之一,目前供應量接近 60 億美元,並接近歷史最高水平。

但這或許並不令人意外。

Ethena Labs 和其創始人的每個設計選擇都專注於構建能呈指數級擴展的系統。

- 通過獲取 CEX 流動性來構建可擴展至數十億美元規模的產品。

- 利用永續合約資金費率作為收益引擎:這是少數幾個能維持數十億美元規模、年化收益率超 10% 的收益來源之一。

- 設計託管方式,讓大型資本配置者也能放心持有 USDe。USDe 在多次重大清算事件和 Bybit 黑客攻擊中都經受住了考驗。

隨著 USDe 成長為藍籌資產,團隊已在規劃下一階段的產品決策,旨在將 USDe 的規模擴大到數百億美元,吸引數百萬新用戶,並解鎖新的加密原生和外部資本浪潮。

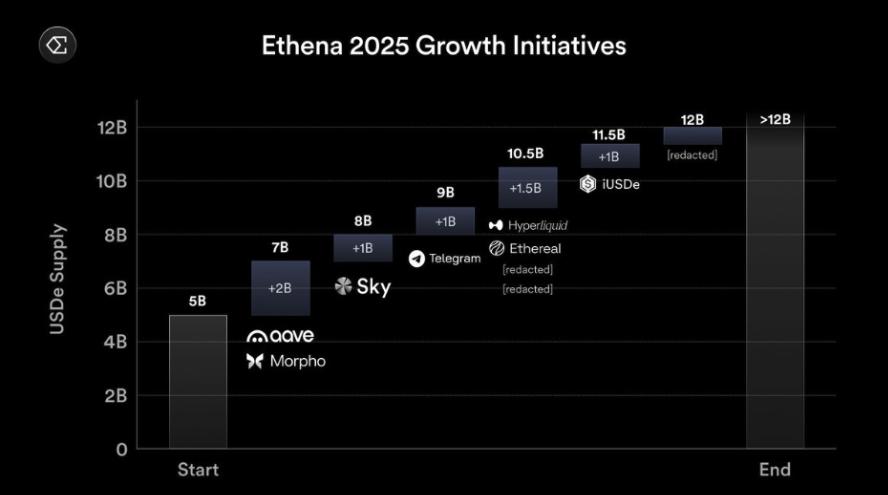

隨著基礎集成的完成,Ethena 在下一輪增長中瞄準所有主要的穩定幣需求渠道。

Ethena 計劃在未來幾年瞄準四大關鍵領域,以贏得市場份額:

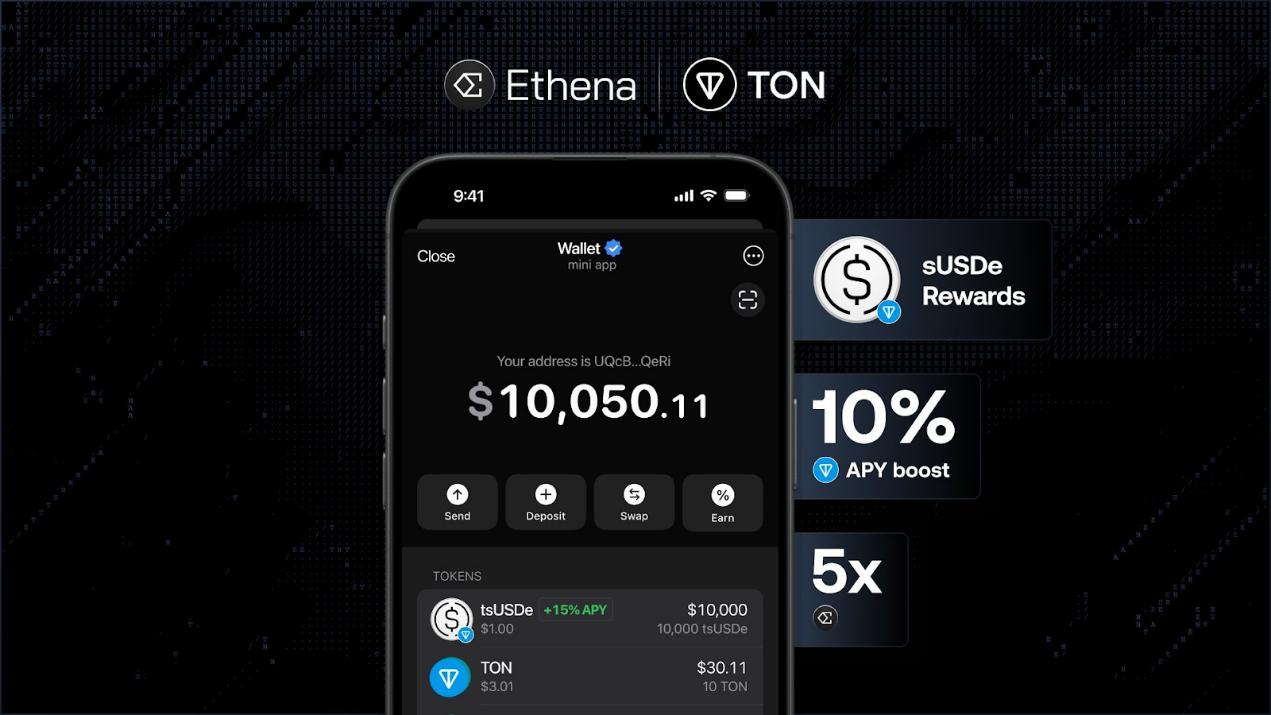

1. Telegram 集成:解鎖十億用戶

Ethena 迄今為止最具影響力的發佈之一:將 USDe 直接集成到擁有超 10 億用戶的 Telegram 應用中。

Ethena 與 Telegram 的官方區塊鏈 TON 合作,在 Telegram 的錢包生態系統中原生部署 USDe 及其收益版 tsUSDe(TON 質押 USDe)。

為此,Ethena 推出了為期 16 周的激勵計劃,tsUSDe 的年化收益率達 18%,部分資金由 TON 基金會提供。

此外,協議收入還提供約 8% 的基礎收益率,早期 Telegram 用戶甚至能獲得兩位數回報。

此次集成為日常用戶帶來了無摩擦的美元儲蓄,尤其是在 Telegram 已擁有強大滲透力的新興市場:亞洲、非洲和拉丁美洲。

在那些能穩定使用美元儲蓄工具並改變生活的地區,Ethena 的策略很簡單:在用戶已經使用的地方與他們互動。

如今,Telegram 用戶可以輕鬆獲取 USDe,一鍵質押為 tsUSDe,並像發送消息一樣輕鬆地將其發送給朋友。

如今,Telegram 用戶可以輕鬆獲取 USDe,一鍵質押為 tsUSDe,並像發送消息一樣輕鬆地將其發送給朋友。

無縫且熟悉的用戶體驗能極大降低加密貨幣儲蓄的入門門檻,尤其是對於非 DeFi 原生用戶而言。

更重要的是,這種集成為穩定幣需求開闢了一個新渠道:潛在的數億人將使用 USDe 在 Telegram 內進行發送、消費和儲蓄。

通過滿足現有用戶的使用需求,Ethena 可以捕獲相當一部分散戶使用的穩定幣份額,而這些份額此前被一些穩定幣項目所忽視。

這種主流影響力可讓 Ethena 在擴大其用戶基礎方面擁有差異化優勢,遠超出典型的 DeFi 用戶群體。

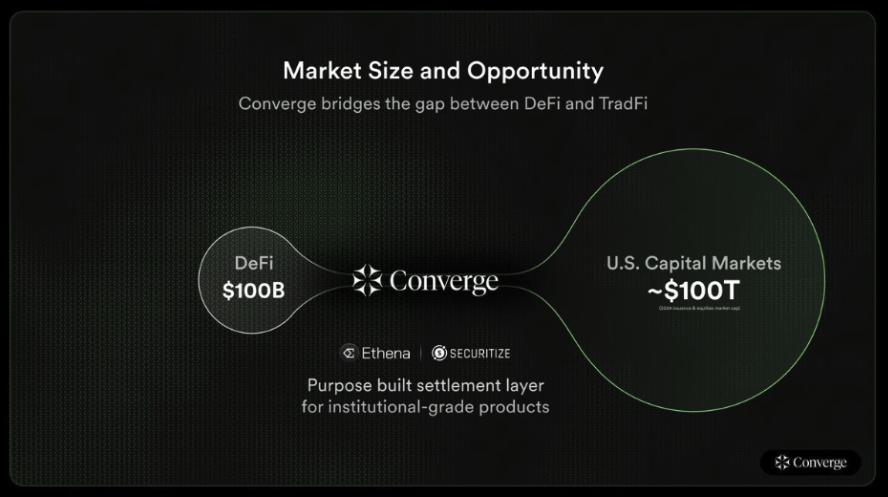

2. Converge:將 TradFi 引入鏈上

Converge 是其解鎖傳統金融機構潛力的方式。

Converge 是與 Securitize 合作構建的新型區塊鏈,旨在將 TradFi 資本引入鏈上,連接代幣化資產和受監管的穩定幣的世界。

Securitize 已將超 20 億美元的現實世界資產引入鏈上(客戶包括貝萊德、Apollo 和 KKR),這些代幣化資產(如 USDtb)和支持 KYC 的新型穩定幣(iUSDe,一種機構級 sUSDe)將在 Converge 上原生運行。

Ethena 認為區塊鏈有兩個長期用例:

- 用於投機的結算

- 穩定幣和代幣化資產的存儲和轉移層

第二個用途或許在未來十年是更大的機會,而 Ethena 和 Securitize 在這一領域具有獨特優勢。

Converge 旨在將數十億美元的 TradFi 資本引入鏈上,並推動 RWA 與 DeFi 的融合。

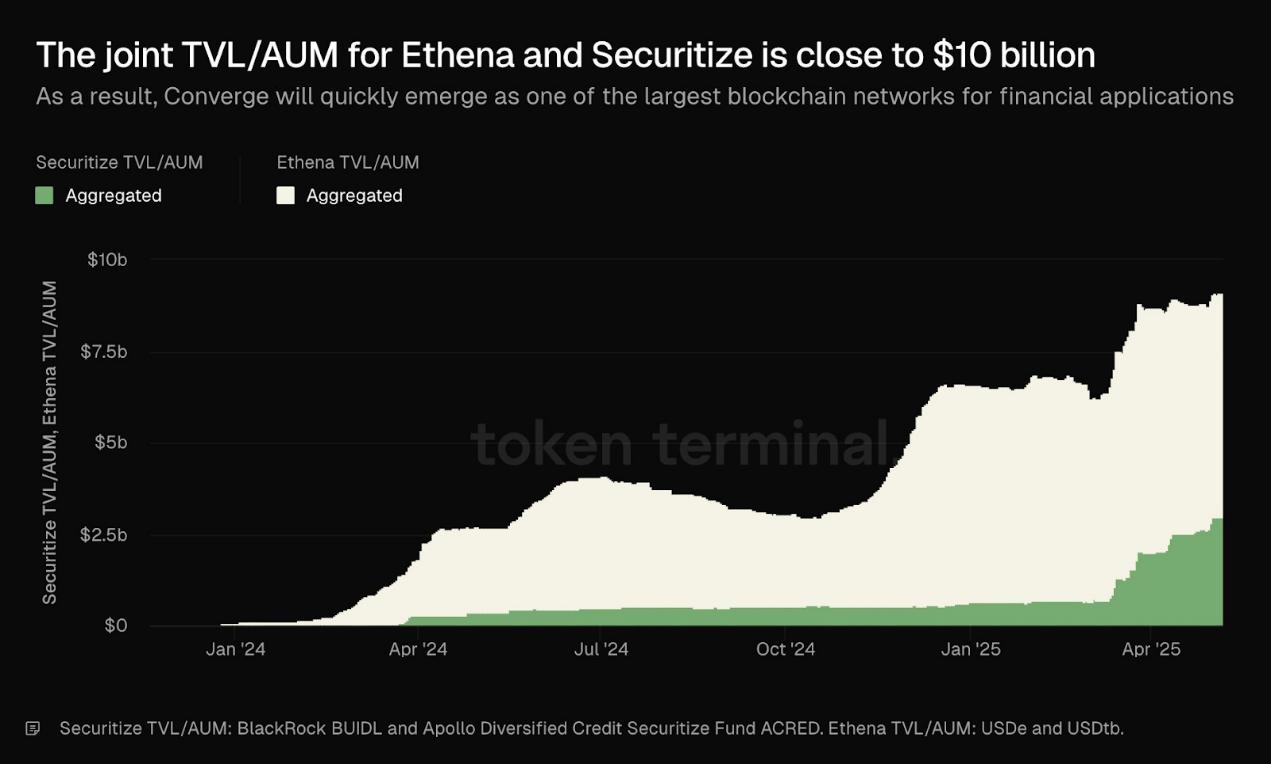

Ethena 和 Securitize 合計擁有近 100 億美元的總鎖倉價值/資產管理規模,這使 Converge 有望成為最大區塊鏈網絡之一。

在 Converge 上發行的每一枚 iUSDe 或代幣化的每一美元現實世界資產最終都能為 Ethena 的生態系統增值。

目前已有 5 個協議承諾通過在 Converge 上構建和分發機構級 DeFi 產品來提供支持:

- Pendle

- Morpho

- Maple

- Ethereal

- Aave

Converge 將在由 sENA 保障安全的驗證者網絡上運行,驗證者需要質押 $ENA。

運營商和委託人都能賺取協議費用和生態獎勵。這在機構交易量和 $ENA 持有者的價值增值之間建立了直接聯繫。

隨著 Circle IPO 的成功,機構對穩定幣和加密產品的需求愈加旺盛。現在的關鍵在於構建這些機構能以合規的方式實際交互的基礎設施。

Converge 致力於解決這一問題,期望抓住整個行業中最大的機遇之一。

3. DeFi 集成推動增長

Ethena 的基礎是 DeFi,在過去一年中,其已深度融入 DeFi 堆棧。

Ethena x Pendle x Aave DeFi 堆棧

與 Pendle 和 Aave 等協議的集成已成為 $USDe 需求和供應擴張的核心驅動力。

Ethena 上一次大幅增長是在 2024 年 11 月,這幾乎完全是由兩項 DeFi 集成推動的:

- 向 Aave 提供超過 12 億美元的 sUSDe

- Pendle 的峰值使用量超過 23 億美元

而且這種增長勢頭並未放緩。僅一個月時間,Aave 就通過集成 Pendle 的 PT 代幣為 USDe 增加了超 15 億美元的交易量,收益率達到 8% 左右。

截至目前:

- Pendle 平臺交易量達 26 億美元

- Aave 平臺交易量達 22 億美元

- Spark/Sky 平臺交易量達 6 億美元

4. 交易所採用:Bybit 和 600 億美元 CEX 機遇

Ethena 擴張的另一個關鍵槓桿是中心化交易所(CEX)。

Ethena x Bybit:USDe 作為保證金抵押品

Ethena 的首個重大舉措是與 Bybit 集成,使 USDe 有資格作為保證金抵押品,並且早期成果顯著。

Bybit 集成於 2024 年 5 月上線,允許交易者使用 USDe 作為保證金並在交易時賺取收益。

與 USDT 或 USDC(收益為零)不同,USDe 的平均年利率為 11%,並且每日支付。用戶只需持有 USDe 作為抵押品,即可抵消交易費用或做多時的資金費率成本。

短短几個月內,Bybit 上的 USDe 餘額就飆升至 7 億美元以上,超過了該平臺上的 USDC,並在 Bybit 的穩定幣市場中佔據了重要份額。

在 Bybit 取得的成功,為其他主要交易所複製這一模式提供了範本。

像幣安、OKX 和 Kraken 這樣的 CEX 持有超 600 億美元的穩定幣,但目前 USDe 只佔其中的約 1%。

如果它能在其他交易所達到 Bybit 級別的份額(10%),僅此一項就可能釋放 50 至 60 億美元的新 USDe 供應。

為支持這一舉措,Ethena 與 Chaos Labs 及其他驗證機構合作推出了實時的儲備金證明系統,實時公開驗證 USDe 的儲備情況。

此舉旨在為交易所和用戶提供額外的信心,即使在市場波動期間也能確保 USDe 的償付能力和與美元的掛鉤。

USDe 與全球主要交易所的集成是 Ethena 最大的增長槓桿之一。

雖然這些集成需要時間,但明顯的用戶利益必將推動其採用。Bybit 的成功案例為其提供了向其他交易所推廣的範例,每次新的交易所集成不僅為 USDe 增加了新的用戶群,也使 Ethena 更接近成為 CEX 永續合約市場中領先的保證金代幣。

結論

隨著 Ethena 2025 年路線圖上的每一項進展,加上其現有的 DeFi 集成,Ethena 成為推動 TradFi、DeFi 和 CeFi 融合的工具的道路愈發清晰。

Telegram 和 Converge 分別從散戶和傳統金融領域吸引新用戶和資金涉足加密領域,而 DeFi 和 CEX 則助力 USDe 成為行業基準抵押資產。