隨著收益型穩定幣和DeFi協議的興起,以太坊質押收益正在面臨壓力。ETH是否能在收益率競爭中重新佔據優勢?

目前,以太坊質押年收益率已跌破3%,落後於不少DeFi和RWA(現實世界資產)協議。像sUSDe和SyrupUSDC這類收益型穩定幣,正快速佔據市場份額,提供4%至6.5%的回報率。值得注意的是,絕大多數競爭性收益產品都構建在以太坊區塊鏈上。這意味著它們的廣泛採用依然有望在未來持續推動以太坊網絡價值的增長。收益已經不僅僅是傳統金融的屬性——鏈上收益已成為加密世界的核心要素,而以太坊作為最大的權益證明區塊鏈,首當其衝。

以太坊質押收益率分析

以太坊的質押收益由兩部分構成:共識獎勵(由協議發放,總量固定,隨著質押ETH數量增加而攤薄)和執行獎勵(包括用戶支付的優先費和MEV價值捕獲)。設計上採用了平方根倒數曲線機制,確保質押量越大,單位收益遞減。

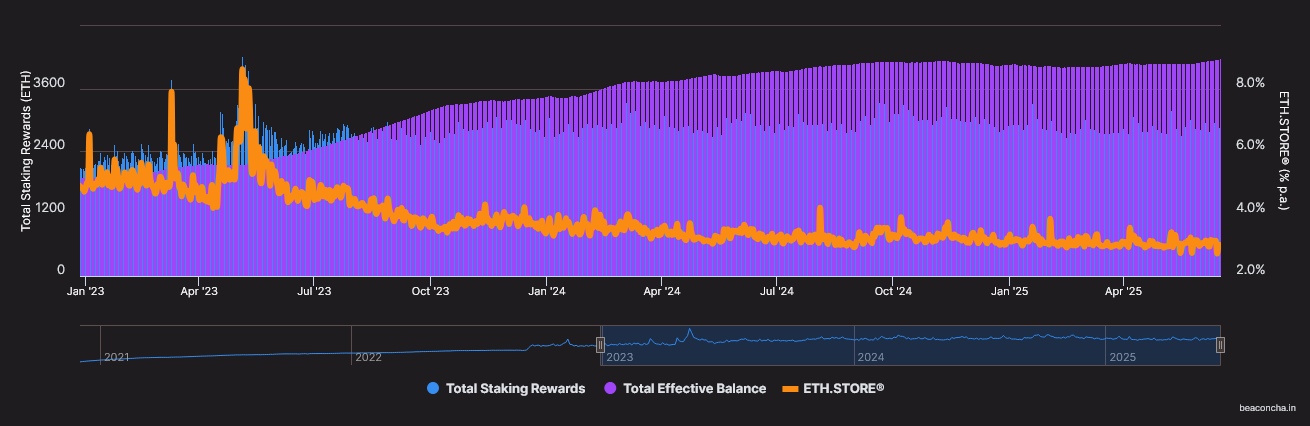

以太坊質押獎勵參考利率。資料來源:Beaconcha.in

以太坊質押獎勵參考利率。資料來源:Beaconcha.in

自2022年9月“合併”完成以來,以太坊質押收益持續下滑,從峰值約5.3%降至當前的3%以下。這反映出一個事實:質押的ETH總量已突破3500萬枚,佔其流通總量的28%。

不過,只有自行運營節點並鎖倉32 ETH的獨立驗證者才能獲得全額收益。多數用戶為求便利選擇流動性質押協議(如Lido)或交易所託管服務,這些服務收取10%-25%的手續費,進一步降低了用戶的淨收益。

收益穩定幣的崛起

收益型穩定幣讓用戶持有美元穩定幣資產的同時獲得被動收入,通常源自美國國債或合成策略。它們正迅速獲得市場青睞。

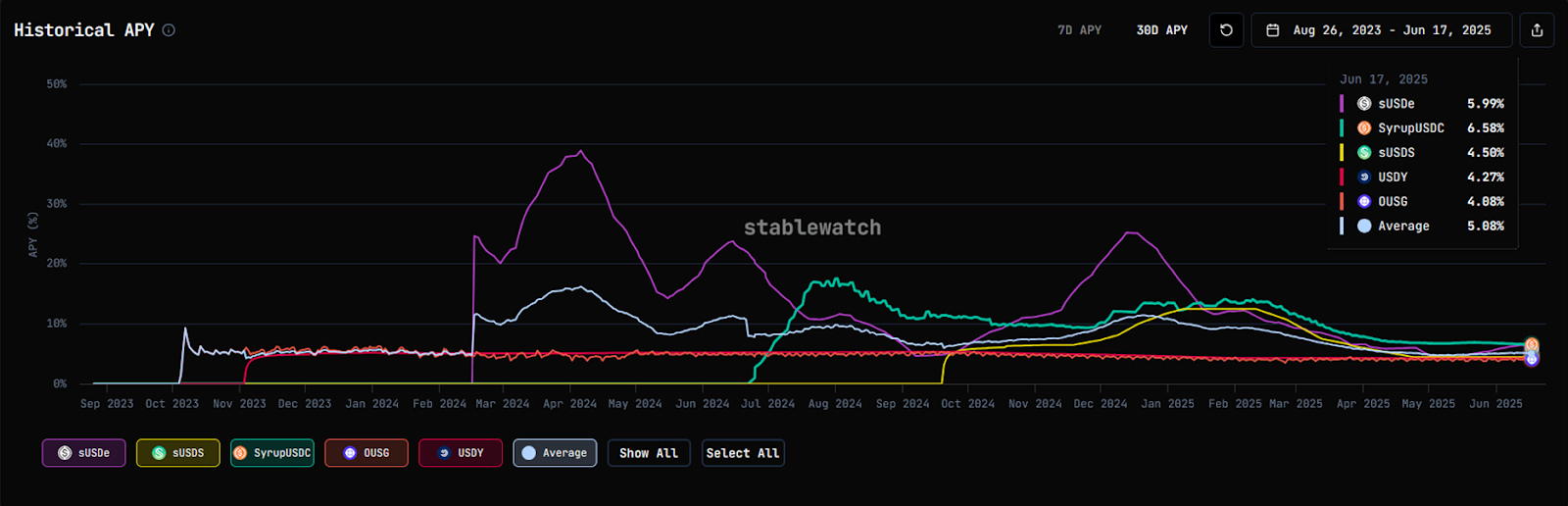

五大收益穩定幣的歷史年化收益率。來源:Stablewatch

五大收益穩定幣的歷史年化收益率。來源:Stablewatch

五大主流收益穩定幣——sUSDe、sUSDS、SyrupUSDC、USDY和OUSG——佔據了該領域114億美元總規模的70%以上,各自採用不同策略:

- sUSDe (Ethena): 合成delta中性策略(ETH衍生品+質押收益),歷史回報達10%-25%,當前約6%,風險較高。

- sUSDS (Reflexer/Sky): 由sDAI和RWA支撐,當前收益4.5%,重心在去中心化和低風險。

- SyrupUSDC (Maple Finance): 依託代幣化國債和MEV策略,當前收益6.5%。

- USDY (Ondo Finance): 錨定短期國債,收益4.3%,面向低風險偏好機構。

- OUSG (Ondo Finance): 基於貝萊德國債ETF,收益~4%,嚴格KYC,高度合規。

它們的關鍵區別在於底層資產(合成/RWA)、風險特徵和可訪問性。過去一年該領域規模暴漲235%,鏈上固定收益需求強勁。

DeFi借貸:以以太坊為中心

Aave、Compound和Morpho等去中心化借貸平臺允許用戶通過提供資產賺取收益。利率由算法根據市場供需決定,與市場週期強相關。

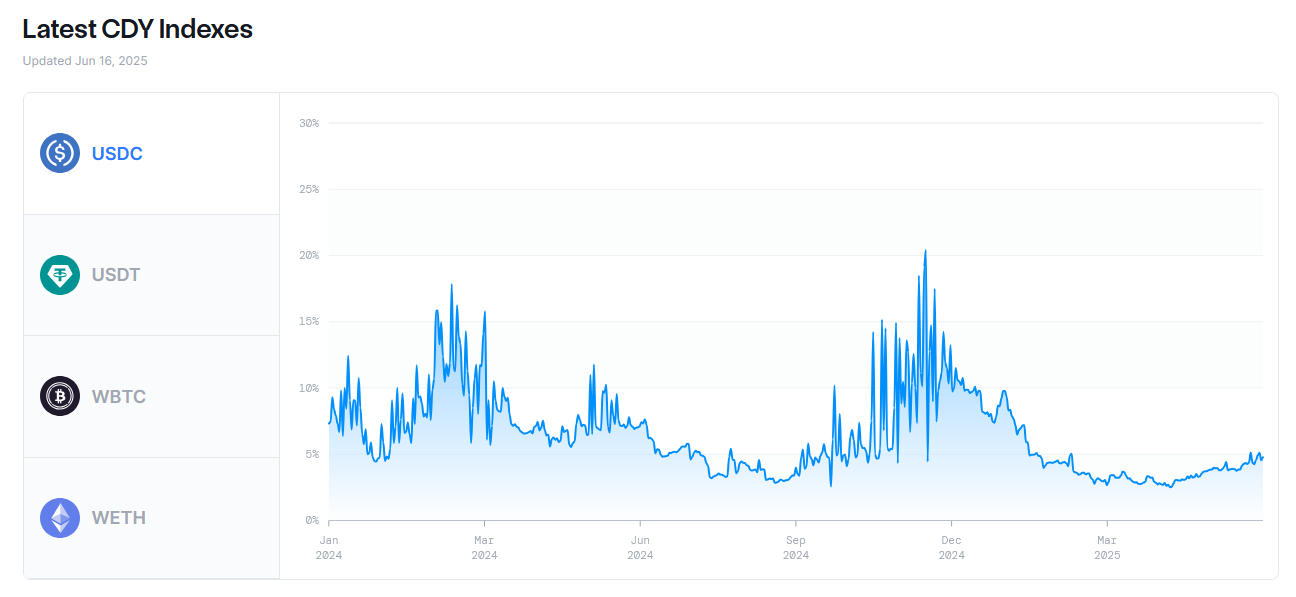

Chainlink DeFi 收益率指數。資料來源:Chainlink

Chainlink DeFi 收益率指數。資料來源:Chainlink

例如Chainlink DeFi收益率指數顯示,穩定幣當前借貸收益約為USDC 5%、USDT 3.8%,市場活躍時可顯著攀升。

與受央行政策主導的傳統銀行借貸不同,DeFi收益由市場驅動,提供更高回報潛力但也伴隨智能合約漏洞、預言機失效等獨特風險。

核心矛盾與以太坊的價值

一個顯著的關鍵點在於:這些頗具競爭力的收益產品(收益穩定幣、代幣化國債、DeFi借貸協議),其絕大多數都構建於以太坊區塊鏈之上。它們依賴以太坊基礎設施,某些策略甚至直接利用ETH獲取收益。

這一事實揭示了深層邏輯:以太坊依然是最受信任的區塊鏈平臺,在託管DeFi和RWA資產領域擁有領先地位。這些生態應用的繁榮最終推動了以太坊網絡使用量增長,增加了交易費收入,並在長期強化了ETH的內在價值。從這個獨特視角看,以太坊或許並未輸掉這場收益之戰——它正在通過賦能一個更廣闊、更多元的鏈上收益生態系統,實現另一種形式的勝利。網絡效應與生態繁榮是其持久價值的根基。