TL;DR

- Hyperliquid是一個基於其自定義第 1 層構建的超快速鏈上 perp DEX,提供 CEX 級別的性能,同時保持鏈上透明度。

- 其原生代幣$HYPE管理網絡,通過質押降低交易費用,並通過上市拍賣回購獲取價值。

- 該協議的核心流動性引擎是HLP Vault ,這是一個混合做市商 + 清算人,佔 TVL 的 90% 以上。

- 2025 年 3 月,Hyperliquid 在$JELLYJELLY 事件中遭遇了一隻重大黑天鵝,協同操縱幾乎引發了整個金庫的連鎖清算。

- 該事件暴露了驗證者治理的集中化,因為超級基金會介入以防止崩潰,這引發了人們對去中心化問題的質疑,但卻確保了生存。

- 儘管面臨危機,Hyperliquid 的交易量、未平倉合約和 $HYPE 價格仍反彈,創下歷史新高,這主要歸功於鯨魚的粘性使用和不斷擴大的生態系統吸引力。

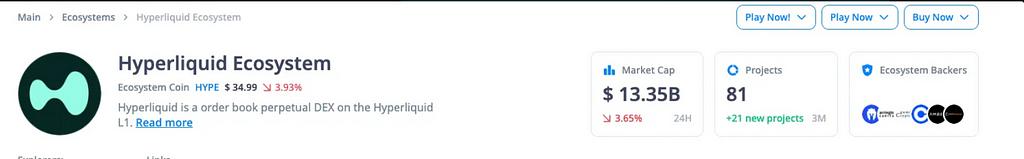

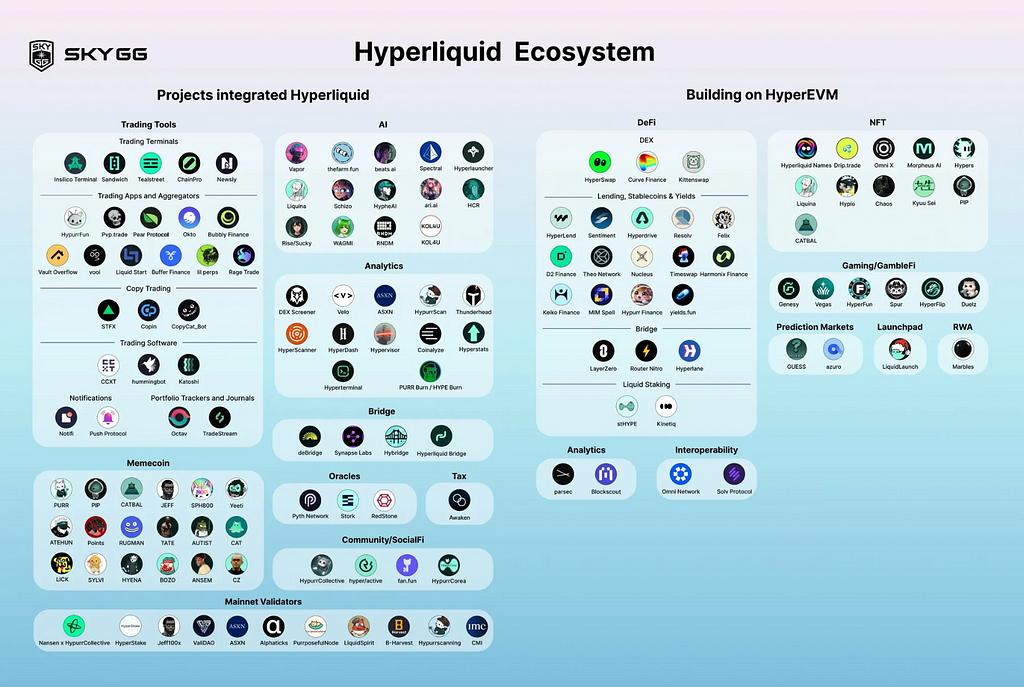

- 該平臺(HyperEVM)已添加了 +21 個新的 dApp,現在除了交易之外還託管 NFT、DeFi 工具和保險庫基礎設施。

詹姆斯·韋恩 (James Wynn) 是一位著名的騙子,他是一位匿名巨鯨,在短短三年內將 2.1 億美元變成了 8000 萬美元,最出名的是他將 $PEPE 中的 7000 美元變成了 2500 萬美元,並以 40 倍槓桿建立了九位數的頭寸。[1]

永利發佈自己的入場信息,實時應對市場波動,甚至對八位數的清算視而不見,彷彿它們只是遊戲規則的一部分。但重要的不僅僅是永利是誰,而是他在哪裡交易。

對於Wynn以及一位退化的高額交易者來說,Hyperliquid 就是一個全新的競技場。像“內幕哥”(內部人士)這樣的匿名“鯨魚”進行著最大額度的交易,他們的交易如今被中國加密貨幣媒體追蹤,成為市場情緒和平臺主導地位的實時信號。那麼,這一切是如何發生的呢?為什麼所有這些高額交易者都在 Hyperliquid 上交易?

讓我們來分析一下。

1. 什麼是 Hyperliquid?

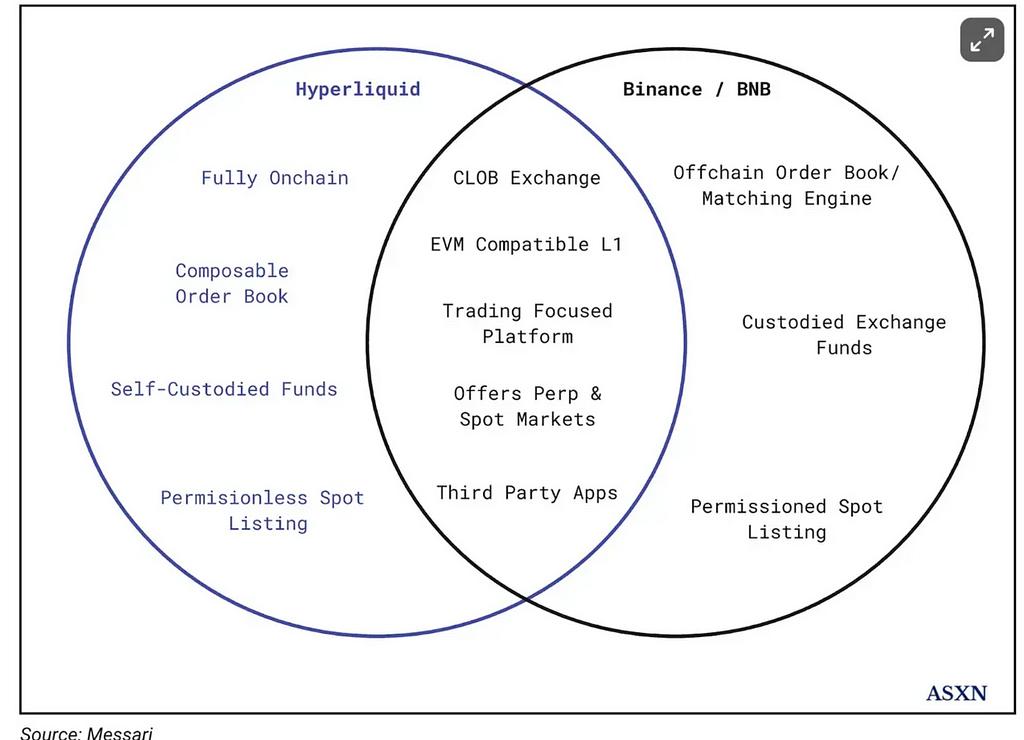

Hyperliquid 是一個去中心化交易所,但並非基於 Uniswap 式的 AMM 構建。它並非使用流動性池來被動定價,而是運行完全鏈上的訂單簿,提供實時交易,既像中心化交易所,又能以傳統方式進行交易。限價單、交易、取消和清算均透明且即時地進行,並在單個區塊內完成最終確認。

Hyperliquid 在其定製的 Layer 1 上運行,該 Layer 1 與交易所同名,專為提升性能而構建。這使得 Hyperliquid 能夠以高交易量交易者所需的速度和可靠性執行交易。

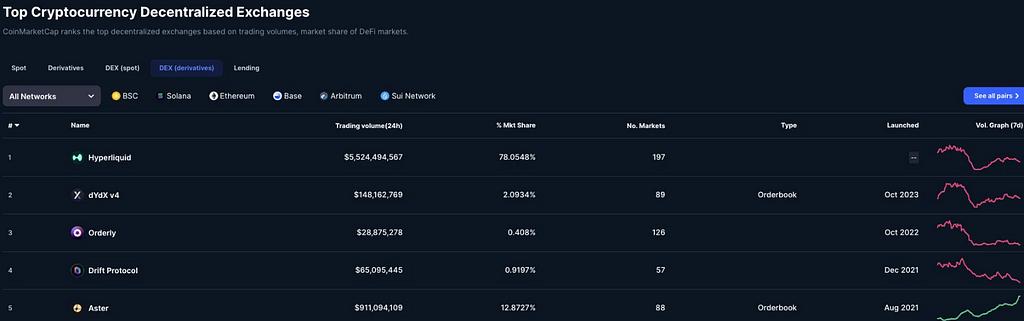

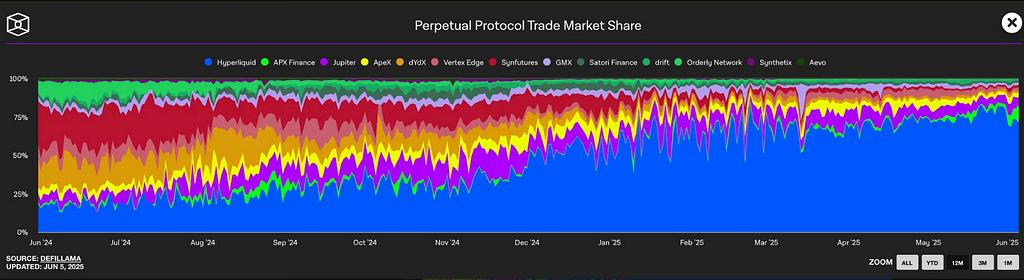

Hyperliquid 的表現並非停留在理論上,而是體現在數據中。截至 2025 年 6 月,它以超過55 億美元的日交易量,在鏈上衍生品市場佔據主導地位,佔據所有永久去中心化交易所 (DEX) 總市場份額的78% 以上。這不僅僅是領先,更是碾壓競爭對手。緊隨其後的平臺 Aster 則落後,市場份額僅為 13%。[2]

2. 炒作

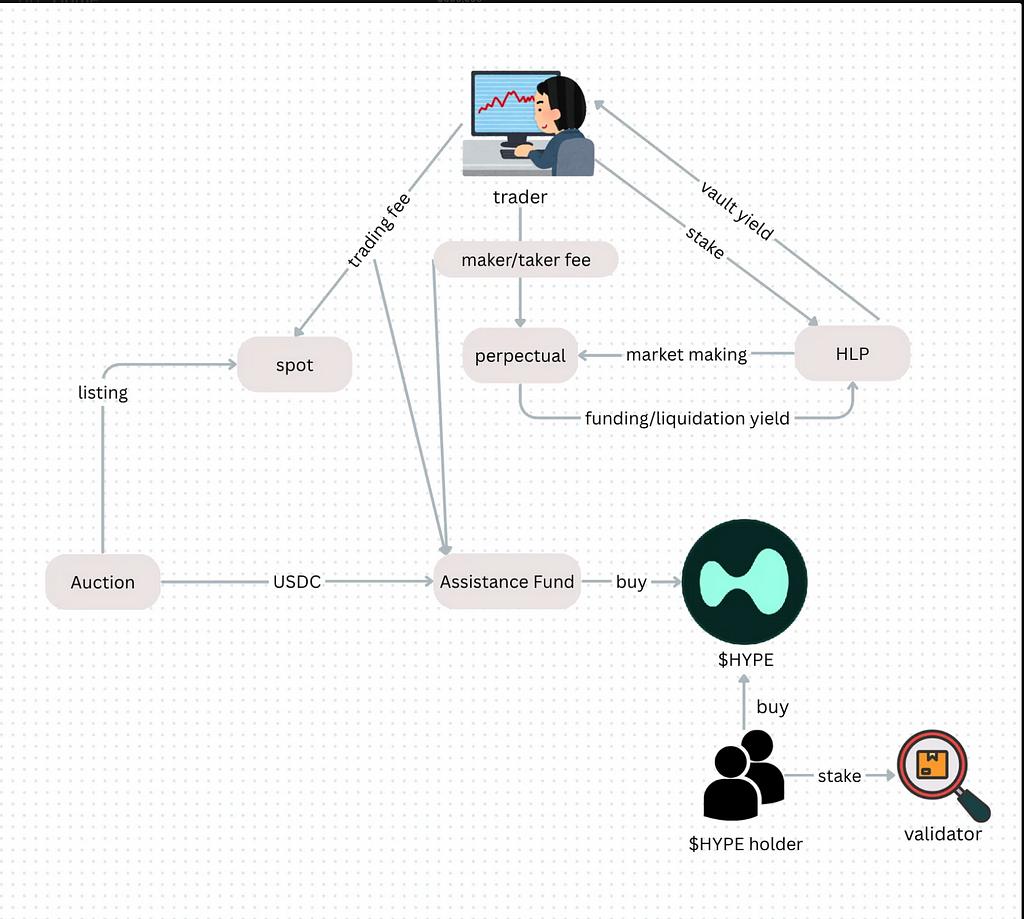

但 Hyperliquid 不僅僅是一個交易平臺,它更是一個完全集成的鏈上金融系統。而這一切的核心是它的原生代幣 $HYPE。

a. 代幣經濟學與哲學

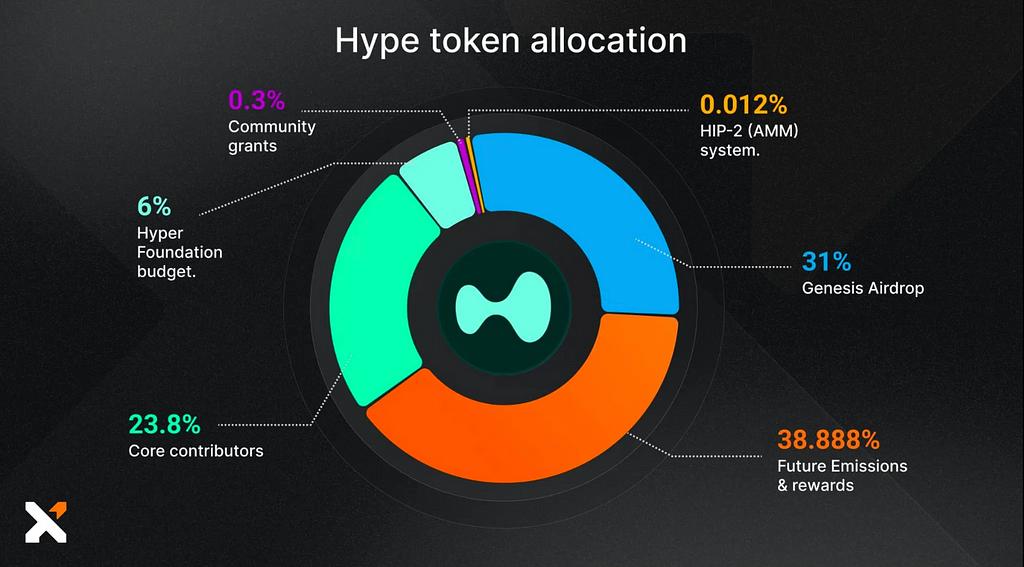

$HYPE 代幣的最大供應量為 10 億,通過大規模空投推出,於 2024 年 11 月向約 94,000 名用戶分發了總供應量的 31%(3.1 億個代幣)。[3] 這是近年來加密記憶中最大的真實用戶分發之一,不僅僅是積分刷分或農場遊戲,而是回饋社區的一次真誠嘗試。

總計 70% 的代幣供應量預留給空投、社區獎勵和貢獻者,但不包括風險投資。這並非偶然。這與 Hyperliquid 聯合創始人 Jeffrey Yan 的理念相符。Jeffrey Yan 畢業於哈佛大學數學系,曾是 Hudson River Trading 前 15 名高頻交易工程師。

Yan 明確表達了他希望 Hyperliquid 成為的樣子:一個“所有金融都將發生”的地方,由用戶構建,併為用戶服務。在一則廣為流傳的播客中,他解釋了為什麼他們避免外部資本:

“讓風險投資公司控制網絡將會是一個傷疤。”—— Jeffrey Yan,《當轉變發生時》[4]

這種定位:社區優先的產品 + 協議級的性能,體現在代幣設計中。$HYPE 不僅僅關乎發行量和費用。它代表了加密貨幣領域最活躍的交易場所之一的治理層。

b. 實用性

雖然 $HYPE 充當 Hyperliquid 的治理和激勵層,但它也具有非常直接、非常實際的效用:質押 $HYPE 可降低交易費用。

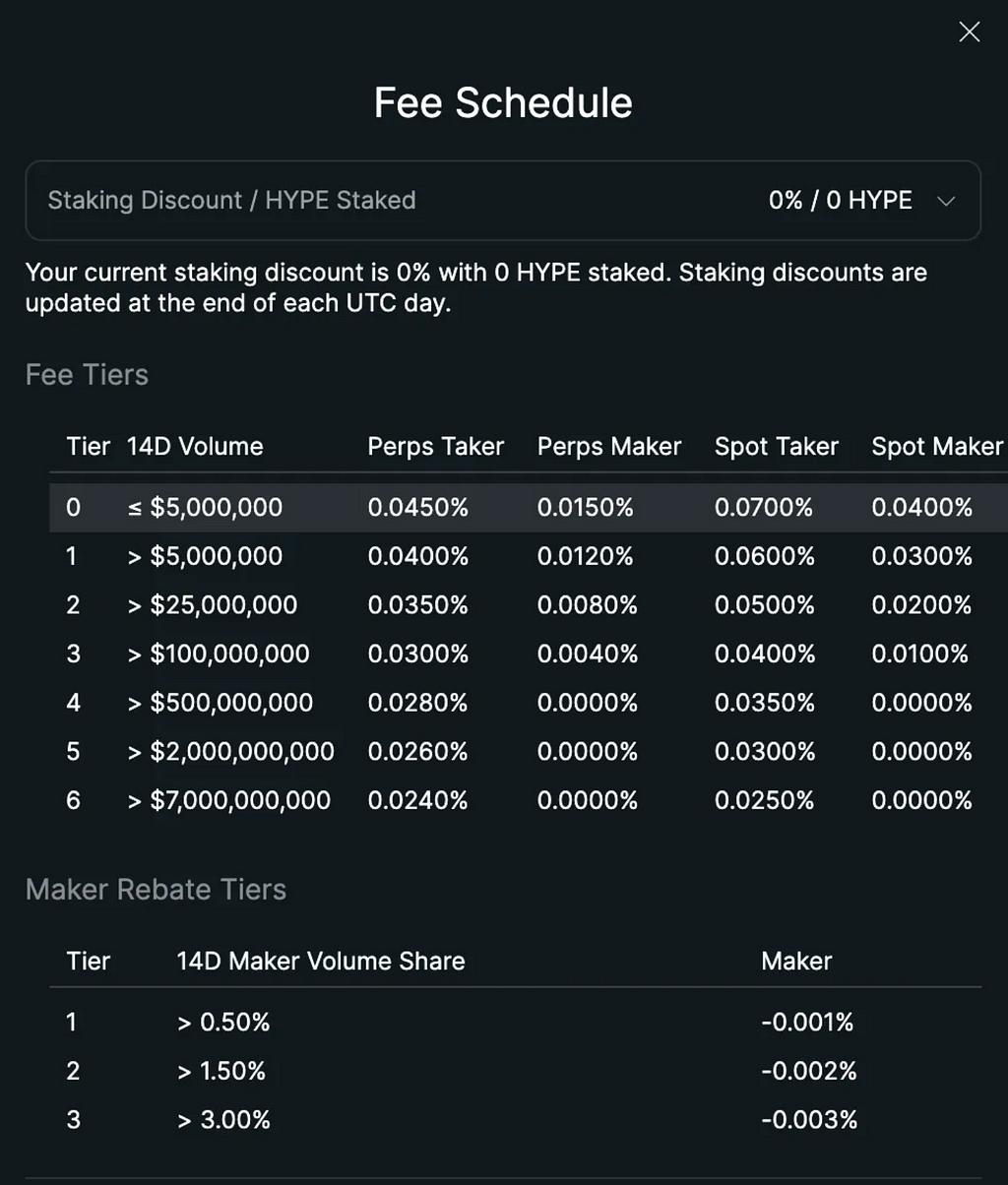

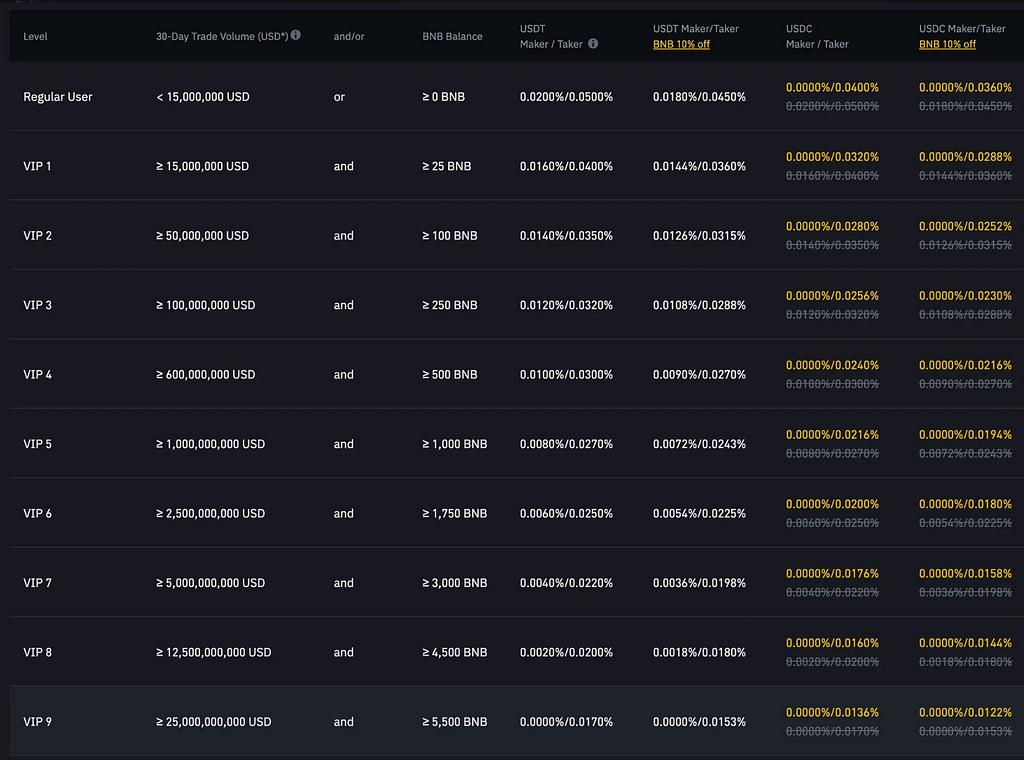

在 Hyperliquid 上,費用表與 CEX 類似,交易量越大,接受者/製造者費用越低。

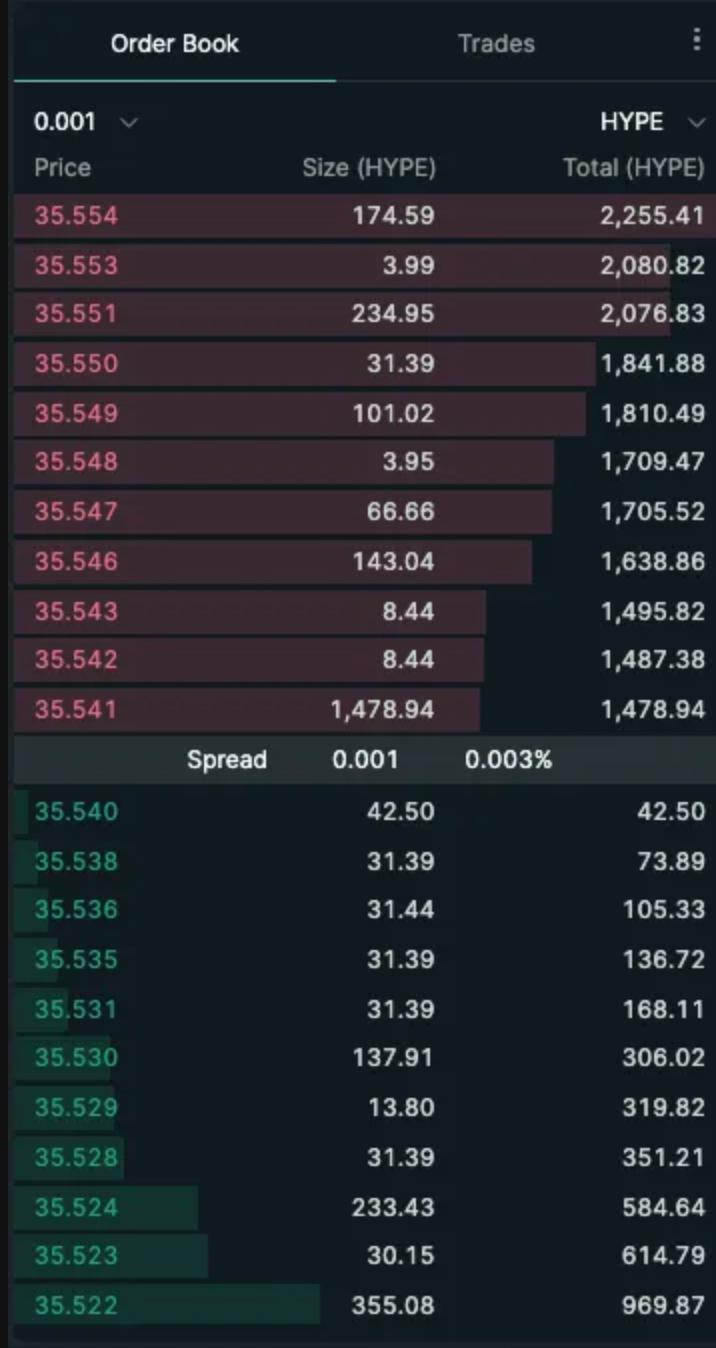

Hyperliquid 提供分級質押折扣,如果您質押至少500,000 $HYPE ,交易費可享受高達 40% 的折扣。

以目前的價格(約 35.50 美元)計算,這相當於 1775 萬美元的鉅額質押,顯然不適合大多數交易者。但即使在較低的級別,好處也是顯著的。僅需質押100 $HYPE(約 3,550 美元)即可享受 10% 的費用折扣,如果您的交易量不大,這已經遠遠領先於大多數中心化交易所提供的服務了。(例如,幣安的 VIP 1 需要持有 25 BNB(約 16,650 美元)和 1500 萬交易量才能享受 20% 的折扣)。對於普通用戶來說,只需質押少量 $HYPE 即可降低交易費用,與同等交易量的中心化交易所相比,該費用相對較小。對於大交易量交易者或規模運營的基金來說,這種成本效益直接影響淨回報。

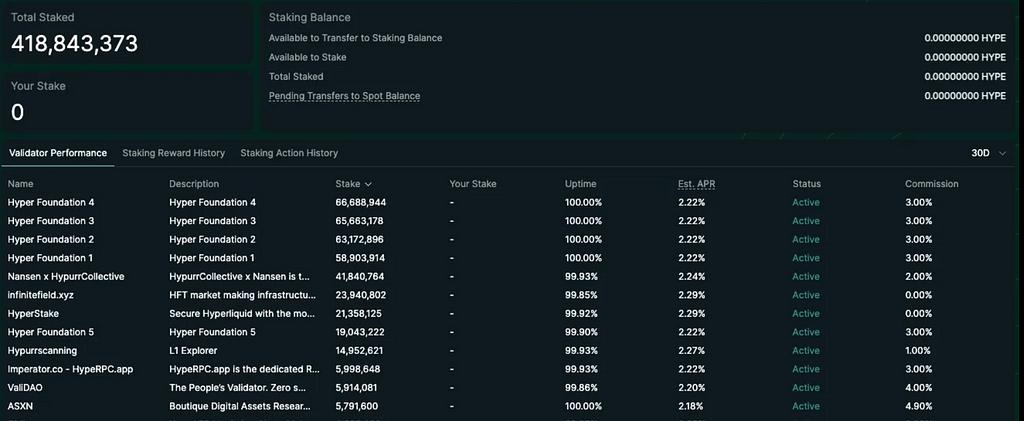

除了在交易和治理方面的實用性之外,$HYPE 還能保障網絡安全。Hyperliquid 是一條權益證明 (PoS) 鏈,而質押 $HYPE 不僅僅是為了賺取獎勵或降低費用,它更是支撐區塊生產的機制。

驗證者在維護 Hyperliquid 定製的第 1 層中發揮著關鍵作用。要成為驗證者,參與者必須質押至少 10,000 美元 $HYPE,進行 KYC/KYB 審核,並運行可靠的基礎設施設置(包括多個非驗證者種子節點)。驗證者的表現將受到監控,委託則通過 Hyper 基金會的委託計劃 [5] 進行管理。驗證者的激勵機制來自 PoS 共識層,目前質押收益率約為每年 2.5% ,以以太坊的驗證者獎勵曲線為藍本。

3. Hyperliquid 的其他功能

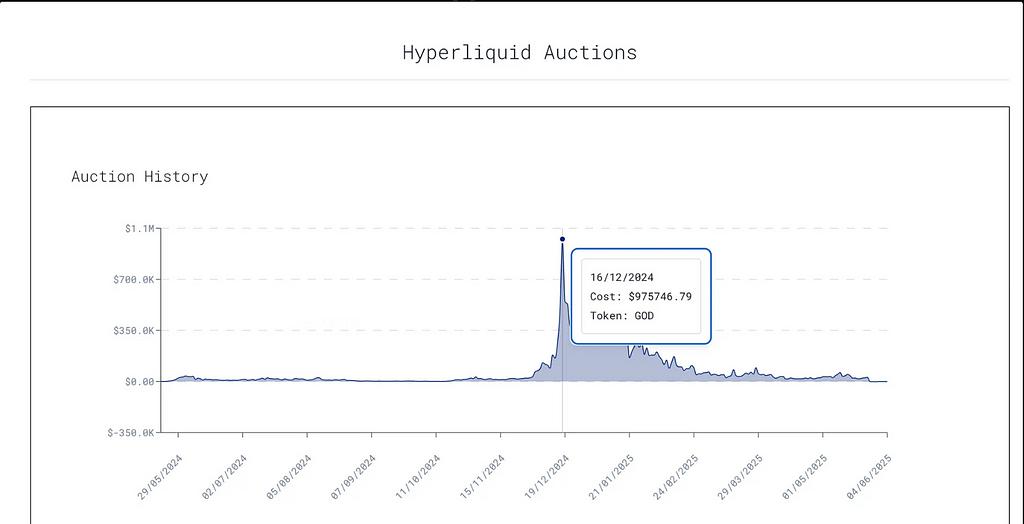

a. HIP-1 拍賣:去中心化代幣上市

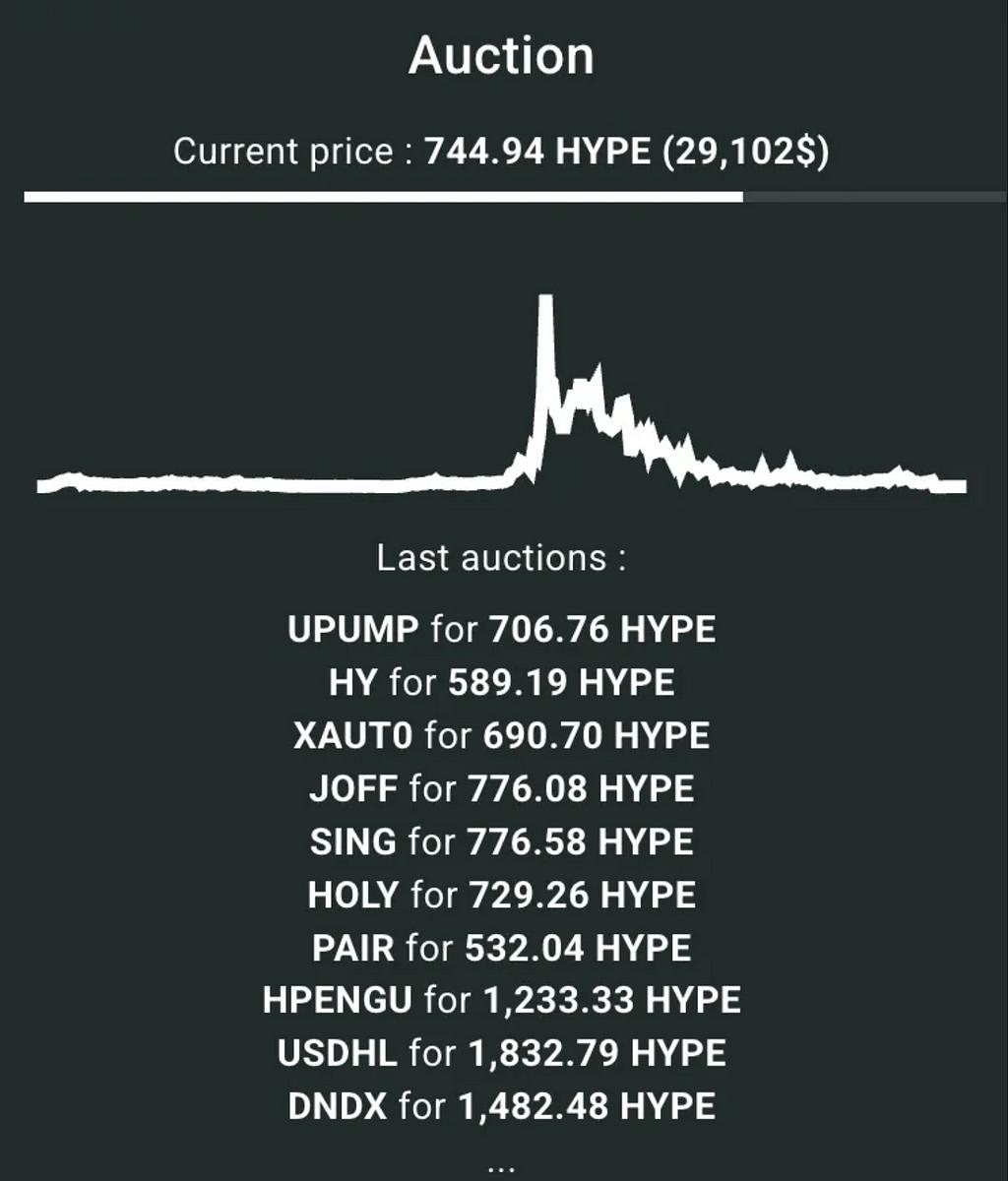

Hyperliquid 最獨特且被低估的方面之一是其基於拍賣的代幣上幣系統,即HIP-1。Hyperliquid使用鏈上荷蘭式拍賣來確定哪些代幣可以創建和上幣。每次拍賣的起始價格是之前最終價格的兩倍,並在 31 小時內線性下降至最低 10,000 USDC。第一個接受拍賣價格的地址將獲得鑄造代幣並在 Hyperliquid 現貨交易所上幣的權利。

這與幣安和Coinbase等中心化交易所形成了鮮明對比,這兩家交易所都被指控要求為上幣支付鉅額代幣費用。2024 年末, Moonrock Capital 首席執行官聲稱,幣安在長達一年的上幣流程後,要求某個一級項目支付其 15% 的代幣供應量,這相當於 5000 萬至 1 億美元的代幣價值[6]。雖然幣安聯合創始人何一否認了這一說法,但包括Andre Cronje和孫宇晨在內的多位知名人士證實了類似的經歷,據報道 Coinbase 要求為一筆上幣交易支付高達 3 億美元的費用。就連幣安新推出的“批量投票上幣”活動,也通過社區投票推出了 2 種代幣,但在沒有明確流程透明度的情況下上架了 4 種,這也反映了中心化交易所上幣流程的持續不透明性。

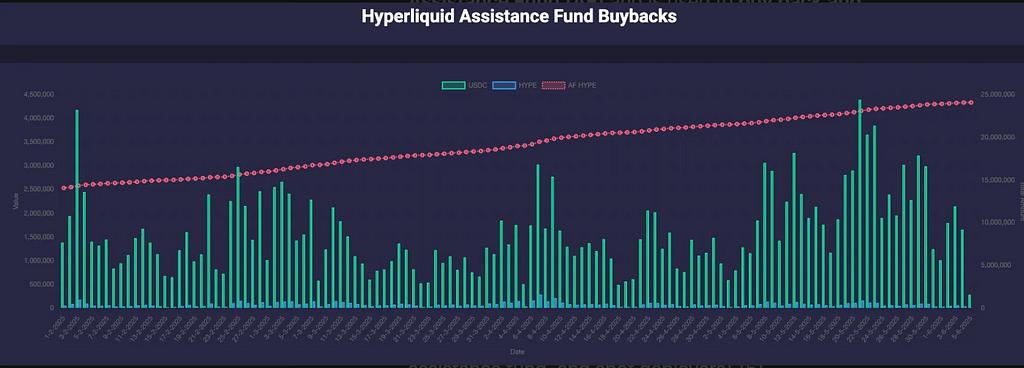

HIP-1 通過設計解決了這個問題。無需談判,也無需內部人員分配。您贏得拍賣,即可上線代幣,基本只需遵循智能合約即可。所有上線費用(以 USDC 支付)將進入援助基金 (AF) ,用於回購和銷燬 $HYPE ,從而為持有者創造長期價值並支持生態系統。[7]

在大多數其他協議中,團隊或內部人員是費用的主要受益者。在 Hyperliquid 中,費用全部直接流向社區(HLP、援助基金和現貨部署者)。[5]

儘管 Hyperliquid 採用拍賣機制,項目無需後門交易或賄賂即可上線,但目前的機制在現貨交易方面仍有很大的改進空間。雖然上線在技術上是成功的,但拍賣價格接近底價(例如 500 HYPE),這表明 Hyperliquid 上現貨的需求不大,上線後的交易量和交易者參與度也仍然不盡如人意。

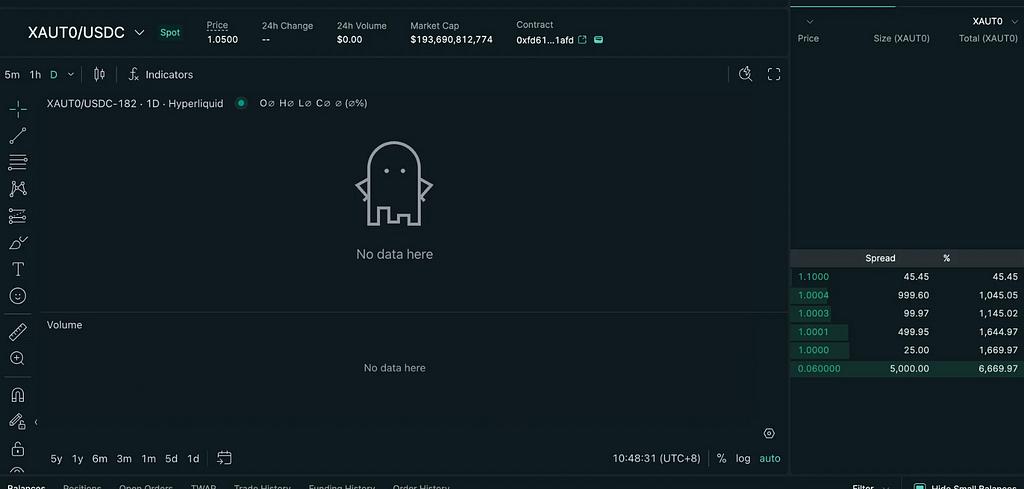

官方公告頁面甚至沒有明確標明現貨上市情況,新上市的代幣交易量通常為零,就像 XAUTO 的情況一樣。

更廣泛的問題顯而易見: Hyperliquid 的現貨市場缺乏透明度和後續行動。如果沒有更強大的二級市場活動,用戶激勵機制、交易者和項目方將繼續青睞像幣安這樣的中心化交易所,即使它們的透明度較低或價格更高。如果 Hyperliquid 想要在上市平臺方面真正參與競爭,就必須以更佳的用戶界面透明度來支持其公平上線的理念,並更加關注自身的現貨市場。目前,現貨市場僅佔現貨去中心化交易所總市場的 2%,其中 84% 是 $HYPE/USDC 交易對。

b. HIP-3拍賣:去中心化永久資產上市

HIP-3(構建者部署永續合約)是 Hyperliquid 上永續合約市場去中心化上線的重要一步。HIP-3 現已在測試網上線,允許任何人在 HyperCore 上以無需許可的方式部署自己的鏈上訂單簿永續合約市場。部署費用每 31 小時通過荷蘭式拍賣支付一次,即 $HYPE。部署者最多可配置 50% 的費用分成,並負責定義預言機、合約規範、槓桿參數以及持續的市場運營。為確保市場質量和用戶安全,部署者必須質押 100 萬 $HYPE,如果出現惡意活動,驗證者投票可能會削減該金額。HIP-3 為 Hyperliquid 上無需許可、由構建者主導的永續合約生態系統奠定了基礎。

c. 保險庫

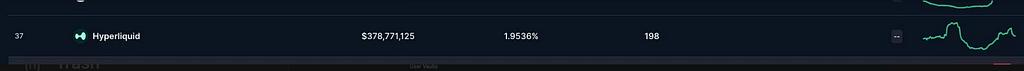

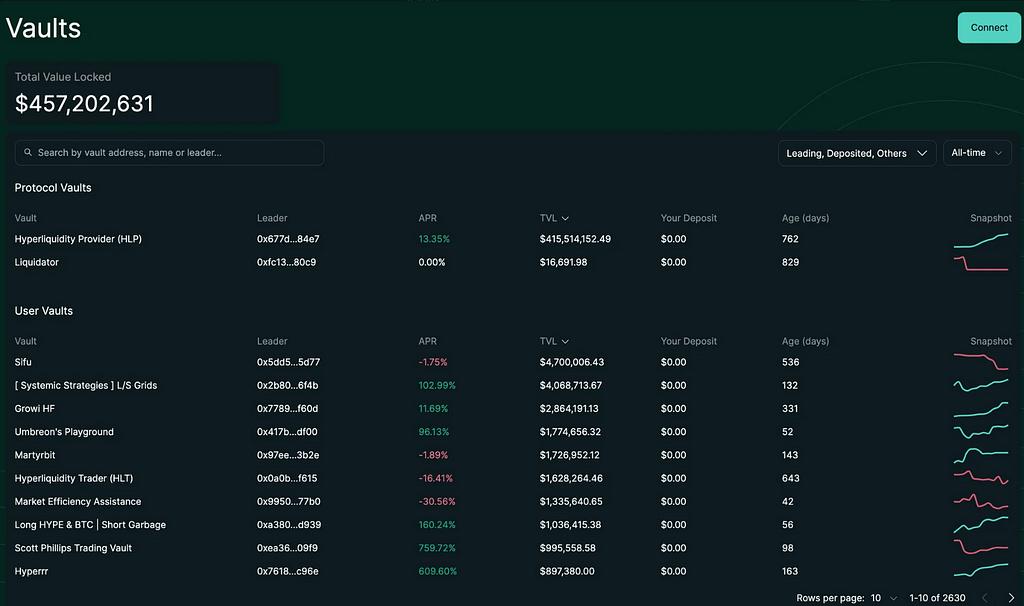

Hyperliquid 不僅適用於活躍交易者,它還提供保險庫系統,允許用戶通過將資金分配給算法交易策略來被動賺錢。

有兩種類型的保險庫:

- 用戶創建的金庫:任何人都可以創建金庫並使用集合資金進行交易。投資者分享利潤(或損失),金庫管理員則獲得 10% 的利潤作為佣金。為了協調激勵機制,金庫管理員必須至少質押金庫 TVL 的 5%。因此,這類似於中心化交易所 (CEX) 中的跟單交易。

- HLP :超流動性提供商 (HLP) 的金庫在 Hyperliquid 上運行做市策略。該策略本身目前在鏈下運行,但 HLP 的持倉、未結訂單、交易歷史、充值和提現均在鏈上實時可見,任何人都可以審計。任何人都可以為 HLP 提供流動性並分享盈利。HLP 不收取任何費用,盈利將根據每位存款人在金庫中的份額按比例分配。[8]

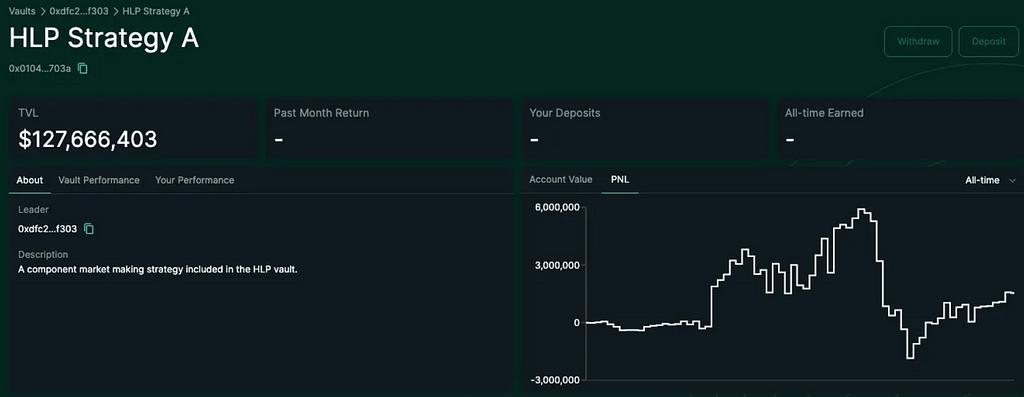

目前,您可以看到 HLP 佔據了 TVL 的 91%,它由 2 個策略組成

a. 做市策略:不斷的賣出買入價和賣出賣價,試圖賺取它們之間的價差。

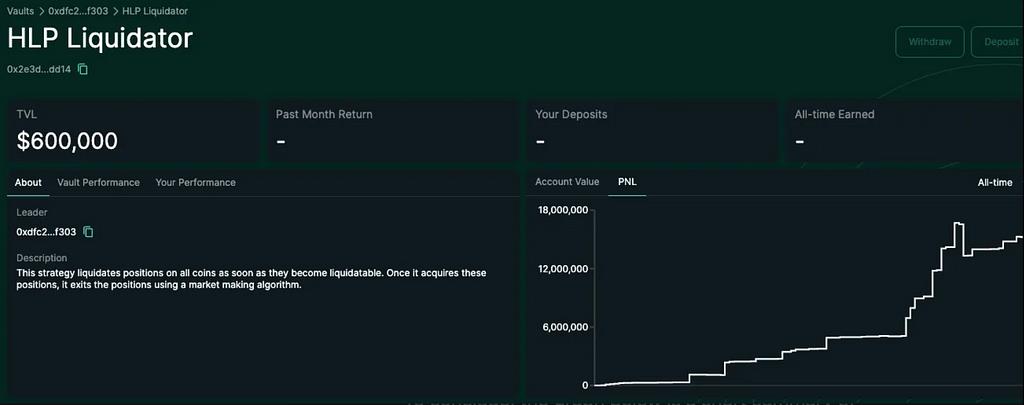

b. 清算人 [5]

- 如果用戶達到維持保證金,平臺將嘗試發送限價單來平倉。

- 倉位跌至維持保證金的66%以下,且倉位尚未完全平倉

- Liquidator Vault 介入並接管該職位。

- HLP 嘗試使用限價單來平倉,以減少滑點和風險。

- 如果頭寸風險太大或難以管理,自動去槓桿(ADL)是一種備用安全措施。

一般來說,我們可以說 HLP = 做市商 + 清算人。

作為做市商,HLP 持續提供買賣報價。作為清算人,HLP 承接被清算交易者的倉位。

總而言之,下圖簡要概括了超流動性的工作原理。

- 市場/接受者費用→與 HLP 存款人共享

- 上市拍賣費/現貨交易費→進入援助基金(全部用於購買$HYPE)

- 不削減財務費用(與大多數 DEX 不同)

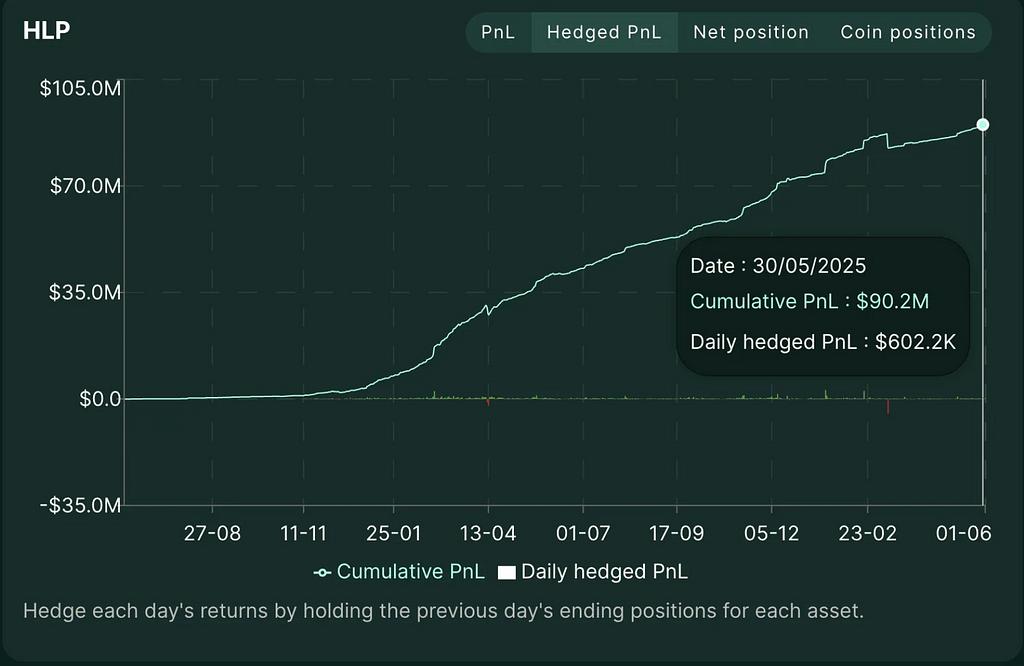

3.1 HLP 的性能

對於收入部分,對沖盈虧 (Hedged PnL) 代表純協議收益。它不包含市場價格變動帶來的盈虧,僅考慮做市商/掛單者手續費、資金費率收入、清算手續費等。簡而言之,它反映了 alpha 值。

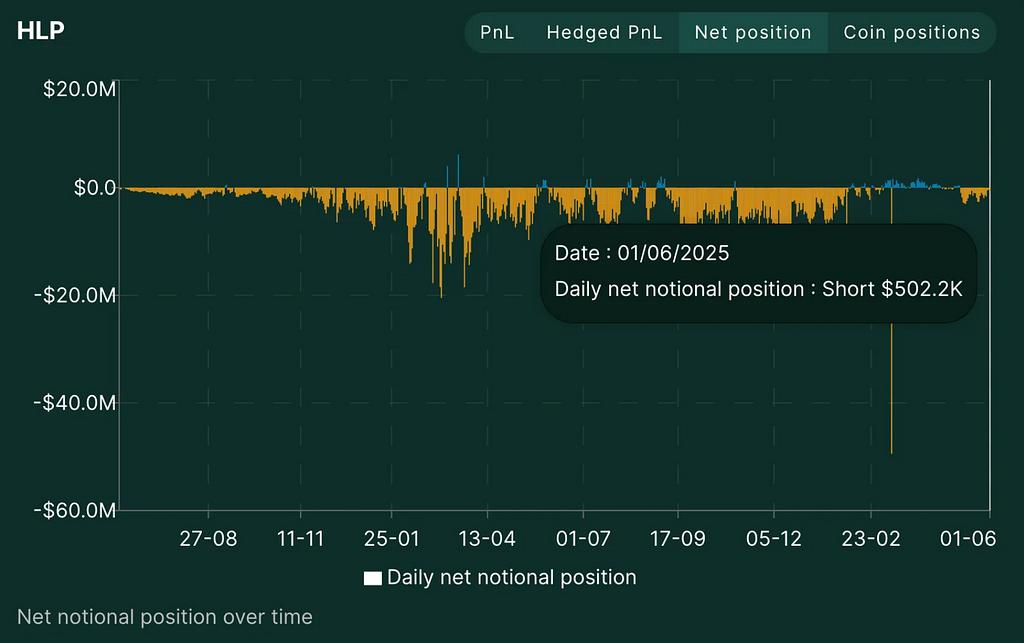

在今年的牛市期間,我們可以看到 HLP 對市場的每日淨敞口通常為負,這意味著 HLP 將始終持有空頭頭寸,因為已經有很多限價訂單需要買入。

你可以看到3月份出現了一個大幅飆升,淨名義頭寸接近-5000萬美元。那一天對Hyperliquid來說是一場災難,一場他們永遠不會忘記的災難:$JELLYJELLY 事故。

4. 流動性過高的風險

a. HLP 風險

如前所述, HLP 佔據 Hyperliquid 上 TVL 的 90% 以上,是平臺的主要流動性引擎,既充當做市商,又充當清算人。但這種集中度也帶來了一個危險的事實:如果 HLP 崩潰,整個 Hyperliquid 系統都可能隨之崩潰。我們可以看到,HLP 的 TVL 約佔整個 hypeliquid 鏈總 TVL 的 75%。

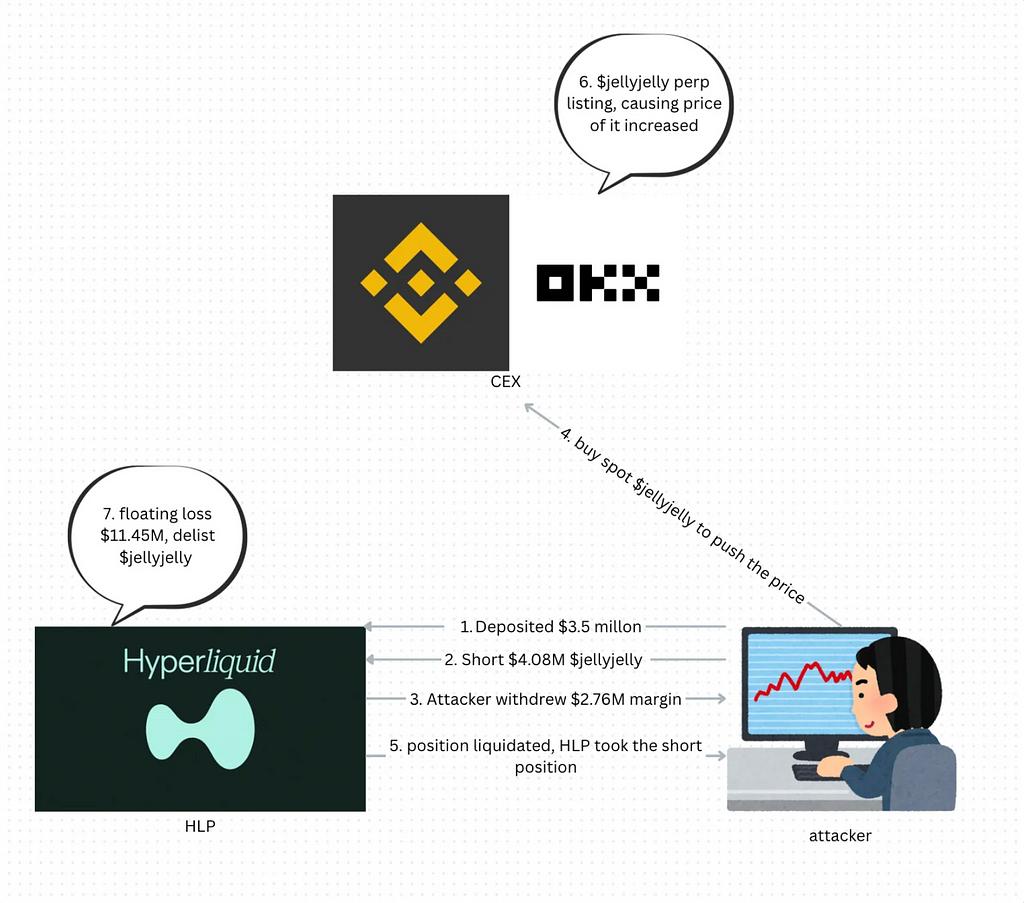

這種脆弱性在2025年3月臭名昭著的$JELLYJELLY事件中暴露無遺。這次協同攻擊將HLP推到了系統崩潰的邊緣。下圖顯示了事故發生的時間線[9]。

$JELLYJELLY 是一款在 Solana 上線的 memecoin/ICM 敘事代幣。事件發生前,其市值已從 2.5 億美元跌至約 1000 萬美元,是一種流動性低、易被操縱的資產。

3月26日,

- 攻擊者在 Hyperliquid 上存入了 350 萬保證金

- 攻擊者在 Hyperliquid 上做空 408 萬美元 $jellyjelly,價格為 0.0095 美元

- 攻擊者購買了現貨$jellyjelly,隨後其價格暴漲。

- 與此同時,他們撤回了保證金,迫使自己的空頭倉位被 HLP清算。

- 由於流動性不足(沒有足夠的交易對手購買$jellyjelly),HLP 繼承了空頭頭寸

- HLP遭受了 1000 萬美元的未實現損失,價格動能有可能導致整個金庫的連鎖清算。

- 最終,Hyperliquid 發出了緊急通知。驗證者組以“可疑的市場活動”為由,投票決定在交易中下架 JELLY 合約。倉位被強制結算——但並非按照市場預言機價格(約 0.05 美元)結算。Hyperliquid 採用了 0.0095 美元的內部最終價格,手動將 JELLY 標記為下跌 80%。

儘管 HLP 勉強避免了倒閉,甚至由於較低的和解價格而獲得了小幅淨收益,但這一事件引發了有關權力下放和治理的令人不安的問題。

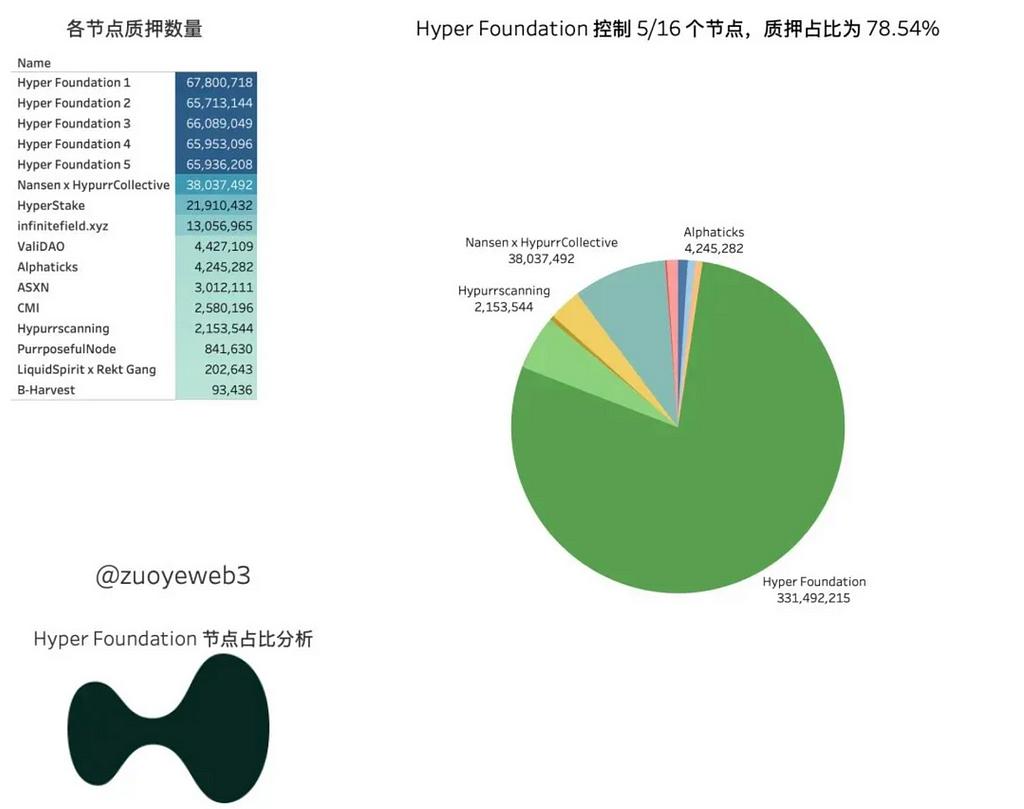

b. 驗證者:名義上是去中心化的嗎?

JELLYJELLY 漏洞不僅考驗了 HLP 設計的極限,也考驗了 Hyperliquid去中心化主張的核心。為了應對此次事件,Hyperliquid 驗證者能夠快速協調並改變系統行為:暫停合約、覆蓋預言機數據以及強制下架資產。

但問題在於:大多數驗證者都與 Hyperliquid 基金會關係密切。這意味著驗證者投票更像是內部決策,而非去中心化治理。Hyperliquid 基金會控制著 16 個驗證者中的 5 個,並控制著 78.5% 的總權益。[10]

隨著平臺以遠低於市場價格結算 $JELLYJELLY,這一現實逐漸暴露,引發了社區的警惕。

如果預言機可以被手動覆蓋,資產強制結算的邏輯是鏈下邏輯,那麼我們必須要問: Hyperliquid 在架構上是去中心化交易所 (DEX),但在執行上是中心化交易所 (CEX)?事件發生後,由於用戶將資金從金庫中取出,HLP 的總鎖定價值 (TVL) 急劇下降。這種下降在鏈上數據中清晰可見。

該協議的果斷行動能力或許使其免於災難,但也暴露了其無需許可的侷限性。展望未來,驗證者的去中心化和鏈上治理的透明度仍然是 Hyperliquid 長期信譽的關鍵挑戰。

即使現在(6 月 5 日),Hyperliquid 仍然控制著當前驗證者股份的 65.3% 左右,佔多數。

5. 但為什麼 Hyperliquid 還能從損失中恢復過來呢?

在加密貨幣領域,受到批評並不致命,被取代才是致命的。

2025年3月,Hyperliquid險些挺過 $JELLYJELLY 的空頭擠壓,險些摧毀其金庫,並引發去中心化危機。許多人認為,Hyperliquid 已完蛋。4月7日,受恐慌與不確定性 (FUD) 和金庫風險擔憂的衝擊,$HYPE 跌至9美元低點。

然而到了 5 月底,$HYPE 反彈至 35 美元以上,創下歷史新高,並重新躋身完全稀釋估值 (FDV) 前 20 種加密資產之列。

那麼它是如何反彈的呢?

a. 鯨魚從未離開

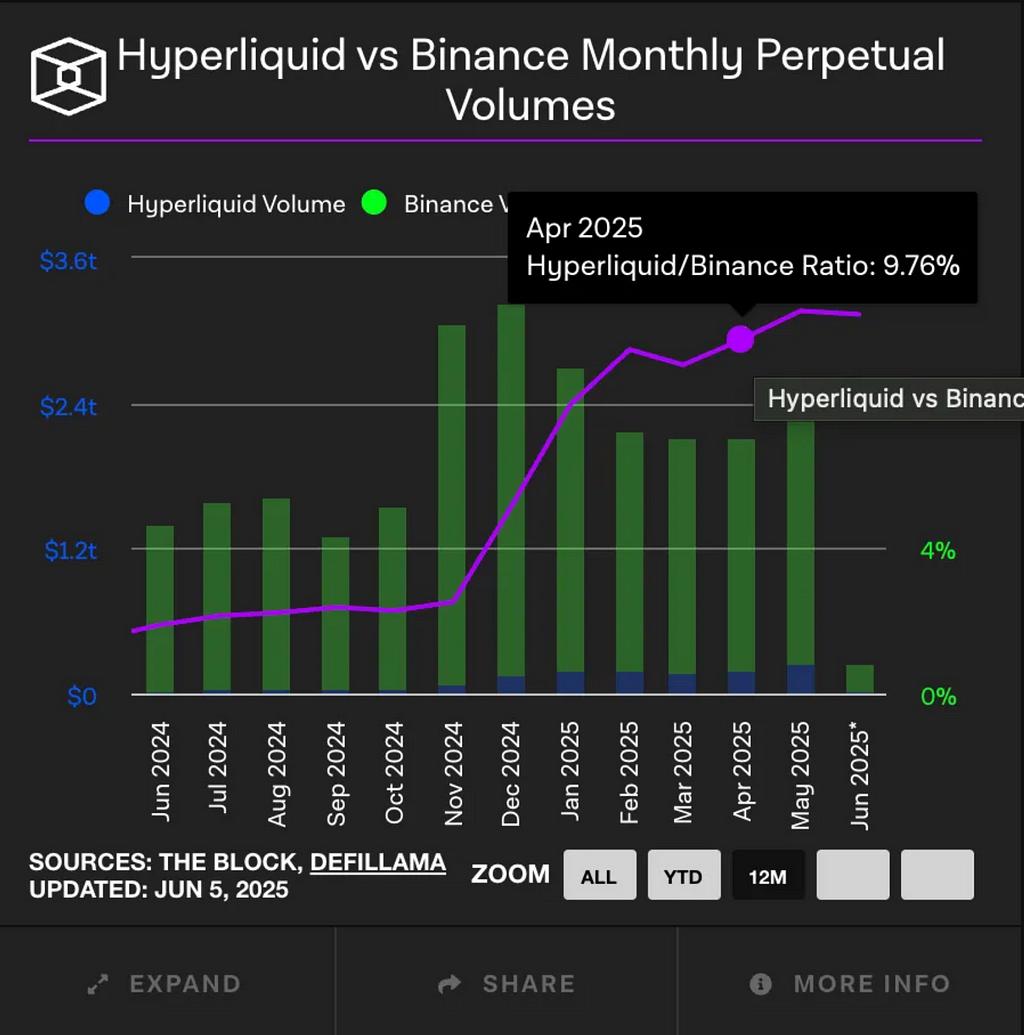

根據 The Block 的數據,即使在 $JELLYJELLY 崩盤期間,Hyperliquid 也始終保持著幣安永續合約交易量的 9% 左右。這不僅僅是一個統計數據,而是一個信號。

儘管面臨信譽危機,機構交易員、鯨魚和有影響力的KOL仍在繼續使用Hyperliquid。原因何在?因為該平臺解決了當今市場的一個核心需求:無需KYC即可進行高性能衍生品交易。

與幣安或 OKX 等完全中心化的交易所不同,這些交易所要求身份驗證,限制某些司法管轄區的訪問權限,有時還會凍結資金。Hyperliquid 提供了一定程度的自由度和資金效率,同時仍能提供相當的執行質量。它融合了中心化交易所 (CEX) 的速度和深度以及 DeFi 的無需許可性。

這使得它具有獨特的價值,特別是對於:

- 鯨魚尋求隱私和不受限制的槓桿

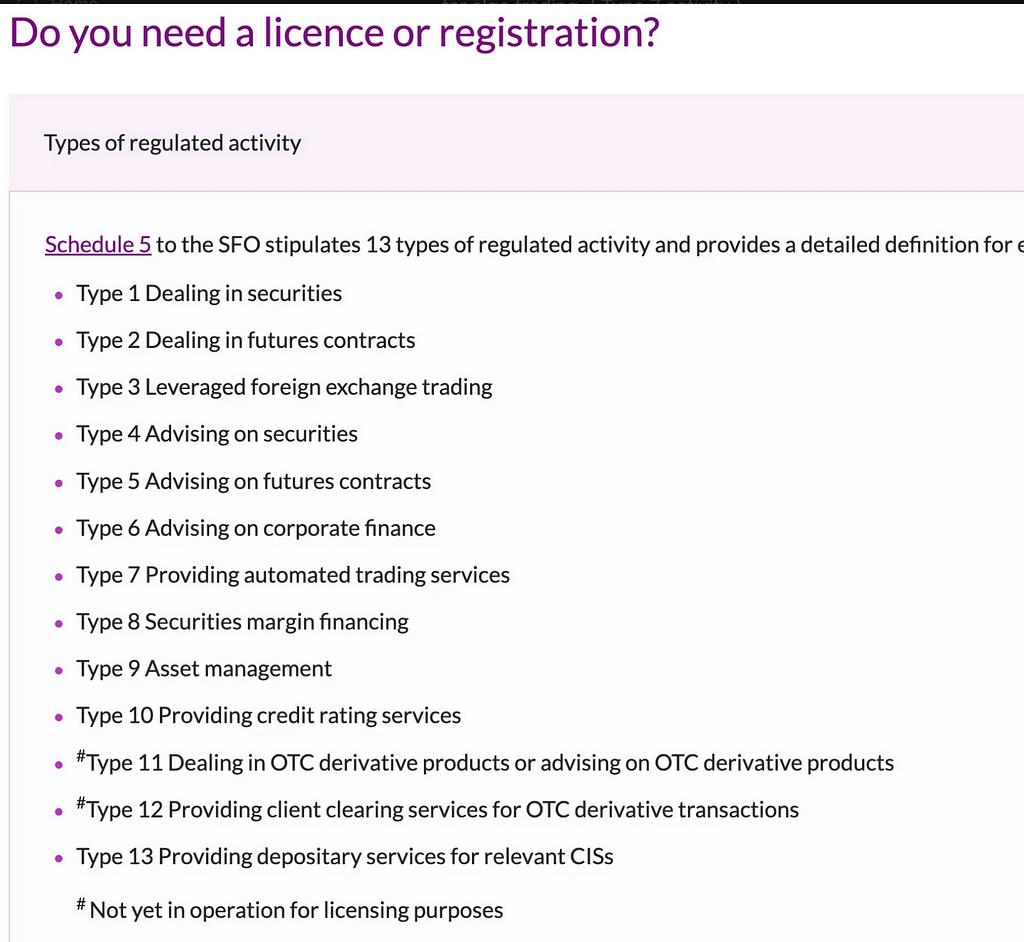

- 對於需要程序化執行且不受法律約束的加密原生機構,例如香港的幣安,我們實際上無法請求算法交易的 API。(類型 7 活動)

3. 有影響力的人 (KOL) 利用平臺的公開交易歷史來建立社會影響力,創造“金錢 + 影響力飛輪”

即使危機過後,這些用戶也從未離開。相反,鯨魚的活動有所增加。像詹姆斯·韋恩 (James Wynn) 領導的那些新的 memecoin 集會,讓 Hyperliquid 成為了鏈上投機的中心。

事實上,$JELLYJELLY 事件只證明了一件事: Hyperliquid 是唯一一個能夠像 CEX 一樣承受衝擊的鏈上交易場所。

信息?即使是看跌的鯨魚也會陷入困境,因為唯一足夠深厚能夠支撐它們的場所仍然是 Hyperliquid。

b. 權衡:去中心化與控制

Hyperliquid 並未妄稱自己是“純粹的 DeFi”。它的目標只是打造用戶友好型或用戶至上的 dex。它做出了務實的權衡:略微中心化的驗證者治理,以換取高吞吐量、低延遲的執行。

有爭議?絕對有。但它確實有效。

正如 Foresight News 所說:“要想在黑天鵝事件中生存下來,總得有人執劍。” Hyperliquid 毫不掩飾地扮演著這樣的角色。[12] 它認為,要應對協議級風險,例如漏洞利用引發的級聯效應,有時需要人為協調和自上而下的干預。這並非抗審查能力,而是運營韌性。

並且它並不是唯一一個。

5月22日,Sui Network驗證者投票決定強制收回其去中心化交易所(DEX)聚合器Cetus因2.2億美元漏洞造成的資金損失。該提案允許驗證者超越錢包控制,並撤銷黑客對1.6億美元凍結資金的訪問權限。這一被稱為“黑掉黑客”的舉動引發了激烈的爭論。批評者認為,這違反了DeFi的去信任化原則;而擁護者則聲稱,這是為了拯救生態系統而採取的合理例外措施。

那麼……Sui 是去中心化的嗎?並非如此。但關鍵在於:每條高性能區塊鏈都會做出權衡。速度、流動性、用戶體驗、協議安全性,這些都不是免費的。真正的問題是:這些權衡是否透明有效?優化一個方面通常會損害其他方面,因此很難同時實現這三個方面。

就 Hyperliquid 而言,驗證者集群的多數控制權掌握在 Hyper 基金會手中,這確實存在中心化風險,但也正因如此,它才能快速應對 $JELLYJELLY 攻擊。顯然,用戶(以及鯨魚用戶)正在用錢包投票。即使在 FUD 事件之後,Hyperliquid 的未平倉合約、USDC 總鎖定價值 (TVL) 和手續費收入在 5 月份也創下了歷史新高。

有時候,人們不會問一個系統是否去中心化,他們只是想知道它是否有效。如果你是那個在 Cetus 漏洞中流動性被抽乾的人,你真的會在意 Sui 網絡是否“真正”去中心化嗎?當激勵機制發生衝突,真金白銀面臨風險時,理想與結果相比就顯得次要了。在這樣的時刻,去中心化的原則往往不如行動能力重要。

c. 擴展用例——不再僅僅是 DEX

儘管存在中心化權衡, Hyperliquid 正日益被用作區塊鏈生態系統,而不僅僅是一個衍生品 DEX 。據 Cryptorank 數據顯示,Hyperliquid在過去 3 個月內新增了 21 個項目,使其在 DeFi、遊戲、NFT、工具和分析領域的項目總數超過 80 個。

[13]

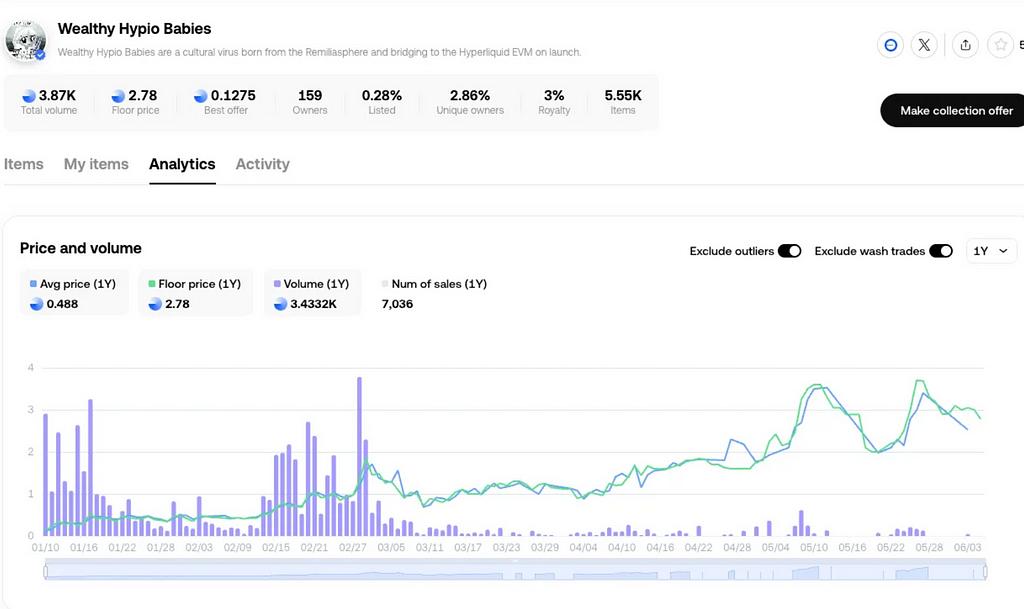

[14]

Milady 主題的 NFT 系列現已在 Hyperliquid 的原生鏈 Wealthy Hypio Babies 上線,其底價持續上漲,表明流動性強勁且用戶興趣濃厚。顯然,即使在 JELLYJELLY 漏洞和去中心化批評聲浪不斷之後,開發者和用戶仍然看好 Hyperliquid 作為一個可行的高性能 Layer1 平臺。

[15]

6. 超液體的真正吸引力

a. 為什麼選擇DEX

CEX 的頻頻倒閉動搖了用戶信心,並加速了用戶向 DEX 的遷移。2022 年底 FTX 的倒閉表明,即使是頂級交易所也可能在一夜之間崩盤,並套牢客戶資金。過去十年,118 起交易所黑客攻擊事件共造成 110 億美元的損失,遠遠超過鏈上漏洞造成的損失,這印證了“不是你的鑰匙,就不是你的幣”這句名言。

每一次新的違規或提現凍結事件都提醒用戶,託管平臺本身就存在第三方風險。這種信任的侵蝕引發了用戶轉向自主託管解決方案的浪潮。隨著支付技術的進步,未來有些平臺甚至可能不再需要使用匯出支付。

事實上,2024 年活躍的自託管錢包數量激增 47%(超過 4 億個地址),到 2025 年 1 月,DEX 交易量創下歷史新高。用戶顯然在“用腳投票”,尋求通過在 DEX 上交易時將資產託管在自己的錢包中來獲得更大的控制權和安全性。

區塊鏈最初的願景植根於去中心化,即通過非託管錢包賦予個人對其資產的主權控制權,不受政府或央行的監管。然而,多年來,大多數用戶優先考慮便利性而非自主託管,將中心化交易所 (CEX) 視為自己的錢包。這忽視了區塊鏈的本質:用戶所有權和去信任系統。

然而,這種模式正在發生轉變。隨著區塊鏈基礎設施的成熟以及更多鏈上機會的湧現,用戶開始重新評估他們對中心化交易所 (CEX) 的依賴。自主託管不僅被重新視為一項安全原則,更被看作是參與加密貨幣早期高收益投資的途徑:例如空投和 memecoin。例如,雖然 $TRUMP 等代幣在主要 CEX 上線時價格已超過 20 美元,但鏈上用戶卻可以更早地獲得這些代幣,而且通常只需支付一小部分價格。

人們日益意識到,便利往往以犧牲機會和自主權為代價,這正在逐漸削弱中心化平臺的主導地位。隨著越來越多的用戶意識到先行和自主主權的優勢,從中心化交易所轉向鏈上參與不再只是意識形態層面的,更是切實可行的。

b. 為什麼是超流動性的而不是其他的?

即使在 $JELLYJELLY 事件之後,信任一度動搖,但用戶並沒有放棄 Hyperliquid。其他 DEX,例如 dYdX 或 GMX,幾乎沒有出現增長。為什麼?因為 Hyperliquid 已經在三個關鍵方面做得非常出色:

1. 社區優先的代幣設計

Hyperliquid 是 DeFi 領域少數幾個在沒有任何風險投資支持的情況下上線的平臺之一。它沒有早期投資者的分配,也沒有私募輪次。相反,超過 70% 的 $HYPE 供應量被預留給社區,並進行了創紀錄的空投(31%),分配給了 9.4 萬名用戶,平均每個錢包約 4.5 萬美元。

這創造了:

- 通過第 1 季和第 2 季積分系統獲得獎勵的粘性用戶群

- 持續回購計劃(dydx 沒有)

- 沒有持續的“風險投資傾銷”風險,不像 dYdX(內部人士佔比超過 50%)或 GMX(30%)

本質上:Hyperliquid 用戶不僅僅使用他們擁有的產品。

2. 無需承擔 CeFi 風險的 CEX 級交易

其他去中心化交易所 (DEX) 則面臨 AMM 效率低下(例如 GMX)、鏈下撮合(例如 dYdX v3)或 UI/UX 速度緩慢等問題。Hyperliquid 的速度堪比幣安,只不過是在鏈上。

這吸引了巨鯨(例如 James Wynn 的 10 億美元倉位)、做市商和高頻交易者。即使在危機之後,Hyperliquid 仍然保持著其他 DEX 無法比擬的深度流動性和低點差(約 0.05%)。這就是巨鯨留下來的原因,因為執行質量仍然至關重要。

3. 產品深度:不再只是罪犯

Hyperliquid 並沒有止步於犯罪分子。到 2025 年初,它已經:

- 推出 BTC 現貨(根據用戶和分析師的反饋立即推出)

- 為 DeFi 構建者部署 HyperEVM

- 構建 HLP 金庫 + 複製交易基礎設施

- 發行 meme 代幣(HIP-1 標準),並附帶原生 spot/perp 支持

- 推出實時收費援助基金(購買/銷燬 HYPE)

此次擴展創建了一個“一站式 DeFi 交易所”:

- 在一個用戶界面上交易 BTC 現貨、ETH 永續幣或 meme 代幣

- 入股 HLP 或關注頂級交易員

- 使用同一個錢包進行所有操作——快速、便宜、無需 gas

dYdX 或 GMX 感覺像是一招鮮的協議,而 Hyperliquid 則發展成為一個生態系統。

7. 更深入地瞭解 HyperEVM 生態系統

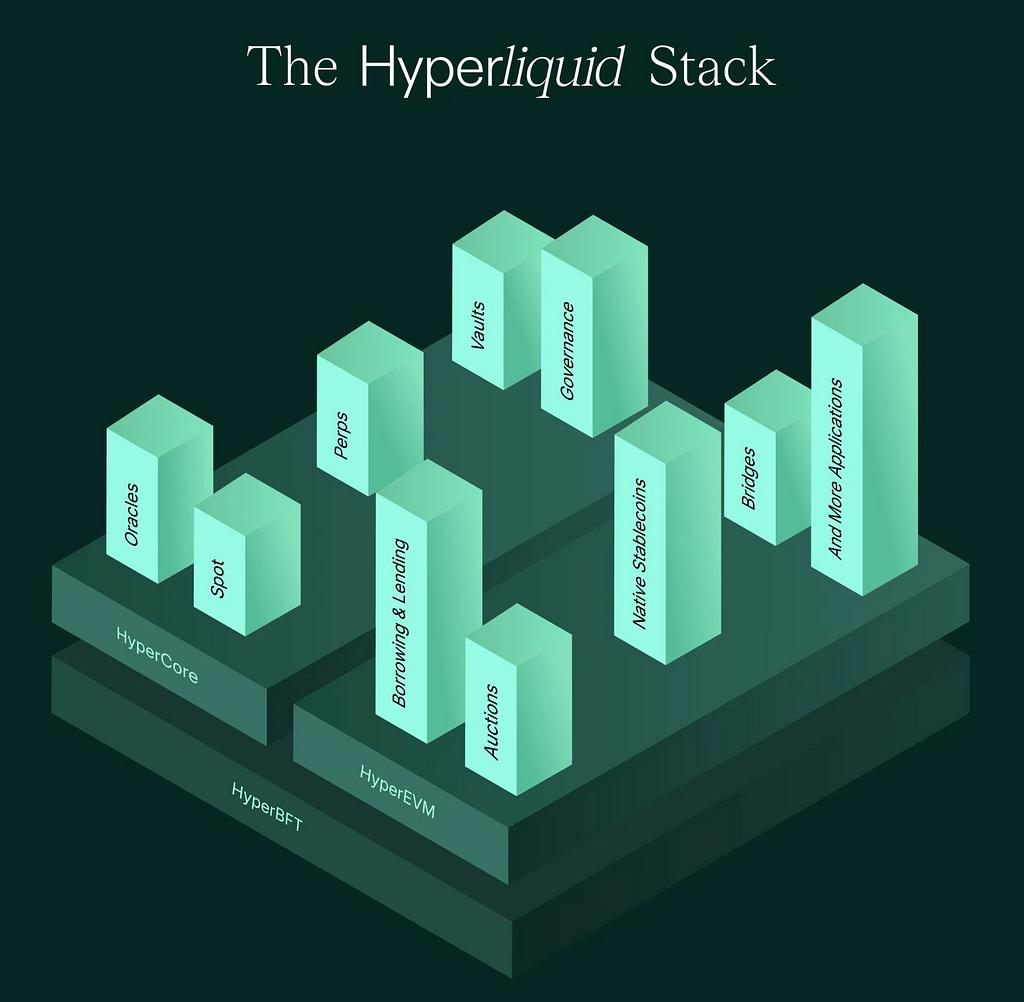

什麼是 HyperEVM?

HyperEVM 是 Hyperliquid 的 EVM 兼容智能合約層,旨在將可組合性、可編程性和 DeFi 創新引入其高性能第 1 層。它是三層架構的一部分:

- HyperCore :中心化交易和託管層。所有資產(無論是存入還是橋接)都首先落地於此。可以將其視為 Hyperliquid 的“交易所資產負債表”。

- HyperEVM :一個獨立的 EVM 環境,用於智能合約,例如 DEX、借貸協議和 NFT 等 dApp 都駐留在其中。資產必須手動從 HyperCore 轉移到 HyperEVM 才能與智能合約交互。

- HyperBFT:基於HotStuff BFT 模型的自定義共識協議。驗證者根據 $HYPE 的權益比例生成區塊,類似於大多數權益證明 (PoS) 鏈。然而,HyperBFT 專門針對低延遲、高吞吐量的交易執行進行了優化。

這種分離確保了性能。交易活動在 HyperCore(超高速、共識驅動)上進行,而可編程的 DeFi 邏輯則在 HyperEVM(HYPE 支付 gas)上進行。

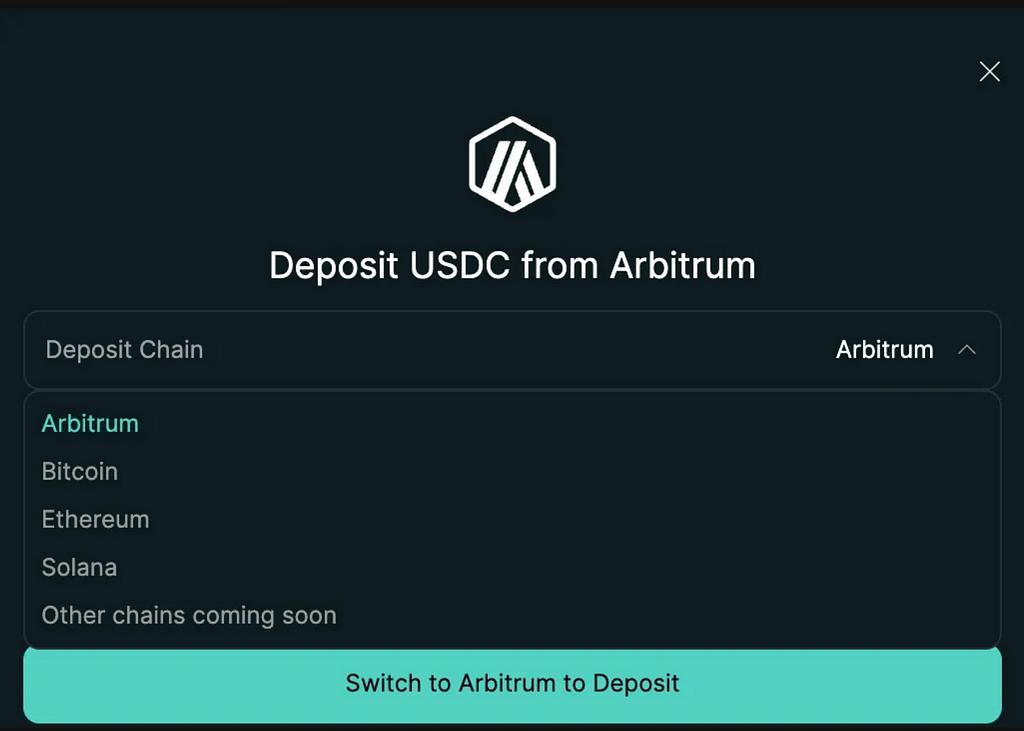

如何進入 HyperEVM 生態系統

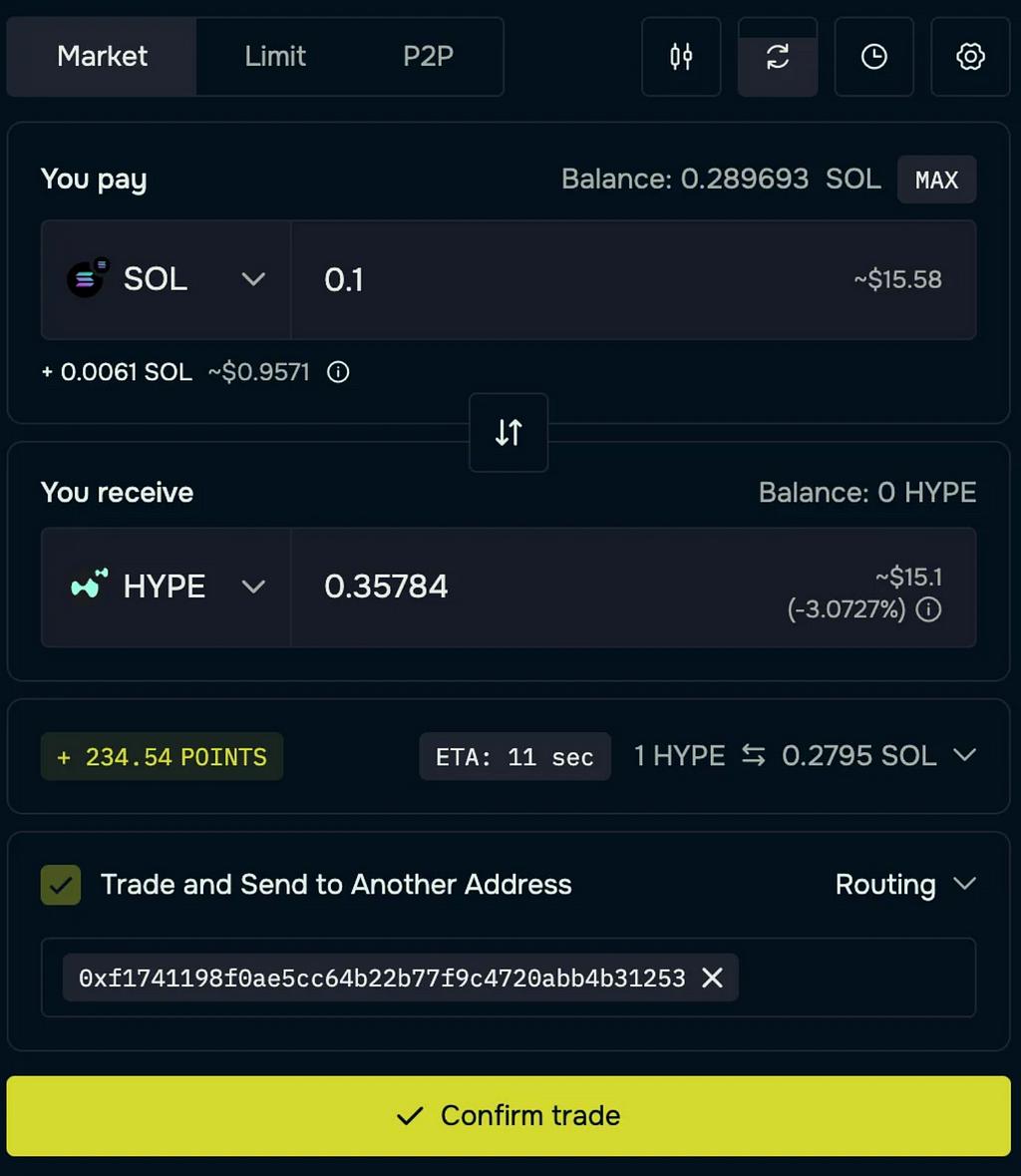

1. 外部鏈橋接 → HyperCore → HyperEVM

- 使用跨鏈橋(例如 deBridge)

- 支持的源鏈:以太坊、Arbitrum、Solana、比特幣

- 資產:USDC、USDT、ETH、BTC、USDe、SOL、FARTCOIN

- 代幣首先進入您的HyperCore Spot 餘額(而不是直接進入 HyperEVM)。

- 從 HyperCore → HyperEVM 轉移:

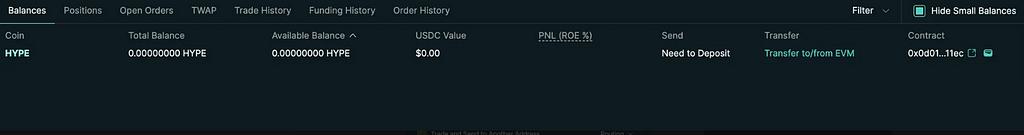

- 在 Hyperliquid Balances 頁面上,單擊“轉移到/從 EVM” 。

- 選擇要發送到 HyperEVM 的代幣(例如 HYPE、USDC)和金額。

- 確認交易(gas 以 HYPE 支付)。

2. 外部鏈 → HyperEVM(直接轉賬)

- 使用跨鏈橋(例如 deBridge),滑點更高

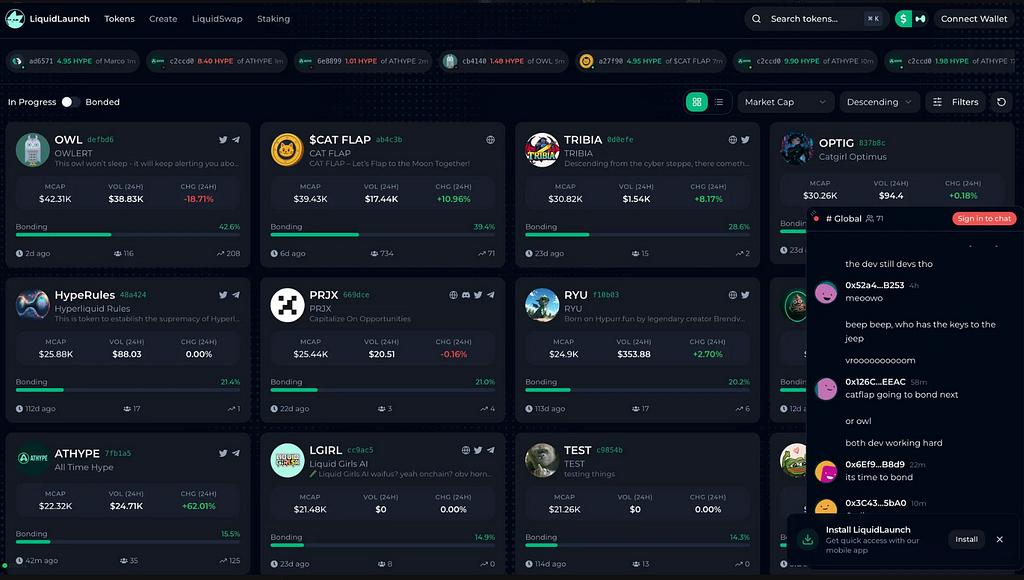

HyperEVM 上的一些項目

- DEX(非永久)

Hyperliquid 和 Hyperswap 現貨市場的區別:一些代幣尚未在平臺上推出,LP 激勵

- 超級交換

- Liquidswap(DEX聚合器)

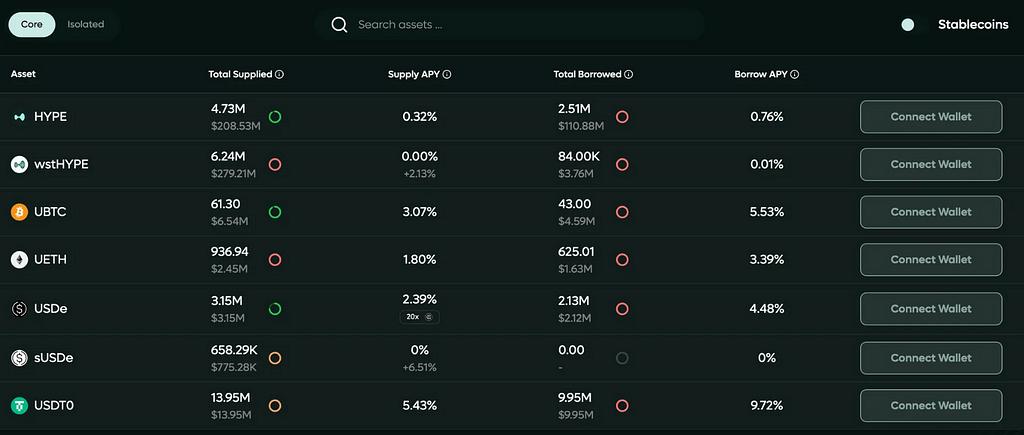

2. Defi

- 超級貸款

- 菲利克斯

- Hypurr.fi

3. Launchpad

- Liquidlaunch

HyperEVM 為何重要

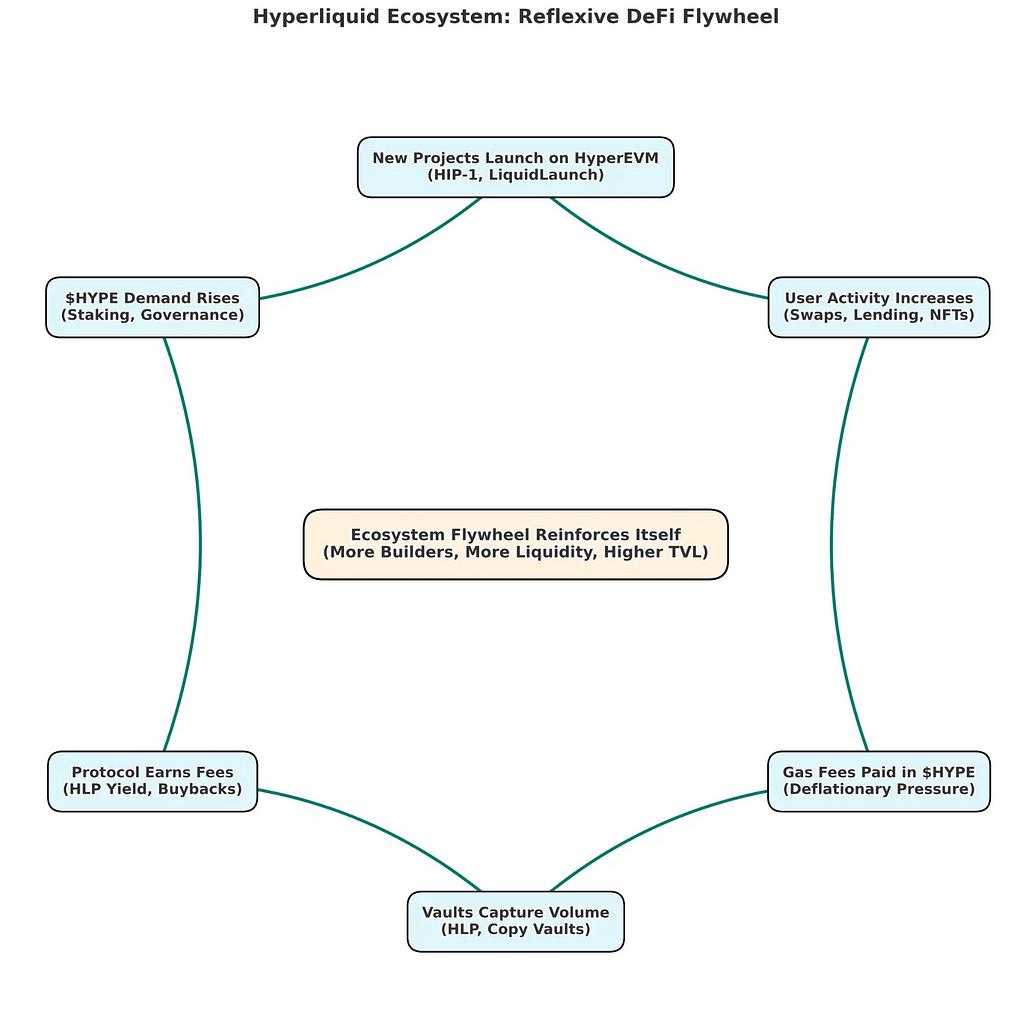

隨著越來越多的協議在 HyperEVM 上線,涵蓋去中心化交易所、借貸、穩定幣以及鏈上工具,鏈上活動持續增長。這導致使用 HYPE 支付的 Gas 交易量不斷增加,直接促進了 HYPE 的通縮銷燬模型。(所有 Gas 費用,包括基礎費用和優先費用,均會被銷燬)

HyperEVM 使用率的上升不僅支撐了代幣價值,也表明了開發者對 HyperEVM 的濃厚興趣和社區的吸引力。結合未來與 EVM 活動相關的空投潛力,HyperEVM 進一步證明了 Hyperliquid 是一個真正由社區驅動、自給自足的生態系統。

具有不對稱優勢的潛在 HyperEVM 項目

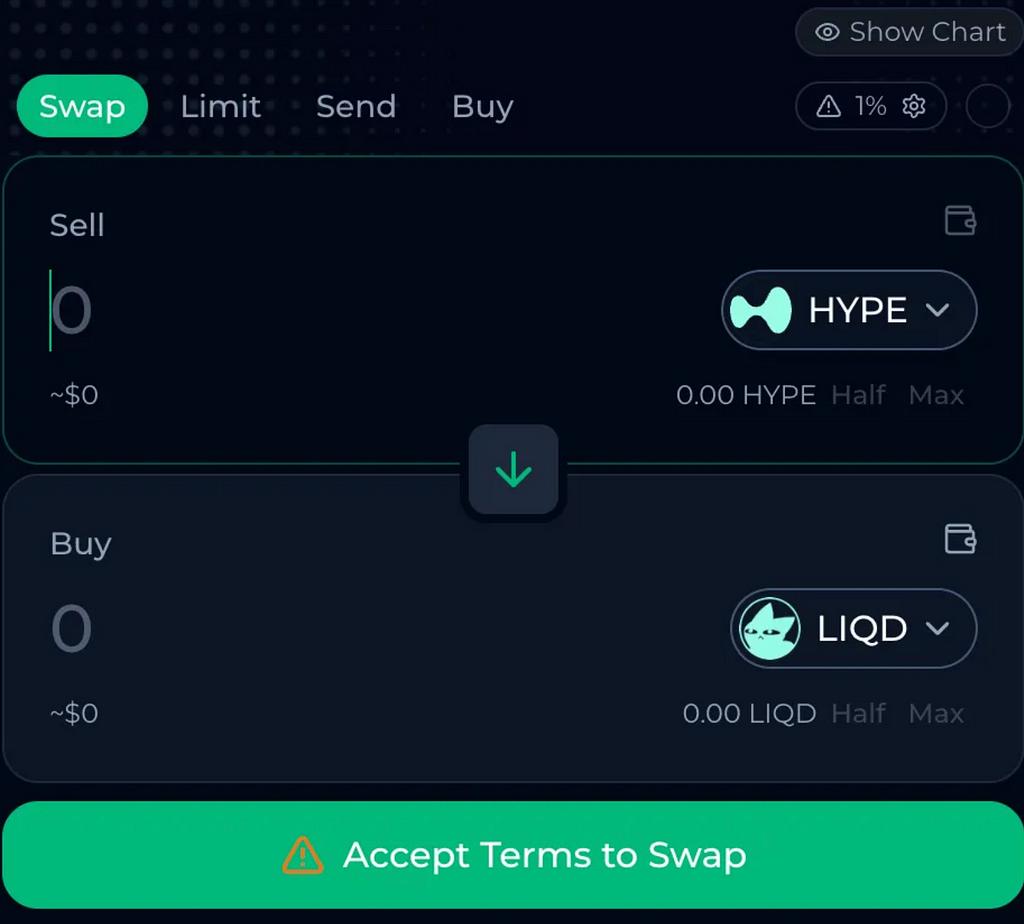

雖然 $HYPE 仍然是 Hyperliquid 系統價值的核心資產,但 HyperEVM 中新興的代幣,例如 $LIQD(LiquidSwap 生態的治理和獎勵代幣,將 $HYPE 分配給質押者)等,為生態系統的增長提供了更高的 beta 敞口。這些代幣通常代表著本地化的收入分成模型、 DeFi 原語或早期流動性挖礦機會。正如 $HYPE 所理解的那樣,這些代幣可能受益於:

- 增加交易量和用戶流入,提高其效用和費用獲取。

- HYPE 計價獎勵的 APY 更高,如 $LIQD 質押所示。

- 隨著交易者轉向小型股生態系統投資,投機性上漲。

- 可能存在與早期採用相關的空投或治理激勵。

在 HyperEVM 等快速複合的生態系統中,這些由 $HYPE 提供 gas 動力但在代幣設計上不相關的“鎬和鏟子”代幣可能在相對基礎上表現優於 $HYPE ,尤其是在早期週期。

🔍 示例:雖然 $HYPE 可能從現在開始增長 2 倍,但如果流動性和使用率隨著 $HYPE 的反彈而加深,像 $LIQD 這樣擁有 <$1 億美元 FDV 和不斷上升的費用量的項目,可能會增長 4 倍。

這些項目不僅僅是寄生的,它們是放大器。它們的增長通過 Gas 消耗和鏈上需求反饋到炒作中,在生態系統擴張和代幣價值之間形成了一個反身飛輪。

8. 結論

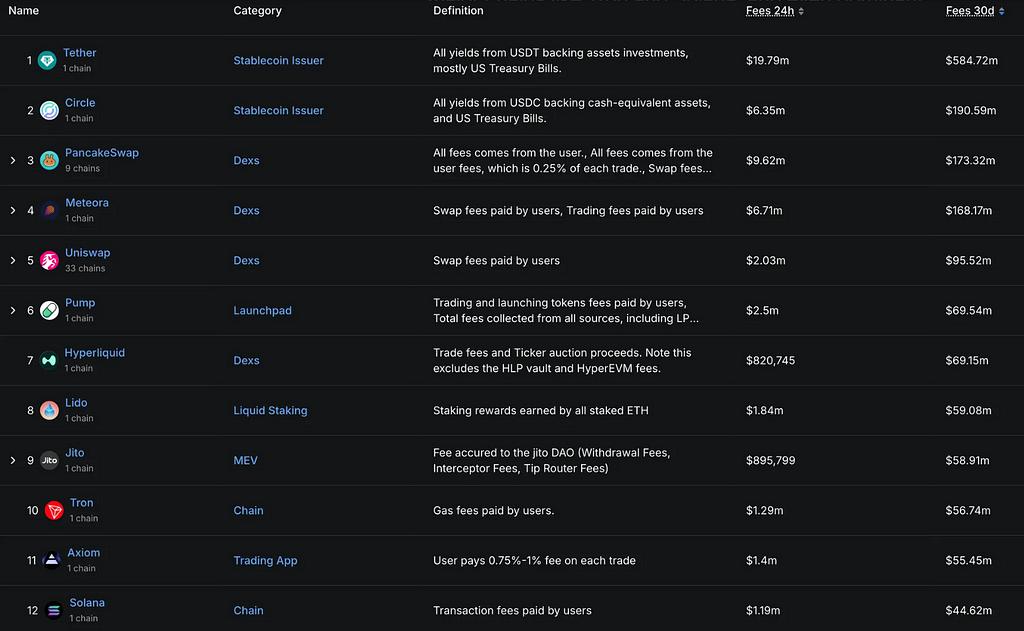

雖然它經常被歸類為“又一個去中心化交易所”,有時又被歸類為新興的L1平臺,但費用數據卻講述了一個截然不同的故事。Hyperliquid 目前在所有加密協議的 30 天費用排名中排名第七(6915 萬美元),超過了 Tron 和 Solana 等主流區塊鏈,甚至超過了 Lido 等主流質押平臺。值得注意的是,該費用數據不包括 HLP 保險庫和 HyperEVM 的收入,這意味著其全部盈利潛力仍被低估。

從估值角度來看,Hyperliquid 的基本面已與頂級 Layer-1 平臺相媲美,但其真正的優勢在於成為首個在體驗、費用和執行力上與中心化交易所 (CEX) 匹敵的 DeFi 原生交易所。雖然大多數 DEX 仍然依賴笨重的兌換界面,且部分交易對的流動性較差,但 Hyperliquid 運行真正的訂單簿,並且得益於 HLP2 機制,它提供高達 0.3% 的跨鏈滑點,無需切換錢包。我們相信,Hyperliquid 將成為用戶唯一需要的鏈上交易平臺,涵蓋從現貨到永續合約,乃至整個生態系統。

從這個意義上來說,Hyperliquid 並非在與 Uniswap 競爭,而是在向幣安發起攻擊。隨著現貨市場關注度的提升,我認為 Hyperliquid 掌控中心化交易所的未來即將到來。

[16]

為什麼不太可能再次出現“超級流動性”

儘管早期押注下一個突破性的永久去中心化交易所頗具吸引力,但我們認為,構建另一個“超流動性”的窗口可能已經關閉。主要原因:

- 市場佔有率領先 Hyperliquid 目前控制著超過 80% 的鏈上永續合約交易量,每週處理的交易量持續超過 600 億美元。其主導地位已形成自我強化:流動性吸引交易者,交易者又吸引更多流動性。新進入者必須日交易量達到數百億美元才能立足。

- 不可複製的經濟架構:無風險投資、自籌資金的模式並非曇花一現,它創造了無與倫比的信任和長期的協同效應。這種結構極其罕見,難以模仿,尤其是在像交易基礎設施這樣的資本密集型行業。大多數新的去中心化交易所都需要風險投資,這會導致代幣稀釋、社區質疑以及不同的激勵機制。

- 精英創始團隊 Hyperliquid 的創始團隊包括來自 Hudson River Trading、麻省理工學院和加州理工學院的前高頻交易 (HFT) 工程師,這賦予了他們提供 CEX 級基礎設施的技術和產品優勢。在一次播客採訪中,創始人“Jeff”分享了他們的個人網絡,其中包括成為早期用戶的精英交易員和反饋循環,這是一條無法複製的護城河。

- 成熟的生態系統 Hyperliquid 不再僅僅是一個去中心化交易所 (DEX),而是一個高性能的 Layer 1 協議,支撐著一個完全集成的交易和 DeFi 生態系統。其無與倫比的產品市場契合度、強大的用戶基礎以及可持續的代幣模型,使其成為首個能夠在規模上挑戰幣安的 DeFi 原生平臺。

參考

[1] @0xNonceSense,“$PEPE 的翻轉使他成為了神。” https://x.com/0xNonceSense/status/1928105523502796848

[2] CoinMarketCap,DEX衍生品排名https://coinmarketcap.com/rankings/exchanges/dex/?type=derivatives

[3] Xverse,$HYPE 代幣經濟學, https://www.xverse.app/blog/what-is-hyperliquid-blockchain

[4] 當換擋發生時 E95, https://www.youtube.com/watch?v =WeRh589I76o

[5] hyperliquid gitbook, https://hyperliquid.gitbook.io/hyperliquid-docs/validators/delegation-program

[6] https://dailyhodl.com/2024/11/05/binance-co-founder-dispels-rumors-that-c rypto-exchange-asks-for-tokens-prior-to-listing/

[7] https://assistancefund.top/

[8] https://hyperliquid.medium.com/hyperliquidity-provider-hlp-democratizing-market-making-bb114b1dff0f

[9] 攻擊進程ai_9684xtpa

[10] https://x.com/zuoyeweb3/status/1905667783431700854

[11] https://www.theblock.co/data/decentralized-finance/derivatives

[12] https://x.com/Foresight_News/status/1925509022343377104

[13] https://x.com/SKYGG_Official/status/1879862273814204486

[14] https://cryptorank.io/ecosystems/hyperliquid

[15] https://web3.okx.com/nft/collection/base/hypio

[17] https://defillama.com/protocol/dydx

Degen Arena for Battle: Hyperliquid最初發表在 Medium 上的IOSG Ventures上,人們通過突出顯示和回應這個故事來繼續討論。