作者:Flashbots 數據分析師 danning

編譯:Azuma,Odaily星球日報

MEV 套利機器人究竟可以從 CEX-DEX 套利中賺取多少利潤?

此前無人能解答這個問題,但我們激動地宣佈,現在終於有一篇採用形式化方法進行測量的新論文問世(論文鏈接:https://arxiv.org/abs/2507.13023),我將在下文中用一系列圖片以及解釋為你概述該論文的所有核心發現。

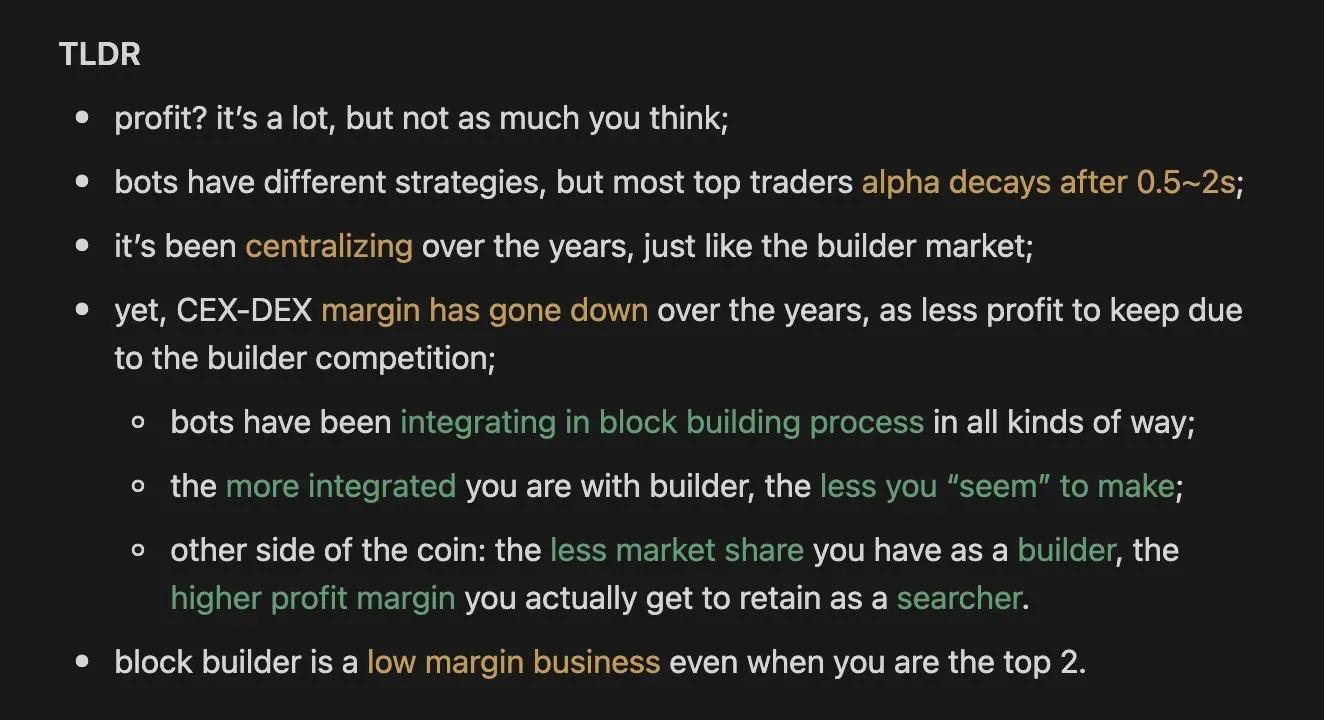

超級濃縮版

- 利潤?很可觀,但沒你想的那麼多;

- Bot 策略各異,但頂級交易者的超額收益大多在 0.5 ~ 2 秒內衰減;

- 市場集中化愈演愈烈,區塊構建者(builder)領域亦如此;

- 不過,隨著區塊鏈構建者競爭加劇,CEX-DEX 套利利潤空間逐年壓縮;

- Bot 正以各種方式深度融入區塊構建流程;

- 與區塊構建者綁定越深,“表面”利潤越薄(實則轉移至關聯方);

- 區塊構建者市場份額越小,其關聯套利者保留的實際利潤率反而越高;

- 即便穩居行業前二,區塊構建仍是一門苦生意(利潤薄如紙)。

相對詳細版

在我們採集的 1 年零 7 個月數據中, 19 個頭部的 CEX-DEX 套利機器人數據表現如下:

- 交易總量達 2410 億美元;

- 提取 2.338 億美元利潤;

- 僅保留 9010 萬美元淨收益(向區塊構建者支付了 1.437 億美元分成);

綜合來看,CEX-DEX 套利平均利潤率為 38.5% 。

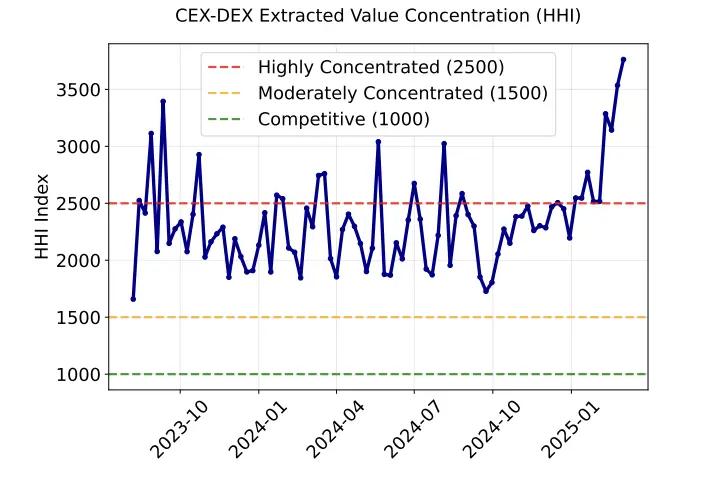

基於套利者的市場份額分析,我們確認 CEX-DEX 的 MEV 市場集中化趨勢已達到“高度壟斷”級別。

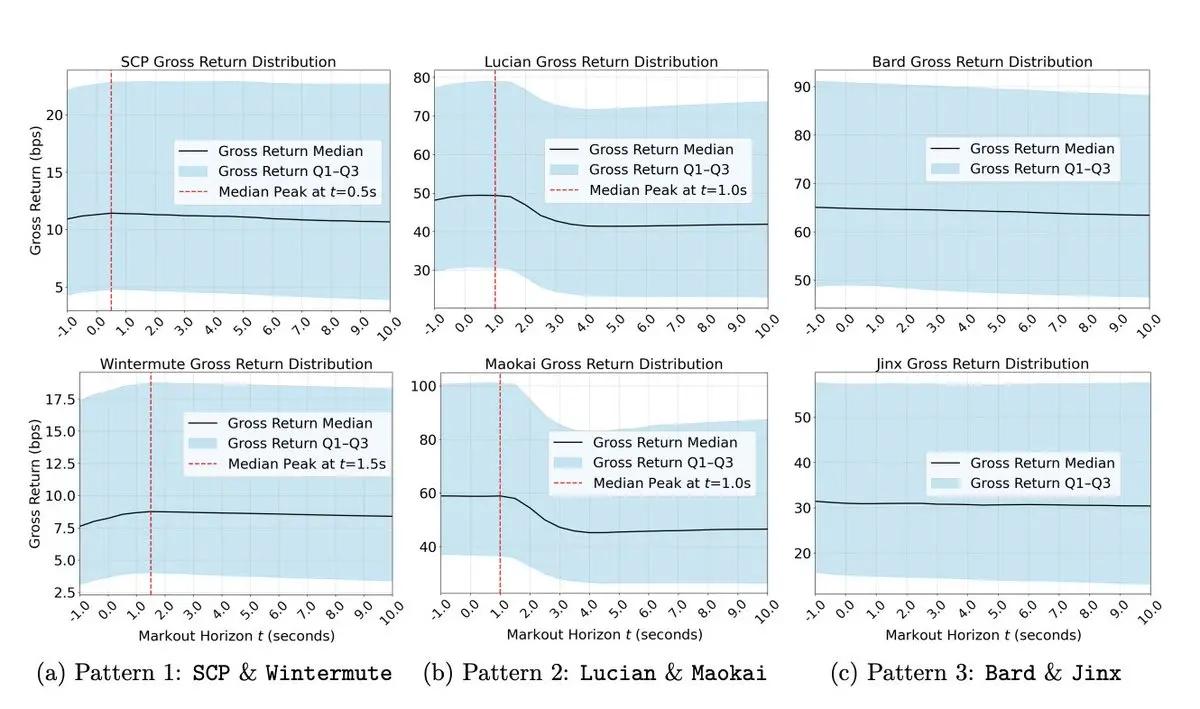

沿用 @0x Rezin 提出的“英雄聯盟”段位標籤系統,我們計算了套利機器人的幣安標記價差(markouts),採用加權平均值定義其對沖前的“總收入”。

數據顯示,多數 CEX-DEX 套利信號在數秒內急速消失。通過中位數分佈可觀察到收入峰值 —— 即最佳對沖時機出現在 0.5-1.5 秒區間。

扣除支付給區塊構建者的分成後,我們得到了 Bot 利潤的上限估值。

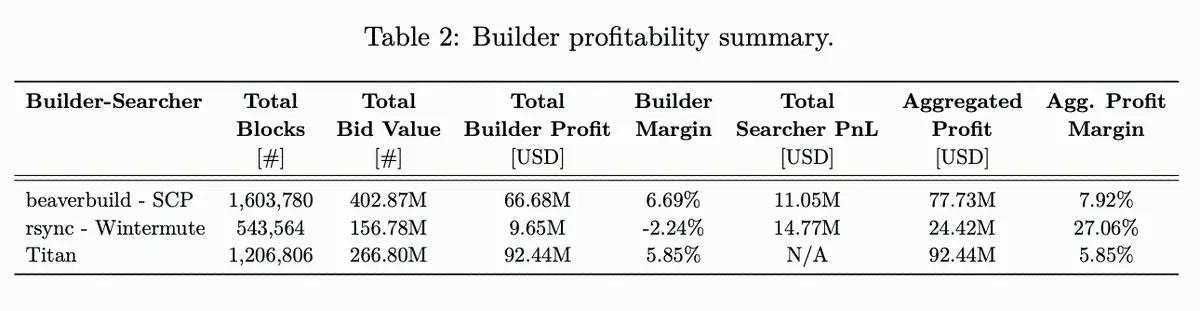

那麼結合了套利者的利潤修正後,當前排名前三的區塊構建者的收益到底如何?

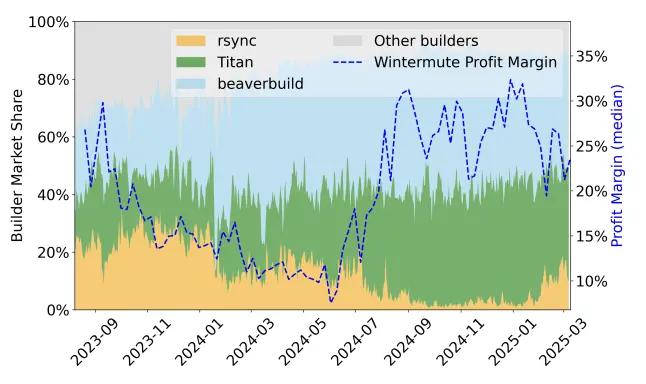

自 rsync(當前排名第三)去年中放棄“訂單流戰爭”後,其市場份額明顯跳水,但無人察覺的是,其利潤率已從 5% 急速回升至 25% +,這使其綜合利潤率(套利+區塊構建)達到了約 27% 。

然而排名前兩位的區塊構建者實力盈利卻很有限。

在 18 個月數據週期內,beaverbuild(當前排名第一)的綜合利潤率僅 7.92% (含套利收益),而無自營套利的 Titan(當前排名第二)利潤率僅 5.85% 。

顯然,不透明的“訂單流”交易使得這一情況更難以解釋。

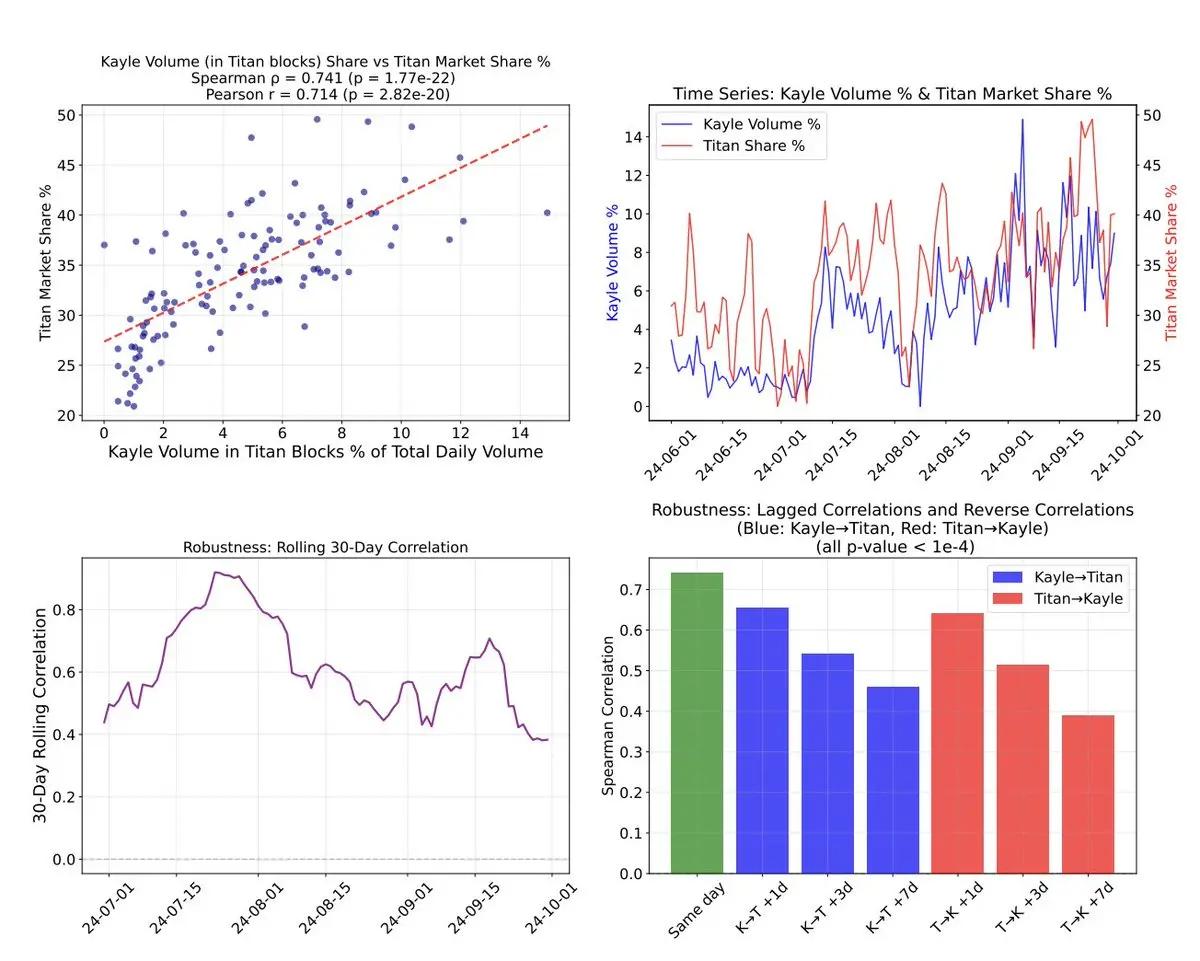

除已知的 beaverbuild + SCP、rsync + Wintermute 等“區塊構建者 + 套利者”組合外,相關性分析揭示了另一組顯著的排他性合作案例。觀察下圖中“Kayle 在 Titan 構建區塊中的交易量佔比”與“Titan 市場份額”的 30 天滾動相關性,即見看出端倪。

我們的核心結論是,區塊構建屬低利潤業務,若未持有超高 MEV 價值的訂單流,當今市場已無入場機會。

此外,當前的區塊拍賣機制存在嚴重的低效問題。一方面,補貼機制會壓榨區塊構建者的利潤;另一方面,排他性合作會割裂訂單流,延長交易上鍊等待時間。

但現狀並非不可改變。Flashbots 新推出的 BuilderNet 或許能夠能破解困局,提升區塊構建者收益。

推薦閱讀:

月內暴漲 30 倍,Graphite Protocol 是 Bonk.fun 背後的“收稅官”?