繼比特幣(BTC)之後,以太坊(ETH)已成為下一個機構投資的寵兒。根據渣打銀行數字資產研究負責人傑夫·肯德里克的說法,自6月初以來,企業財資部門已購買了流通中所有ETH的1%。

這凸顯了企業增加ETH敞口的日益濃厚興趣。肯德里克還向BeInCrypto透露,這些企業財資部門最終可能持有所有ETH的10%。

機構在6月積極累積ETH

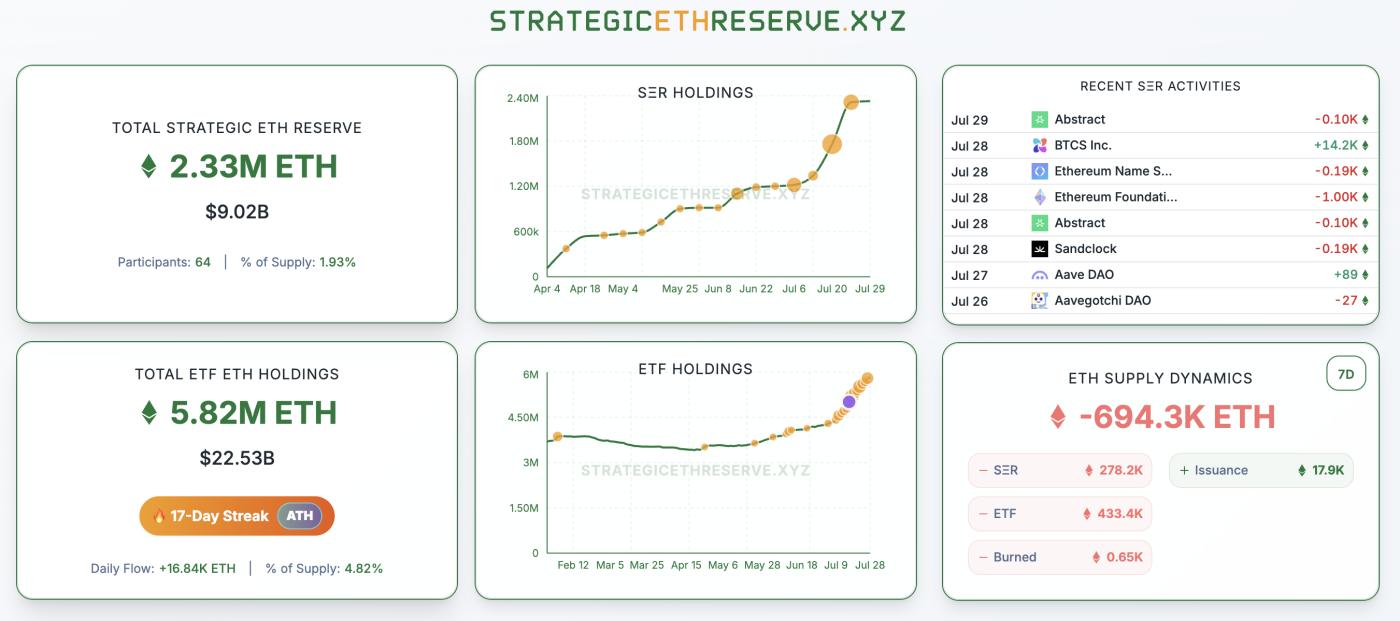

BeInCrypto此前報道,企業正在加速獲取ETH作為其財資策略的一部分。根據最新資料,追蹤企業持有以太坊的戰略ETH儲備現已達233萬ETH,價值超過90億美元。

這些持倉分佈在64個實體中,佔以太坊供應量的1.93%。這標誌著從5月中旬的78.97萬ETH大幅增長。僅僅兩個多月內,這些實體的ETH持倉已激增約195%。

以太坊持倉增長。來源:戰略ETH儲備

以太坊持倉增長。來源:戰略ETH儲備值得注意的是,11.3萬ETH(約4.09億美元)由本季度首次披露持倉的公司持有。

與此同時,一些公司以其大規模持倉脫穎而出。例如,BitMine Immersion Technologies最初承諾將2.5億美元投入ETH儲備,一個月內已經持有超過20億美元的ETH。

此外,該公司計劃將這一持倉增加到45億美元,長期目標是擁有ETH供應量的5%。同樣,SharLink Gaming也將其持倉增加到17億美元的ETH。

渣打銀行的傑夫·肯德里克指出,在資產負債表中持有數字資產的上市公司僅用兩個月就購買了ETH流通供應量的1%。特別值得注意的是其收購速度——這一速率是企業財資部門比特幣購買量的兩倍。

"這種購買強度幾乎與ETH ETF的購買一樣強勁,後者也創下了歷史記錄。我們預計ETH財資公司最終將擁有所有ETH的10%,這是目前的10倍,"肯德里克告訴BeInCrypto。

他強調,從資金流向來看,ETH財資公司正變得比其BTC同行更為重要。

"由於質押收益、DeFi槓桿,ETH財資公司比其BTC同行更有意義。從監管套利的角度來看,它們也更有意義。"

為什麼企業正在增加其以太坊持倉?

這位高管解釋說,由於金融體系的低效率(主要由監管壁壘驅動),企業財資對ETH的投資很有吸引力。

此外,ETH財資可以從質押獎勵和去中心化金融(DeFi)中的槓桿機會獲益,這些目前在美國的以太坊ETF中是不可用的。

肯德里克還指出,這種勢頭促成了ETH的最新價格上漲。BeInCrypto市場資料顯示,價格在過去一個月上漲了56.9%,並達到了許多月前未見的高點。

"自6月初ETH財資公司出現以來,ETH顯著跑贏BTC,ETH-BTC交叉盤從4月低點0.018上升到現在的0.032。這些公司的購買,加上創紀錄的ETH ETF期間,無疑推動了這些漲幅。如果資金流持續,ETH可能突破4,000美元關鍵水平(我們目前對2025年末的預測)。"肯德里克向BeInCrypto透露。

因此,以太坊在企業財資中日益增長的吸引力凸顯了其長期增長潛力。現在,資產的實際表現仍有待觀察。