撰文:@chingchalong02

TL;DR

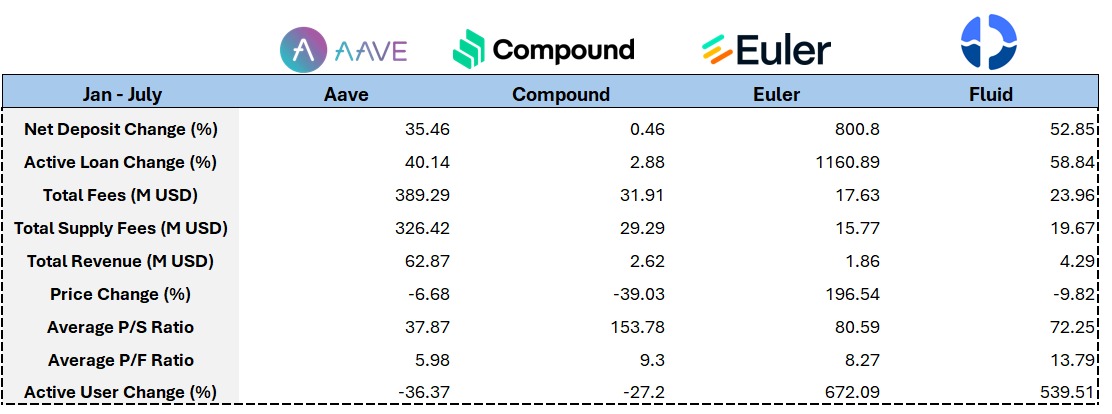

- 循環貸成為了 DeFi 主流玩法,驅動了作為底層借貸設施平臺的基本面,亦淘汰跟不上熱點的借貸協議。

- Euler finance 憑著允許任何人部署借貸 Vault 的 EVK 框架跑出,基本面 / 幣價全爆升,未來部署 RWA 資產借貸會成另一催化劑

- Aave 受益於 USDe + PT-USDe 的上線 +Umbrella 機制 + GHO 跨鏈發行各項數據於上半年穩健增長

- Lido Finance 收入模型導致項目表面風光,未來展望賽道天花板透過華爾街對 ETH 的質押收益需求所打開

- Jito 憑著 MEV 基礎設施的營運能力 + jitoSOL 的龍頭地位 + 未來 jito 上再質押應用的發展 2025 Q2 開始表現凌厲

借貸協議的費用來源?

大致上都是源於所有借款頭寸所支付的利息總額,無論是未平倉、已平倉,還是已被清算的倉位。這部分利息收入將按比例在流動性提供者與 DAO 國庫之間進行分配。

此外,當借款倉位突破其設定的 LTV 上限時,借貸協議將允許清算人對該倉位執行清算操作。每類資產對應特定的清算罰金,協議則獲得抵押資產並進行拍賣 / Fluid 的 「流動性清算」機制。

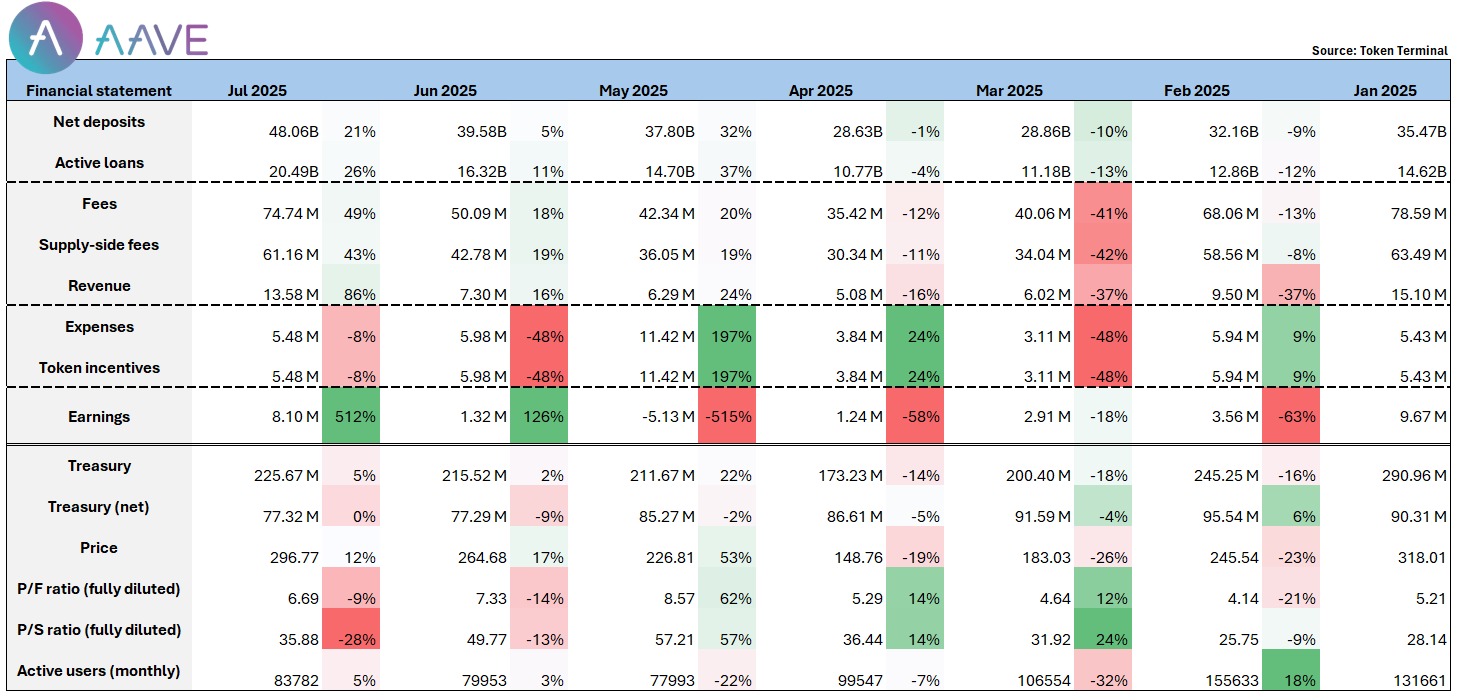

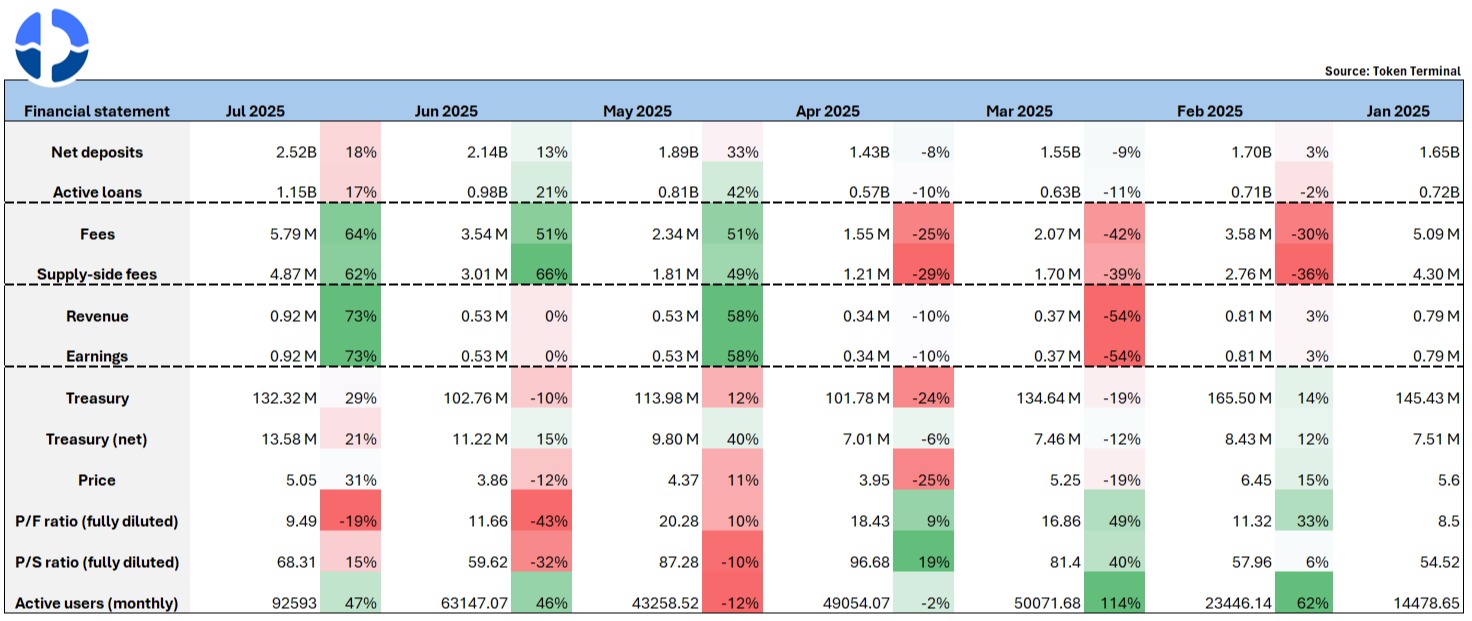

從 Aave 的財務報表能看到什麼?

@aave 的協議費用與收入在年初達到高峰,隨後伴隨大盤迴調而逐步回落。個人認為,五月之後數據的回升主要受益於 USDe + PT-USDe 的上線,畢竟本輪最具規模的循環借貸需求,正是由 Pendle 的 PT 類資產與 Ethena 推出的穩定幣 所驅動。

數據顯示,在 PT-sUSDe 上線初期,近 1 億美元的供應額度 就已迅速被存入 Aave 市場。

此外,Umbrella 機制於六月正式啟用,截至目前已吸引~$300M 的資金參與存款保障。同時,Aave 的原生穩定幣 GHO 的跨鏈發行規模也持續增長(當前流通量 ~$200M),其多鏈應用場景也在不斷擴展。

多項利好推動下,Aave 在七月迎來全面突破:

-Net Deposit 突破 48 億美元,居全網首位;

- 協議淨利潤六月環比暴增近 5 倍,達到 ~$8M;

- 按市銷率、市盈率計算,Aave 在賽道中依然屬於低估值項目。

鑑於當前的增長趨勢與產品成熟度,預計未來將有更多傳統機構選擇 Aave 作為 DeFi 使用平臺。無論是在費用收入、TVL,還是協議盈利方面,Aave 均有望持續創新高,鞏固其作為 DeFi 龍頭的地位。

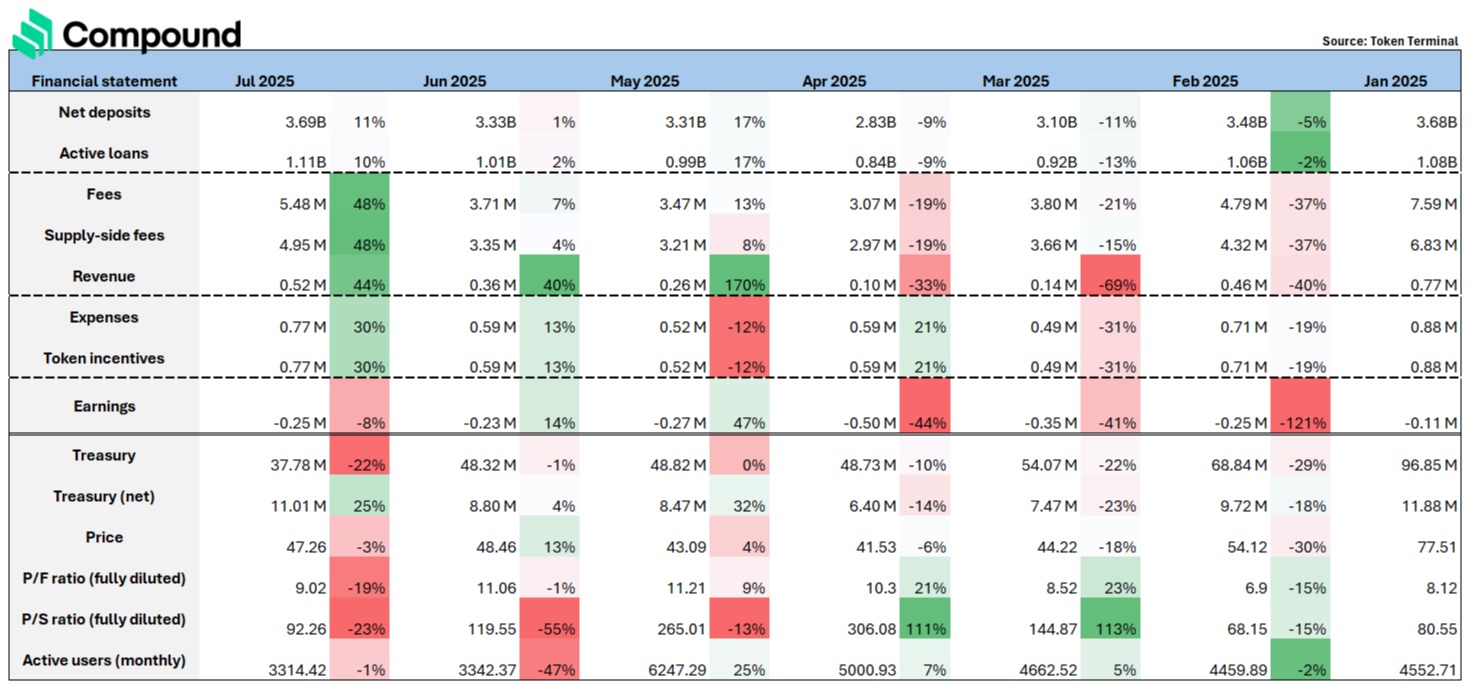

從 Compound 的財務報表能看到衰落的徵兆?

@compoundfinance 雖然同樣作為老牌借貸協議,但在支持資產的多樣性與市場敏感度方面,明顯不如 Aave 靈活。Aave 緊跟市場趨勢,已上線多種再質押 ETH(如 rETH、ETHx、cbETH)、質押 BTC(如 lBTC、tBTC)以及 Pendle 的 PT 類資產,而這些資產在 Compound 上均未支持。

由於資產支持面的侷限,Compound 的借貸玩法較為單一,缺乏循環借貸的應用場景與組合策略,導致用戶粘性與資金利用率偏低。從財務表現來看,Compound 在 2025 年年初至今錄得持續虧損,協議淨收益維持在 –$0.11M 至 –$0.25M 區間,同時其代幣價格也已累計下跌約 40%。

在當前 DeFi 生態中,循環借貸已成為基礎性應用,並衍生出諸如 @EulerFinance 、@MorphoLabs、@SiloFinance 等專注於承載複雜槓桿結構與組合策略的底層借貸協議。缺乏對這類使用場景的支持,意味著 Compound 正在逐步失去某一班主流的循環借貸用戶。

財務報表亦顯示 Compound 的 TVL 半年內僅小幅增長(+0.46%),協議收入亦無明顯改善,整體增長與 @Aave 間的差距正不斷拉大。這也反映出其在產品演進與生態整合方面的滯後問題,若無法在資產支持與功能擴展上加快步伐,或將進一步邊緣化於 DeFi 借貸主流之列。

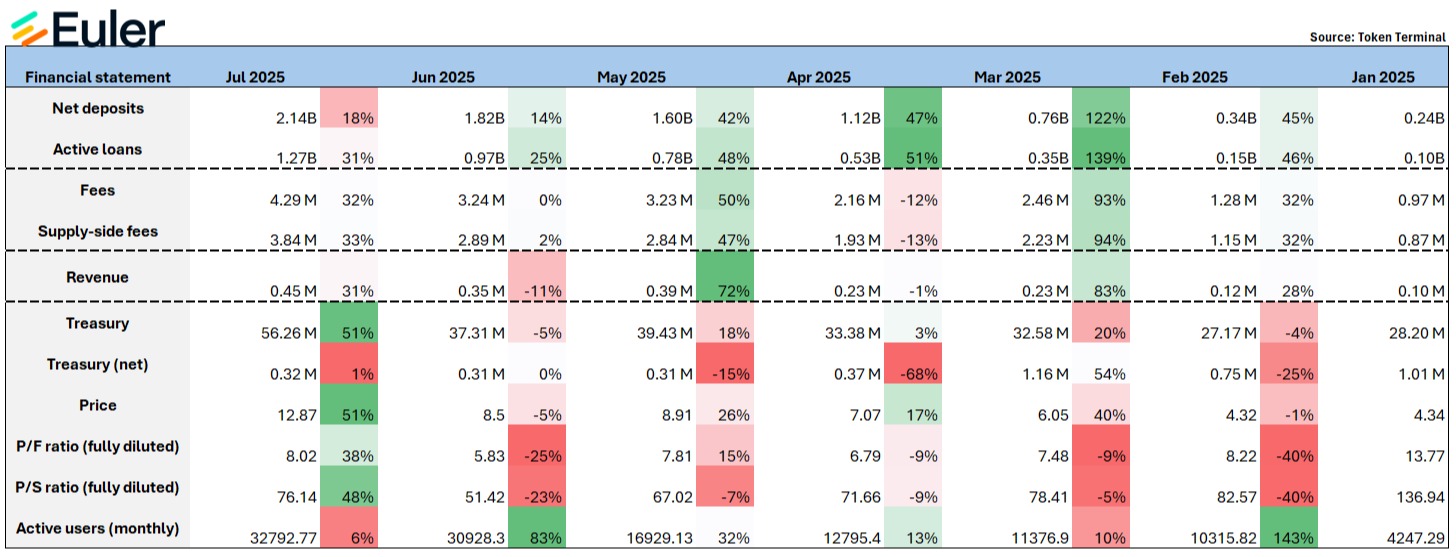

Euler 的 TVL/ 收入 / 幣價都有顯著增幅

@eulerfinance 的一大特點是允許任何開發者或協議在上面基於 EVK (Euler Vault Kit) 自建 Vault 並納入 Euler 信貸生態,這性能正正符合該 cycle 借貸市場的主流玩法,各種長尾資產亦能部署在 euler 上作借貸,大大增加項目方的收入來源,亦提高了用戶的借貸可玩性。

與 aave 類似,Euler 在今年 4 月上線當前市場中最具規模的循環借貸資產 PT-USDe 後,協議月度收入與 TVL 分別錄得約 72% 與 42% 的增長,表現強勁。

從上半年整體表現來看,Euler 是 TVL 與活躍借貸增速最快的協議之一,TVL 增幅高達 800%,活躍借貸量更實現 1160% 的飛躍式增長,強勢突圍於借貸賽道。

項目亦積極與有空投活動的項目方及激勵平臺(如 @TurtleDotXYZ、@Merkl_XYZ)展開聯動,緊貼本輪週期另一重要熱點 —— 積分與空投經濟模型,通過激勵機制進一步提升用戶在平臺上的存款與借貸意願。

這一策略成效顯著:協議費用從 $0.1M 增至 $0.45M,代幣價格亦在同期實現了~ 200% 的漲幅。

作為一個模塊化、可組合且無需許可的信貸基礎設施,EVK 的潛力遠不止於現階段。若團隊能將當前另一個市場熱點 — RWA 資產順利引入 Euler 借貸框架,其 TVL 增長空間有望呈現幾何級數級擴張。

Fluid 技術壁壘帶來基本面增長樂觀

@0xFluid 是當前借貸領域增長速度僅次於 euler 的新興協議,TVL 年初至今增長~ 53%,當前鎖倉規模已與 Euler 基本持平。其迅速崛起為黑馬的核心原因,源於其 全新的借貸機制設計與優越的資本效率表現。

智能抵押 & 智能債務是項目最大的技術壁壘,基本上可以直接抵押 LP 資產(如 ETH/wstETH、USDT/USDC),而用戶借出的債務亦並非單一資產,而是構建為自動調節的 LP 資產對。借出後,債務將被部署至流動性市場參與交易,反向為用戶帶來收益(降低實際借款成本)。

該設計讓借款人的利率支出進一步優化,借貸利率普遍 低於傳統模式。同時,Fluid 平均支持的 LTV 上限高於 Aave,且清算罰金僅為 3%(相較 Aave 的 5%),整體資本效率表現接近 Aave 的 e-mode 模式。

另外 Fluid 亦天然支持「一鍵循環借貸」,前端已內置該功能,適用於抵押 ETH 借穩定幣並再抵押操作;由於存款利率相對可觀,即便是大戶用戶亦選擇將大量資金長期存入,追求穩健年化收益。

Aave 早期亦參與 Fluid 的代幣投資,以 $4M 資金買入 FUID 代幣、並推動其自家穩定幣 GHO 被集成進 Fluid 協議池。這一動作既是對 Fluid 產品模式的認可,也代表其競爭對手對其增長潛力的正面押注。

協議上半年收入自 $790K 小幅增長至 $930K,財務狀況穩中有升;然而代幣在同期略有下跌,主要原因在於缺乏顯著的代幣經濟賦能與明確回購機制,儘管協議表現亮眼,代幣價值捕獲能力仍有待提升。

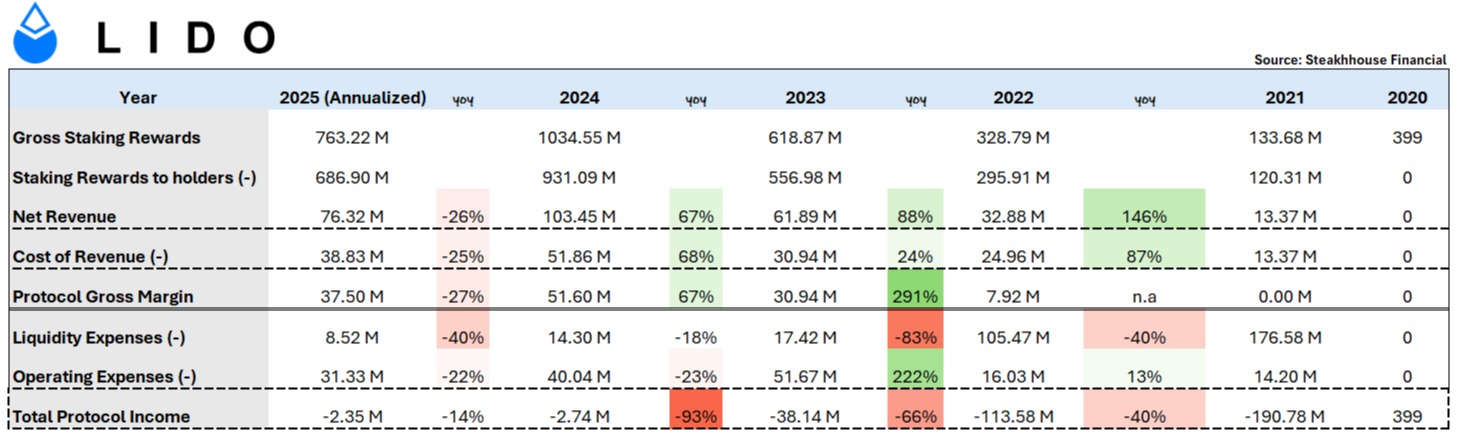

被譽為 ETH Beta 的 Lido 財務報表表現如何?

@LidoFinance 截至今天一共有 ~8.8M ETH 質押在協議內,總值 ~$33B,佔總 ETH 質押的 ~25%,ETH 全網的 7%。基本上是圈內 ETH 「持有」 量最多的項目 ( sharplink: ~440K ETH;bitmine ~833K ETH)。

「ETH 質押賽道龍頭」 - 這敘事難免會被認為是 ETH Beta,但項目由創始至今仍然面對一大嚴重問題 - 五年的生涯項目方從未盈利。

要解剖原因首先要從財務報表的細行說起。

Staking Rewards to holders:Lido 的角色只是聚合散戶們的 ETH,再設立驗證節點,其後按比例分發質押獎勵給散戶。

換而之 Lido 其中一大部分的獎勵並不是自己持有的。 2024 年為例,Lido 整年賺取了 $1.034B 質押獎勵,其中 $931M 基本上派給了質押者,亦符合 Lido 的協議費用條款 - 質押者(90% )、節點運營商(5% )和 Lido DAO 資金庫(5% )

Cost of Revenue:這裡指的是節點獎勵 (node rewards) + Slash 分發 (slashing rewards),因為 Slashing 的成本是 Lido 承擔的

Liquidity Expense:組 LP 投入的洗費

Operational Expense:LEGO Grant + TRP ( Token Rewards Plan) 是兩個生態的資助與激勵框架,前者是對外的資助計畫,支持社群或開發者提出有利於 Lido 的創新提案;後者是對內的代幣激勵方案,用於獎勵 DAO 核心貢獻者

好的方面是 lido 在近年控制成本方面有改善,Liquidity Expense 逐年減少至 25 年 ~$8.5M,Operating Expense 亦自 23 年逐年減少 ~20%。因此在 23/24 年收入大增 (88%/67%) 以及成本減少的情況下,可見項目收入的虧損大幅下跌 (-66%/-93%),去到今年虧損只有 ~$2M。

Lido 的未來走勢?

假若說「ETH 質押賽道龍頭」 的收入水平仍然未達標,未免太過苛刻,但成本的確在逐年遞減,究竟是什麼導致虧損持續?首先,10% 的手續費是行業標準,不太能改變。

唯一可變的是賽道的規模 - ETH 的質押量,要知道 ETH 的質押比例對比於 Solana/Sui/Avax/ADA 還是相對少。大環境上的催化劑 - Wall Street 的 ETH 質押收益需求會是關鍵,已知的有 Blackrock 申請在 iShares ETH ETF 中增加質押功能。

一旦有先例,ETH 質押將會成為機構們新的收益來源,對於他們而言,持有 ETH 頭寸儲備還能生息,亦是另外的現金流來源。如果首選是規模最大的 lido ( 亦有機會是 Coinbase,或機構們自己扶持的質押項目如 puffer),到時則是賽道天花板打開的重要時刻。當然,隨著質押率的增加,ETH 發行量獎勵亦會被壓縮。

亦看見 DAO 有人提議開啟質押 ldo 的收入共享機制,以增強代幣用途和長遠的價值激勵。問題顯而易見,收入共享機制只會進一步削弱項目方的收入,更不利於長遠發展。 DAO 中另外有人提及的 「過剩盈餘分享機制」 似乎較為合理。

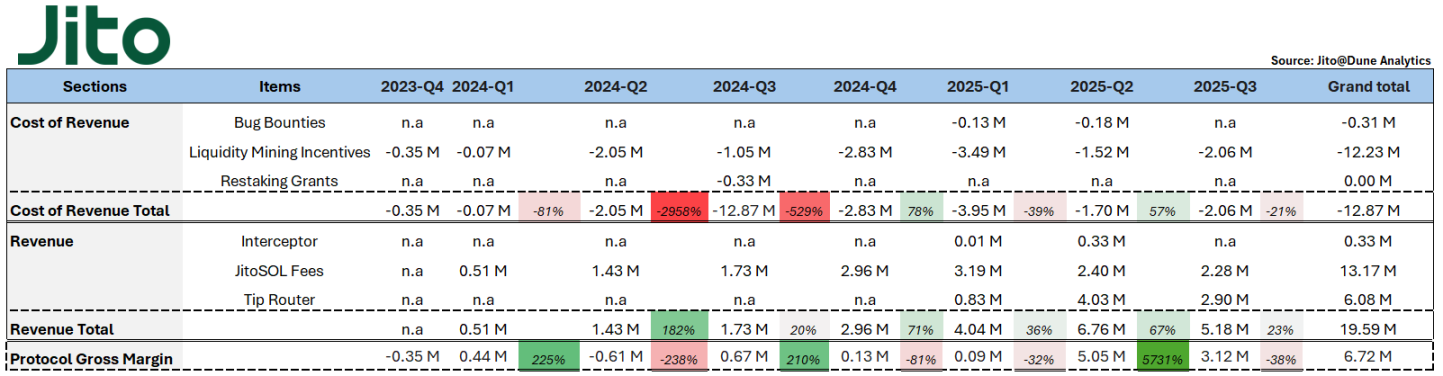

Jito 獨特的收入模式 - MEV 小費

@jito_sol 作為 SOL 質押賽道的龍頭,至少「表面業務」上的財務表現比起昨天分析的 lido 要好多了。 jito 目前的質押 SOL (jitoSOL) 規模 ~ 16m SOL,佔全網的 ~23%。

賽道的天花板 - 亦即是 SOL 的質押率已經算 L1 中偏高的 (67.18%),值得關注的是 jito 亦於去年 10 月開始提供流動性再質押的底層基建服務,亦因而衍生了各種再質押服務, VRT (Vault Receipt Tokens) 的提供者 ( 如 @fragmetric140 ,@RenzoProtocol) 在其底層上營運。

個人認為在未來流動性再質押才是 jito 擴展業務,擴大收益的主賽道。目前僅有 ~1.1m SOL 被再質押,相當於 jito 質押 SOL 的 ~6%,全網質押 SOL 的 ~2%。相對而言,ETH 的再質押 / 質押比例為 ~26%,這對於 SOL 的上升空間依然充實,亦是 jito 需要搶佔的份額。

回到 jito 的財務報告,先解釋項目的各項支出和收入:

Bug Bounties:用於鼓勵發現並報告協議漏洞的支出。白帽黑客提交的有效漏洞可以獲得的獎勵

Liquidity Mining Incentives:用於獎勵在 DeFi 平臺(如 Orca、Jupiter)提供 JitoSOL 或 VRT 交易對流動性的用戶

Restaking Grants:發放給 Node Consensus Network (NCN)的開發者生態,支持開發、部署和運營 restaking 基礎設施

Interceptor Fees:一個機制為了防止其他流動性質押協議持有者對 JitoSOL 的惡意短期套利。其持有的 JitoSOL 會被短暫凍結 10 小時,如果用戶想提前領取,可以選擇支付一個 10% 手續費

JitoSOL Fees :JitoSOL 會從質押獎勵和 MEV 收益中收取 4% 管理費 ( 在扣除驗證者佣金後計 )。折算下來,相當於每年對用戶存入的 SOL 收取~ 0.3% (7%apy *4%) 的管理成本。

Tip Routers:MEV 在每個 epoch 累積為 Tips,然後通過 TipRouter 進行分發,從 MEV 交易小費中抽取 3% 作為協議費用,其中 2.7% 歸 DAO 金庫,0.15% 用於獎勵 JTO 質押者,0.15% 獎勵 JitoSOL 用戶

所以...在 jito 的財務報表觀察到基金會的什麼策略?

首先先解剖支出部分,Liquidity Incentive 一直是 jito 的最大支出項目,費用在 2024 Q2 開始急升,到現今亦維持每個季度 1m - 3m 左右的洗費。

這主要來自基金會所實施的 JIP-2 + JIP-13 提議,將 $JTO 用於各種 DeFi 應用的激勵 ( 主要在 @KaminoFinance),而可見自 2024 Q2 起 jitoSOL 的收入的確有明顯上升,個人理解為使用 jitoSOL 作 defi-looping 的效益提高 -> 質押 SOL 作 jitoSOL 的意欲提高 -> 更多 jitoSOL -> 更多質押收入。

2025 年起基金會亦提議了將 14M JTO (~$24M) 繼續投入激勵措施,尤其是再質押資產以及其相對應 DeFi 操作的冒起,希望能夠提升 VRT 的採用率。

截至 2025 Q3 已經有 ~7.7m JTO 比派發作激勵。效果亦十分顯著,可見 2025 的收入按季度分別上升 36% ,67% ,23%,幅度比派發激勵的上升比例高,證明這是一個正 EV 的提議。

收入方面,可見 jitoSOL fee + Tip Router 為 jito 兩大的收入來源。自 2024 Q4 起,受益於 Solana 生態 meme 的熱潮,網絡交易量突然攀升,jito 亦自然成為了第一大既得利益者。

當時的誇張程度是 Jito 的 tips 整整佔了 Solana REV (Real Economic Value) 的 41.6% 至 66%,而自 2025 Q2 起,Tip Router 的盈利收入亦超過了 jitoSOL fee,可見 jito 的技術壁壘就是 MEV 基礎設施,Solana 上的用戶 / 套利者就是願意付 tip 來提高交易優先級,這是其他公鏈甚少擁有的經濟體系。

Solana 網絡交易量的攀升 + MEV 基礎設施的營運能力 + jitoSOL 的龍頭地位 + 未來 jito 上再質押應用的發展,促使了項目的淨盈利在 2025 Q2 迎來高光期,按季上升 57 倍至 ~$5M。儘管現在 meme 的熱潮沒有像 24 年 pump.fun 掀起般的瘋狂,個人覺得如果 SOL 的再質押賽道能夠日趨成熟,會是下一個 jito 的催化劑。