以太坊在2025年8月以雷霆之勢突破4000美元心理關口,最高觸及4,330美元,創下2022年以來新高。

這場突破不僅清算了超過5億美元的空頭頭寸,更點燃了市場對歷史高點(4,877美元)乃至五位數的價格預期。隨著技術形態的確認、機構資金的持續湧入以及鏈上基本面的質變,分析師普遍認為以太坊正站在新一輪超級週期的起點,未來6-8個月目標直指10,000-20,000美元。

一、4000美元突破:從心理阻力到價值重估

以太坊第四次衝擊4000美元的表現與前三次截然不同。2024年初至2025年中,以太坊曾三度挑戰該關口均告失敗:2024年2月因缺乏資金跟進回落;5月現貨ETF獲批卻因不支持質押功能導致機構興趣低迷;年底特朗普當選的短暫狂歡後再度失守。而本次突破的深層動力來自三重質變:

- 流動性結構變革:現貨ETH ETF自7月初推出後連續18日淨流入,累計吸金超53億美元,單日峰值達2.18億美元,形成穩定的機構買盤支撐。企業資產負債表配置需求同步爆發,SharpLink Gaming等公司累計購入43.8萬枚ETH(價值16.9億美元),加劇了供應緊縮。

- 技術升級掃除障礙:2025年5月完成的Petra升級將大額質押存取速度提升數十倍,為質押ETF鋪平道路。SEC隨後明確“質押代幣非證券”的立場,徹底解除監管疑慮。

- 宏觀政策轉向:美國《監管清晰法案》通過,將成熟區塊鏈納入法律定義;OCC允許銀行從事加密託管服務,美聯儲簡化穩定幣發行流程,構建了鏈上金融的合規基礎設施。

此刻的4000美元已非單純價格阻力位,而是傳統金融與加密生態融合的價值臨界點。

二、技術形態共振:三大框架指向五位數目標

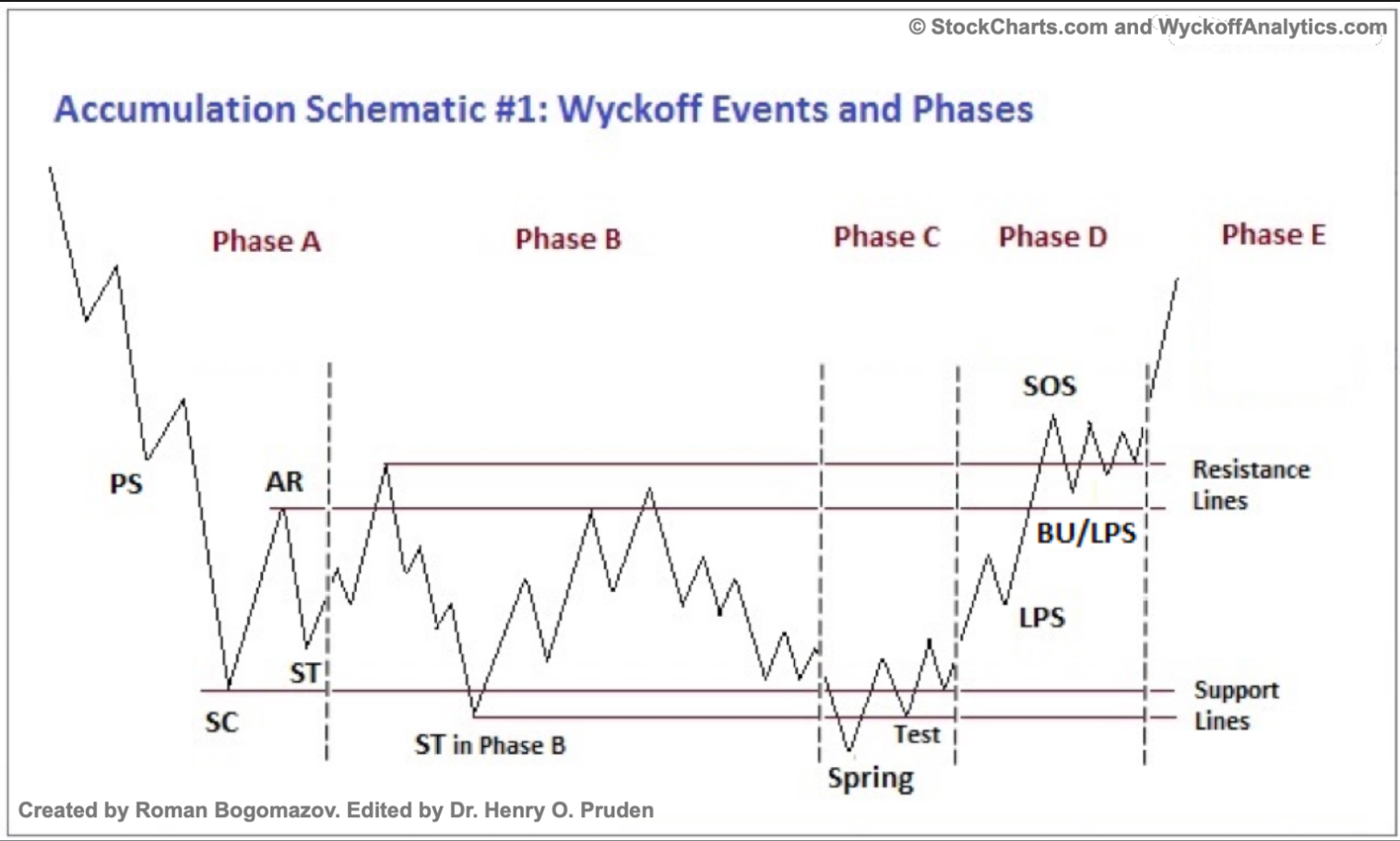

2.1 威科夫累積模式的量度目標

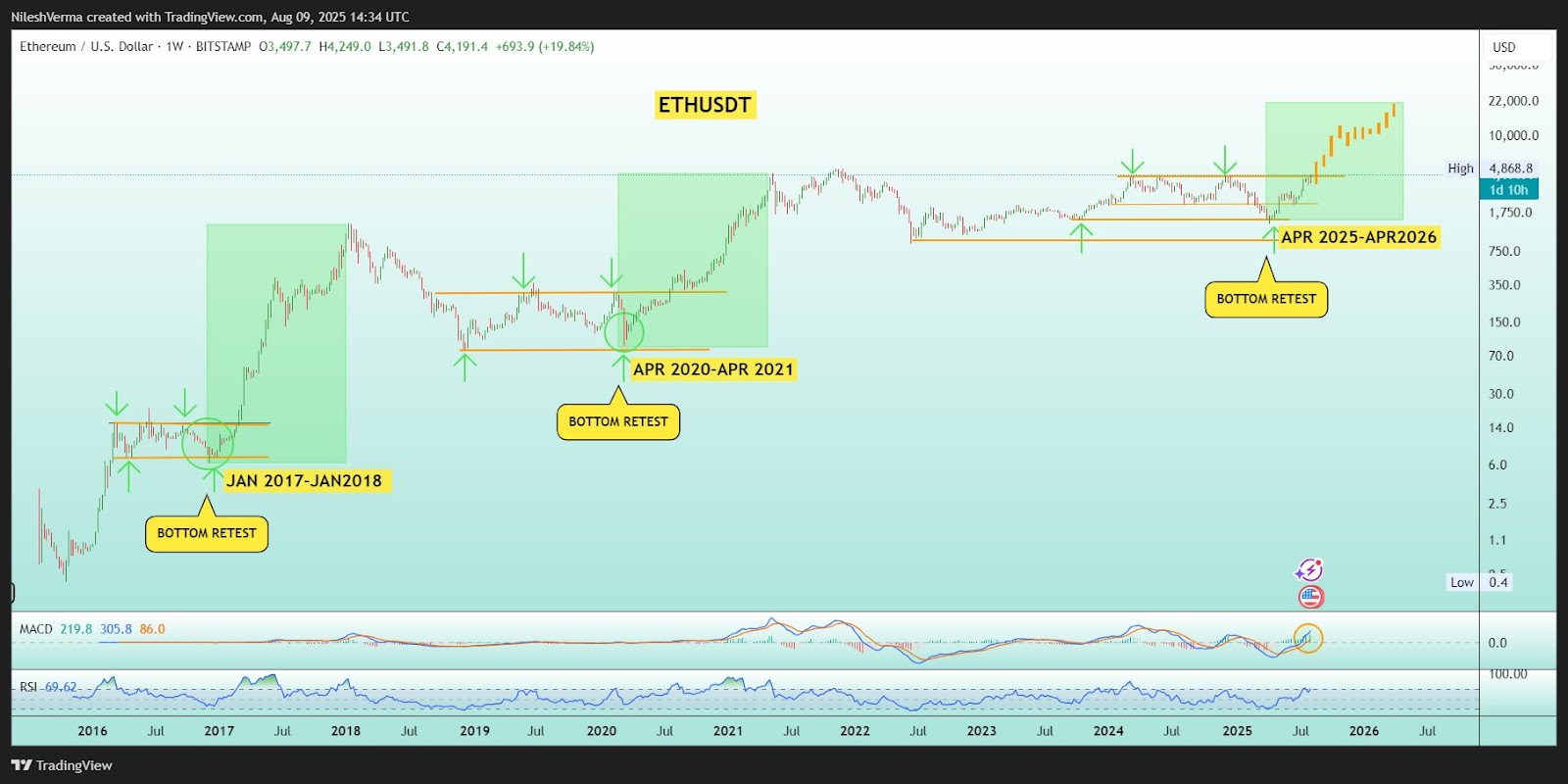

ETH/USD 每週價格圖表。

ETH/USD 每週價格圖表。

以太坊周線呈現經典的威科夫吸籌結構:2024年-2025年在1,750-4,081美元區間反覆震盪,形成“彈簧效應”(Spring)。8月初突破4,200美元確認“力量標誌”(SOS),進入上升加速階段。

威科夫累積形態圖解在威科夫的模型中,這通常伴隨著短暫的回調,或“最後的支撐點”(LPS),以確認新的上升趨勢。

威科夫累積形態圖解在威科夫的模型中,這通常伴隨著短暫的回調,或“最後的支撐點”(LPS),以確認新的上升趨勢。

按威科夫理論,突破後最小技術目標為累積區間高度(4,081-1,750=2,331美元)加上突破點,對應6,412美元。若回踩形成“最後支撐點”(LPS)後放量上行,目標將上修至6,000-6,500美元區間。

2.2 三角形突破的槓桿效應

ETH/USDT 月度價格走勢圖

- 對稱三角形:以太坊月線構築長達42個月的對稱三角形,上沿由2021年高點和2024年高點連線構成。當前突破4,200美元頸線後,理論目標為三角形最大高度(4,950-880=4,070美元)疊加突破位,指向8,070美元。

ETH/USD 月度價格圖表。

ETH/USD 月度價格圖表。

- 上升三角形:Mikycrypto Bull指出更宏大的上升三角形結構,突破4,000美元后目標直指16,700美元。歷史分形強化了這一預期——2020年4月類似突破後,以太坊上漲950%並超額達成目標。

2.3 歷史分形的時空映射

ETH/USD 每週價格圖表

ETH/USD 每週價格圖表

Nilesh Verma發現以太坊正重演2017年1月和2020年4月的關鍵分形:在重新測試主要底部(2025年4月1,750美元區域)後開啟拋物線上漲。前兩次反彈幅度分別達8,000%和950%,持續時間約12個月。若分形延續,本輪上漲將持續至2026年4月,保守目標10,000美元,樂觀情形上看20,000美元。

Merlijn The Trader補充指出,月線MACD的金叉信號進一步確認漲勢——2020年出現該信號後,ETH上漲2,000%,2023年四季度漲幅亦達130%。

表:以太坊技術形態目標價格測算

三、價值支撐重構:從通縮機制到金融上鍊

3.1 通縮機制的自我強化

- 銷燬加速:EIP-1559實施至今已永久銷燬530萬枚ETH,價值逾210億美元。網絡活躍時,ETH單日銷燬量可達1.2萬枚,年化通縮率超1.5%。

- 質押鎖倉:信標鏈質押ETH佔比達30%(約3,600萬枚),Petra升級雖提升流動性,但驗證者平均解鎖週期仍達3-6個月。

- 發行銳減:PoS合併後新增ETH年發行量降至80萬枚,僅為PoW時代的10%。Bitwise測算機構年化需求(200億美元)已是新增供應的8倍,供需失衡將持續推高價格。

3.2 質押ETF引爆機構配置

貝萊德7月14日提交的質押ETF申請,標誌著以太坊進入“金融上鍊”新紀元。與早期現貨ETF不同,質押ETF使機構能同時捕獲ETH價格上漲與質押收益(年化4%-6%)。參考灰度比特幣信託上市後帶動BTC漲超300%的效應,質押ETF可能吸引養老基金等保守資本,複製401k計劃配置比特幣的路徑。

3.3 生態擴張形成價值捕獲網絡

- Layer2爆發:Arbitrum、Optimism等L2方案將主網TPS提升至10萬+,交易成本降至$0.01級,推動DeFi TVL重返1,800億美元,較2023年低谷增長450%。

- RWA資產上鍊:貝萊德、富達通過以太坊代幣化基金份額和美債,鏈上RWA市值突破600億美元。高盛預測2030年代幣化資產市場將達16萬億美元,以太坊作為首選結算層將捕獲巨大價值。

結論:通往萬億美元市值的路徑

以太坊突破4000美元是技術形態、機構行為與鏈上基本面三重共振的結果。威科夫模型與三角形突破給出6,000-16,700美元的戰術目標,而歷史分形映射出10,000-20,000美元的戰略空間。底層支撐來自通縮機制對稀缺性的重塑、質押ETF帶來的百億級增量資金、以及RWA對鏈上金融的質變催化。

儘管短期可能出現回調(如測試3,800美元支撐位),但月線MACD金叉與機構淨流入的持續性暗示調整即是佈局機會。當以太坊市值突破萬億美元(對應8400美元),它將超越Visa、茅臺成為全球前五大資產,真正奠定“去中心化世界計算機”的終極地位。