北京時間8月12日晚8點30分,美國勞工統計局將公佈7月CPI數據。此刻的全球金融市場正處於一種微妙的平衡中——美元指數小幅走高至98.46,美債收益率微漲,黃金單日暴跌近60美元,而以太坊期貨交易量卻創下1180億美元的歷史峰值。這種看似矛盾的市場情緒背後,是通脹黏性、政治干預與資產輪動的多重博弈。

一、CPI數據前瞻:通脹黏性下的市場共識與政策困境

市場普遍預期7月CPI同比漲幅將落在2.7%-2.8%區間,略高於6月的2.7%,而核心CPI同比或升至3.0%(為六個月來最高增速)。這一預測基於兩大矛盾因素:一方面,能源價格疲軟(原油7月下跌)抑制整體通脹;另一方面,關稅對核心商品的傳導效應持續發酵,傢俱、服裝等進口密集型商品價格攀升推高核心通脹。

克利夫蘭聯儲通脹模型進一步細化這一預期:CPI環比或僅增0.16%-0.20%,反映通脹動能的短期緩和。但若數據意外低於2.7%,可能被視為“關稅脫敏”的信號,觸發風險資產反彈;反之若突破2.8%,將強化市場對“滯脹結構固化”的擔憂。

對美聯儲而言,這份數據直接決定9月降息的合法性。儘管非農就業數據驟冷(7月新增僅7.3萬,且前兩月下修25.8萬)呼籲政策寬鬆,但核心通脹的頑固性迫使美聯儲在“保就業”與“防通脹”間艱難取捨。

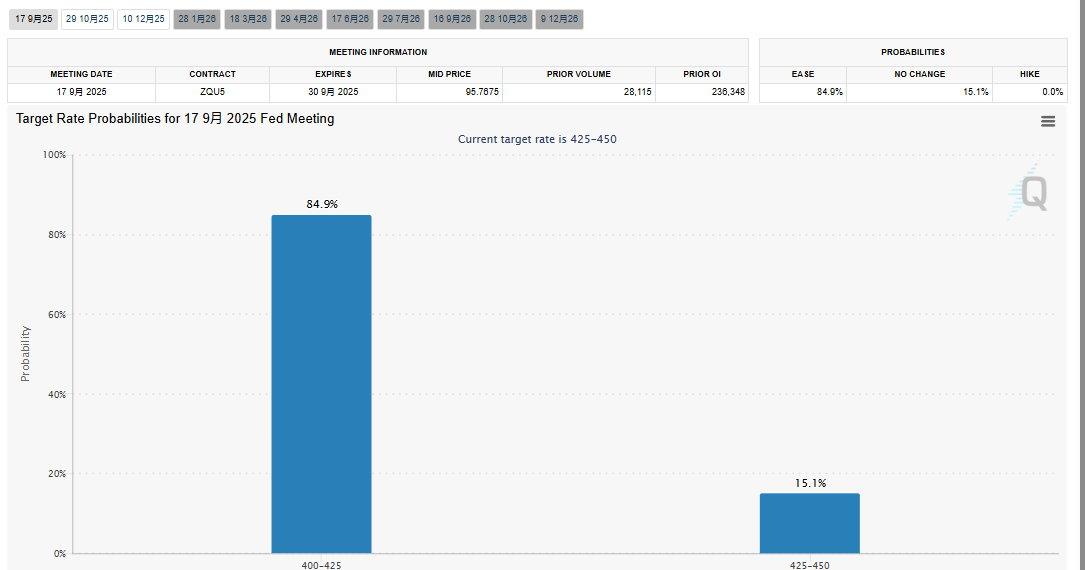

當前聯cmegroup數據顯示,9月降息概率已從一週前的90%回落至84.9%,反映市場對通脹數據的審慎。

二、政治博弈升級:特朗普的“黃金豁免”與美聯儲人事佈局

8月12日,特朗普突然宣佈“對進口金條免徵關稅”,此舉直接引發現貨黃金單日重挫1.61%,跌至3342美元/盎司。這一政策看似孤立,實則為關稅戰略的補充——通過豁免部分商品緩解民眾通脹痛感,同時保留對工業品的關稅壓力以維持對美聯儲的降息脅迫。

更深遠的影響來自美聯儲領導層洗牌。特朗普團隊已將鮑曼(Lael Brainard)、傑斐遜(Philip Jefferson)和洛根(Lorie Logan)納入下任主席候選名單,且計劃今秋公佈人選。這三人的共同點是傾向於更靈活的貨幣政策框架:鮑曼近期公開支持年內三次降息,認為“限制性政策的代價已大於收益”;洛根則強調數據依賴,暗示可提前轉向寬鬆。

這種人事佈局與特朗普的政治訴求高度協同:低利率可刺激股市、降低國債融資成本,併為大選營造經濟樂觀氛圍。若鮑威爾堅持鷹派立場,其任期(至2026年5月)可能被提前終結,美聯儲獨立性面臨實質性挑戰。

三、加密市場狂熱:以太坊創紀錄背後的結構性轉向

當傳統市場躊躇之際,加密貨幣正經歷一輪狂暴上漲。CME以太坊期貨7月交易量飆升至1180億美元,環比暴漲82%;未平倉合約同步增長75%至52.1億美元,顯示機構對ETH的配置需求激增。

現貨價格在8月12日凌晨,逆跌一度突破4,360美元,創2021年12月以來新高,儘管此後回落至4,200美元附近,但較歷史高點僅差約14%。

這一狂熱由三重因素驅動:

- 監管套利預期:特朗普政府推動的美元穩定幣合規化框架(如5月財政部提案)使以太坊成為“制度接入層”,Visa、摩根大通等機構加速在Base、Polygon等L2鏈上部署金融基礎設施;

- 宏觀流動性博弈:市場押注美聯儲降息將釋放全球流動性,加密資產作為“美元信用替代品”吸引避險資金,ETH各大戰略儲備機構的持續加倉,谷歌對“以太坊”的搜索量升至2022年6月以來峰值,市場看漲情緒空前強烈;

- 技術面支撐強化:ETH期貨總未平倉合約達570億美元,達歷史峰值,但融資利率遠低於2024年12月水平,顯示槓桿風險可控。

比特幣則呈現不同敘事。儘管價格重返12萬美元,鏈上數據顯示換手主力為短期投資者,長期持有者(LTH)未移動籌碼佔比仍超70%,且兩個關鍵支撐位(100,000-110,000美元)的拋壓極低,反映“囤幣黨”向制度化配置轉型的長期趨勢。

四、大類資產異動:黃金閃崩、原油企穩與美股分化

特朗普的黃金關稅豁免令導致市場瞬間重構定價邏輯。此前投資者湧入黃金對沖“關稅通脹”,但政策豁免削弱了這一邏輯,單日60美元跌幅暴露了黃金的“政策脆弱性”。然而若CPI數據超預期,黃金可能重獲避險買盤。

原油市場則迎來喘息。WTI原油結束7連跌,收漲0.96%至63.28美元/桶。這一企穩源於“特朗普-普京試探性會晤”帶來的地緣預期緩和,以及美國戰略儲備回購計劃的潛在支撐。但伊以衝突、中東油路風險等結構性矛盾未解,油價仍處弱平衡。

美股延續分化格局。科技股中英偉達微跌0.35%,而英特爾漲3.51%,反映資金向估值窪地輪動;黃金礦業股(巴里克礦業、哈莫尼黃金)受金價拖累普跌。納斯達克金龍指數微跌0.29%,顯示中概股仍受中美關稅不確定性壓制。

今夜風暴眼:三類情景推演與資產路徑

情景1:CPI低於2.7%(概率20%)

- 市場反應:風險資產狂歡。美股、加密貨幣跳漲,黃金反彈

- 美聯儲影響:9月降息概率升至90%以上,或開啟連續降息週期

- 關鍵邏輯:數據驗證“關稅脫敏”,緩解滯脹擔憂

情景2:CPI達2.7%-2.8%(概率70%)

- 市場反應:震盪分化。美元、美債波動加劇,比特幣或跑贏ETH

- 美聯儲影響:9月降息概率維持80%左右,但12月二次降息存疑

- 關鍵邏輯:政策博弈主導市場,關注美聯儲官員緊急表態

情景3:CPI突破2.8%(概率10%)

- 市場反應:避險模式啟動。美元飆升,黃金短暫衝高,加密資產暴跌

- 美聯儲影響:降息概率驟降至50%,鮑威爾面臨特朗普直接施壓

- 關鍵邏輯:滯脹交易迴歸,長久期資產遭拋售

結語:在制度重構中尋找新均衡

今晚的CPI數據,已超出單純的經濟指標範疇,成為美國貨幣主權爭奪戰的關鍵註腳。特朗普通過關稅政策、美聯儲人事佈局、商品豁免令的“三箭齊發”,試圖重塑利率決策的政治邏輯;而加密市場創紀錄的交易量,則揭示全球資金對傳統法幣體系的信任裂痕。

無論數據結果如何,市場都需直面一個本質變化:美聯儲的利率工具箱,正被裝進名為“政治”的鏽蝕鎖具。當降息不再取決於就業與通脹的平衡,而取決於白宮與央行的權力博弈時,所有資產定價模型都需要加入一個新的變量——制度性摩擦溢價。在此背景下,能夠穿越政策不確定性的資產,或許只有那些真正紮根於去中心化網絡的價值存儲協議,以及始終保持流動性的避險港灣。