BlockScholes對加密衍生品市場進行每週回顧。

主要見解:

在 8 月中旬反彈至 12.3 萬美元的歷史高點之後,BTC 的現貨價格呈下降趨勢,並在本週初觸及 10.7 萬美元的局部底部。過去一個月,BTC 下跌了 4%,而ETH則上漲了 25%,且表現要好得多。然而,這兩種資產的期權市場仍然看跌比特BTC價格。BTC 的波動率微笑偏差相對於價外看跌期權的溢價高達 6%,而ETH價外看跌期權相對於看漲期權的溢價僅為 4%。另一方面,永續掉期融資利率表明ETH的負面情緒略高於BTC的融資利率在本週初變為負值,降至 -0.02%。宏觀方面,美國個人消費支出 (PCE) 通脹率完全符合預期(核心 PCE 上漲至 2.9%),儘管這一數據對改變市場隱含的 9 月份降息概率影響不大——目前為 89.7%。

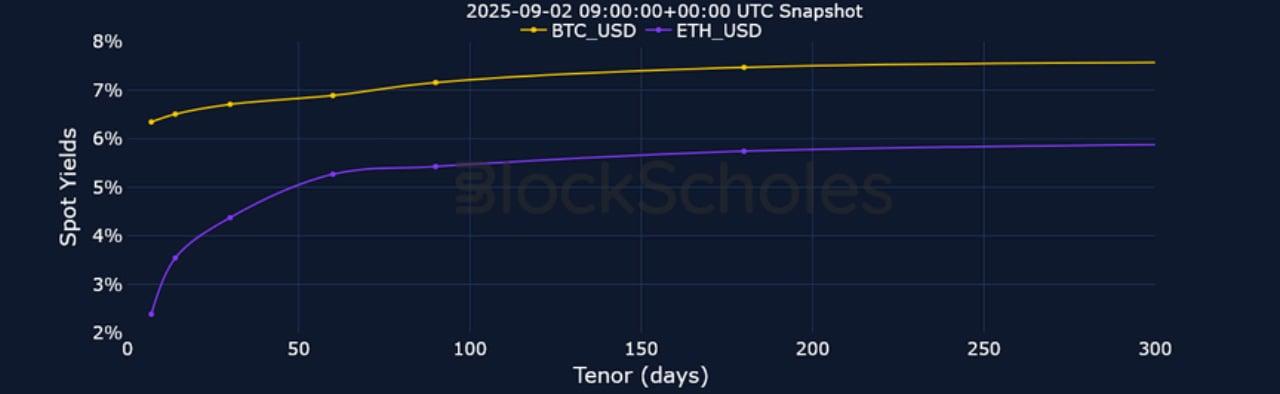

期貨隱含收益率

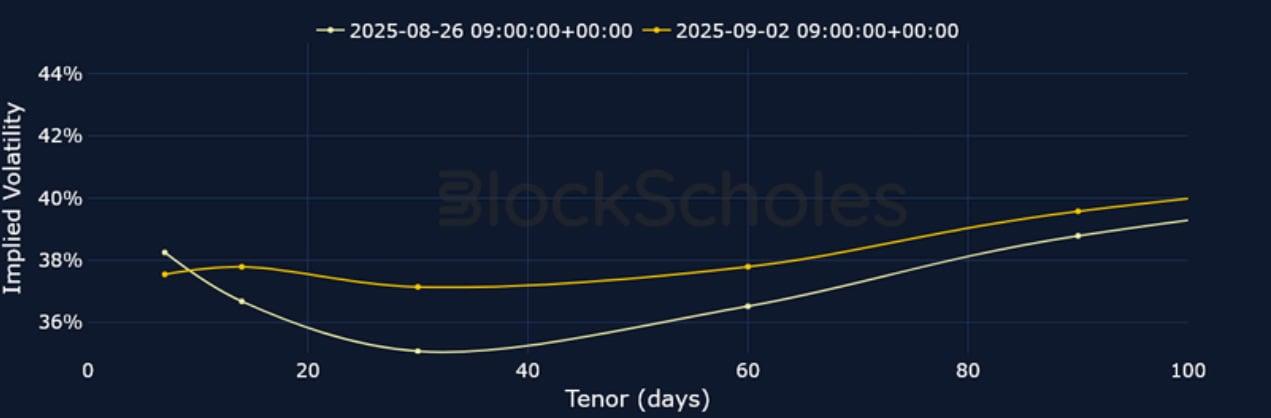

1個月期限ATM隱含波動率

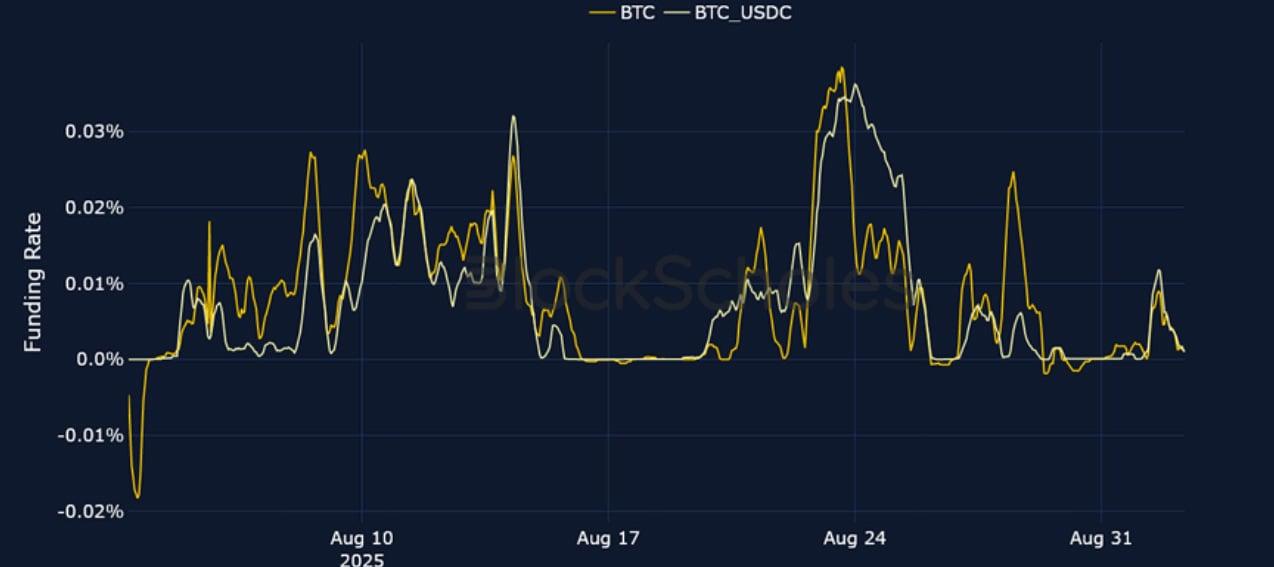

永續掉期資金利率

BTC融資利率——與其他衍生品情緒指標一致, BTC融資利率已從本月初的高點回落。

ETH融資利率——儘管ETH 的現貨表現在同期強於BTC ,但ETH融資利率在過去一週變得更加看跌。

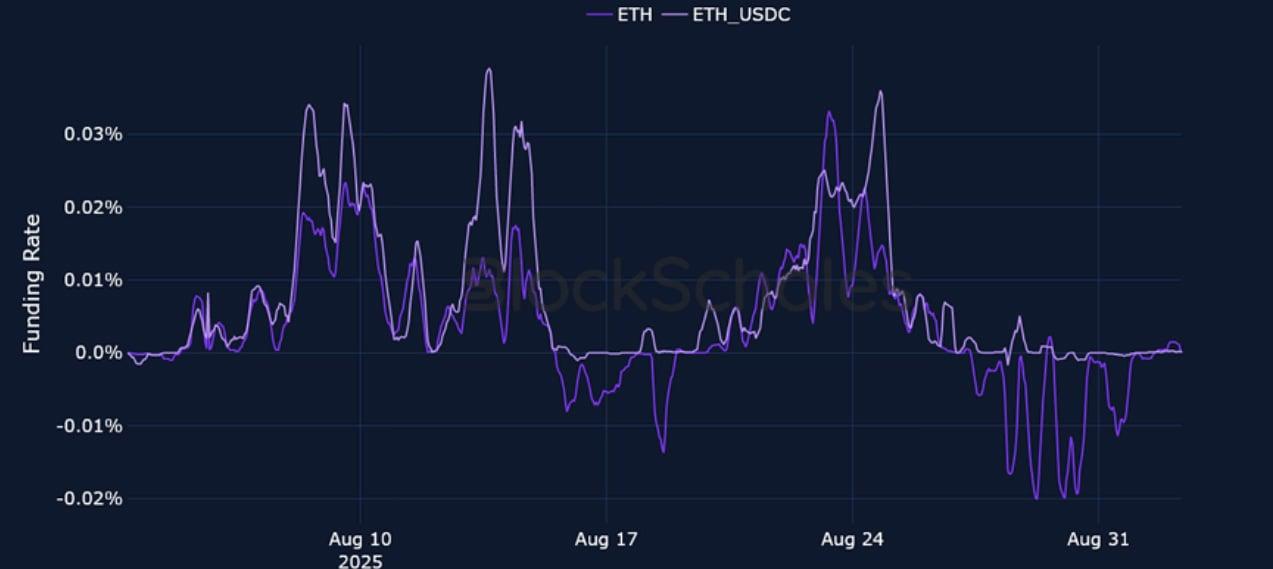

期貨隱含收益率

BTC期貨隱含收益率——年化BTC收益率穩定在 6% 至 7% 之間,從而形成平坦的期限結構。

ETH期貨隱含收益率——與BTC期貨期限結構平坦相比,ETH 的期限結構呈現向上的正斜率。這與上週現貨價格創歷史高點時的反轉走勢相比,出現了顯著轉變。

BTC期權

BTC SVI ATM 隱含波動率——隨著 BTC 現貨價格從 113,000 美元跌至 107,000 美元的低點,短期至中期期限已從 30% 躍升至 37%。

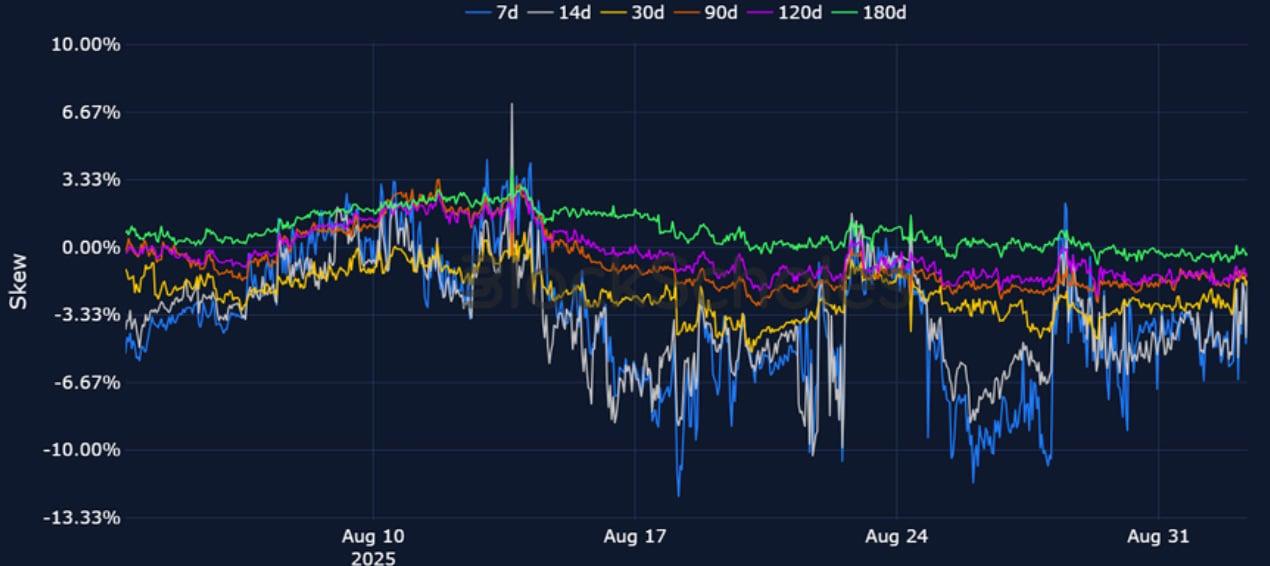

BTC 25-Delta 風險逆轉——過去一週, BTC期限結構的傾斜度一直看跌,交易員準備迎接進一步的下行走勢。

ETH期權

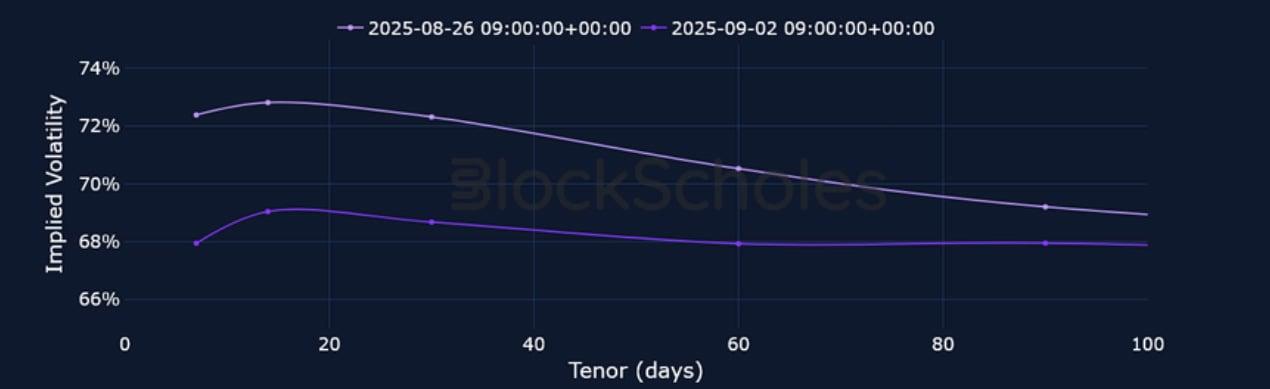

ETH SVI ATM 隱含波動率——ETH 的波動率期限結構略有反轉,7 天期權為 72%,而長期期權交易為 69%。

ETH 25 Delta 風險逆轉——與永續掉期融資利率(其對ETH的看跌情緒比對BTC 的看跌情緒更強烈)不同, ETH的微笑傾斜度低於BTC。儘管如此,7 天價外看跌期權的交易價格仍比看漲期權高出 2%。

交易所波動率

BTC,1個月期限,SVI校準

ETH,1個月期限,SVI校準

交易所看跌期權-看漲期權傾斜度

BTC,1個月期限,25-DELTA,SVI校準

ETH,1個月期限,25-DELTA,SVI校準

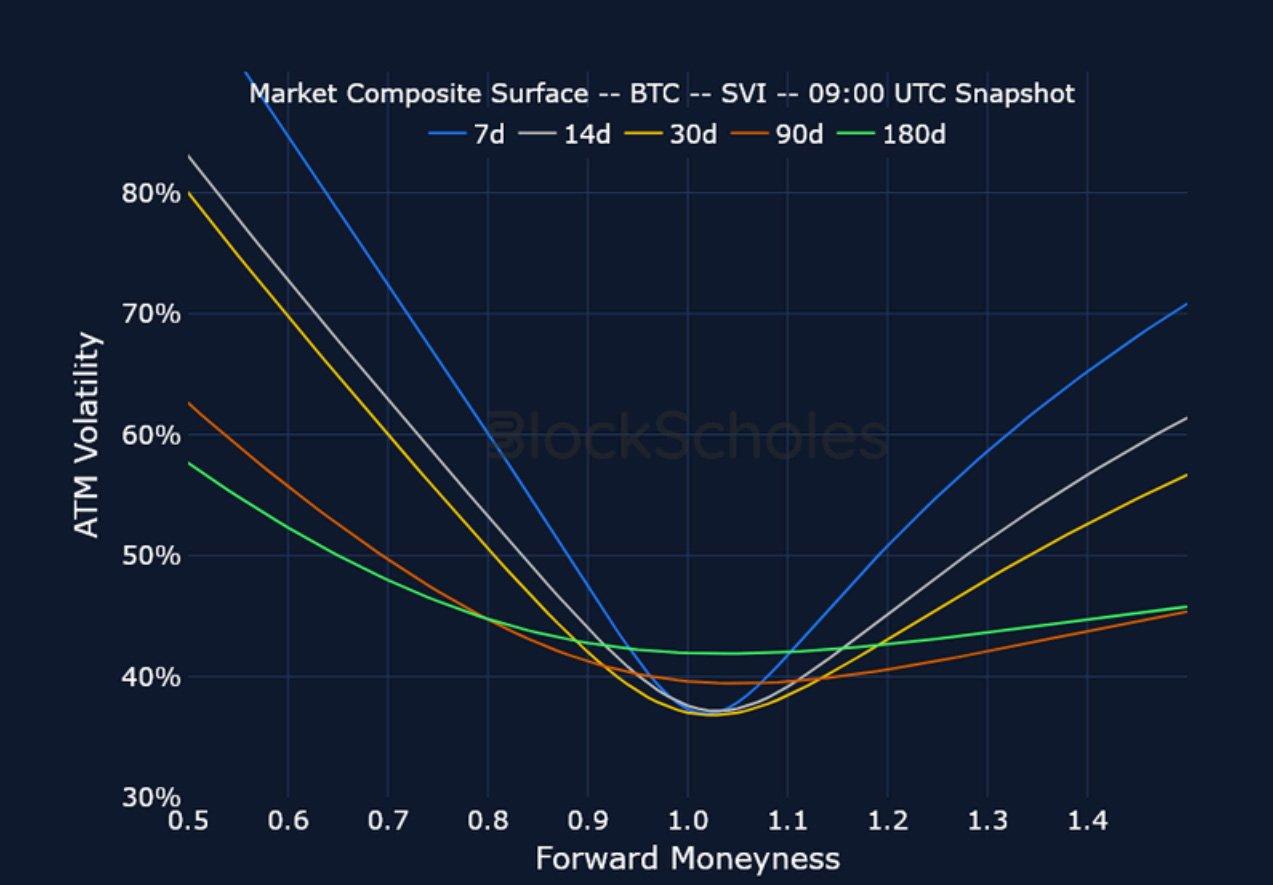

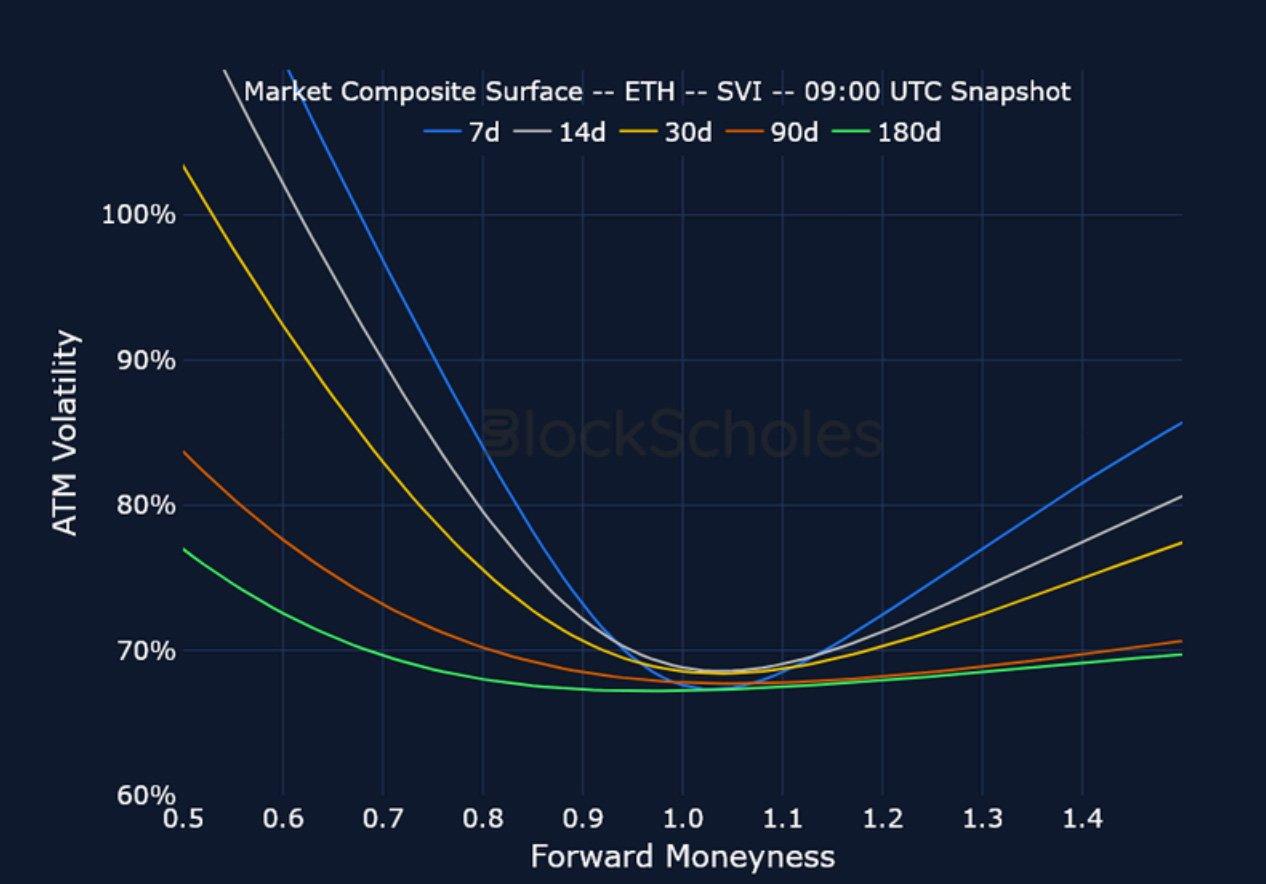

市場綜合波動曲面

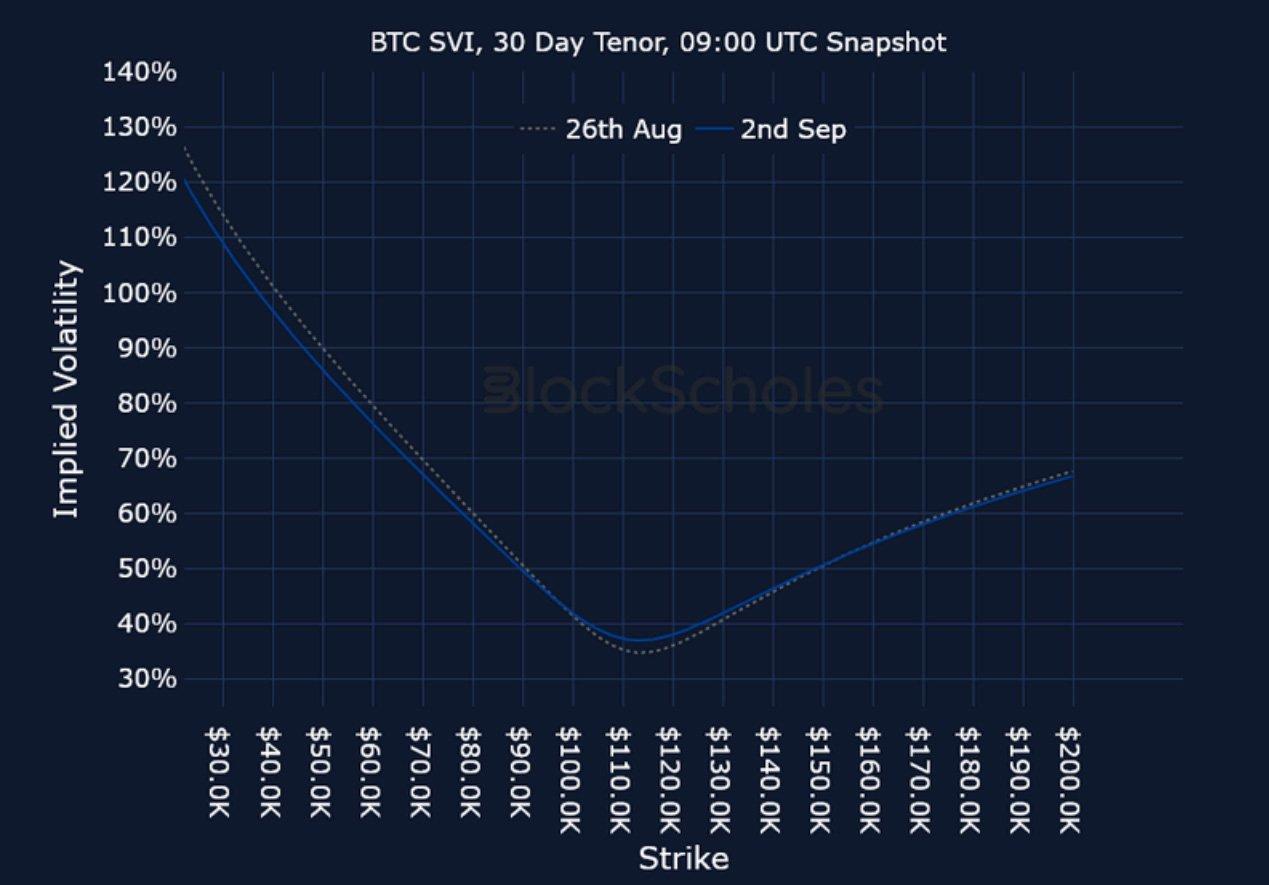

CeFi COMPOSITE – BTC SVI – 9:00 UTC 快照。

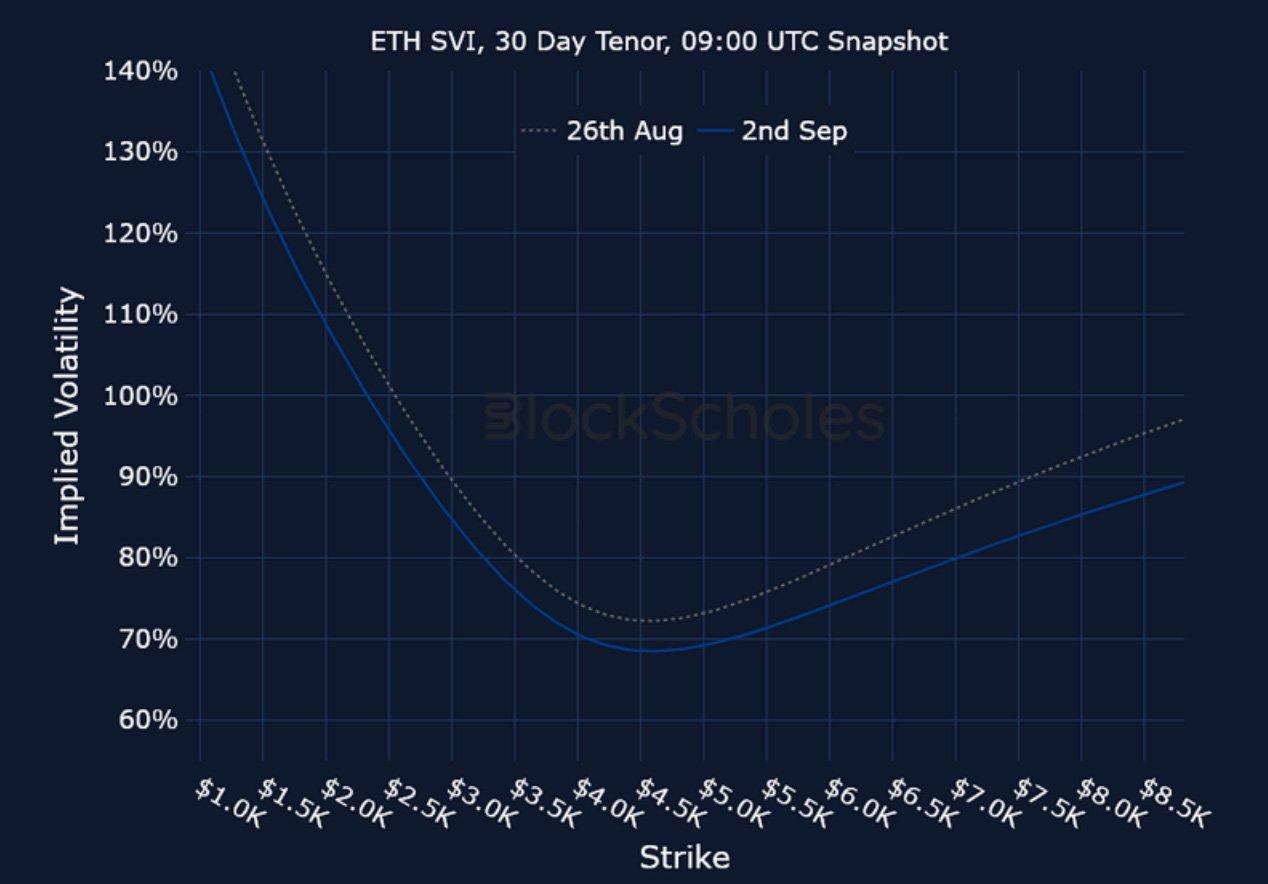

CeFi COMPOSITE – ETH SVI – 9:00 UTC 快照。

上市到期波動率微笑

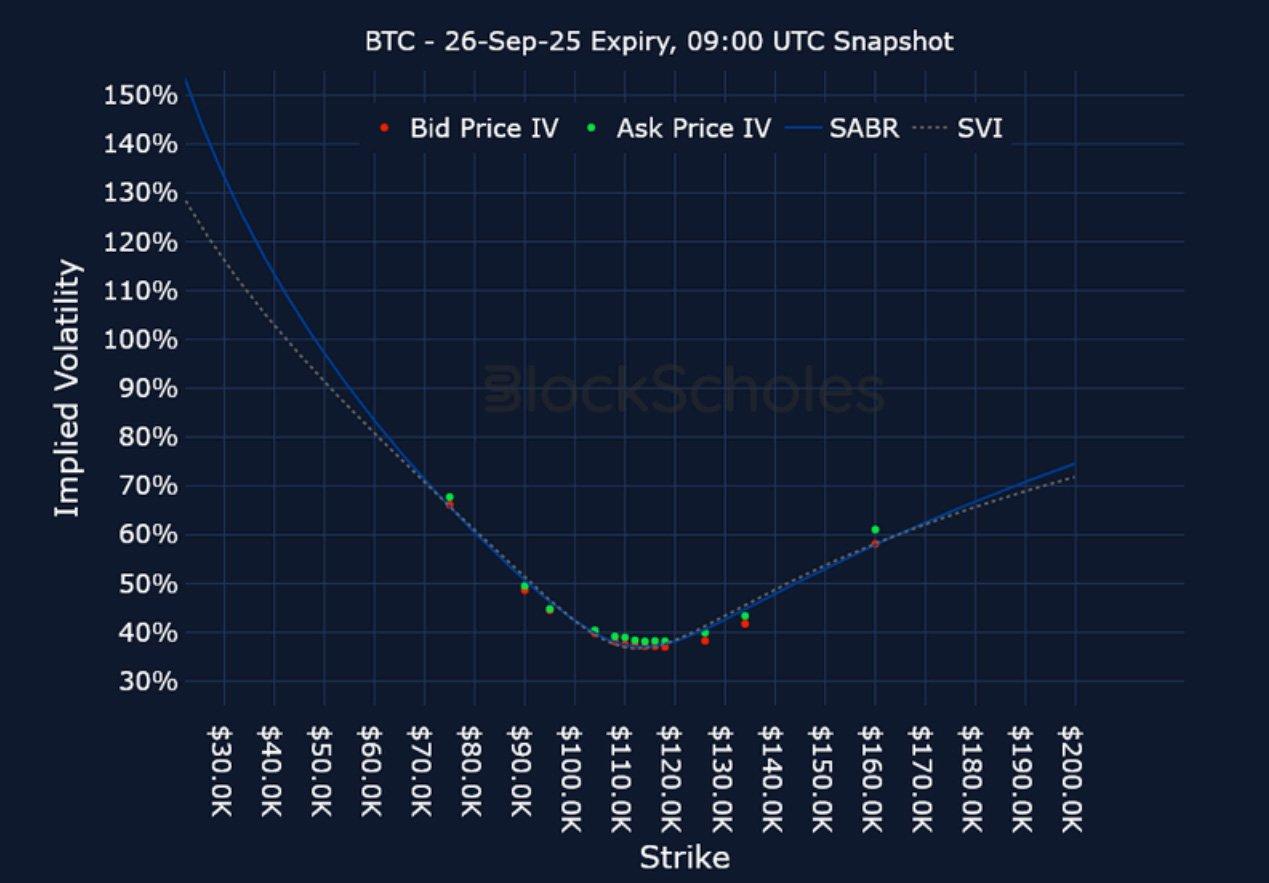

BTC 9 月 26 日到期– UTC 時間 9:00 快照。

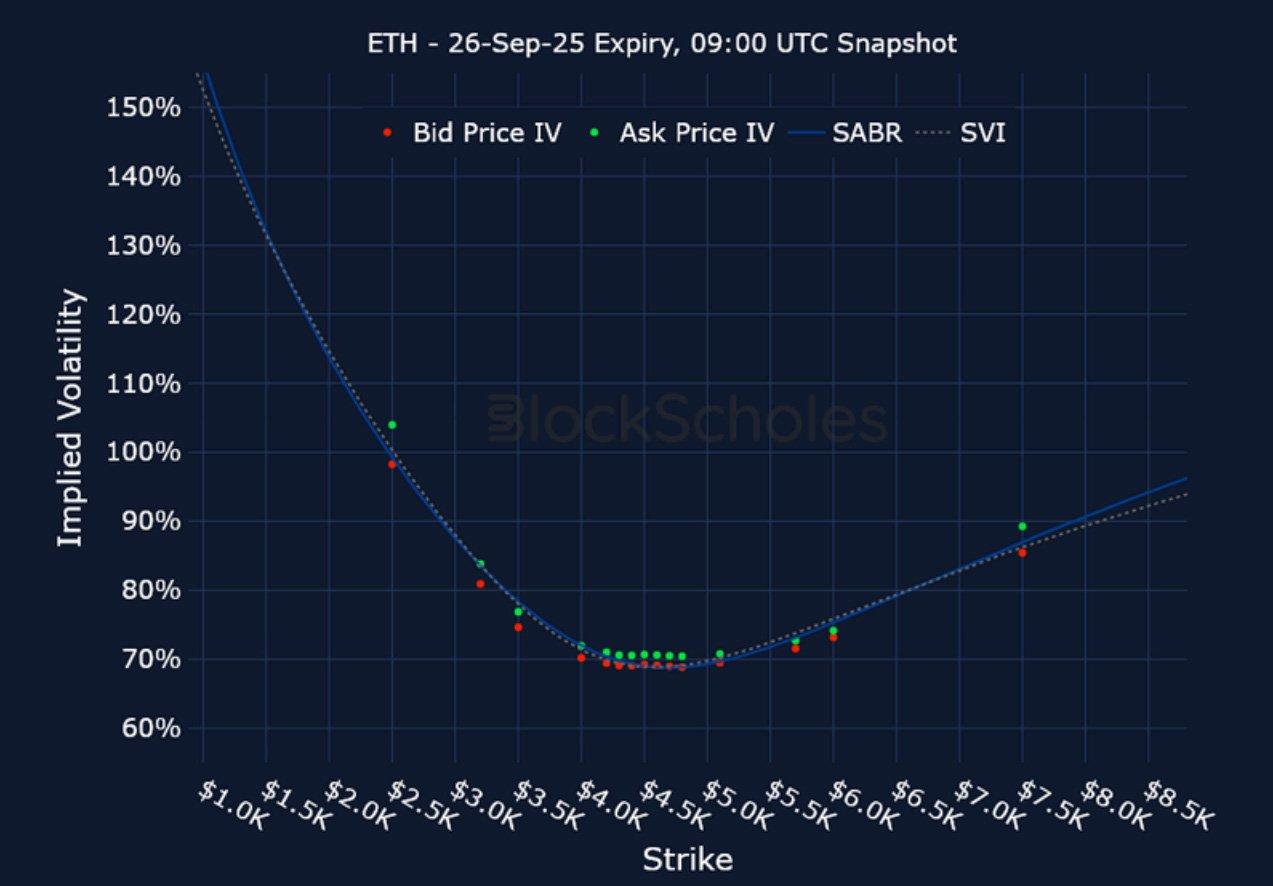

ETH 9 月 26 日到期– UTC 時間 9:00 快照。

跨交易所波動率微笑

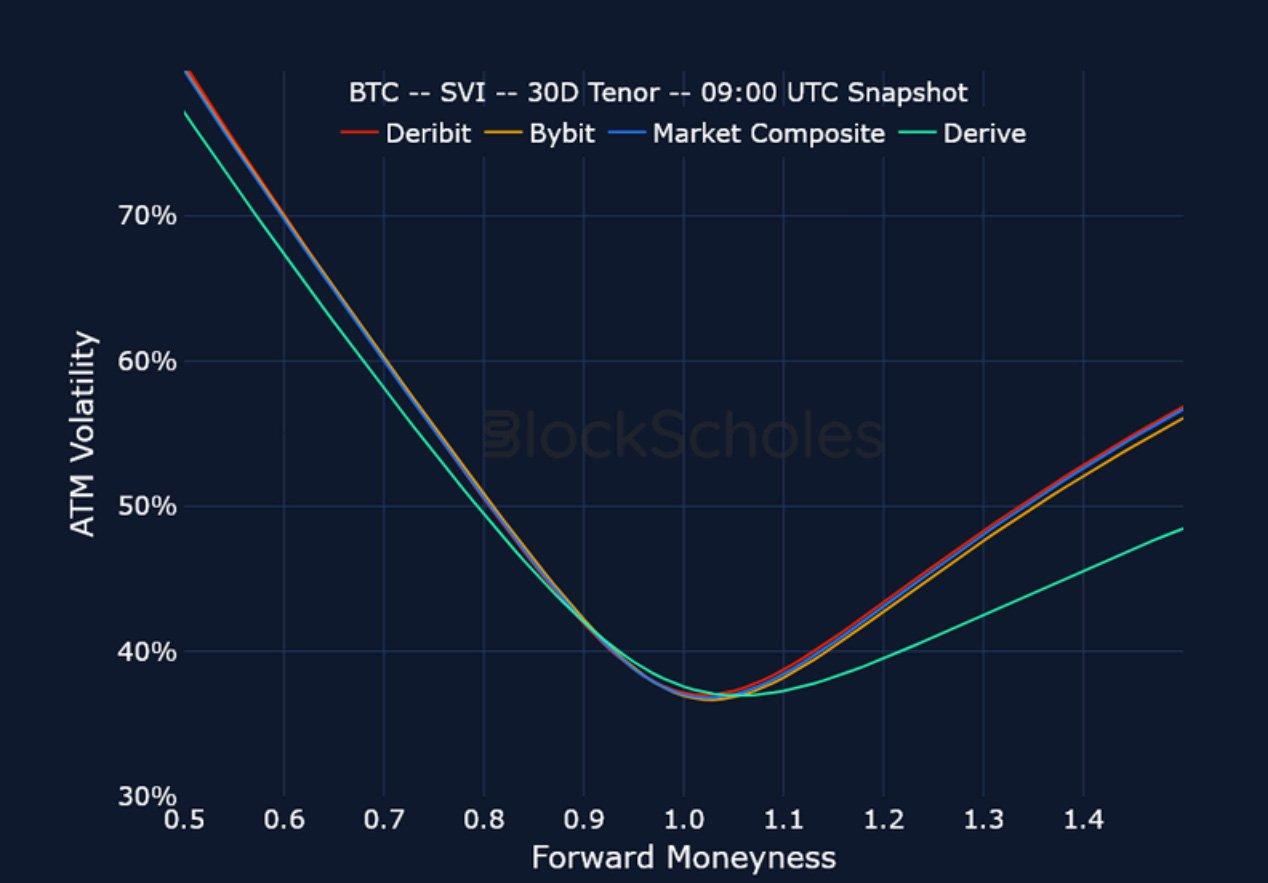

BTC SVI,30D TENOR – 9:00 UTC 快照。

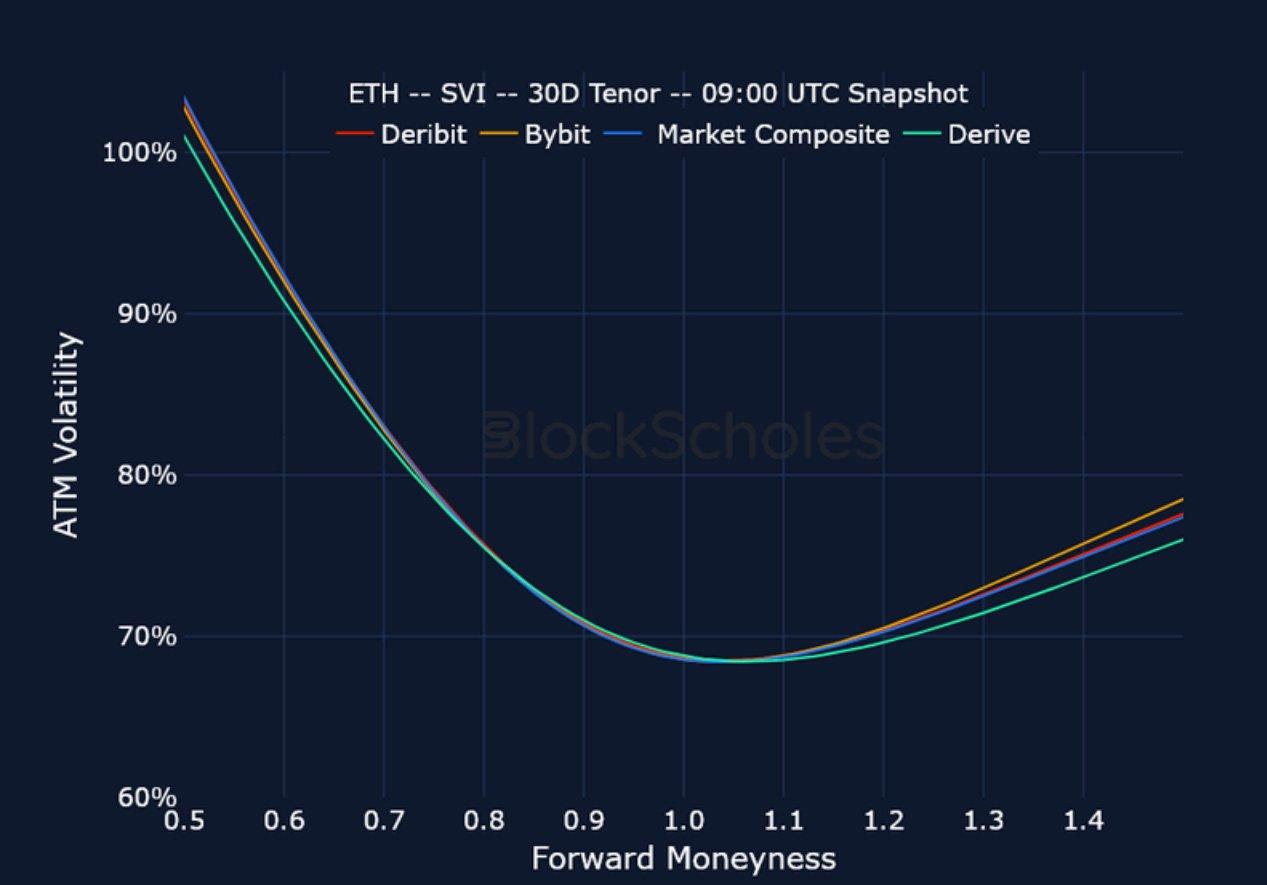

ETH SVI,30D TENOR – 9:00 UTC 快照。

恆定到期波動率微笑

BTC SVI,30D TENOR – 9:00 UTC 快照。

ETH SVI,30D TENOR – 9:00 UTC 快照。

最近的文章

加密貨幣衍生品:分析報告 – 第 36 周

Block Scholes 2025-09-03T08:13:26+00:00 2025 年 9 月 3 日|行業|

加密貨幣期權:波動性上升

Imran Lakha 2025-08-27T10:01:32+00:00 2025 年 8 月 27 日|行業|

加密貨幣衍生品:分析報告 – 第 35 周

Block Scholes 2025-08-27T09:48:18+00:00 2025 年 8 月 27 日|行業|