當前趨勢已接近尾聲。

目前,我們建立的研究模型顯示,市場正臨近趨勢反轉節點。從風險與回報比來看,當前格局已明顯失衡:美聯儲公開市場委員會(FOMC)會議後,市場出現回調的概率極高。

建議在最後一波行情到來前,先鎖定現有收益。

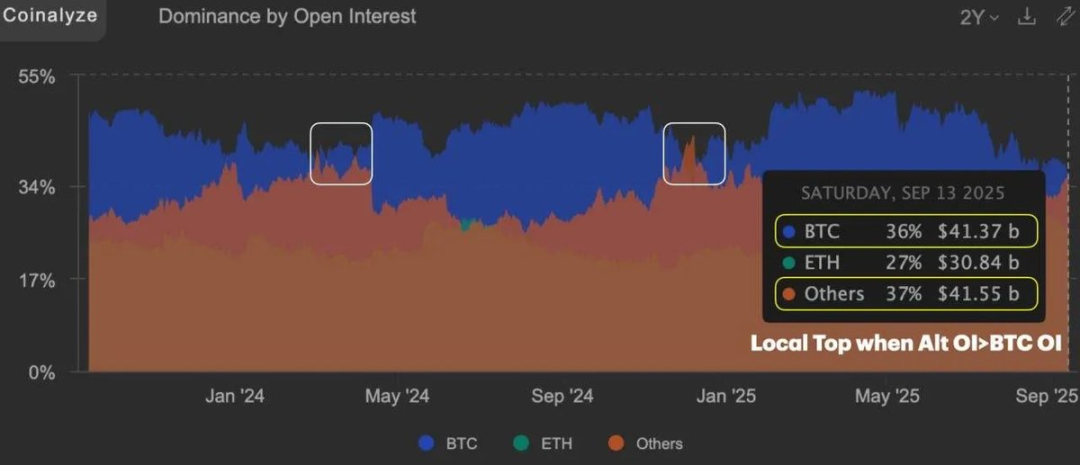

圖片來源:@RamboJackson5

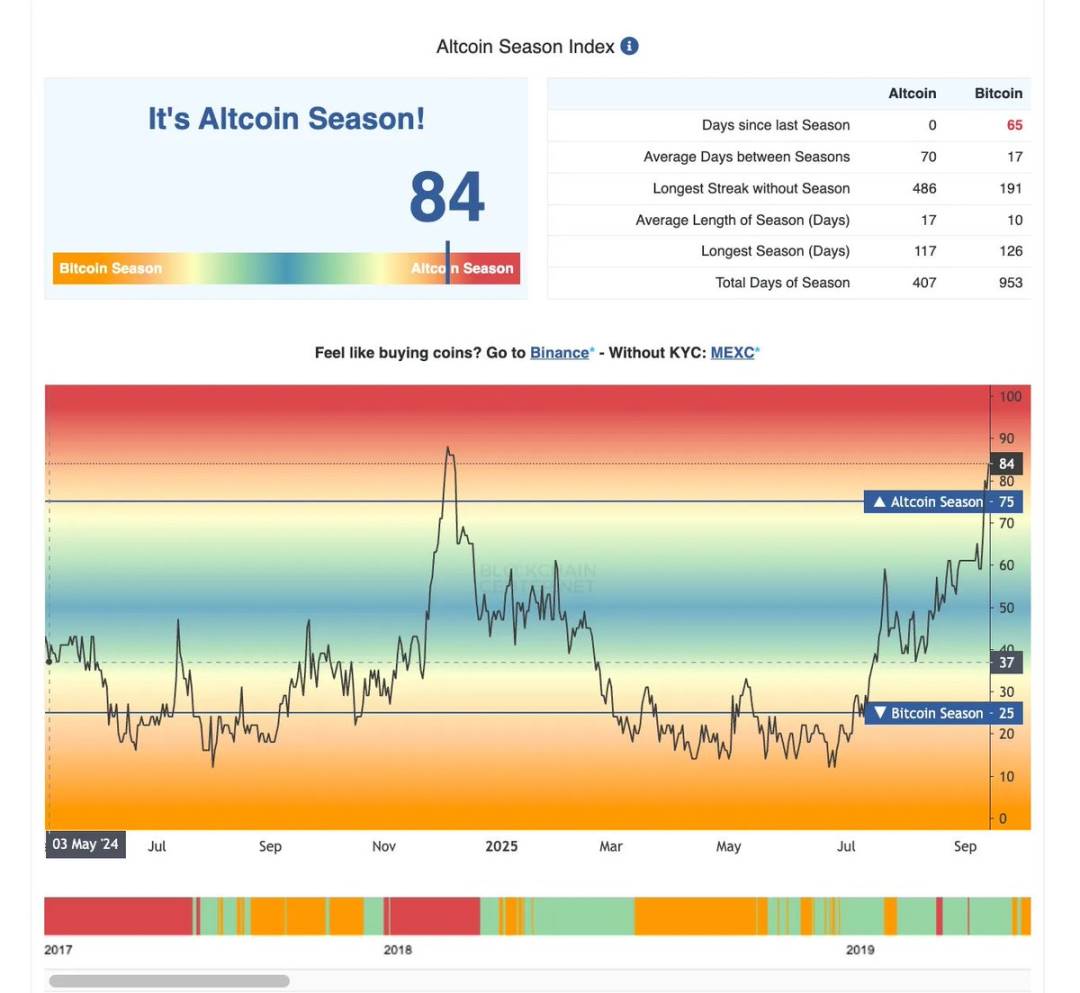

自去年 12 月以來,另類投資(除比特幣以外的加密貨幣)的未平倉合約量首次超過比特幣;而歷史上最後兩次出現這一現象時,市場均恰好迎來了局部頂部。

如今,或許只有 1% 的市場參與者能感受到真正的市場狂熱。對其餘所有人而言,真正的贏家將是那些在流動性緊縮時期,圍繞「能持續吸引市場關注的資產」進行佈局的投資者。

當前市場的核心特徵的是:流動性呈現「選擇性集中」態勢,宏觀環境整體偏空,法定貨幣持續貶值。即便在這樣的不利環境下,資產價格仍在逆勢上漲。

本輪週期與以往最大的不同在於:2021 年的市場週期由流動性驅動 —— 當時信貸成本低廉、流動性充裕,風險資產全面受益於寬鬆環境;

2025 年的市場則完全不同:當前利率高企、流動性緊張,但風險資產(比特幣、股票,甚至黃金)仍在逐步走高。

為何會出現這種矛盾?核心驅動力在於法定貨幣貶值 —— 投資者正通過配置資產來對沖現金貶值的風險。

這一趨勢徹底改變了市場節奏:以往「全面普漲」的風險偏好行情,正被「資金向優質、高韌性資產集中」的結構性行情取代。市場邏輯已從「盲目追逐所有資產」轉向「精準把握時機、保持耐心、嚴守紀律」。

歸根結底,法定貨幣本身的貶值是關鍵。如今投資者配置資產,不僅是為了追求收益增長,更是為了規避現金貶值的風險。

- 2021 年:流動性擴張驅動增長 → 風險資產表現領跑;

- 2025 年:法定貨幣貶值驅動增長 → 硬資產(黃金、大宗商品等)與優質標的表現強勁。

這種市場邏輯的轉變讓投資難度顯著上升 —— 你無法再依賴「資金氾濫、遍地機會」的環境。但對能夠適應新邏輯的投資者而言,這也意味著更明確的結構性機會。

流動性現實核查

儘管市場出現諸多看漲信號(比特幣市值佔比下降、另類投資未平倉合約量超過比特幣、CEX 代幣輪動上漲),但整體流動性仍處於稀缺狀態。過去數年,由 Meme 幣催生的「割韭菜式項目」以及名人站臺發行的代幣,讓許多投資者患上了「投資創傷後應激障礙(PTSD)」。

圖片來源:@JukovCrypto

受「投資 PTSD」影響,許多交易員熱衷於追逐「新上線的熱門項目」以尋求短期刺激,卻幾乎沒有為真正的項目開發者提供持續的資金支持。

其結果是,市場流動性正不斷向「高市值、擁有忠實社群的資產」集中 —— 這類資產能夠持續吸引市場關注和資金流入。

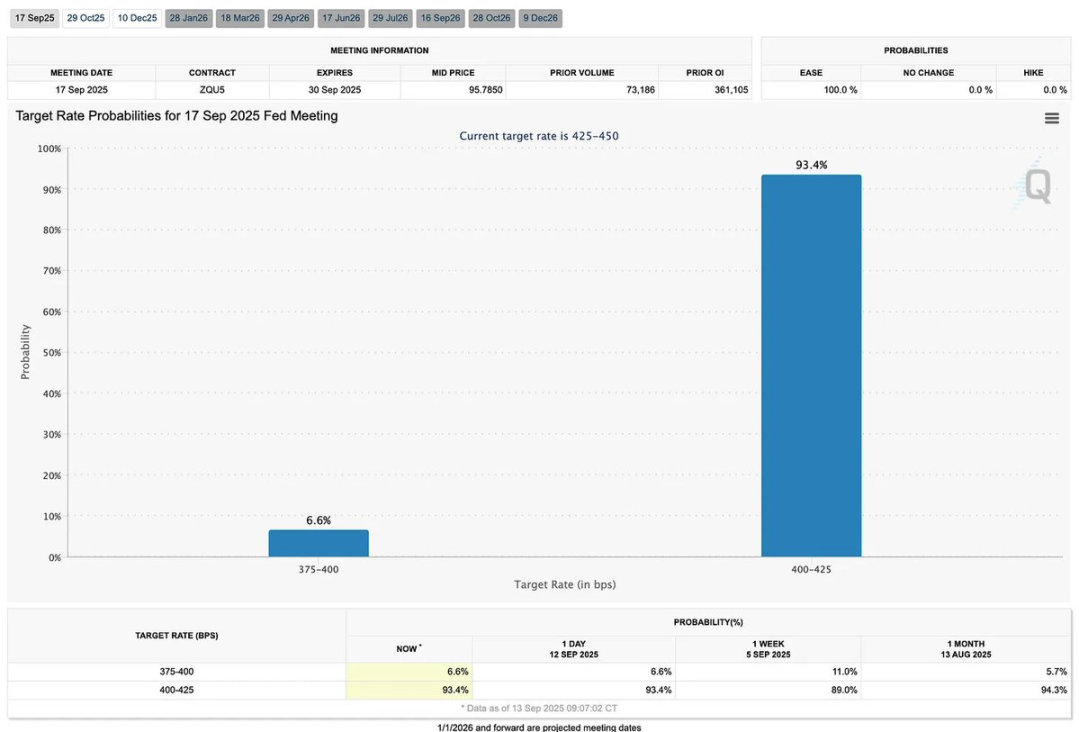

美聯儲與債券市場

債券市場已提前消化了「市場下行」的預期。根據 FedWatch 工具數據,市場認為美聯儲降息 25 個基點的概率約為 88%,降息 50 個基點的概率僅為 12%。需要注意的是:

- 從歷史數據看,「首次降息 50 個基點」通常被視為經濟衰退的信號,往往會導致市場陷入「緩慢失血」狀態;

- 而「首次降息 25 個基點」則更多被解讀為「經濟軟著陸」的信號,對經濟增長具有支撐作用。

當前市場正處於關鍵轉折點。結合季節性指標來看,美聯儲公開市場委員會會議後,市場波動率上升的風險已逐漸顯現。

核心結論

「持續穩健」勝過「短期炒作」;

「耐心佈局」勝過「FOMO(錯失恐懼)」;

「精準擇時」勝過「追求 Alpha(超額收益)」。

下面將從宏觀事件前瞻、比特幣熱度指標、市場全景回顧以及核心經濟數據解讀等角度展開具體分析,數據截止到 2025 年 9 月 14 日。

宏觀事件前瞻

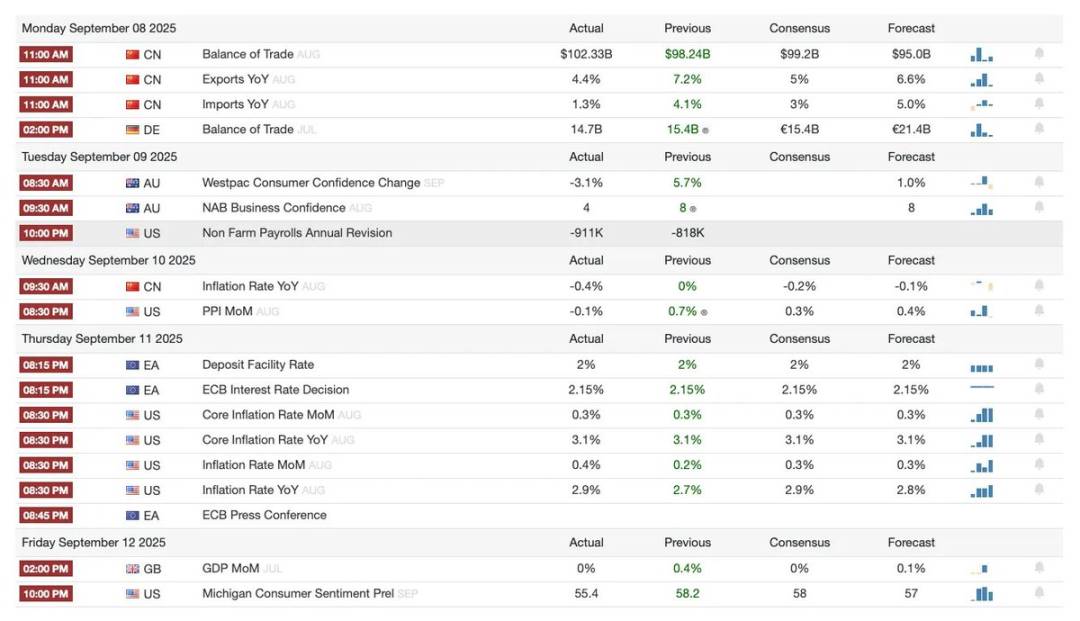

上週回顧

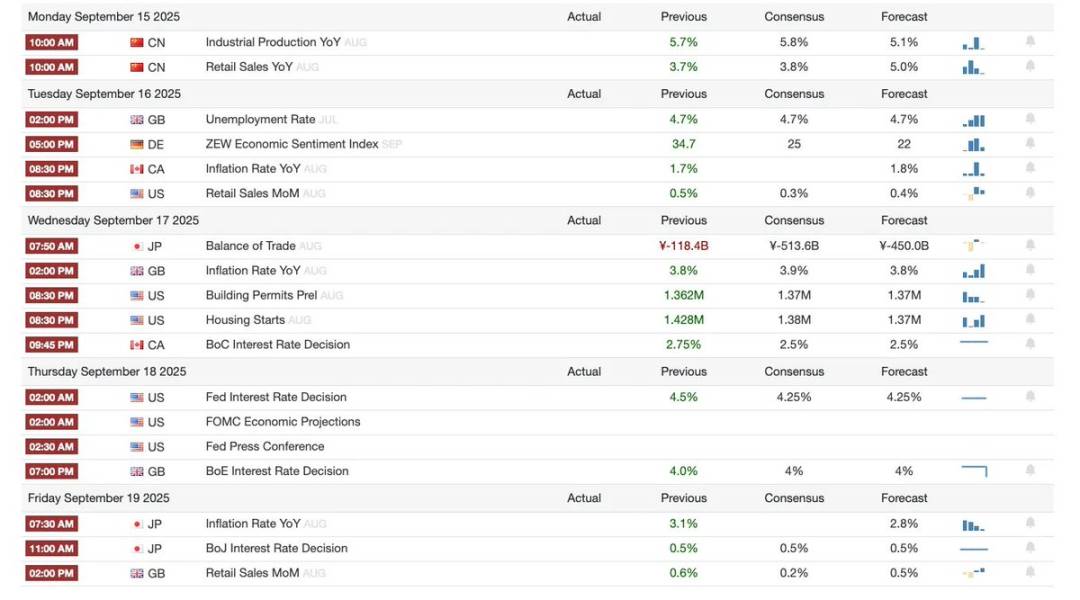

下週預告

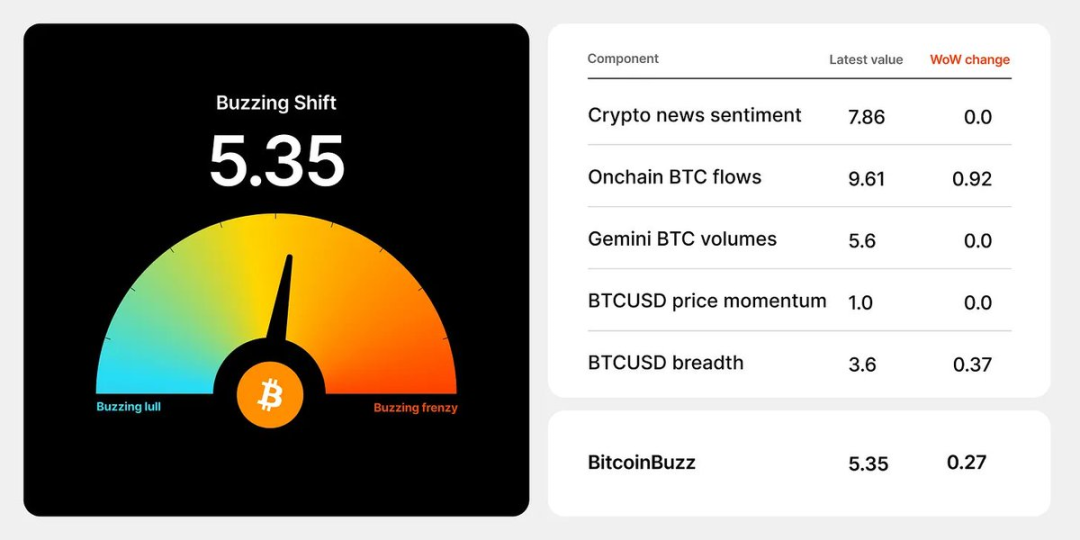

比特幣熱度指標

市場全景回顧

- 狗狗幣 ETF 里程碑:REX Shares 與 Osprey Funds 聯合推出的 DOJE ETF,成為美國首隻直接追蹤狗狗幣價格的基金。這一事件標誌著「Meme 幣」在傳統金融市場獲得一定認可,但由於狗狗幣缺乏實際應用場景,預計其需求仍將以散戶為主。

- 芝加哥期權交易所(Cboe)永續期貨計劃:擬推出的比特幣與以太坊期貨合約期限最長可達 10 年,採用每日現金結算機制。若該計劃獲得監管批准,有望降低投資者的展期成本、豐富機構投資者的衍生品策略,並提升市場流動性。

- 螞蟻數字資產代幣化:螞蟻數字(Ant Digital)將 84 億美元可再生能源資產與螞蟻鏈(AntChain)綁定,實現了「實時生產數據追蹤」與「自動化收益分配」。這一「機構優先」的模式,凸顯了區塊鏈技術在大規模基礎設施融資中的應用價值。

- Forward 公司的 Solana 金庫佈局:由 Galaxy 與 Jump Crypto 牽頭的 16.5 億美元私募股權投資(PIPE),使 Forward Industries 成為 Solana 生態的核心持倉機構之一。這是機構資金首次大規模佈局「比特幣、以太坊之外的加密貨幣資產」,有望重塑 Solana 的資本市場敘事。

核心經濟數據解讀

對普通用戶的核心啟示

- 就業市場收緊:尤其是傳統行業的就業機會減少,建議通過技能提升轉向醫療、服務業等抗風險能力較強的領域。

- 購買力短期改善,但風險仍存:當前薪資購買力有所提升,但關稅驅動的通脹可能很快侵蝕這一紅利,建議謹慎進行大額消費。

- 債務緩解機遇臨近:若利率下調,債務壓力可能得到緩解,但當前家庭財務壓力正持續上升,建議保持保守預算,併為債務再融資做好準備。

- 投資波動率上升:降息可能短期提振市場,但通脹風險可能導致收益快速回吐,需警惕波動風險。

勞動力市場動態

- 新增就業崗位持續減少 → 崗位競爭加劇,低技能崗位尤為明顯;

- 行業分化顯著:醫療(+4.68 萬個崗位)、酒店服務業(+2.8 萬個崗位)需求仍強勁;但製造業、建築業、商業服務業的招聘活動已明顯放緩;

- 就業增長大幅降溫:新增就業崗位從 2024 年第四季度的 86.8 萬個,降至 2025 年第一季度的 49.1 萬個、第二季度的 10.7 萬個;2025 年 8 月僅新增 2.2 萬個崗位,接近停滯狀態;

- 行業分化背後的原因:關稅壓力、投資不確定性,以及移民政策對勞動力供給的限制,導致週期性行業(製造業、建築業等)收縮。

薪資與勞動力參與率趨勢

- 薪資同比增長 3.7%:增速雖低於此前水平,但仍高於通脹率,意味著實際購買力略有提升 —— 這是當前經濟環境中少有的積極信號;

- 需警惕關稅通脹風險:若關稅導致商品價格上漲,薪資增長帶來的購買力提升可能快速消失;

- 收入增速:同比增長 3.7%,為 2021 年年中以來最低水平,雖緩解了「薪資 - 通脹螺旋」壓力,但仍高於通脹,對消費者購買力形成淨利好;

- 勞動力市場結構:勞動力參與率緩慢上升,但失業率已升至 4.3%(2021 年以來最高),就業壓力主要集中在低技能勞動力群體,高技能、高學歷群體就業仍保持穩定。

宏觀經濟影響

- 利率下調窗口臨近:若美聯儲如預期降息,抵押貸款、消費貸款、信用卡等融資成本有望下降;

- 家庭債務壓力上升:當前信用卡、汽車貸款、學生貸款的違約率持續攀升,若你正面臨債務壓力,建議提前規劃 —— 今年晚些時候再融資環境可能改善;

- 債券市場動態:10 年期美國國債收益率降至 4.1%(10 個月來最低),反映市場已提前定價「經濟放緩 + 美聯儲降息」預期;

- 美聯儲政策展望:期貨市場顯示,9 月降息概率約為 90%,年底前預計降息 2-3 次 —— 儘管通脹仍有粘性,但市場仍押注美聯儲將採取激進寬鬆政策;

- 金融壓力分化:家庭部門面臨信貸違約上升、學生貸款償還重啟的雙重壓力,而企業部門的融資環境仍保持寬鬆。

戰略啟示

- 經濟呈現「分化格局」:機構(企業、金融市場)享受寬鬆融資環境,家庭部門則面臨財務壓力上升;

- 政策陷入「兩難困境」:美聯儲若降息,可能加劇通脹;但若不降息,就業放緩與債務違約上升的壓力又將加劇;

- 投資佈局建議:

- 抗風險領域:醫療、酒店服務業 —— 受益於人口結構與體驗消費需求;

- 高風險領域:貿易敏感型行業(製造業、建築業)—— 受關稅與勞動力供給瓶頸影響較大;

- 宏觀環境總結:降息預期 + 勞動力市場放緩,可能推動資產價格反彈,但通脹風險將導致股票、信貸、大宗商品等資產呈現「非對稱波動」。

歐元區政策展望

- 通脹現狀:雖較 2022 年高點顯著回落,但仍高於目標水平且呈「平臺期」特徵,限制了歐洲央行(ECB)的寬鬆空間;

- 政策分化風險:美聯儲因「就業放緩」傾向於寬鬆,歐洲央行因「通脹粘性」保持謹慎 —— 這種分化可能加劇歐元兌美元匯率波動;

- 投資者視角:

- 利率:歐洲央行降息空間有限,歐元區債券收益率可能保持相對高位;

- 股票:服務業通脹回落有利於企業盈利,但全球關稅導致的成本衝擊可能壓縮利潤空間;

- 宏觀風險:經濟增長動能疲軟,但歐洲央行難以寬鬆,可能陷入「輕度滯脹」格局;

- 歐洲央行立場:當前通脹仍高於 2% 的目標,9 月降息概率較低,12 月是否降息仍存不確定性;

- 市場預期:期貨市場顯示,年底前降息概率約為 50%—— 市場偏向寬鬆預期,但歐洲央行釋放的信號仍偏謹慎;

- 拉加德(歐洲央行行長)表態:採取「觀望策略」,傾向於維持當前利率,避免過早寬鬆。

全球聯動影響

- 關稅溢出風險:美國加徵關稅可能通過全球供應鏈推高輸入性成本,歐洲央行官員(施納貝爾)已將此列為歐元區通脹的「上行風險」;

- 傳導機制:即便歐元區內需疲軟,「輸入性通脹(高成本進口)」仍可能限制歐洲央行的政策靈活性。

中國市場聚焦

當前中國正採取「雙軌策略」:在政治層面通過加強與印度的合作應對外部衝擊,在經濟層面則通過注入流動性、引導市場預期來緩解經濟脆弱性。

- 核心邏輯:寄望通過技術領域的領先地位,彌補經濟增長的短板;

- 潛在風險:若實體經濟持續停滯,而市場僅靠流動性支撐維持高位,可能導致表面繁榮下的結構性脆弱。

關稅影響現狀

- 中金公司(CICC)數據顯示:中國出口企業僅承擔了 9% 的美國關稅成本,遠低於歐洲和東南亞企業的承擔比例;

- 背後含義:美國進口商當前正自行消化關稅成本,壓縮自身利潤空間。這種模式難以持續 —— 最終美國消費者將面臨物價上漲,進一步加劇通脹風險;

- 中國出口壓力:中國對美出口持續下滑,工廠閒置率上升,可能對國內穩定形成潛在壓力,這一脆弱性雖不顯眼,但影響關鍵。

地緣政治格局重塑

- 美國「對華遏制」策略遇挫:美國因印度進口俄羅斯石油而對其加徵 50% 關稅,削弱了自身構建的「對華圍堵」聯盟;

- 中國的戰略應對:迅速抓住這一裂痕,促成印度、俄羅斯在京舉行多年來首次三邊會談;

- 關鍵洞察:若中國與印度深化合作,美國主導的「四方安全對話(Quad,成員包括美、日、澳、印)」可能面臨戰略空心化風險。

資本市場的「安全閥」作用

- 市場與經濟的背離:儘管中國經濟基本面疲軟,但股市仍創下 10 年新高 —— 這一上漲並非由企業盈利驅動,而是源於「流動性注入」與「22 萬億美元居民儲蓄從存款(收益率約 1%)向股市轉移」;

- 吸引力邏輯:10 年期國債收益率僅 1.7%,使股票在「相對收益」上具備結構性吸引力;同時,全球投資者也在追逐中國在技術領域的優勢標的;

- 核心洞察:當前市場樂觀情緒是對「流動性寬鬆 + 技術敘事」的押注,而非對實體經濟復甦的信心。

宏觀風險預警

- 泡沫風險:若實體經濟無法實現真正復甦,當前股市上漲可能演變為又一輪「流動性驅動型泡沫」;

- 政策依賴加劇:若出口持續下滑、居民消費需求疲軟,中國可能需要進一步加大貨幣寬鬆力度,並通過更多資本市場調控手段維持市場穩定。