Strategy 的邁克爾·塞勒 (Michael Saylor) 警告稱,隨著大型機構在進入市場之前要求降低波動性,越來越多的機構採用比特幣可能會使該資產從一種刺激性投資轉變為一種“無聊”的價值儲存手段。

在 Coin Stories 播客中,塞勒將這種轉變描述為一個自然增長階段,資產早期存在波動性,以適應大規模的機構資本。

這一預測是在比特幣價格於 8 月份創下 124,100 美元的歷史新高後,目前已穩定在 115,500 美元左右之際做出的。

塞勒將當前的拋售壓力歸因於加密貨幣 OG 分散持有,而不是失去信心,並將這種情況比作初創公司員工出售股票期權來支付生活費用,儘管他們相信公司的未來。

從比特幣購買狂潮到戰略剋制

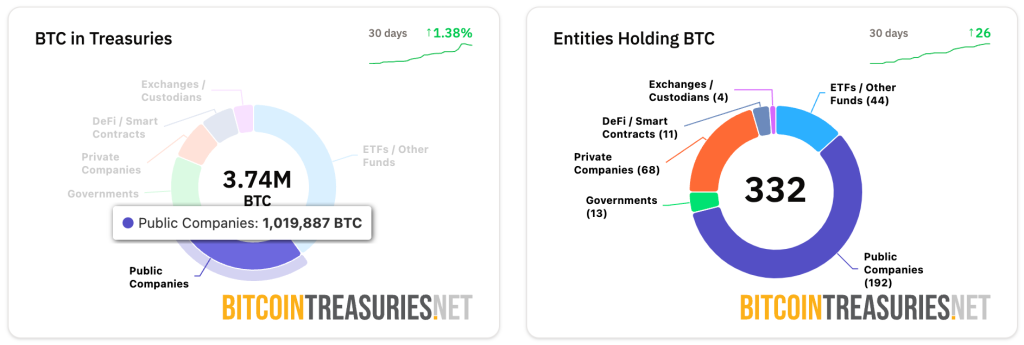

據Cryptonews報道,企業比特幣儲備達到創紀錄的 101.1 萬BTC,價值超過 1180 億美元,約佔流通供應量的 5%。

然而,積累模式已從 2024 年的大舉購買狂潮中發生了巨大轉變。

MicroStrategy 的月購買量從 2024 年 11 月的 134,000 BTC暴跌至 2025 年 8 月的僅 3,700 BTC ,而該公司的市場溢價相對於淨資產價值從 3.89 倍下降至 1.44 倍。

儘管 Strategy 減少了持股,但其他公司卻加大了收購力度,導致 Strategy 在企業持股中的佔比從 76% 降至 64%,同時保持了整體增長勢頭。

上市公司在 2025 年向國庫增加了 415,000 BTC ,已經超過了 2024 年全年收購的 325,000 BTC 。

僅在 7 月和 8 月,就有 28 家新的比特幣資金公司成立,為企業總持有量增加了 140,000 個BTC 。

然而,由於宏觀不確定性和股東更嚴格的風險管理要求,企業現在每次交易的購買量較少。

同樣, 最近的一份報告顯示,四分之一的公共比特幣財務公司的交易價格目前低於其淨資產價值,平均資產淨值倍數從 4 月份的 3.76 下降到目前的 2.8。

NAKA 等公司的市值較峰值下跌 96% 後,交易價格僅為資產淨值的 0.7 倍,而 Twenty One、Semler Scientific 和 The Smarter Web Company 等其他公司的交易價格也低於其比特幣持有量的價值。

百萬美元的比特幣信用革命

在播客中,塞勒概述了他通過比特幣支持的金融工具徹底改變信貸市場的願景,解決了他認為傳統固定收益市場存在的根本弱點。

他將當前的信貸環境描述為“收益匱乏”,瑞士銀行提供的利率為負 50 個基點,歐洲公司債券收益率僅為 2.5%,而貨幣通脹卻超過了這些回報。

該戰略推出了四種不同的比特幣支持的優先股工具,旨在佔領不同的細分市場。

Strike 提供 8% 的股息,並享有轉換為普通股的權利,而 Strife 提供 10% 的永久收益率,並享有優先清算權。

Stride 取消了 12.7% 有效收益率的罰款條款,針對的是風險承受能力較高且對比特幣有信心的投資者。

最新的工具 Stretch 代表著一項創新,即創建塞勒所謂的“國庫優先股”,其每月浮動股息旨在最大限度地降低期限風險和波動性。

利用人工智能的幫助,Strategy 還開發了這種首創的結構,以與貨幣市場工具競爭,同時保持比特幣支持和 10% 的目標收益率。

這些工具允許 Strategy 通過股權資本籌集而不是比特幣銷售來為股息支付提供資金。

該公司每年在股票市場籌集約 200 億美元,其中約 6 億美元用於支付股息,其餘部分用於購買額外的比特幣。

這種結構可以在保持比特幣積累的同時實現槓桿擴張而不存在信用風險。

當數字淘金熱遇上華爾街現實

塞勒強調,隨著市場參與者適應革命性的金融技術,比特幣的制度成熟過程需要耐心。

他將當前的環境與 1870 年早期的石油工業進行了比較,當時投資者難以理解原油衍生品的應用範圍,之後煤油、汽油和石化產品才改變了多個行業。

該高管預測,2025 年至 2035 年將是“數字淘金熱”時期,屆時將進行廣泛的商業模式實驗、產品創造和財富積累。

該戰略旨在成為第一家投資級比特幣財務公司,通過廣泛的機構教育流程追求所有工具的信用評級。

由於傳統財務指標不足以評估比特幣財務公司,市場動態繼續發生變化, Sentora 最近的一項研究也指出了這一點。

塞勒指出,許多機構投資者仍然需要對比特幣進行基本的瞭解,並質疑儘管最近政策有所澄清,但該資產是否面臨監管禁令。

隨著上市公司控制大量比特幣供應,企業集中風險也正在顯現。

分析師警告稱,如果主要持有者改變策略,嚴格的財政控制可能會降低流動性並增加波動性。

然而,散戶參與度依然強勁,約75% 的比特幣 ETF 份額由非機構投資者持有,散戶流動在機構需求放緩期間提供了關鍵支持。

與動盪的過去相比,向機構主導的轉變確實可能使比特幣變得“無趣”,但塞勒認為,這種演變對於實現比特幣作為全球主要數字資本和全球金融結算層的願景是必要的。