除非發生重大的組織變革,否則以太坊很可能註定會無限期地表現不佳。

撰文:Andrew Kang,Mechanism 合夥人

編譯:AididiaoJP,Foresight News

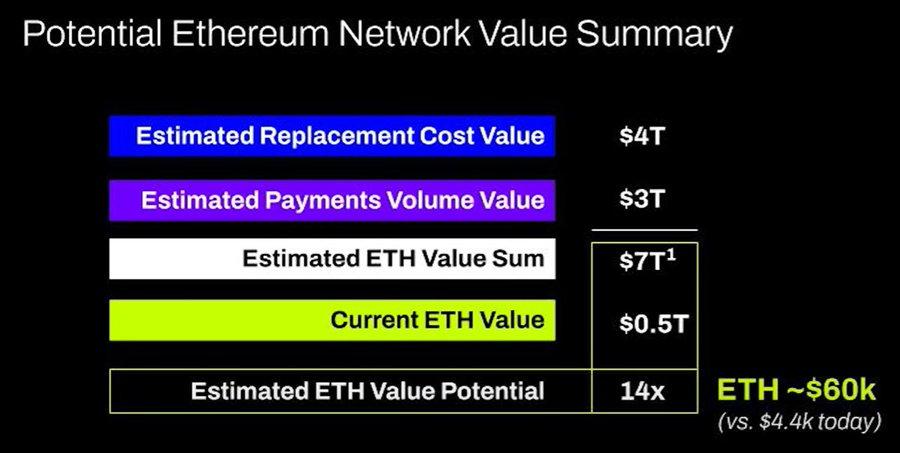

Tom Lee 的 ETH 理論是我這段時間從知名分析師那裡看到的、由金融文盲論點組合而成最愚蠢的理論之一。讓我們來逐一剖析。Tom Lee 的理論基於以下幾點:

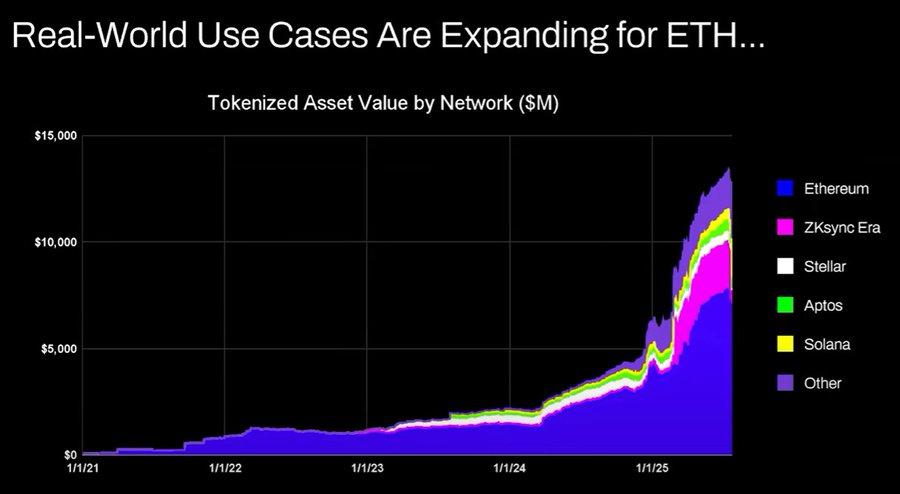

- 穩定幣與 RWA 的採用

- 數字石油的類比

- 機構將購買並質押 ETH,在保障網絡的安全性的同時進行資產代幣化,並作為運營資本。

- ETH 的價值將等同於所有金融基礎設施公司的價值之和

- 技術分析

這個論點大致是這樣的,穩定幣和代幣化資產的活動正在增加,這應該會推動交易量增長,從而推動 ETH 的手續費和收入的增加。表面上看這有道理,但如果你花幾分鐘時間並費一腦細胞核對數據,你會發現事實並非如此。

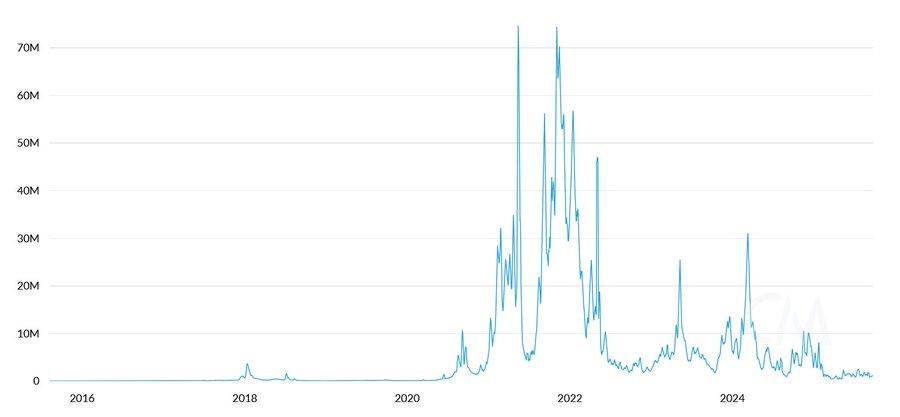

每日 ETH 交易手續費(美元)

自 2020 年以來,代幣化資產價值和穩定幣交易量增長了 100 到 1000 倍。Tom Lee 論點從根本上誤解了價值積累的方式,可能會讓你認為手續費會按比例增長,但實際上它們幾乎與 2020 年的水平相同。

原因有以下幾點:

- 以太坊網絡升級使得交易更高效

- 穩定幣和代幣化資產活動流向了其他公鏈

- 代幣化低週轉率的資產不會產生太多手續費。代幣化的價值與 ETH 的收入不成正比。某人可以代幣化一種 1 億美元的債券,如果它每兩年交易一次,那能為 ETH 產生多少手續費?0.10 美元?一筆 USDT 交易可能產生的手續費都比這多。

你可以代幣化價值萬億美元的資產,但如果這些資產不頻繁流動,那麼它可能只給 ETH 增加 10 萬美元的價值。

區塊鏈的交易量和產生的手續費會增長嗎?是的但大部分手續費將被那些擁有更強業務拓展團隊的其他公鏈區塊鏈捕獲。在將傳統金融交易引入鏈上方面,其他競爭者看到了機會並正在積極搶佔市場。Solana、Arbitrum 和 Tempo 正在獲得早期的大部分重大勝利。甚至 Tether 也在支持兩個新的 Tether 鏈,Plasma 和 Stable,兩者都旨在將 USDT 交易量轉移到它們自己的鏈上。

石油是一種商品。經通脹調整後的實際石油價格在一個多世紀以來一直在同一區間內交易,伴有周期性的衝高回落。我同意湯姆的觀點,即 ETH 可以被視為一種商品,但這並不是直接看漲,也無法確定湯姆在這裡想表達什麼!

機構將購買並質押 ETH

大型銀行和其他金融機構已經在他們的資產負債表上購買 ETH 了嗎?沒有。

他們有宣佈任何這樣做的計劃嗎?也沒有。

銀行會因為持續支付能源費用而囤積汽油嗎?不會,這根本不重要,他們只是在需要時支付費用。

銀行會購買他們使用的資產託管機構的股票嗎?不會。

得了吧,這再次體現了對價值積累的根本誤解,純屬妄想。

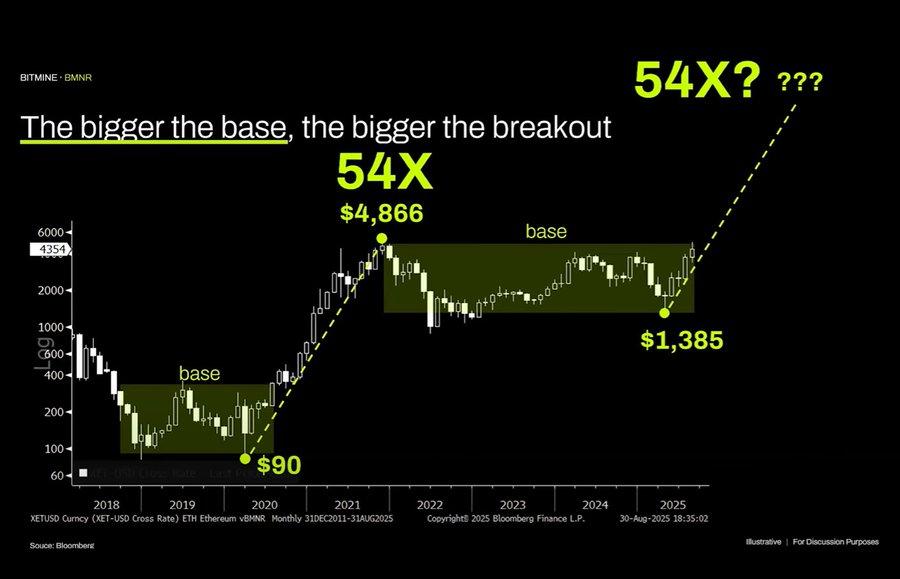

我實際上非常喜歡技術分析,並且相信客觀看待時它可能非常有價值。不幸的是,Tom Lee 似乎在通過技術分析隨意畫線來支持他的偏見。

客觀看這張圖表,最明顯的觀察結果是以太坊處於長時間的震盪區間。與原油價格在過去三十年裡也在寬幅區間內交易並無太大不同。我們不僅處於區間內,而且最近觸及了區間頂部,未能突破阻力位。如果說有什麼不同的話,以太坊的技術面是看跌的。我不會排除其可能在更長時間內處於 1,000 美元至 4,800 美元區間震盪的可能性。一個資產之前有過拋物線式的上漲,並不意味著它會無限期地持續下去。

原油價格

ETH/BTC 長期圖表也被誤解了。它確實處於一個長期區間內,但過去幾年主要由下跌趨勢主導,最近在長期支撐位出現反彈。下跌趨勢的驅動因素是以太坊的敘事已經飽和,且基本面無法證明估值增長的合理性,這些基本面並未改變。

以太坊的估值主要來源於金融文盲。這確實可以創造相當大的市值,看看 XRP 就知道了。但由金融文盲推導出的估值並非無限的。更廣泛的宏觀流動性使 ETH 市值得以維持,但除非發生重大的組織變革,否則它很可能註定會無限期地表現不佳。