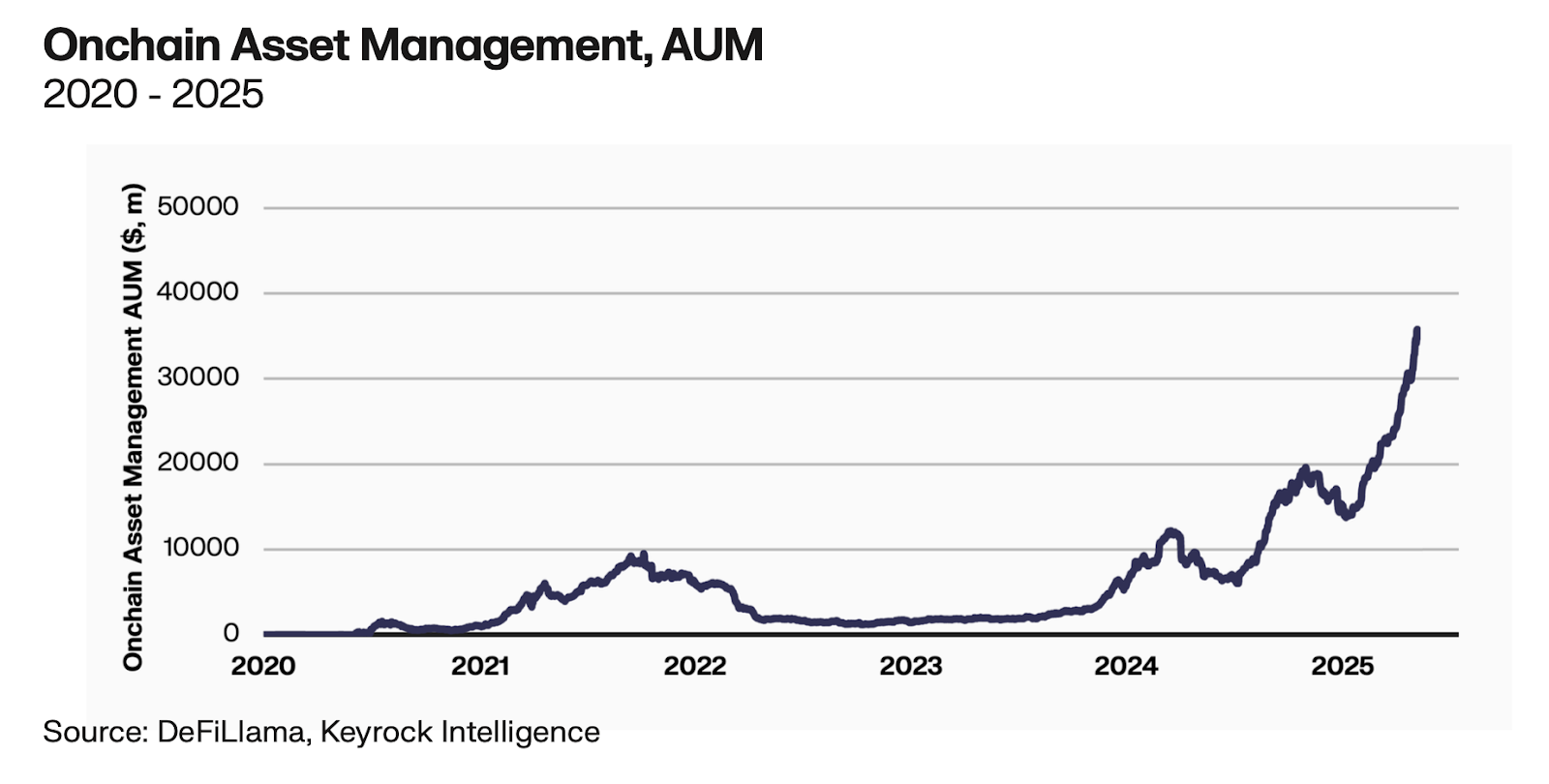

根據投資公司 Keyrock 和鏈上資產管理公司 Maple Finance 的最新報告,鏈上資產管理今年表現強勁,到 2025 年管理資產 (AUM) 將增長一倍以上。

報告發現,今年迄今為止,自動收益策略、全權委託策略、結構性產品和鏈上信貸的總資產管理規模飆升 118%,達到 350 億美元。

三種協議——Morpho、 Pendle和 Maple 本身——佔總額的 31%。根據 DefiLlama 的數據,Morpho 的鏈上總鎖定價值 (TVL) 為 71.4 億美元, Pendle的 TVL 為 83 億美元, DefiLlama的 TVL 為 27 億美元。

大多數存款者都是小投資者,被稱為“蝦米”,他們在鏈上協議中持有的資金不到 1 萬美元。然而,大部分資金來自更大的投資者——“海豚”(超過 10 萬美元)和“鯨魚”(超過 100 萬美元)——他們提供了鏈上資產管理規模的 70% 至 99%。

此外,該報告指出,自動收益是分配者的主要切入點,標誌著 AUM 的最大份額達到 180 億美元。

鏈上金融 vs. TradFi

研究結果表明,鏈上策略不再只是實驗性的。相反,它們能夠帶來有競爭力的回報,並且通常比傳統金融產品更加透明、更容易獲得。

然而,研究結果確實凸顯了鏈上策略的幾個風險,包括智能合約漏洞、有限的市場容量和可變的回報。

報告指出:“2025 年鏈上資產管理的發展表明,鏈上策略是全球金融格局中可行且可擴展的組成部分。”

“鏈上資產管理是下一代資本市場的藍圖,因為它默認是可編程的、透明的和可組合的。”

具體而言,報告指出,扣除費用後,自動化收益金庫的收益比傳統被動投資高出約186個基點。與此同時,全權委託策略的收益與TradFi類似。

結構化產品和鏈上信貸扣除費用後的收益略低,但仍然表現良好,其中結構化產品的年利率為 10.3%,全權委託策略的年利率為 9.7%,自動化策略的年利率為 8%,鏈上信貸的年利率為 7.5%。

增長即將到來

展望未來,報告作者表示,鏈上資產管理的下一階段將由“創新、可組合性和機構採用之間的相互作用”決定。

他們預測,在更強有力的治理、更深層次的流動性和越來越多的機構投資者的推動下,未來一個週期內,資產管理規模可能從 350 億美元增長到 640 億美元,並最終成為“全球配置者的嵌入式基礎設施”。

Keyrock 是一家專門從事做市、場外交易和期權交易的全球加密投資公司,而 Maple 是一家鏈上資產管理公司,資產管理規模達 40 億美元。

上週,Maple 在穩定幣區塊鏈 Plasma 上為其 syrupUSD 設立的 2 億美元預存款保險庫幾乎立即被填滿,該區塊鏈今天剛剛推出其主網測試版。