第一章:偽裝的權力:技術去中心化與權力中心化悖論

現代 Perp DEX 的核心創新在於智能合約執行、鏈上透明和用戶自託管。這些技術優勢構成了其“去中心化”的防禦外衣,然而,這往往掩蓋了更深層次的權力集中。

1.1 權力集中陷阱:經濟模型與治理結構的隱性壟斷

雖然項目聲稱由社區治理,但代幣分配從一開始就決定了權力結構的中心化。大部分治理代幣集中在創始團隊、早期投資者和 VC 手中,使得所謂的“民主治理”淪為少數大戶的表演。

更重要的是,流動性是 Perp DEX 的生命線,而它被專業做市商和機構 LP 高度壟斷。普通用戶難以在費用分成和治理獎勵的“馬太效應”中與之競爭,高昂的提案成本更是將小投資者排除在治理門檻之外,使得民主成為一種幻象。

第二章:隱形之手:四重機制下的市場操控

中心化資本並非直接攻擊技術架構,而是通過建立結構性的不平等機制,實現對市場和用戶的深度控制。

2.1 壟斷:資本推動的寡頭市場格局

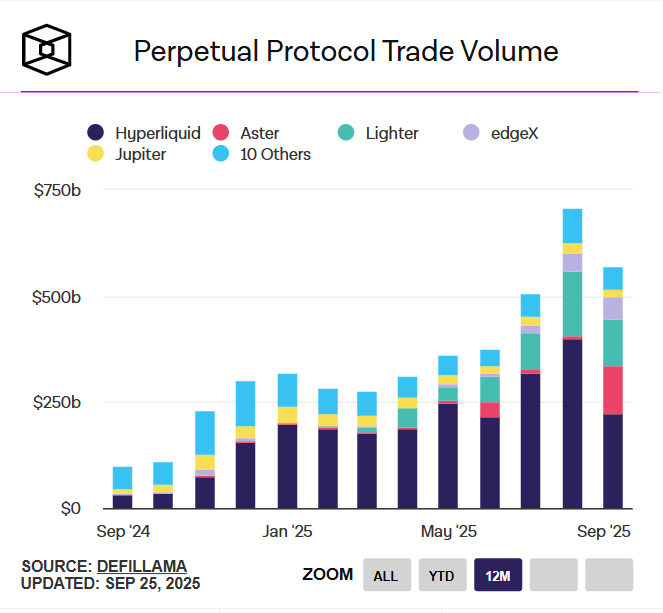

2025 年的 Perp DEX 市場呈現出驚人的集中度:前四大平臺(Hyperliquid、Aster、Lighter、edgeX)合計控制了高達 84.1% 的市場份額。

這種極端集中並非市場自然選擇的結果,而是資本篩選和傾斜的產物。例如,Aster 在 TGE 後短時間內獲得近 10% 的市場份額,其“空降式成功”充分證明了背景和資本的決定性作用遠超技術創新。大平臺通過規模優勢吸引更多手續費和資源,形成正反饋循環,創造了幾乎不可逾越的流動性壁壘。在融資環境惡化的當下,這種寡頭格局被進一步固化,新項目的生存空間幾乎被扼殺。

source:theblock

2.2 干預:雙重標準的治理與利益取捨

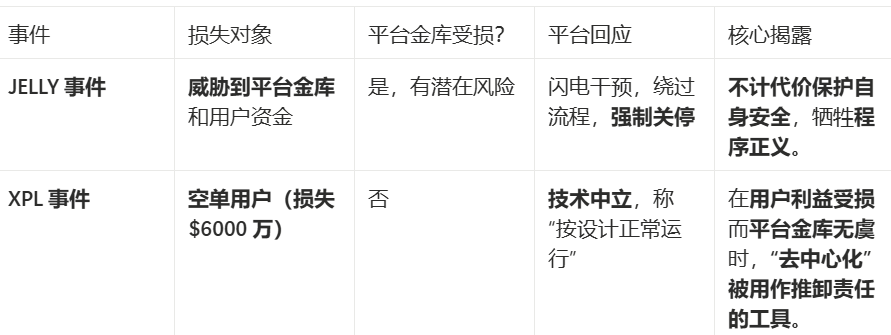

治理中心化最殘酷的表現是選擇性干預機制。Hyperliquid 的兩個經典案例,清晰地揭示了程序正義是如何在平臺自身利益面前失效的。

平臺不是在選擇干預與否,而是在選擇性地行使中心化權力,以確保其利益結構不受威脅。用戶的數千萬美元損失在平臺眼中只是“市場風險”,而平臺的潛在損失則需要通過破壞去中心化原則來緊急救援。

JELLY 事件的閃電干預:當 JELLY 代幣遭遇重大價格操控,直接威脅平臺流動性和用戶金庫資金時,Hyperliquid 的反應堪稱神速。驗證者節點快速達成緊急共識,繞過所有正常治理流程,直接發起鏈上投票並強制關閉獲利訂單,對相關操控賬戶直接關停。平臺解釋稱這是為了保護平臺用戶金庫資金不受損失而被迫採取的行動,整個過程展現出驚人的執行效率。

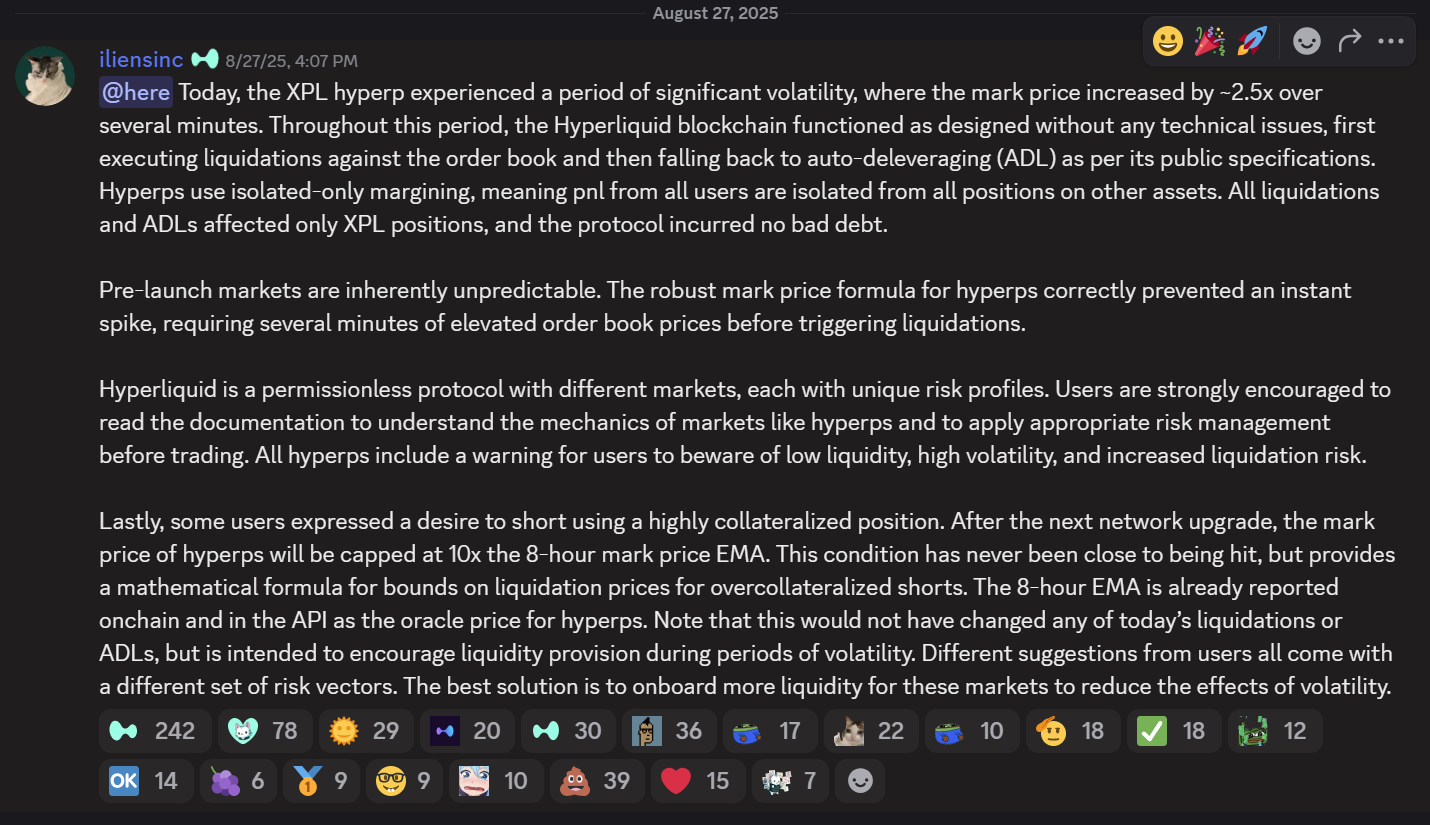

XPL 事件的冷漠回應:形成鮮明對比的是,當操控者通過精心策劃的軋空操作在 XPL 市場獲利超過 4600 萬美元,造成空單用戶總損失約 6000 萬美元(遠超 JELLY 事件的 1100 萬美元損失)時,Hyperliquid 的態度截然不同。

source:hyperliquid discord

平臺在官方 Discord 中回應:"XPL 市場經歷了劇烈波動,但Hyperliquid區塊鏈按照設計正常運行,沒有出現任何技術問題。清算和自動減倉機制均按公共協議執行,且由於平臺採用完全隔離的保證金制度,此次事件僅影響了 XPL 頭寸,協議並未產生任何壞賬。"

在這場資本盛宴中,操控者精心利用了Hyperliquid平臺的結構性弱點:

- 一是鏈上極致透明度讓操控者可以精確計算所需資金和預期效果;

- 二是孤立的預言機系統使得 XPL 在Hyperliquid上採用獨立價格體系,操控者可以在這個"圍城"內隨意操控價格而無需擔心外部交易所的價格平衡壓力;

- 三是選擇了未上線的"紙合約"代幣,不存在現貨交付壓制;

- 四是精準選擇了流動性最薄弱的時機。

雙重標準的利益計算邏輯:這種截然不同的處理方式暴露了清晰的利益計算公式:JELLY 事件威脅平臺金庫,觸發干預;XPL 事件僅損害用戶利益且平臺金庫未受損,選擇忽視。平臺自身的資金安全始終是第一優先級,所謂的去中心化原則只是在不威脅平臺核心利益時的裝飾品。用戶的 6000 萬美元損失在平臺眼中只是"市場風險",而平臺的潛在損失則需要通過破壞去中心化來緊急救援。

2.3 結構:協議級特權與流動性壟斷

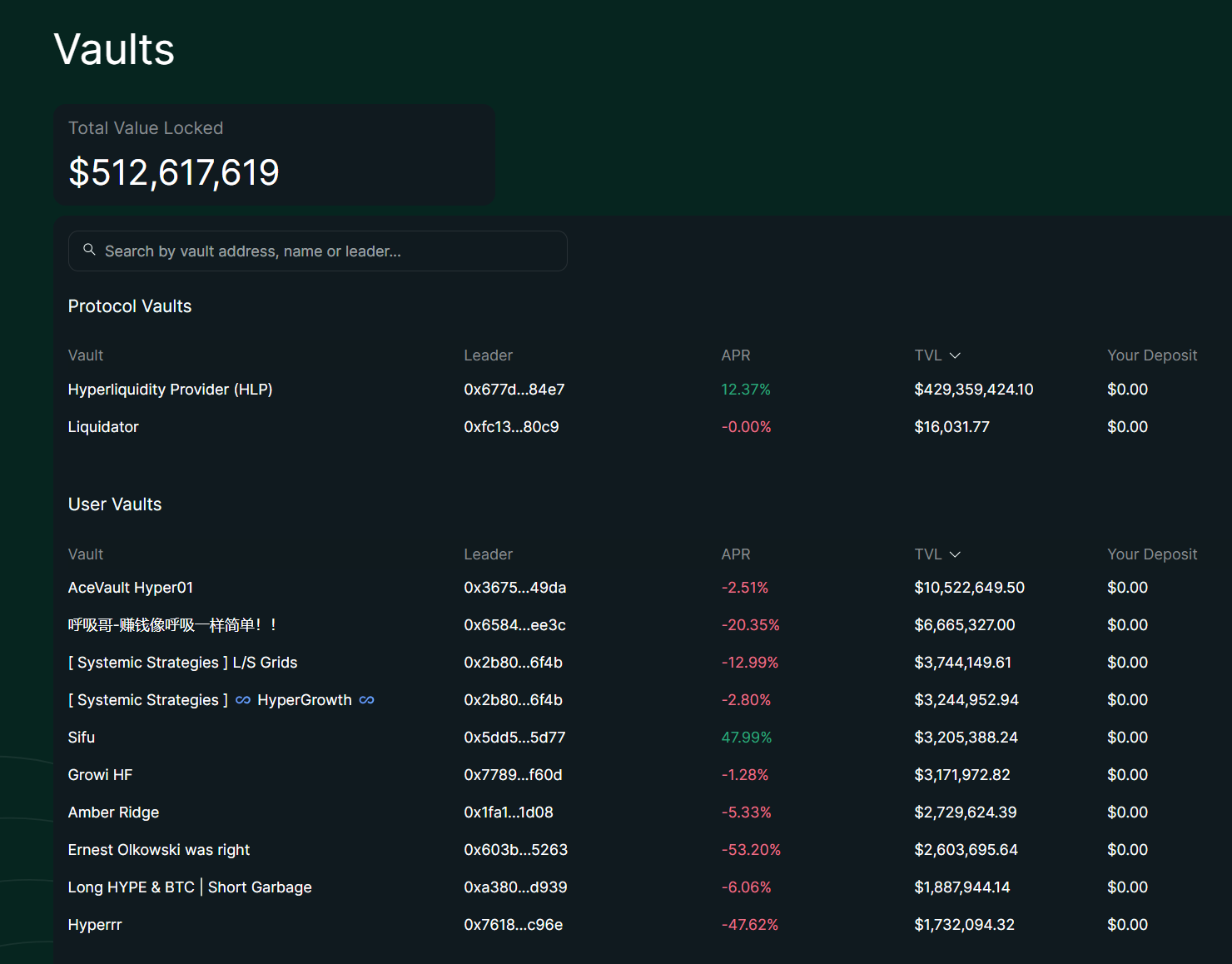

source:hyperliquid

根據最新數據,Hyperliquid 總 TVL 達 5.12 億美元,其中協議金庫 HLP 佔據 4.29 億美元,佔比 84%。成為協議的“影子央行”或“特權階層”。相比之下,所有 User Vaults 合計約 8300 萬美元,分散在數百個獨立金庫中。

HLP 制度優勢的深度解析

- 清算處理的壟斷機制:HLP 享有獨特的清算處理權,當槓桿倉位爆倉且訂單簿無法完全匹配時,HLP 會以約 2 倍槓桿吸收剩餘倉位,並通過做市策略逐步平倉。這種機制不僅避免了平臺級聯清算,還將清算利潤直接分配給 HLP 持有者。相比之下,User Vaults 完全無法參與後備清算,僅限於自定義交易策略。

- 費用分成的結構性優勢:HLP 從平臺整體交易量中固定抽取約 45% 的手續費,這提供了與交易量正相關的穩定被動收入。2025 年上半年數據顯示,HLP 通過此機制獲得了平臺累計收入的重要份額,而 User Vaults 僅依賴 Leader 的策略表現,無任何固定分成權。

- 風險管理的集體緩衝:HLP 通過超過 4 億美元的集體資金池實現風險共擔,鏈下策略優化進一步降低了波動性。數據顯示 HLP 的波動率遠低於 BTC 的 45%,使其在牛熊市中保持相對穩定,年化收益率約 51%。而 User Vaults 容易受到單一策略失效的衝擊。

User Vaults 面臨的系統性約束

- 信息獲取的結構性劣勢:User Vaults 的 Leader 訪問的市場數據相對有限,無法像 HLP 那樣優先獲取訂單流或微觀結構信息。HLP 的協議級集成允許實時數據饋送,而 User Vaults 依賴鏈上查詢,容易受到延遲影響。

- 執行效率的技術差距:在 Hyperliquid 的亞秒級環境中,User Vaults 面臨明顯的時延劣勢,特別是在高頻交易或套利機會中。Leader 雖可進行鏈下調整,但鏈上執行要求限制了響應速度,相比 HLP 的基礎設施優先權更容易錯失機會。

- 成本結構的盈利壓力:Leader 收取 10-20% 的管理 / 績效費,直接影響存款者收益。這增加了運營壓力,特別是在波動市場中,而 HLP 無此類費用,僅通過集體 PnL 共享收益。

- 透明度要求的策略限制:鏈上執行要求所有持倉和交易公開,雖提升了可審計性,但限制了策略的靈活性和保密性。HLP 的"透明的不透明"設計(鏈下策略 + 鏈上持倉)則較好地平衡了兩者。

這些機制性優勢使 HLP 成為平臺的"默認做市商",佔總 TVL 的 84%。而 User Vaults 的運營約束導致多數 30 天 PnL 為負值(從 -2.51% 到 -53.20%),TVL 僅佔總量的 16%。這種結構性差異不僅體現在收益表現上,更反映了協議級與用戶級參與者之間的隱性不平等。

2.4 滲透:CEX 資本的“換馬甲”遊戲與生態圍獵

Binance 帝國的觸角延伸

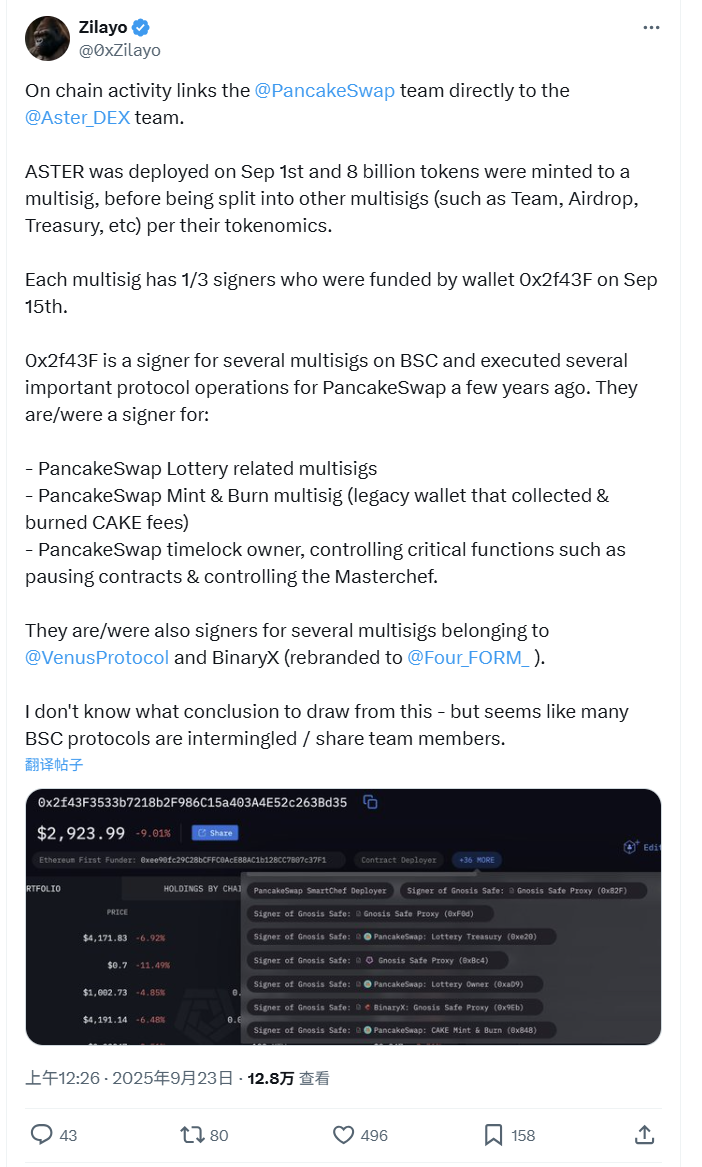

source:@0xZilayo & @awesomeHunter_z X

通過鏈上偵探@0xZilayo 和擼毛小狗@awesomeHunter_z 的深度調查發現:

最近爆火的 aster 和 pancakeSwap背後是同一個團隊

核心控制錢包:0x2f43F3533b7218b2F986C15a403A4E52c263Bd35

控制網絡範圍:

- Aster Treasury 多籤合約:0xEf0791f8dF081c7e6374EE6e9F4c3aBA7C1b1852

- PancakeSwap:直接參與 CAKE 代幣的 mint/burn 操作

- Venus Protocol:BSC鏈借貸協議的多籤錢包控制者

- Aster 治理體系:代幣部署、空投、團隊錢包等核心環節

這已經不是簡單的"關聯",而是同一個操作團隊的不同項目

這也能解釋為什麼 CZ 近期頻頻為 Aster 站臺的行為:這不僅僅是投資背書,而是為自家產品宣傳,Aster 本質上就是幣安系的內部項目,CZ 的推文是"左手倒右手"的營銷操作。

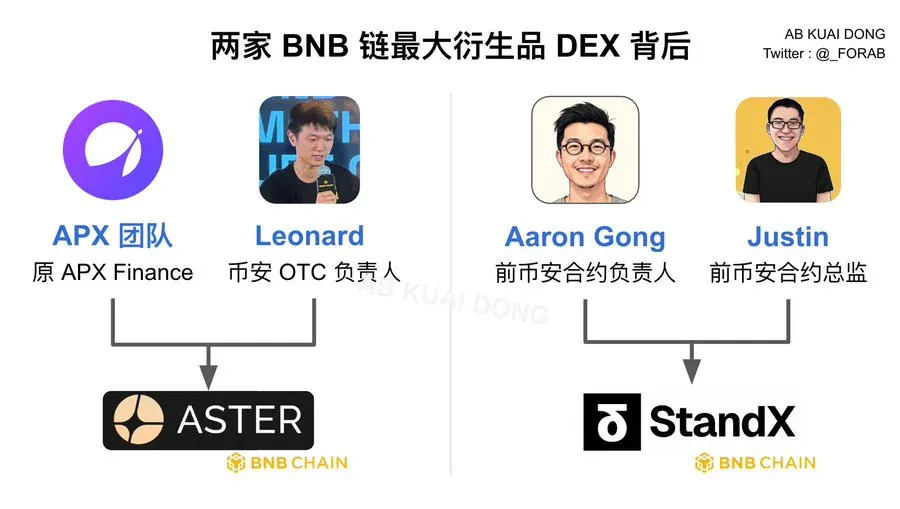

人員網絡:幣安高管的項目分工

source:@_FORAB X

Aster 團隊構成:

- APX 團隊:原 APX Finance 核心成員

- Leonard:幣安 OTC 負責人,負責大宗交易和機構客戶

StandX 團隊構成:

- Aaron Gong:前幣安合約負責人

- Justin:前幣安合約總監

雙頭壟斷的精密設計:

- 產品差異化:Aster 主打跨鏈多元化,StandX 專注 BNB 生態深耕

- 風險分散:不同法律實體和技術架構降低監管風險

- 市場全覆蓋:無論哪個成功,幣安都是最終受益者

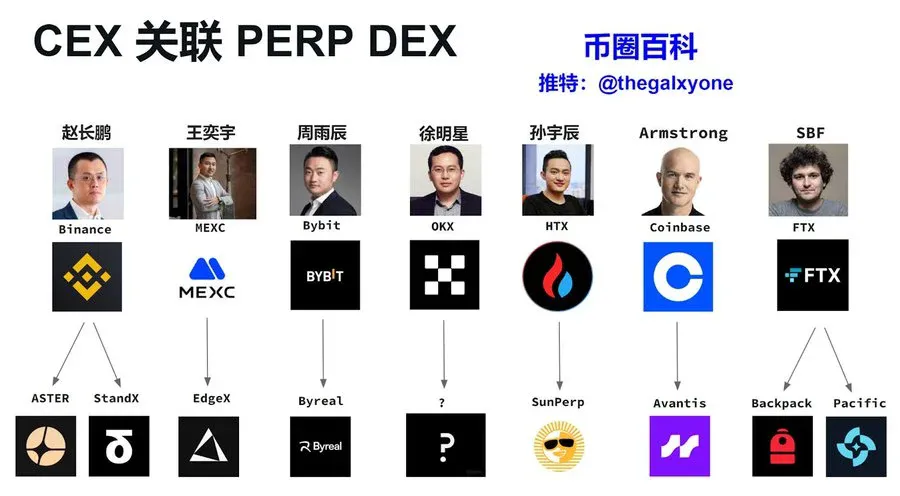

其他 CEX 的相繼佈局

source:X 幣圈百科@thegalxyone

各家 CEX 的 Perp DEX 佈局邏輯:

- MEXC → EdgeX:王奕宇領導下的 MEXC 以"小幣種之王"著稱 EdgeX 專注 ZK-Rollup 永續 DEX,技術路線與 MEXC 的靈活上幣策略呼應。EDGEX 為前高管創業項目,雙方實際仍保持緊密聯繫

- Bybit→ Byreal:Bybit 在衍生品交易領域深耕多年,Byreal 繼承了 Bybit 在永續合約方面的技術積累,通過"去中心化"包裝規避監管風險

- HTX → SunPerp:孫宇晨的 HTX(原火幣)通過波場生態佈局,SunPerp 利用 TRON 網絡的低成本優勢,體現了孫宇晨一貫的"生態閉環"戰略思維。

- Coinbase → Avantis:Armstrong 領導的 Coinbase 代表美國合規路線,Avantis 專注 RWA 永續合約,符合美國監管環境,通過 Base 鏈實現技術與合規的平衡。

- FTX → Backpack & Pacific:雖然 SBF 已經倒臺,但 FTX 的技術基因仍在延續,前 FTX 團隊分流到 multiple 項目,Backpack 和 Pacific 可能承接了部分 FTX 的技術資產。

CEX 佈局 Perp DEX 的動機

- CEX 戰略圖譜: 從 Binance 投資 Aster 和 StandX,到 MEXC 孵化 EdgeX,以及 Coinbase 佈局 Avantis,各家 CEX 的核心動機高度一致:監管避險(通過“去中心化”標籤)、市場份額保衛戰和捕獲下一代 DeFi 創新紅利。

- 殘酷現實: CEX 通過技術資源共享、統一做市網絡和流量互導機制,將用戶從 CEX 遷移到關聯的 Perp DEX,實現用戶在同一資本集團控制的生態內循環。所謂的“去中心化”革命,很可能只是傳統中心化力量的“資本馬甲”遊戲。

第三章:終結意識形態之爭

“技術去中心化,權力中心化”已經成為 Perp DEX 的行業新常態。

頭部平臺在技術架構上遵循 DeFi 原則,但在實際運營中,它們已被 CEX 資本和少數寡頭深度操控。他們將去中心化的敘事工具化,以實現效率和監管規避的雙重目標。

Perp DEX 賽道的致勝關鍵,已不再是意識形態的信仰,而是誰能最好地平衡去中心化的底層框架與中心化的運營效率,提供接近 CEX 級別的卓越用戶體驗。對於大眾市場而言,交易速度、資金效率和流暢度已經超越了對純粹去中心化理想的追求。

因此,未來的競爭將聚焦於:誰能構建可持續的價值捕獲機制,同時在“去中心化”的掩護下,繼續執行高效的中心化資本策略。