10月6日,資產管理巨頭 Grayscale(灰度) 宣佈在美國正式推出首個支持質押(Staking)功能的現貨加密ETF產品——Grayscale Ethereum Trust(ETHE) 與 Grayscale Ethereum Mini Trust(ETH)。

這意味著投資者在通過傳統證券賬戶持有以太坊敞口的同時,也能自動獲得質押收益,無需任何鏈上操作。灰度還同步宣佈,其 Solana 產品 GSOL 亦將上線質押功能,待監管批准後轉為正式ETF。

這一舉措標誌著,美國市場正式進入“可質押的加密ETF時代”,在數字資產收益化的進程中具有里程碑意義。

ETH ETF 的關鍵突破:從價格敞口到收益資產

自2024年以太坊現貨ETF在美獲批以來,吸引力一直落後於BTC ETF,市場普遍指出,其相較比特幣ETF缺乏一個核心賣點——質押收益。

從ETF資金量來看,SoSoValue的數據顯示,比特幣 ETF 的總淨資產目前為 1645 億美元,相當於其市值的 6.7%。以太坊 ETF 的淨資產則落後,為 305 億美元,佔該加密貨幣估值的 5.6%。

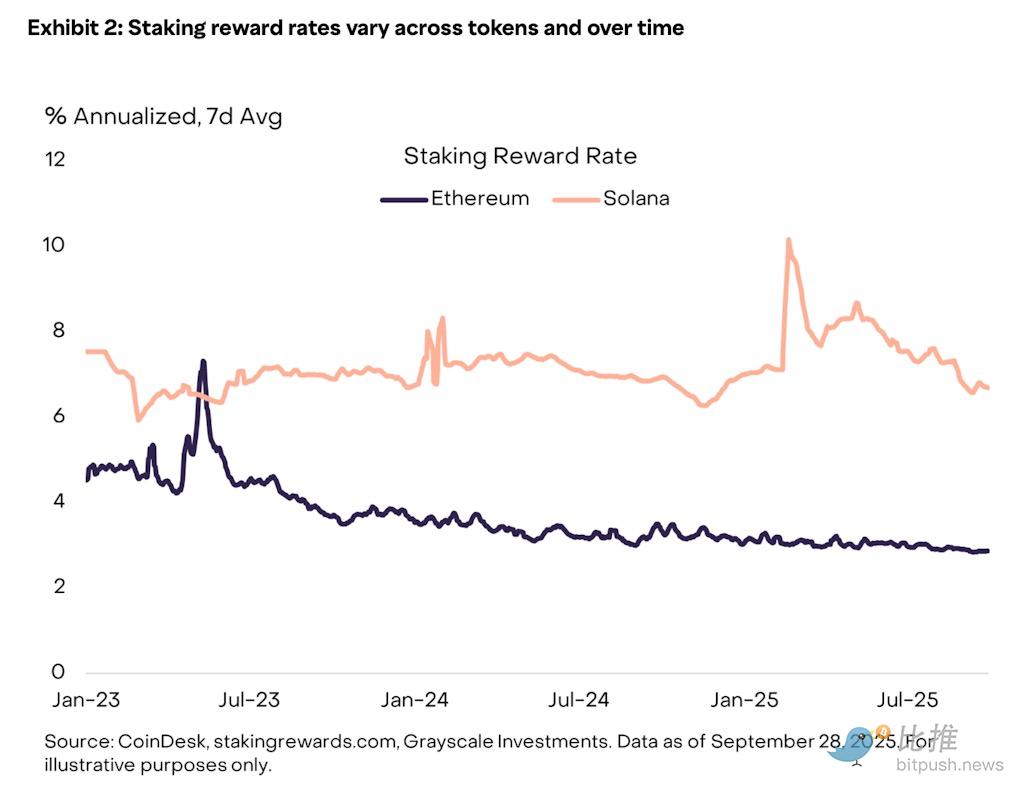

以太坊作為PoS機制網絡,持幣者可通過質押ETH獲得年化3%至5%的區塊獎勵,但此前的ETF僅提供價格跟蹤功能,無法將質押收益傳遞給投資者。

灰度的創新正是補上了這一空白。

根據公司公告,ETHE將以每月分紅方式發放質押收益,而ETH和GSOL則會將收益計入淨值(NAV)中實現複利增長。灰度研究主管 Zach Pandl 表示,這讓投資者“在無需額外操作的情況下獲得ETH網絡回報,同時增強流動性與安全性”。

在美聯儲開啟降息週期、傳統固定收益資產回報下降的背景下,ETH質押ETF的“收益屬性”顯得格外突出。

機構資金或迎來新一輪流入

灰度當前管理的以太坊資產規模超過80億美元,而此次質押功能的引入,被業內普遍視為提升ETH吸引力的關鍵變量。

比特幣的ETF主要提供價格投機與長期配置功能,而ETH質押ETF則額外具備“現金流”邏輯,類似股票分紅或債券票息。

這意味著ETH不再只是“無息資產”,而是演變為一種具備收益與成長雙重屬性的新型投資品。

火幣聯合創始人Du Jun(@DujunX) 在社交平臺上評論稱:

“對於以太坊是超級利好!供給減少 + 需求增加,ETH staking 增加了ETF的‘收益屬性’,類似於股票分紅,能吸引更多機構和散戶資金。BlackRock等競爭對手也會陸續跟上,預計未來一年內各個以太坊ETF新增流入資金規模應該超過100億美元。”

這一觀點代表了不少行業觀察者的共識。

Twinstake首席執行官Andrew Gibb 此前在 Blockworks圓桌會議上表示:“通過(增加質押)功能,你可以將其從被動投資工具轉變為能夠產生收入和收益的產品。我認為這使其更接近於同類傳統產品——例如債券 ETF 或派息股票。”

NovaDius Wealth Management 總裁Nate Geraci表示,雖然對於那些尋求在傳統投資工具中投資 ETH 的人來說,這是一個積極的發展,不過,質押解鎖並不一定會導致資金流入大幅增加。 他認為:“在我看來,沒有 2-3% 的收益率並不是投資者配置該類別資產的主要障礙。即便如此,這仍然是一個意義非凡的里程碑——它使現貨以太 ETF 比直接以太 ETF 更具競爭力。”

隨著更多機構(如貝萊德、富達)勢必推出類似功能的ETF,質押收益將成為未來ETH基金競爭的“標配”。資金面上,質押的鎖倉效應將進一步減少流通供應,而新資金流入則推動需求上升,對ETH形成結構性支撐。

對以太坊生態與加密市場的長遠影響

1. 強化ETH的“數字經濟債券”屬性

質押收益的引入,使ETH從“純資產”轉變為“收益型資產”,這將改變機構定價模型。對傳統投資者而言,ETH不僅具備通脹對沖與網絡成長價值,還能提供穩健的現金流回報,從而更易被納入養老金、主權基金等組合配置。

2. 提升網絡安全與去中心化程度

更多資金參與質押,意味著以太坊網絡的驗證節點數量增加,鏈上安全性增強。長期而言,ETF質押機制讓機構資本與區塊鏈底層運行更緊密綁定,成為傳統金融參與去中心化網絡治理的新通道。

3. 促進ETH與BTC投資邏輯分化

比特幣ETF的吸引力主要源於其“數字黃金”屬性,而ETH質押ETF引入收益後,兩者的投資邏輯出現明顯分化:BTC偏向儲值資產,ETH則更接近“科技成長 + 收益資產”的混合體。這將推動市場對兩大資產的估值體系重塑。

潛在風險

儘管質押ETF的推出被廣泛視為利好,但市場也需關注若干潛在問題:

流動性風險:若大量ETH被鎖定質押,當贖回需求集中時,基金可能出現解鎖延遲或折價。

節點安全與罰沒風險:若驗證節點運營失誤導致被懲罰(Slashing),收益可能受損。

集中化隱憂:若ETF持倉集中於少數大型驗證服務商,可能造成鏈上治理權過度集中。

截至本文發稿時,ETH交易價格為 4,690 美元,過去六個月漲幅為 156%,隨著更多機構加入競爭,質押ETF有望成為未來加密資產市場的重要標配,當生息屬性成為新的定價核心,當前的價格或許只是一個起點。

作者:Seed.eth

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 訂閱: https://t.me/bitpush