本文由 Tiger Research 撰寫,深度解析越南加密貨幣交易所新規:3.8 億美元最低註冊資本門檻下,幣安、Bybit 等國際巨頭與本土機構圍繞限量牌照展開的激烈角逐。

要點總結

- 越南新監管框架設立極高准入門檻,僅大型銀行、證券公司或具備強勢合作伙伴的全球交易所方有望達標。

- 七家本土企業雖已提前佈局,但多數資本實力薄弱,機構資質不足,難以滿足監管要求。

- 幣安與 Bybit 已獲越南政府高層接見,預示著外資交易所將與少數本土持牌機構共同瓜分市場蛋糕。

1、監管新時代:越南數字資產市場邁向規範化

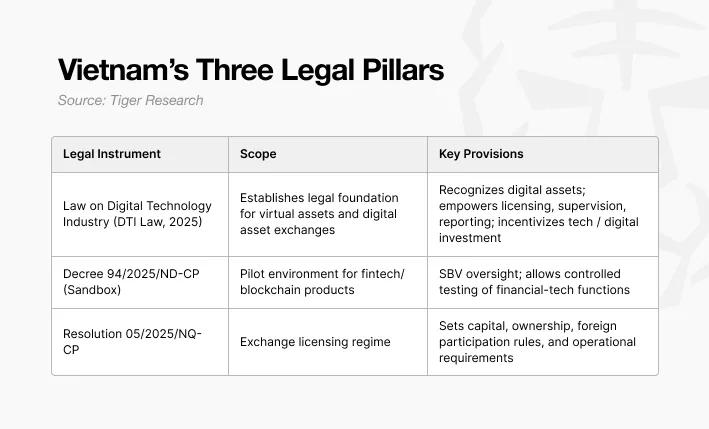

2025 年,越南數字資產市場迎來決定性轉型。歷經多年監管模糊期後,政府接連推出三大政策框架,標誌著該國正式從放任的"灰色地帶"邁入全面監管、稅收可控的新階段。

首要基石是國民議會於 2025 年 6 月通過的 《數字技術產業法》,定於 2026 年 1 月 1 日正式實施。該法案首次在法律層面明確數字資產的獨立地位,將其與證券和法定貨幣工具區分開來,為後續徵稅、反洗錢監管及執法權限提供了法律依據,具體細則將通過實施條例進一步明確。

第二項關鍵舉措是 2025 年 7 月 1 日生效的 《監管沙盒法令》。在越南國家銀行主導下,該沙盒機制為金融創新提供測試環境。雖未專為加密貨幣設計,但通過反洗錢、客戶身份驗證及結算等核心要求,預計將與交易所牌照制度形成監管聯動。 最具即時影響力的當屬 2025 年 9 月 9 日頒佈的 第 05/2025/NQ-CP 號決議,正式啟動為期五年的虛擬資產發行與交易試點。這成為交易所在越南合法運營的首個實踐框架。關鍵限制在於:試點階段僅越南本土企業可申請運營商牌照,境外交易所須通過合資或提供技術、合規系統及流動性支持等方式間接參與。

系列組合拳彰顯政府意圖:在嚴格監管下逐步將數字資產活動納入境內體系。政策導向清晰傾向於本土控盤、對接國際反洗錢標準,並與建設峴港區域金融中心的戰略目標深度綁定。

對機構而言,核心在於越南已告別監管真空時代,此乃積極信號。但高企的牌照門檻與外資限制,預示著開放程度仍屬有限。未來 12-18 個月將見證越南究竟能成長為結構型市場,抑或僅停留於政策試驗田。

2、持牌運營的高門檻

2025 年 9 月 9 日發佈的第 05/2025/NQ-CP 號決議,為越南五年期加密貨幣試點設立嚴苛准入條件:僅依據《企業法》註冊的越南企業具備運營商申請資格。

持牌機構須維持 10 萬億越南盾(約合 3.8 億美元)最低法定資本,且必須全部以越南盾實繳。其中至少 65%資本需來自機構股東,且該部分股份中超過 35%須由至少兩家以下類型組織共同出資:商業銀行、證券公司、基金管理公司、保險公司或科技企業。機構股東還需滿足連續兩年盈利記錄,且經審計財報均獲無保留意見。

外資持股比例嚴格限定於法定資本的 49%以內,確保運營主導權掌握於本土。此外,持牌機構還需滿足嚴格的人力與基礎設施要求:首席執行官需具備至少兩年金融業經驗,技術總監需五年相關 IT 資歷,且須配置至少 10 名持網絡安全認證及 10 名持證券從業資格的員工。技術系統必須達到金融業最高標準的國家信息安全四級認證。

該框架雖彰顯政府規範市場的決心,但其要求即便對成熟金融機構也構成挑戰。若未來將適用範圍擴展至錢包服務、GameFi 項目或中型交易所,絕大多數原生加密企業將難以達標。

KyberSwap 限制越南用戶訪問。來源:KyberSwap

值得注意的是,KyberSwap、Coin 98 等越南本土項目已主動暫停國內業務。實踐中最可能形成混合模式:銀行、券商、保險公司與科技巨頭構成持牌核心,Web 3 項目則以技術和服務供應商身份參與。此消彼長間,市場主導權將向持牌機構傾斜,初創企業及原生加密項目恐被邊緣化。

業務範圍亦受嚴格限制:僅允許資產背書型代幣發行與現貨交易,且結算必須使用越南盾。加密貨幣支付功能仍在禁止之列,衍生品與槓桿交易均未開放。相較美國、新加坡、香港等先行者,越南的許可業務範圍明顯收窄。

3、本土與國際勢力的對壘

3.1 本土參與者佈局

多家越南企業已未雨綢繆,註冊成立"數字資產交易所"實體,以期在新政實施後搶佔先機。然而當前這些機構的資本規模與股權結構,距 05/2025 號決議的硬性要求仍相去甚遠。

對於機構投資者來說,有三個觀察值得注意。首先,資本差距是決定性的。所有當前參與者的資本化水平都在 20 億越南盾到 1.47 萬億越南盾之間,遠低於 10 萬億越南盾的法定最低要求。如果沒有來自銀行、證券公司或保險公司的大規模注資,這些實體中的大多數將不符合牌照資格。

其次,機構錨定將決定誰能存活。決議要求至少 65%的機構所有權,包括至少兩家銀行、證券公司、保險公司或技術企業的 35%份額。這一條款明顯有利於已經與 SSI、VIX、Techcom、HD 和 MB 等主要金融機構有聯繫的參與者,而讓 DNEX 或 CAEX 等金融科技主導的載體處於劣勢,除非他們能夠吸引更強大的合作伙伴。

最後,市場預期表明牌照將是有限的。傳言表明,在初始階段將批准不超過五個運營商。由於至少已有七個競爭者在定位自己,一些必然會被排除在外。對於評估越南市場的全球交易所來說,這提高了儘早與最可信的國內合作伙伴結盟的重要性。

3.2 全球玩家與政府戰略互動

Bybit 首席執行官周本會見越南副總理阮和平。來源:Bybit

全球交易所正積極搭建與越南政府的溝通橋樑。2025 年 9 月 24 日,在阿聯酋正式訪問期間,常務副總理阮和平會見了幣安首席執行官 Richard Teng。副總理當面邀請幣安在峴港設立區域總部,並參與越南國際金融中心的持牌數字資產交易所建設。更邀請曾執掌阿布扎比全球市場的 Teng 擔任越南金融中心高級顧問。此舉通過政府官方渠道公告,釋放出明確政策信號。

幣安首席執行官 Richard Teng 在峴港與越南領導層會面。來源:幣安

同期,峴港人民委員會與幣安簽署合作備忘錄,確立在區塊鏈與數字資產領域的戰略合作。這意味著幣安既獲高層背書,又具地方政府合作框架。

Bybit 同樣攻勢凌厲。2025 年 9 月 17 日,它與峴港人民委員會、阿布扎比區塊鏈中心及 Verichains 共同簽署三方備忘錄,合作涵蓋流動性供給、基礎設施安全及生態聯通,精準契合越南監管目標。雖未達幣安的高層會晤級別,但為其參與國際金融中心建設奠定實操基礎。

當前格局顯示,幣安與 Bybit 已在全球交易所的越南競逐中搶佔先機。若如傳聞僅發放 5 張牌照,且其中 2 席預留給國際交易所,則本土企業僅剩 3 個名額。面對至少 7 家蓄勢待發的競爭者,本土機構必須加速證明自身實力與機構背景,方能奪得剩餘席位。

此番佈局亦引發連鎖思考:如 BingX、MEXC 等已佔據越南零售市場主流的全球交易所將何去何從?這些通過離岸平臺服務越南用戶的交易所,若未能及時開展政府公關,恐在持牌市場中被邊緣化。除非它們迅速與獲批本土實體結盟或獲得特殊邀請,否則其業務將繼續遊走於監管之外,待持牌市場成熟後可能面臨監管風險。

4、戰略破局:"CEX Tiger"虛擬案例的進軍路徑

在新制度下,尋求進入越南的項目有哪些選擇?考慮一個假設的案例"CEX Tiger",一個計劃擴展到越南的全球交易所,以及哪些策略將是最可行的。

第一個也是最重要的決定是選擇合作伙伴。外國交易所不能直接獲得牌照,必須與強大的國內機構結盟。確定哪些越南銀行、證券公司或保險公司最有可能獲得有限牌照之一是至關重要的。合作伙伴的選擇將決定市場準入、合規態勢和長期可擴展性。

一旦確保了合作伙伴,下一步就是定義運營模式。需要一個混合結構:越南合作伙伴持有牌照和監管責任,而 CEX Tiger 貢獻技術、流動性和運營專長。合資企業成為正式實體,國內機構作為法律和監管前端,外國交易所運行底層服務。

業務預期也必須進行校準。該框架將活動限制在現貨交易、越南盾結算和有限的投資者參與。這不是一個為立即交易量或衍生品驅動收入而設計的市場。相反,戰略目標應該是確保早期存在,建立監管善意,並在潛在的未來自由化之前建立合法性。

然而,競爭將會很激烈。如果兩個牌照分配給幣安和 Bybit,國內機構只剩下三個。對於後來者來說,真正的問題不是越南是否有吸引力——市場的增長和用戶基礎使這一點很明顯——而是是否能夠確保一個可信的國內合作伙伴,以及該合作伙伴是否願意合作。錯過第一輪牌照可能會延遲進入,直到框架擴展。

對 CEX Tiger 這類交易所,應將越南視為長期戰略支點而非短期利潤來源。成功關鍵在於:擇優選派本土合作方、甘居次要股權地位、提前深耕亞洲最具增長潛力的加密市場。

從用戶端考量,挑戰更為複雜。越南用戶已習慣全球交易平臺。即便獲得牌照,新進入者仍將面臨安全標準、資產品類、平臺穩定性等多維度考驗。牌照帶來合規性,卻無法自動轉化為用戶信任與市場份額。

終極戰略抉擇擺在 CEX Tiger 們面前:是攜手本土夥伴投身牌照競逐,還是堅守監管外圍維持現有用戶,同時密切跟蹤政策演進?這場關乎越南市場的戰略博弈,剛剛拉開序幕。