這場大暴跌和大爆倉,還是衍生出了一場公開論戰。

Hyperliquid 創始人 Jeff Yan 在社交媒體上直接開炮:「一些中心化交易平臺公開聲明,它們嚴重少報用戶清算情況。例如在 Binance,即使同一秒內有數千個清算訂單,也只報告一個。由於清算是突發事件,在某些情況下,少報數量很容易達到 100 倍。」

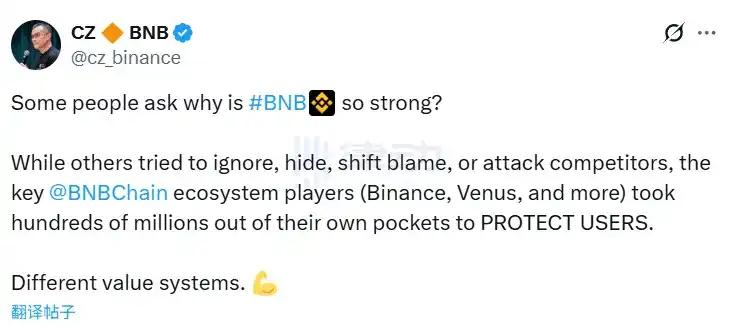

這話無疑是扇了 CZ 一個大耳光,很快疑似回應 Jeff:「當其他人試圖忽視、隱藏、推卸責任或攻擊競爭對手時,BSC 生態系統的關鍵參與者——Binance、Venus 等——自掏腰包數億美元來保護用戶。不同的價值體系。」

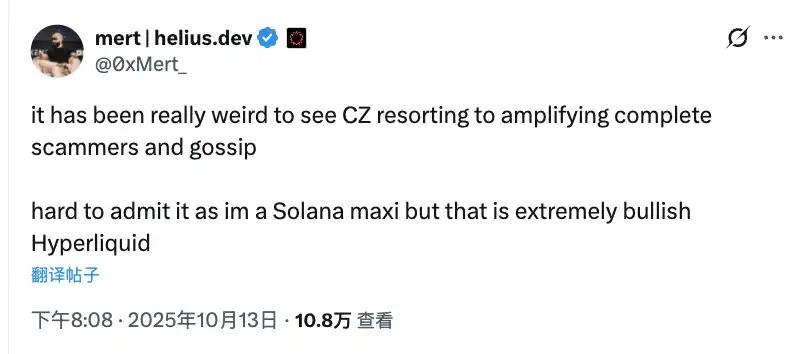

這場爭論很快引發了站隊。DeFi 老炮 Andre Cronje 站臺 Binance,而 Solana 社區核心成員、Helius Labs CEO Mert 則選擇支持 Hyperliquid。整個行業因此分裂成兩個陣營。

但說到底,這件事的本質還是去中心化交易平臺和中心化交易平臺之間立場的根本不同。而最能體現這種差異的,就是 ADL 機制。

如果不是這次大暴跌和大爆倉,或許大部分人並不會深入瞭解 Hyperliquid 和 Binance 的 ADL 到底有什麼區別。而這個差異,恰恰代表了去中心化與中心化交易平臺在風險管理上的兩種截然不同的哲學。

ADL:最後的防線

ADL,全稱 Auto-Deleveraging,也就是自動減倉,是加密貨幣交易平臺的最後風險防線。當清算造成的損失超出保險基金的承受能力時,交易平臺就會啟動這個機制,通過強制平掉盈利頭寸來維持平臺的償付能力。

聽起來很殘酷,但這是必要的惡。因為如果不這麼做,交易平臺就會破產,所有用戶的資金都會受到威脅。

Hyperliquid 的 ADL:罕見但透明

先來看 Hyperliquid 的 ADL 機制。

Hyperliquid 的 ADL 系統設計得像一個多層防護網,只有在所有其他機制都失效的情況下才會啟動。當交易者的頭寸跌破維持保證金要求時——這個要求通常是頭寸名義價值的 2% 到 5%——系統首先會嘗試通過標準的清算程序,在訂單簿上匹配清算訂單。如果訂單簿的深度不夠,無法完成清算呢? 那頭寸和抵押品就會被轉移到 Hyperliquid 流動性提供者池,也就是大家常說的 HLP 金庫。

只有當 HLP 金庫或者某個隔離頭寸賬戶的價值變成負數——也就是說未實現的虧損已經超過了所有可用的緩衝——ADL 才會真正被激活。具體的觸發條件是:保險基金餘額+頭寸保證金+未實現盈虧的總和≤0。這個機制沒有什麼固定的百分比閾值,而是根據維持保證金的違規情況動態調整的。比如說你用 2 倍槓桿,可能需要超過 50% 的跌幅才會觸發 ADL。

Hyperliquid 刻意把 ADL 設計成極其罕見的事件。2025 年 10 月 11 日那次,是平臺運行兩年多以來第一次觸發全倉模式的 ADL。之前只在逐倉模式裡偶爾發生過幾次。

一旦 ADL 被觸發,系統會按照「最大鯨魚優先」的原則來排隊。這個排名公式是:標記價格÷入場價格×名義頭寸÷賬戶價值。聽起來有點複雜,但邏輯很簡單。標記價格和入場價格的比率衡量的是你賺了多少百分比,比率越高說明你賺得越多,被強平的優先級就越高。而名義頭寸和賬戶價值的比率代表的是有效槓桿,你的頭寸相對於賬戶規模越大,對系統風險的貢獻就越大,也會被優先處理。

整個算法綜合考慮了三個因素:未實現盈虧 (最重要)、槓桿率 (其次)、頭寸規模 (第三)。這個隊列是動態的鏈上優先級隊列,每個資產或永續合約都有自己獨立的隊列。隊列會根據標記價格和預言機數據實時更新,大概每 3 秒更新一次。執行的時候,系統會利用 HyperBFT 共識機制那種亞秒級的最終性來批量處理。不過要注意,因為平臺支持跨資產保證金,有時候可能會出現不平衡的平倉,比如對沖策略裡只平掉一側的頭寸。

相比中心化交易平臺,Hyperliquid 的 ADL 有幾個非常獨特的地方。首先是去中心化執行——所有步驟都通過 Hyperliquid L1 區塊鏈上的智能合約自動運行,不依賴任何鏈下的引擎或者人工干預。這就帶來了完全的透明度,所有清算和 ADL 事件都可以通過區塊瀏覽器實時審計,沒有任何黑箱操作的空間。

平臺和 HLP 的深度集成也很有意思。ADL 產生的收益會回流到社區金庫,平臺把 97% 的手續費都用來回購 HLP 和 HYPE 代幣。為了鼓勵訂單簿的流動性,平臺對清算不收任何手續費,HLP 金庫也不會挑肥揀瘦只做有利可圖的交易,避免了所謂的「有毒流動性」問題。

Binance 的 ADL:常規但不透明

再來看 Binance 是怎麼做的。

Binance 的 ADL 是 USDT 本位期貨平臺的最後一道安全閥,在保險基金耗盡之後才會啟動。這個機制的觸發需要滿足幾個前提:首先交易者的頭寸必須達到破產狀態,也就是虧損超過了維持保證金,賬戶出現了負餘額;其次清算訂單必須以很差的價格成交,產生了超出保證金的損失;最後期貨保險基金沒錢了,無法完全覆蓋這個窟窿。

Binance 沒有公佈什麼明確的觸發閾值百分比,整個機制是動態的,取決於具體的合約和當時的市場情況。實際上就是保險基金相對於破產金額已經見底了。平臺為每個永續合約都設了獨立的保險基金,這些錢來自交易手續費和清算過程中產生的盈餘。

Binance 用 ADL 分數來決定誰先被強平。對於盈利頭寸,ADL 分數=盈虧百分比×有效槓桿。盈虧百分比就是未實現盈虧÷起始保證金×100。有效槓桿就是頭寸名義價值÷錢包餘額。對於虧損頭寸,排名方式是盈虧百分比÷有效槓桿,這些人的優先級比較低。最後用戶的 ADL 分數÷符合條件的總用戶數,就得出了最終的排名。

舉個例子,如果你有 50% 的盈利加上 20 倍的槓桿,ADL 分數就是 1000 分。這個分數遠高於另一個盈利 20%、槓桿 10 倍的交易者,他只有 200 分,所以你會被優先強平。

Binance 在交易界面提供了一個五級燈條系統,就在頭寸詳情下面,讓你能直觀看到自己的 ADL 風險等級。零到一條綠燈表示低風險,你在隊列底部 80% 的位置,基本不用擔心。兩條燈是中等風險,排名在 60%-80% 之間,需要開始留意了。三條黃燈是較高風險,排名在 40%-60%,建議密切關注。

四條橙燈就是高風險了,排名在 20%-40% 之間,你應該考慮降低槓桿了。當五條燈全亮成紅色時,就是最高風險等級,你在前 20% 的位置,極端行情來的時候會第一批被強平。

ADL 啟動後,系統會先監控清算後的破產情況,發現保險基金不夠就激活隊列。然後把所有反向盈利的頭寸按 ADL 分數從高到低排好隊。接著以破產價格或者更好的標記價格強制平掉排名最高的頭寸,平倉金額剛好夠抵消赤字。這個過程會一直重複,直到赤字被填上或者隊列裡的頭寸全部用完。最極端的情況下,如果隊列用光了還是填不上窟窿,就會出現所謂的社會化損失。

平完之後,受影響用戶的盈虧會被實現,保險基金可能會收到一些盈餘。整個過程通過中心化引擎執行,速度很快,但不在公開的訂單簿上進行。每個合約有獨立的隊列,會動態更新。系統會自動排除那些對沖頭寸或者槓桿太低的頭寸,用戶沒法選擇退出。

Binance 的通知系統做得挺完善的。ADL 發生時,你會立刻收到 App 推送、郵件和短信,詳細說明平了多少倉、對你盈虧有什麼影響、為什麼會被平。在 ADL 觸發之前,五級燈條會給你預警,你還可以在設置裡開啟高風險排名的推送提醒。

事後所有 ADL 事件都會記錄在交易歷史裡,標註為特殊執行類型,系統還會自動生成客服工單,方便你提出異議。這些通知是強制性的,你沒法關掉。

關鍵機制差異對比

執行方式上,Hyperliquid 用的是鏈上智能合約,完全去中心化;Binance 靠的是中心化風控引擎和內部服務器。但更大的差異在透明度上。Hyperliquid 的所有步驟都在鏈上可驗證,任何人都能審計整個過程。Binance 雖然公佈了排名公式,但具體怎麼執行的,外人根本看不到,是個半透明的黑盒。

比如說,Hyperliquid 在 10 月 11 日那次大暴跌裡,雖然觸發了 ADL,但創始人 Jeff Yan 強調平臺保持了 100% 的正常運行和零壞賬,還公開了所有清算數據。社區把這當成透明度的典範。有用戶就說,Hyperliquid 的 ADL 機制雖然可能「不分青紅皂白」,但至少是誠實的,不像中心化交易平臺可能藏著掖著。

相比之下,中心化交易平臺那種「黑盒」操作引發了廣泛的質疑。在 10 月 11 日的暴跌裡,就有用戶質疑 Binance 跟某些大客戶有「非 ADL 協議」,導致普通用戶承擔了更高的 ADL 風險。這被認為是平臺喪失中立性的表現。有些交易者甚至認為,中心化交易平臺的訂單簿可能是假的,交易平臺會利用它對清算價格的瞭解來「收割」用戶,然後通過限制 API 之類的手段少報清算數據。

排名算法上,Hyperliquid 用的是標記價格÷入場價格×名義頭寸÷賬戶價值。Binance 對盈利方用盈虧百分比×有效槓桿,對虧損方用盈虧百分比÷有效槓桿。

保險基金結構也不一樣。Hyperliquid 靠的是 HLP 社區池,大概有 35 億美元,還有獨立的子金庫系統。Binance 給每個合約都設了獨立保險基金,資金來自手續費,像 BTC USDT 這種大合約的保險基金有幾百萬美元。

觸發閾值方面,Hyperliquid 是賬戶價值≤0 時觸發,這發生在標準清算和 HLP 接管都失敗之後。Binance 是保險基金無法覆蓋破產損失時觸發,沒有固定百分比。

手續費上,Hyperliquid 清算不收費,目的是鼓勵流動性。Binance 收 0.015% 掛單費和 0.04% 吃單費,用來補充保險基金。風險提示上,Hyperliquid 的界面顯示 ADL 風險評分,基於鏈上數據實時更新。Binance 提供五級燈條,根據實時標記價格更新。

人工干預的可能性也不同。Hyperliquid 基本沒有人工干預,除非驗證者緊急治理投票,比如 JELLY 代幣那次。Binance 雖然沒公開承認,但有指控說平臺給 VIP 客戶提供非 ADL 協議的特殊待遇。

數據可驗證性是最大區別。Hyperliquid 完全可審計,任何人都能通過區塊瀏覽器和鏈上數據驗證。Binance 的數據只能靠平臺自己披露,外部沒法獨立驗證。執行速度上,Hyperliquid 基於 HyperBFT 共識實現亞秒級延遲,理論容量每秒十萬筆交易。Binance 的中心化引擎通常近乎瞬時,但高負載時可能延遲。

稀有性設計上,Hyperliquid 把 ADL 設計得極其罕見,首次全倉 ADL 是在平臺運行兩年多之後,還通過持倉量上限和深度掛鉤來最小化 ADL。Binance 的 ADL 是更常規的風險工具,歷史上估計不到 0.1% 的清算會導致 ADL。

說到底,這是兩種完全不同的哲學。Hyperliquid 選擇的是結構性透明——通過技術架構強制透明,沒人能作假。Binance 選擇的是效率優先——用中心化換取速度,但代價是必須相信平臺不會作惡。

在平時,這種差異可能不太明顯。但在 10 月 11 日那樣的極端行情下,差異就被無限放大了。