黃金“瘋牛”突然上演了一場“高臺跳水”。

過去24小時內,在衝破4300美元歷史高點後,金價急轉直下,24小時內暴跌超6%,市值蒸發2.1萬億美元—-這個數字,比當時整個加密貨幣市場的總市值還要高出一半。據TradingView數據,這一跌幅也創下自 2020 年以來最大單日降幅。

過去幾個月,黃金上漲主要受到三大力量驅動:

央行購金潮 —— 根據世界黃金協會(WGC)數據,2025 年上半年各國央行淨購金量達 483 噸,同比增長 26%。

地緣避險需求 —— 中東緊張局勢、美國赤字擴張,使黃金被視為“安全錨”。

美元疲軟預期 —— 美聯儲的降息預期一度壓低實際利率,推高金價。

然而,當價格過快突破市場心理區間後,流動性風險顯現。部分大型基金選擇獲利了結,而散戶與機構需求差異拉大,形成典型的“擁擠交易”——人人看多時,便是調整的序幕。

值得注意的是,黃金的下跌並未引發系統性恐慌。期貨市場數據顯示,COMEX 黃金未平倉合約僅下降 4%,ETF 持倉也保持穩定,顯示機構投資者將其視為短期波動而非趨勢逆轉。

然而,部分投機資金已開始轉向更具彈性的資產類別——其中,比特幣成為主要承接方。

比特幣受益?

比特幣意外成為黃金波動的受益者。當金價高位回落之際,BTC從108,200美元低點強勢反彈至113,800美元,日內漲幅約5%,市值重回2.1萬億美元。這一表現與小幅回升的美股形成呼應,標普500指數上漲超1%,顯示市場風險偏好正在回暖。

在黃金、原油雙雙回調,納斯達克橫盤的背景下,比特幣的穩健走勢被市場解讀為“資金輪動的前兆”。

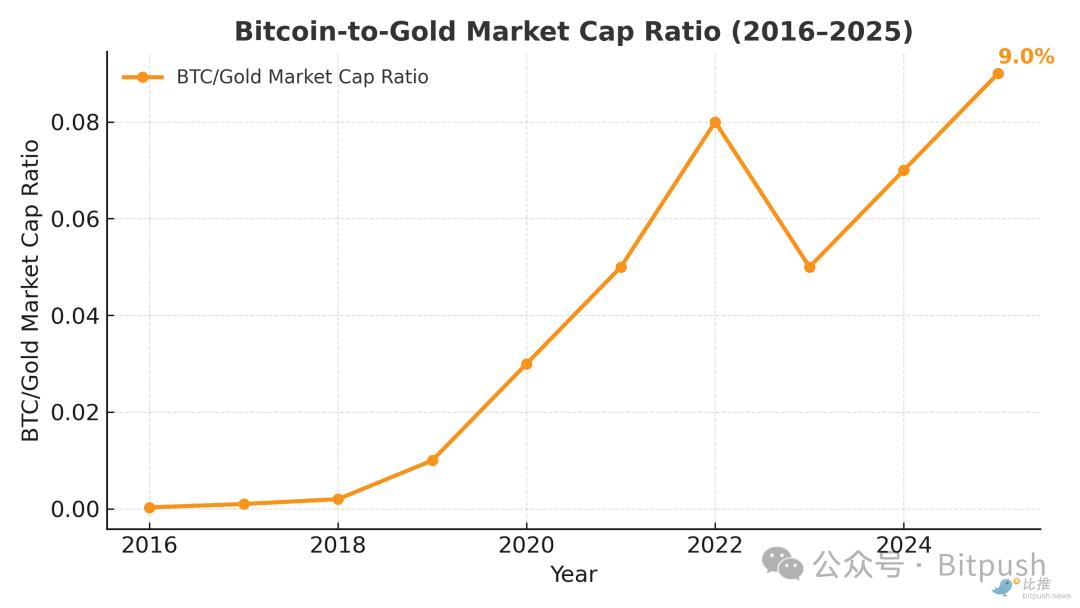

數據印證了這一趨勢。The Block數據顯示,自8月中旬以來,BTC/黃金比值從37降至25,創下2025年4月以來新低。過去兩個月間,比特幣下跌12%,而黃金卻大漲30%。如今這一格局正在轉變:隨著黃金顯露觸頂跡象,市場開始重新審視數字稀缺資產的吸引力。

從更宏觀的視角看,比特幣在傳統金融體系中仍是一個“輕量級選手”。儘管市值已達2.1萬億美元,但這僅為黃金市值的1/14,在全球金融資產中的佔比不足2%。正是這種巨大的“市值差距”,被機構視為未來的增長空間。

從更宏觀的視角看,比特幣在傳統金融體系中仍是一個“輕量級選手”。儘管市值已達2.1萬億美元,但這僅為黃金市值的1/14,在全球金融資產中的佔比不足2%。正是這種巨大的“市值差距”,被機構視為未來的增長空間。

Bitwise在最新報告中測算,只需黃金投資組合中3%-4%的資金轉向比特幣,就足以推動BTC價格翻倍至16萬-20萬美元區間。具體來看,30萬億美元黃金市值中,哪怕只有1%(約3000億美元)重新配置,也能為比特幣帶來超過15%的市值增長。

市場數據表明,這種“微量再平衡”已在悄然進行:

- 期貨市場上,芝商所比特幣持倉較8月增長22%,機構持倉佔比攀升至71%

- ETF渠道,貝萊德的IBIT基金本月淨流入18.5億美元,實現連續七週淨申購

- 期權市場的偏度指標從-8%收窄至-2%,顯示市場恐慌情緒明顯緩解

這些跡象共同描繪出一個新趨勢:比特幣正在逐漸擺脫高波動投機資產的標籤,向著投資組合中“非相關性配置”的角色穩步演進。

Bitcoin vs. Traditional Finance Market Cap Ratios(主要資產市值對比)

資產類別 | 估算總市值(美元) | 佔全球流動性比例 | 備註 |

|---|---|---|---|

黃金(Gold) | ≈ $30 萬億 | 約 16 % of 全球財富 | 傳統“硬通貨”基準 |

全球股票(Equities) | ≈ $110 萬億 | 約 60 % | 含主要指數及ETF |

全球債券(Bonds) | ≈ $140 萬億 | 約 75 % | 含主權債與企業債 |

全球M2貨幣供應(Fiat M2) | ≈ $110 萬億 | — | “可被印製的流動性” |

比特幣(BTC) | ≈ $2.1 萬億 | < 2 % of Gold | “數字稀缺資產” |

以太坊(ETH) | ≈ $4200 億 | < 0.5 % | “智能合約層”代表 |

數據來源:TradingView、Bitwise、IMF World Economic Outlook 2025 估算。

資金輪動的邏輯

1. 宏觀背景

IMF 最新數據顯示,全球總債務在 2025 年上半年增加 14 萬億美元,達到 337 萬億美元,創歷史新高。全球平均名義利率雖較 2023 年高點下降約 120bp,但仍顯著高於疫情前水平。

在高債環境下,“不能被印製的資產” 重新受到關注。

黃金因歷史信任成為避風港,而比特幣則因“代碼稀缺”成為新一代選擇。不同之處在於:黃金的流動性受限於物理形態——運輸、保管、報關成本高;比特幣則無國界、可分割、幾分鐘即可跨境轉移,且成本低至幾美元。

過去六個月中,黃金與比特幣的走勢呈現出明顯“風險週期分化”:

- 當市場預期寬鬆(2024Q4 – 2025Q1),黃金因“實際利率走低”而走強;

- 當市場轉向風險偏好(2025Q2 以後),比特幣因“流動性偏好”而受益。

簡而言之,黃金與比特幣分別代表貨幣政策預期的不同階段:

宏觀週期 | 政策狀態 | 主導資產 | 驅動邏輯 |

|---|---|---|---|

寬鬆初期 | 利率下降、通脹仍高 | 黃金 | 對沖實際利率下降 |

寬鬆中後期 | 流動性回升、風險偏好改善 | 比特幣 | 流動性溢出與風險再定價 |

當前市場可能處於第二階段的早期。CME FedWatch 顯示,美聯儲10月降息25個基點的概率高達99.4%,流動性釋放正為高貝塔資產創造上行條件。

2.代際財富重分配

Cerulli Associates 預測,到 2045 年將有 84 萬億美元 財富從嬰兒潮一代轉移至千禧及 Z 世代。後者中,約 54% 已持有加密資產,而在 Boomer 群體中僅 8%。這意味著未來 20 年內,資產偏好將系統性向數字資產傾斜。

儘管資金輪動的邏輯成立,但短期仍存在兩項潛在風險:

- 波動率聚集:在 10 月初 BTC 年化波動率(30 日)降至 27% 的低位後,市場若出現快速再定價,可能引發短期回調。

- 政策變數:若美聯儲降息節奏放緩或地緣局勢再度惡化,黃金可能重獲避險買盤,打斷資金遷移節奏。

中期來看,黃金與比特幣的“替代關係”並非零和,而更可能呈互補格局:黃金作為央行儲備資產穩定性更強,而比特幣則在民間資本和高流動性市場中提供更高的貝塔係數與數字流動性。

小結

當前市場的變化,不是簡單的“黃金跌、比特幣漲”,而是資金正在重新佈局。

黃金在利率和流動性週期的早期階段,依然有它的價值。但隨著數字資產逐漸被機構接受、流動性變好,一部分避險資金正從“實物黃金”轉向“代碼比特幣”。

對普通投資者來說,可以關注這三點:

- 靈活配置:同時持有黃金和比特幣,在不同階段調整比例,降低整體波動;

- 把握波動機會:在比特幣市場相對平靜時,通過期權等工具佈局未來可能的方向;

- 跟蹤資金動向:關注比特幣ETF的資金流入流出,以及大機構的鏈上地址變動,判斷資金輪動的節奏。

在一個法幣不斷貶值、政策反覆不定的時代,價值儲存的競爭已從“看得見的金屬”轉向“看不見的代碼”。總的來說,當前市場就是‘黃金老錨’和‘比特幣新浪’共存的狀態。短期誰更強,就看接下來的資金往哪邊流得更猛。

聲明:本文內容僅供信息分享,不構成任何投資建議。投資需謹慎,請根據自身情況理性決策,風險自擔。