前言

全球無擔保消費信貸市場的用戶就像現代金融的肥羊——行動遲緩、缺乏判斷且缺乏數學能力。

當無擔保消費信貸轉向穩定幣賽道,其運作機制將會發生改變,新的參與者也將有機會分一杯羹。

市場巨大

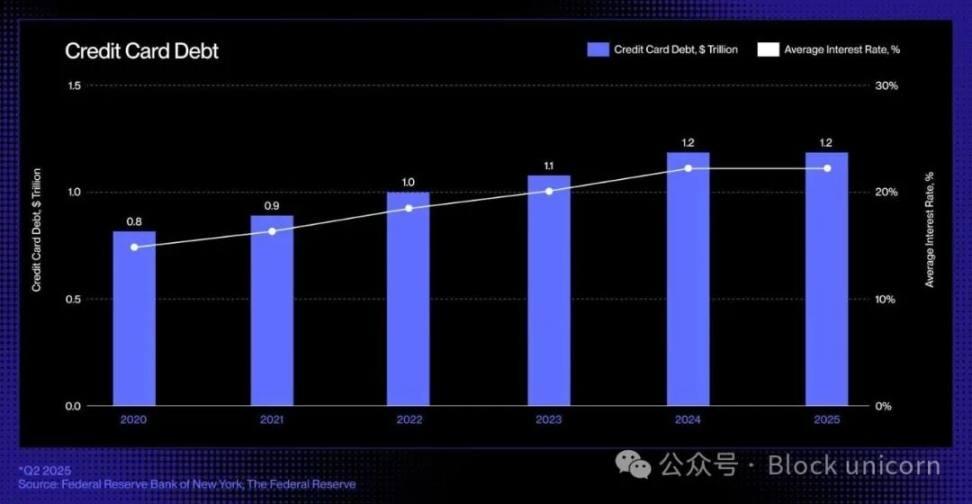

在美國,最主要的無擔保借貸形式是信用卡:這種無處不在、流動性強且即時可用的信貸工具允許消費者在購物時無需提供抵押品即可借款。信用卡未償債務持續增長,目前已達到約 1.21 萬億美元。

技術陳舊

信用卡貸款領域上一次重大變革發生在上世紀 90 年代,當時 Capital One 推出了基於風險的定價模式,這一突破性舉措重塑了消費信貸的格局。自那以後,儘管新興銀行和金融科技公司層出不窮,信用卡行業的結構卻基本保持不變。

然而,穩定幣和鏈上信貸協議的出現,為行業帶來了新的基礎:可編程貨幣、透明市場和實時資金。它們有望最終打破這一循環,在數字化、無國界的經濟環境中,重新定義信貸的產生、融資和償還方式。

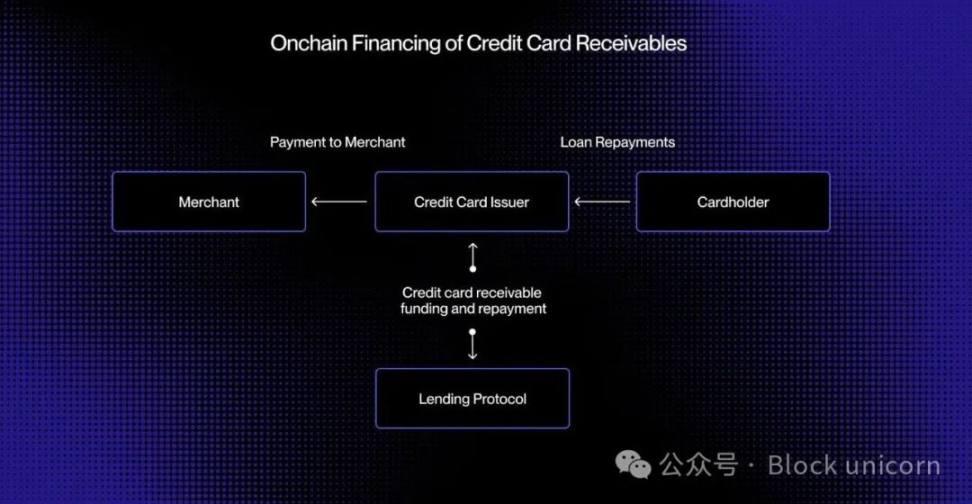

在當今的銀行卡支付系統中,授權(交易獲得批准)和結算(髮卡機構通過卡網絡將資金轉給商戶)之間存在時間差。通過將資金處理流程轉移到鏈上,這些應收賬款可以代幣化並實時融資。

想象一下,一位消費者購買了價值 5,000 美元的商品。交易立即獲得授權。在與 Visa 或 Mastercard 結算之前,髮卡機構會將應收賬款在鏈上代幣化,並從去中心化信用池中收到價值 5,000 美元的 USDC。結算完成後,髮卡機構會將這些資金髮送給商家。

之後,當借款人還款時,還款款項會通過智能合約自動返還給鏈上貸款人。同樣,整個過程都是實時進行的。

這種方法可以實現實時流動性、透明資金來源和自動還款,從而降低交易對手風險,並消除當今消費信貸中仍然存在的許多人工流程。

從證券化到資金池

幾十年來,消費信貸市場一直依賴存款和證券化來實現大規模放貸。銀行和信用卡發行機構將成千上萬的應收賬款打包成資產支持證券(ABS),然後出售給機構投資者。這種結構提供了充足的流動性,但也帶來了複雜性和不透明度。

像 Affirm 和 Afterpay 這樣的「先買後付」(BNPL)貸款機構已經展示了信貸審批流程的演變。它們不再提供通用的信用額度,而是在銷售點對每筆交易進行審核,區別對待價值 1 萬美元的沙發和 200 美元的運動鞋。

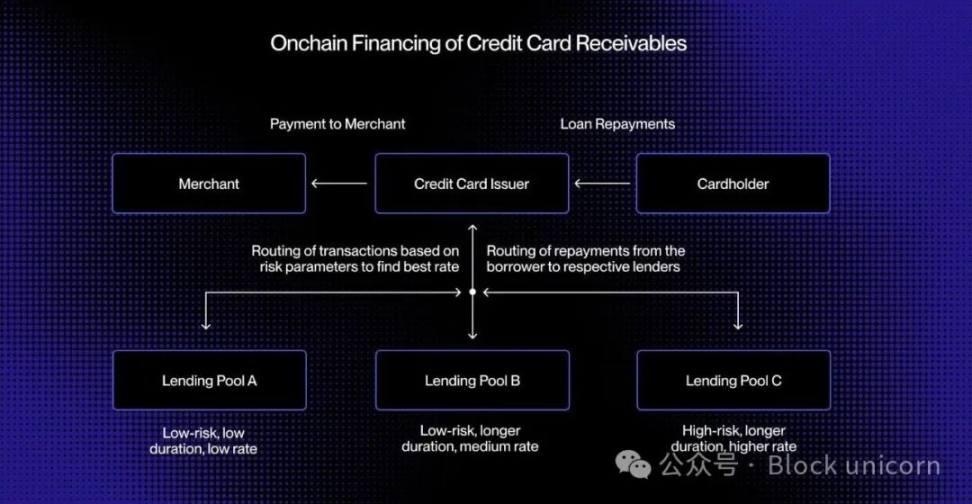

這種交易級風控產出標準化、可拆分的應收賬款,每筆應收賬款都有明確的借款人、期限和風險概況,使其成為通過鏈上借貸池進行實時撮合的理想選擇。

鏈上借貸可以通過創建圍繞特定借款人客群或購買品類定製的專用信貸池,進一步拓展這一概念。例如,一個信貸池可以為優質借款人的小額交易提供資金,而另一個信貸池則可以專門為次優質消費者提供旅行分期。

隨著時間的推移,這些資金池可能會發展成為目標明確的信貸市場,實現動態定價,併為所有參與者提供透明的績效指標。

這種可編程性帶來資本更高效地配置、為消費者提供更好的利率以及建立一個開放、透明且可即時審計的全球無擔保消費信貸市場打開了大門。

新興的鏈上信用堆棧

為鏈上時代重新構想無擔保貸款並非僅僅是將信貸產品移植到區塊鏈上,而是需要從根本上重建整個信貸基礎設施。除了髮卡機構和處理機構之外,傳統的貸款生態系統還依賴於一個複雜的中間機構網絡:

我們需要新的信用評分方式。傳統的信用評分系統,例如 FICO 和 VantageScore,或許可以移植到區塊鏈上,但去中心化的身份和聲譽系統可能會發揮更大的作用。

貸款機構也將需要信譽評估,這相當於標普、穆迪(Moody『s)或惠譽(Fitch)的評級,用於評估核批質量和還款表現。

最後,貸款催收中那些不那麼引人注目但卻至關重要的環節也需要改進。以穩定幣計價的債務仍然需要執行機制和追償流程,將鏈上自動化與鏈下法律框架相結合。

穩定幣卡已經彌合了法幣和鏈上消費之間的鴻溝。借貸協議和代幣化貨幣市場基金重新定義了儲蓄和收益。將無擔保信貸引入鏈上,完善了這一三角關係,使消費者能夠無縫借貸,投資者也能以透明的方式為信貸提供資金,所有這一切都由開放的金融基礎設施驅動。