作者:Stacy Muur

編譯:深潮TechFlow

在2026年,代幣銷售分析成為我工作的重要支柱之一。去年,我推出了 Muur Score——一個用於評估代幣生成事件(TGE)前階段協議的框架,併發布了對2025年最大幾場銷售的深入分析,包括 Flying Tulip、YieldBasis、Almanak、Lombard、Falcon 等。

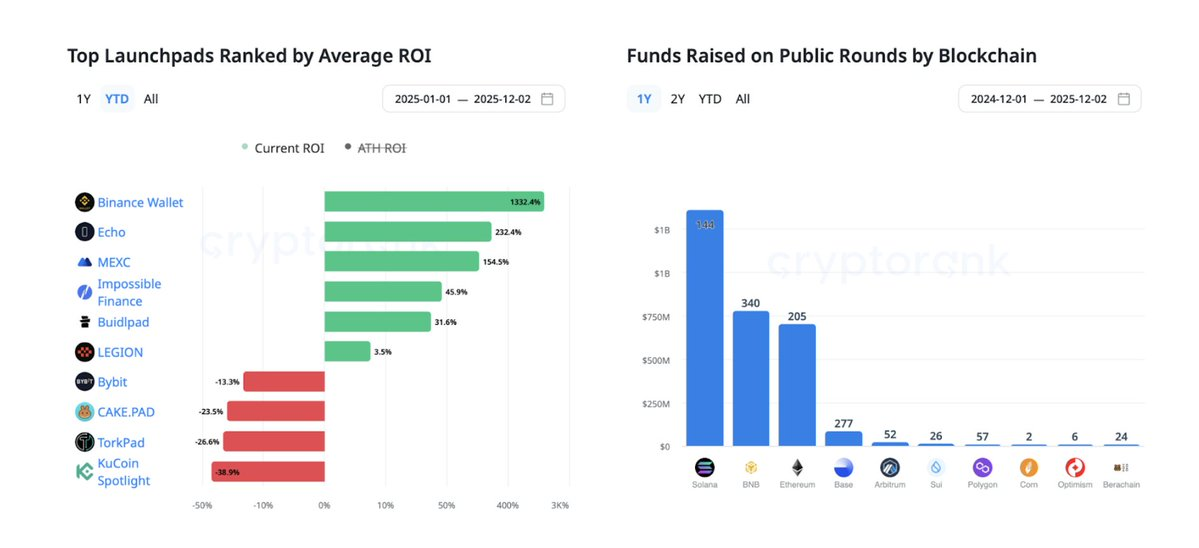

到2025年10月中旬,代幣銷售的趨勢已經非常明顯。在 @buidlpad、@echodotxyz、@legiondotcc、@MetaDAOProject、@BinanceWallet、@CoinList 和 @MEXC_Official 上進行的發行,無論是在參與度還是在 TGE 後的投資回報率(ROI)方面,都持續表現強勁。儘管零售市場的關注度迴歸,但它更多地帶著“賭徒”的標籤,而非“投資者”的身份。

在這份報告中,我結合了自己的第一手研究以及來自@legiondotcc、@CoinList、@Chain_GPT 和@impossiblefi團隊的預測。目標很明確:描述2026年代幣銷售的實際發展方向,而不是假裝一切都只會“持續向上”。

2026年代幣銷售預測

1. 持續清算拍賣(CCA)從小眾走向主流

Uniswap v4 的 CCA(Continuous Clearing Auctions),通過 Aztec 的 28 億美元完全稀釋估值(FDV)公開銷售而廣受關注,證明了鏈上透明、非託管的價格發現機制可以大規模運行。預計將有 15-20 個重要項目採用類似的機制。

CCA 直接解決了以下問題:

關於“分配被操控”的指控循環;

離線訂單簿的黑箱操作;

類似 Monad 在 Coinbase 銷售中引發的 FUD(恐懼、不確定性和懷疑)等聲譽問題。

更大的主題是:價格發現將從中心化交易所轉移到公共基礎設施中。

2. 交易所整合型啟動平臺整合市場份額

Kraken 與 Legion 的合作,以及 Coinbase 以 3.75 億美元收購 Echo,表明了市場發展的方向。Binance、OKX 和 Bybit 幾乎可以確定是下一個參與者。

預計:

60%-70% 的頂級銷售將同時在交易所原生平臺和獨立啟動平臺上進行;

將形成兩級系統:

A 級:由交易所支持,高流動性,機構分配;

B 級:獨立平臺,追求社區驅動的銷售。

這一趨勢有利於分發,但對於那些想在自家車庫裡運行小型啟動平臺的人來說並不友好。

“最近的併購活動展示了一個清晰的方向:更多平臺將代幣銷售整合為更廣泛用戶獲取渠道的一部分。

我們將看到垂直整合的‘孤島’數量增加,但更有趣的發展將是全球分發網絡的崛起。可以想象一個跨地區的生態系統,涵蓋交易所、合作伙伴和渠道。

例如,Legion + Kraken + 我們即將合作的亞洲中心化交易所(CEX)合作伙伴——提供鏈無關、平臺中立的全球規模代幣分發模式——將成為常態。”

——@matty_,Legion 創始人 @legiondotcc

3. 基於能力的分配取代先到先得

先到先得(FCFS)的模式實際上已經“死亡”,因為機器人軍團徹底摧毀了它的公平性。

Legion 的基於能力評分(參與度、聲譽、價值觀一致性)正在成為行業模板。其他平臺也將引入以下機制:

鏈上歷史記錄;

長期參與數據;

社交圖譜評分。

雖然這在一定程度上減少了女巫攻擊(Sybil attack)的問題,但也帶來了新的風險:類似“加密信用評分”的體系將獎勵早期採用者,而讓新人處於劣勢。

更公平,但絕對不平等。

“到了2026年,代幣銷售市場將圍繞兩種主導模式極化:完全合規的專業啟動平臺和無許可的‘梗’啟動平臺。 那些規模中等、定位模糊的平臺將會陷入困境,因為分發能力將成為關鍵競爭優勢——項目方會選擇那些能夠可靠地帶來真實用戶、流動性和二級市場支持的平臺。”

——@0xr100,Impossible Finance 首席營銷官 @impossiblefi

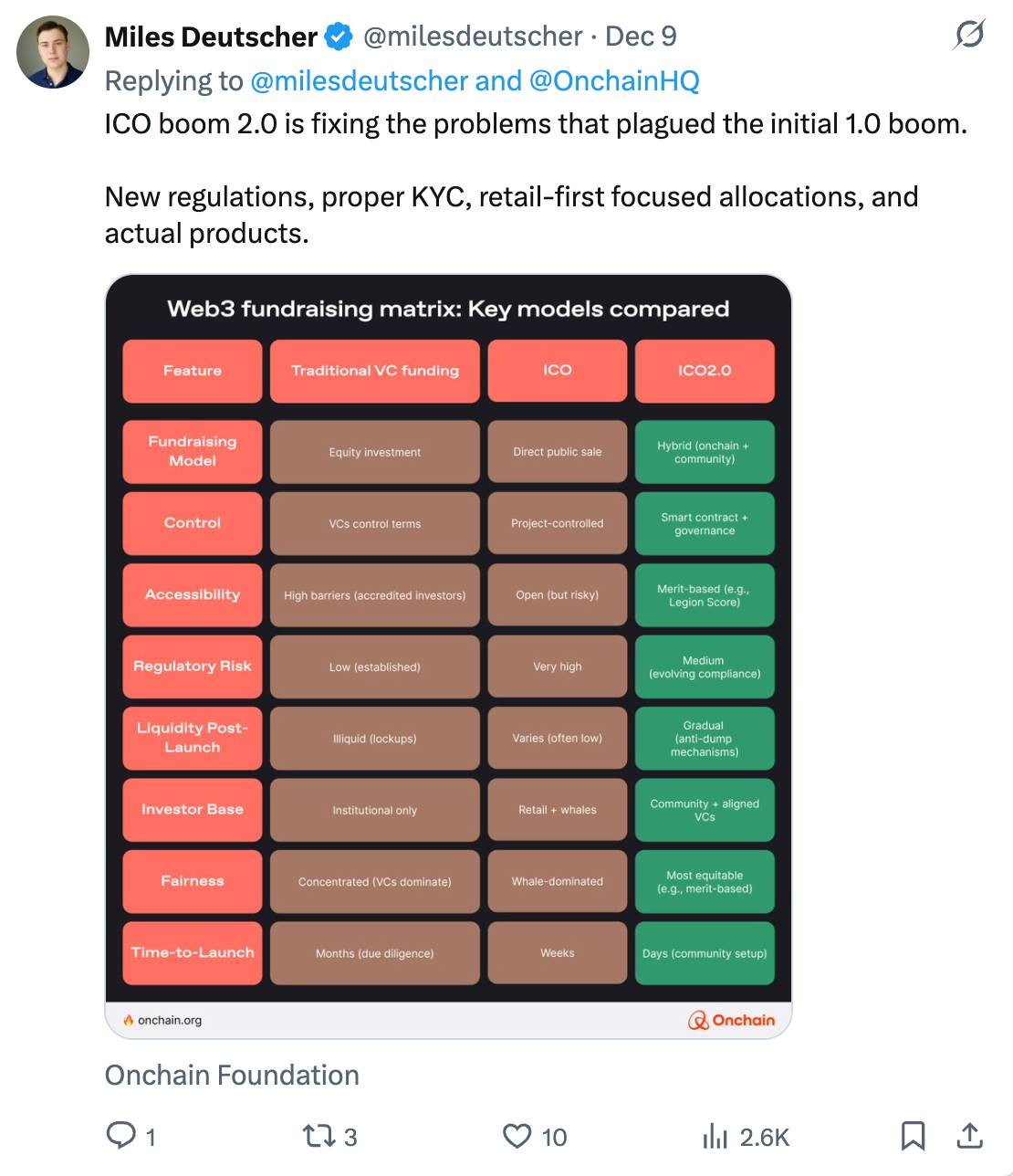

4. 機構配售將成為標準化模式

隨著傳統金融進一步深入代幣化領域,預計代幣銷售結構中將正式引入機構配售機制,包括:

20%-30%的配額;

12-24個月的鎖倉期;

結構化的簿記建檔流程。

可以將其視為“鏈上的輕量版 IPO”。

Legion 等平臺已經在將自身定位為加密行業的承銷商,而2026年將使這種定位成為行業規範。

“我們將看到啟動平臺與中心化交易所(CEX)的整合進一步深化,專業化的啟動平臺將演變為模塊化基礎設施提供商,提供 KYC(身份認證)、經過審計的銷售合約,以及可嵌入的銷售小工具,供項目方在自己的網站上託管。同時,基於鏈上和社交數據的反女巫攻擊過濾器將成為標準,鎖倉分發(lockdrop)也將繼續作為核心分發機制獲得更多關注。”

——@0xr100,Impossible Finance 首席營銷官 @impossiblefi

5. 多平臺發行成為頂級項目的常態

WalletConnect 通過 CoinList、Bitget Launch X 和 Echo 同時籌集 1000 萬美元,為多平臺發行樹立了標杆。 對於大型項目而言:

同時在 3-5 個平臺發行將成為標準;

分發效率提高;

集中風險降低;

協調難度增加(但這是項目方的問題,不是你的問題)。

“我認為項目方將越來越多地基於不同需求選擇不同的發行平臺,並且通常會同時與多個平臺合作。這絕對不是‘非 Coinbase 不可’的局面。ICO 的復興早在 Coinbase 入局之前就已經開始了,這也是他們決定進入這個領域的原因。”

——@AlexTops1,CoinList 市場營銷總監

那些拒絕多平臺發行的項目,會顯得要麼資金不足,要麼過於中心化。

“我們正在從孤立的單次發行,轉向協調一致的多平臺融資。啟動平臺與中心化交易所(CEX)將更頻繁地合作,市場將分化為兩大明確類別:

面向機構的銷售,金額較大、鎖倉期較長、合規要求嚴格;

以社區為優先的銷售,金額較小、基於能力的准入機制以及使用驅動的評分體系。

買家也將開始要求標準化的保障措施:最低流動性和做市商承諾、更清晰的零售鎖倉機制,甚至在結果嚴重不達預期時要求退款或追討條款。少一些‘隨便上架,祈禱成功’,多一些對項目方和買家都合理的結構化融資——不僅僅是靠感覺,而是有理有據。”**

——@CEOGuy,Chain_GPT 首席執行官兼創始人

6. 合規性成為競爭壁壘

Legion 推出的符合 MiCA(歐盟《加密資產市場監管框架》)的結構,以及與美國證券交易委員會(SEC)的持續討論,標誌著行業的轉變:

合規不再是可選的“信號”,而是一種商業模式。

預計將出現以下趨勢:

“以合規為先”的啟動平臺將嶄露頭角;

全面的 KYC(身份驗證)和 AML(反洗錢)將成為基礎要求;

交易所對不合規銷售將採取零容忍態度;

對基於零知識證明(ZK)的身份技術需求上升(終於有了超越“匿名 Discord 用戶證明自己是人類”的實際用例)。

在非合規平臺上發行的項目將面臨更快的下架風險,以及機構需求的減少。

“迄今為止,大多數加密融資都侷限於原生數字資產——例如燃料代幣、功能型代幣,以及那些設計用來避免被歸類為證券的結構。

隨著 SEC 工作組預計在 2026 年初推出‘創新豁免’、‘加密項目’以及可能的《清晰法案》(Clarity Act),我們將看到新的資產類別嘗試鏈上分發。

這包括初創公司階段的早期形式的代幣化股權。”

——@matty_,Legion 創始人 @legiondotcc

7. 熊市壓力促使“重質而非重量”

2025年底的市場表現帶來了:

強烈的熊市情緒;

約 40 億美元的 ETF 資金流出;

主流代幣的流動性下降。

如果這種趨勢延續到2026年,我們將看到:

代幣發行數量從 500+ 降至 150-200;

平均融資規模增加 3-5 倍;

低質量、靠“梗”驅動的銷售消失;

基礎設施和真正有產品的項目佔據主導地位。

這是一種典型的“向優質資產遷移”的週期——贏家更少,但規模更大。

“2025年的兩個極端都失敗了。

一方面是高 FDV(完全稀釋估值)、高融資額的項目,但其基礎產品根本無法支撐這些估值——市場在 TGE 後立即對其進行了修正。

另一方面是低 FDV 的項目,這些項目缺乏流動性、市場做市能力差、交易所支持薄弱——因完全相反的原因而崩潰。

2026年,我們將從粗放式發行轉向精心設計的發行。嚴肅的買家將關注真正決定結果的基本面:FDV 與進展的匹配度、真實用戶採用率、流動性深度、做市商質量以及平臺可靠性。優質項目仍然能夠籌集到可觀的資金,但不會試圖在第一天就榨乾整個資金池。

啟動平臺和 CEX 將在下行保護、最低流動性標準、明確的做市承諾以及簡單的安全或退款機制上展開競爭——而不僅僅是依靠炒作。”

——@CEOGuy,Chain_GPT 首席執行官兼創始人

8. 動態定價取代固定FDV(完全稀釋估值)

持續清算拍賣(CCA)的成功重新激發了市場對更公平定價的興趣。預計將出現:

帶有軟底價的荷蘭式拍賣;

帶斷路器的綁定曲線;

由機器學習/人工智能系統驅動的需求定價。

“這是我們的40億美元FDV,請鼓掌”的時代結束了。

固定估值將被價格區間取代——雖然這減少了 TGE 後的拋售壓力,但也削弱了散戶的興奮感(畢竟沒人會在聚會上炫耀自己的拍賣成交價)。

“ICO 已不僅僅是融資手段了。

它們是項目吸引新用戶、擴大認知度並實現網絡去中心化的一種方式。

如果 Coinbase ICO 的買家從未離開平臺,或者第二天就拋售代幣,這對項目真正創造了多少價值?

正如 Aztec 極為成功的代幣銷售所展示的那樣,許多團隊希望這些用戶能進入他們的應用程序,並希望其代幣銷售機制和分發完全在鏈上去中心化完成。

市場正在轉向可驗證的鏈上金融,用戶持有自己的私鑰。CoinList 正通過變得更加加密原生、更貼近用戶來滿足這一需求。密碼朋克的理想正在迴歸。是時候了。”

——@AlexTops1,@CoinList 市場營銷總監

9. 發行後流動性保障成為行業標準

在 Monad 因虛假交易引發 FUD(恐懼、不確定性和懷疑)事件後,平臺意識到,如果發行後流動性崩潰,那麼再好的發行機制也無濟於事。

到2026年,預計將出現以下趨勢:

強制性6至12個月的做市承諾;

平臺提供標準化的流動性服務水平協議(SLA);

新的 TGE 後穩定性指標。

沒有專業流動性提供商的項目將難以籌集資金。

如今,散戶對流動性保障的關注已經超過了對代幣代碼的興趣(這一變化值得歡迎)。

10. 社區鎖倉取代即時解鎖

Coinbase 的“早賣→未來懲罰”模式正在演變為:

面向散戶的 3-6 個月鎖倉期;

類似團隊/種子輪的解鎖曲線;

可轉讓的“鎖倉權益”(是的,一個全新的二級市場將迅速出現)。

這種模式降低了拋售壓力,但也帶來了“鎖倉疲勞”的風險——市場上可能會出現大量定價不明的鎖倉資產。

預計到2026年底,約一半的發行將採用社區鎖倉模式。

市場結構影響

代幣銷售將分裂為兩大生態系統:

1. 機構級銷售

多平臺發行,整合交易所;

融資規模 $5000 萬美元以上;

高度合規;

12-24 個月鎖倉期;

專業的市場做市服務。

2. 以社區為優先的銷售

單一平臺 + 基於能力的評分;

融資規模 $500萬至$2000萬;

部分合規;

3-6 個月鎖倉期;

基於社交圖譜的參與機制。

兩種模式都將存續,但它們將不再彼此競爭,而是各自服務於不同的市場需求。

需要關注的關鍵風險

針對不合規平臺的監管行動可能會導致市場分裂;

持續的熊市可能使所有預測縮水約50%;

過度集中於 Coinbase 和 Kraken 可能會削弱市場競爭;

鎖倉過載可能導致鎖倉權益的灰色市場混亂。

代幣銷售專家怎麼說?

哪些協議能最有效地籌集資金?

@matty_,Legion 創始人 @legiondotcc:收入相關的消費類應用和 B2B 代幣將繼續表現優異

“我們會看到當前的表現趨勢進一步放大。

消費類 DeFi 和用戶真正喜歡的應用程序——特別是那些有明確收入路徑或回購邏輯的項目,即使規模較小——將繼續領跑市場。

在機構領域,面向 B2B 的代幣(能夠為代幣持有者帶來實際收入流)將依然是表現最強勁的類別之一。”

@CEOGuy,@Chain_GPT首席執行官:基本面將變得更加重要

“那些能有效籌集資金的項目,是看起來像真正商業模式的項目,而不是僅僅包裝在代幣裡的故事。

這歸結於三點:

真實的用戶和使用場景,而不僅僅是測試網和一份商業計劃書;

明確的產品差異化,能夠顯著優於現有替代方案;

連貫的代幣效用,具有明顯且可信的價值捕獲能力。

再加上合理的 FDV、清晰的銷售結構,以及創始團隊在大科技公司或之前的加密項目中的真實履歷——即使在寒冷的市場中,資金也不會慢慢流入,而是爭相進入融資輪。”

@0xr100,Impossible Finance 首席營銷官 @impossiblefi:高增長項目和基礎設施解決方案將主導融資

“將會是那些擁有明確增長數據(收入、真實用戶、有意義的 TVL)和真正分發能力的支持者的應用程序脫穎而出——不僅僅是‘頂級風投’的標誌,而是那些能夠推動採用的生態巨頭。

基礎設施仍將是一個強大的融資類別,但擁有真實用戶和收入的應用程序將越來越多地超越單純依賴敘事的項目。

熱門組合將是‘熱門敘事 + 基礎設施角度’,覆蓋預測市場、人工智能(尤其是機器人技術)和 RWA(現實世界資產)等領域,通常以基於鎖倉分發(lockdrop)和數據驅動的分發形式呈現。”