撰文:小餅|深潮 TechFlow

十二月的貴金屬市場,主角不是黃金,白銀才是那道最刺眼的光。

從 40 美元,躍升到 50、55、60 美元,它以幾乎失控的速度穿過一個又一個歷史價位,幾乎不給市場喘息的機會。

12 月 12 日,現貨白銀一度觸及 64.28 美元/盎司的歷史高位,隨後再急轉大跌。年初至今,白銀累計上漲了近 110%,遠超黃金 60% 的漲幅。

這是一次看起來“極其合理”的上漲,卻也因此顯得格外危險。

上漲背後的危機

白銀為什麼漲?

因為它看起來值得漲。

從主流機構的解釋看,這一切都合理。

美聯儲降息預期重燃貴金屬行情,近期就業與通脹數據疲軟,市場押注 2026 年初進一步降息。白銀作為高彈性資產,反應比黃金更激烈。

工業需求也在推波助瀾。太陽能、電動車、數據中心和 AI 基礎設施的爆發式增長,讓白銀的雙重屬性(貴金屬+工業金屬)得到充分體現。

全球庫存持續下降更是雪上加霜。墨西哥與秘魯礦山四季度產量不及預期,主要交易所倉庫的銀錠一年比一年少。

……

如果只看這些理由,銀價上漲是“共識”,甚至是遲來的價值重估。

但故事的危險之處在於:

白銀的上漲,看起來合理,但不踏實。

原因很簡單,白銀不是黃金,它沒有黃金那樣的共識,缺少"國家隊"。

黃金之所以足夠堅挺,是因為全世界央行都在買。過去三年,全球央行買入超過 2300 噸黃金,它們掛在各國資產負債表上,是主權信用的延伸。

白銀不同。全球央行黃金儲備超過 3.6 萬噸,而官方白銀儲備幾乎為零。沒有央行託底,當市場出現極端波動時,白銀缺乏任何系統性穩定器,是一種典型的“孤島資產”。

市場深度的差異更加懸殊。黃金日交易量約 1500 億美元,白銀僅 50 億美元。把黃金比作太平洋,白銀頂多是鄱陽湖。

它體量小,做市商數量少,流動性不足,實物儲備有限。最關鍵的是,白銀的主要交易形式不是實物,而是“紙白銀”,期貨、衍生品、ETF 主導市場。

這是一種危險結構。

淺水易翻船,大資金進入一下子就會攪亂整個水面。

而今年恰恰發生的,就是這種局面:一股資金突然湧入,一個本來就不深的市場被迅速推起,價格被拉離地面。

期貨逼倉

讓白銀價格脫離軌道的,不是上述看似合理的基本面理由,真正的價格戰爭在期貨市場。

正常情況下,白銀的現貨價格應該略高於期貨價格,這很好理解,持有實物白銀需要倉儲成本、保險費用,而期貨只是一張合約,自然便宜一些,這種價差一般稱之為“現貨升水”。

但從今年第三季度開始,這個邏輯顛倒了。

期貨價格開始系統性地高於現貨價格,而且價差越來越大,這意味著什麼?

有人在期貨市場瘋狂推高價格,這種“期貨升水”現象通常只會在兩種情況下出現:要麼是市場極度看漲未來,要麼是有人在逼倉。

考慮到白銀基本面的改善是漸進式的,光伏和新能源需求不會在幾個月內指數暴增,礦山產量也不會突然枯竭,期貨市場的激進表現更像後者:有資金在推高期貨價格。

更危險的信號來自實物交割市場的異常。

全球最大的貴金屬交易市場 COMEX(紐約商品交易所)的運營歷史數據顯示,貴金屬期貨合約中的實物交割比例不足 2%,其餘 98% 通過美元現金結算或合約展期來完成。

然而過去幾個月,COMEX 的白銀實物交割量激增,遠超歷史平均水平。越來越多的投資者不再信任“紙白銀”,他們要求提取真正的銀錠。

白銀 ETF 也出現了類似現象。大量資金湧入的同時,部分投資者開始贖回,要求獲得實物白銀而非基金份額。這種“擠兌式”贖回,讓 ETF 的銀錠儲備承壓。

今年,白銀的三大市場,紐約 COMEX,倫敦 LBMA,上海金屬交易所先後出現了擠兌風潮。

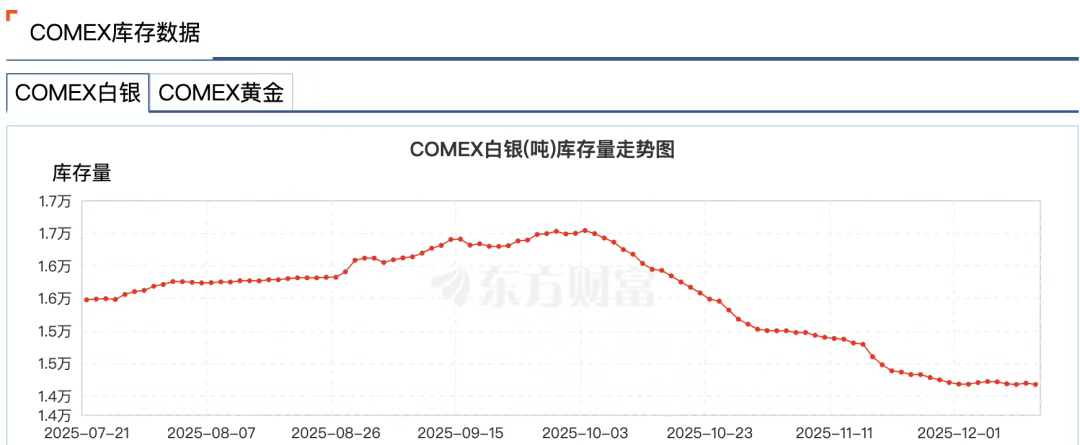

Wind 數據顯示,11 月 24 日當週上海黃金交易所白銀庫存下降 58.83 噸,降至 715.875 噸,創下 2016 年 7 月 3 日以來新低。CMOEX 白銀庫存從 10 月初 1.65 萬噸驟降至 1.41 萬噸,降幅達 14%。

原因也不難理解,美元降息週期下,大家不願意以美元交割,另一個隱形的擔憂是,交易所可能拿不出那麼多白銀用於交割。

現代貴金屬場是一個高度金融化的體系,大部分“白銀”只是賬面數字,真正的銀錠在全球範圍內反覆抵押、租借、衍生。一盎司實物白銀,可能同時對應著十幾張不同的權利憑證。

資深交易商 Andy Schectman 以倫敦為例,LBMA 僅有 1.4 億盎司浮動供應,但日交易量高達 6 億盎司,在這 1.4 億盎司上卻存在超過 20 億盎司的紙面債權。

這種“分數準備金制度”在平時運行良好,但一旦大家都想要實物,整個體系就會出現流動性危機。

當危機的陰影浮現,金融市場似乎總會出現一個奇怪的現象,俗稱為“拔網線”。

11 月 28 日,CME 因“數據中心冷卻問題”宕機近 11 小時,創史上最長紀錄,導致 COMEX 金銀期貨無法正常更新。

引人注目的是,宕機發生在白銀突破歷史高點的關鍵時刻,現貨銀當日攻破 56 美元,白銀期貨更是突破 57 美元。

有市場傳言猜測,宕機是為了保護暴露在極端風險中,可能出現大額虧損的商品做市商。

後來,數據中心運營商 CyrusOne 表示,此次重大中斷源於人為操作失誤,更讓各種“陰謀論”甚囂塵上。

簡而言之,這種由期貨逼倉主導的行情,註定了白銀市場的劇烈波動性,白銀實際上已經從傳統的避險資產變成了高風險標的。

誰在坐莊?

在這場逼倉大戲中,有個名字無法繞過:摩根大通。

原因無他,他是國際上公認的白銀莊家。

在至少 2008 年到 2016 年的八年時間裡,摩根大通通過交易員操縱黃金白銀市場價格。

手法簡單粗暴:在期貨市場上大量下單買入或賣出白銀合約,製造供需假象,誘導其他交易者跟風,然後在最後一秒取消訂單,從價格波動中獲利。

這種被稱為欺騙交易(spoofing)的操作手法,最終讓摩根大通在 2020 年吃下了 9.2 億美元的罰款,一度創下 CFTC 單筆罰款紀錄。

但真正的教科書級市場操縱不止於此。

一方面,摩根大通通過期貨市場的大量賣空和欺騙交易壓低銀價,另一方面,在自己製造的低價位上大量收購實物金屬。

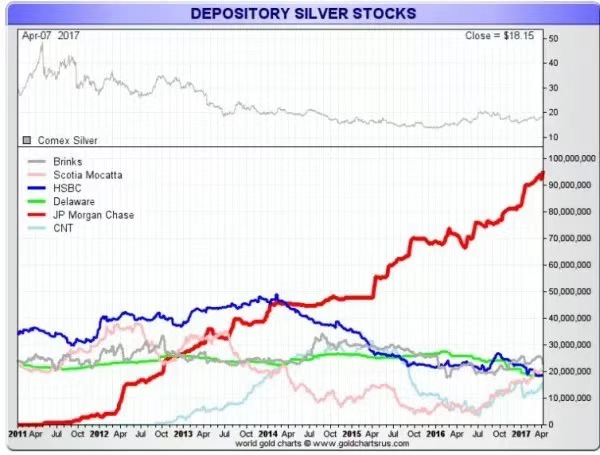

從 2011 年銀價接近 50 美元的高點開始,摩根大通開始在其 COMEX 倉庫中囤積白銀,在其他大型機構減倉白銀的時候,一路加持,最多佔到了 COMEX 總白銀庫存的 50%。

這種策略利用了白銀的市場結構性缺陷,紙銀價格主導實物銀價,而摩根大通既能影響紙銀價格,又是最大的實物銀持有者之一。

那麼在這輪白銀逼倉中,摩根大通扮演什麼角色?

從表面上看,摩根大通似乎已經“改過自新”。在 2020 年的和解協議後,進行了系統性的合規改革,包括僱傭數百名新的合規官員。

目前也沒有任何證據表明,摩根大通參與了逼空行情,但在白銀市場,摩根大通依然擁有擁有著舉足輕重的影響力。

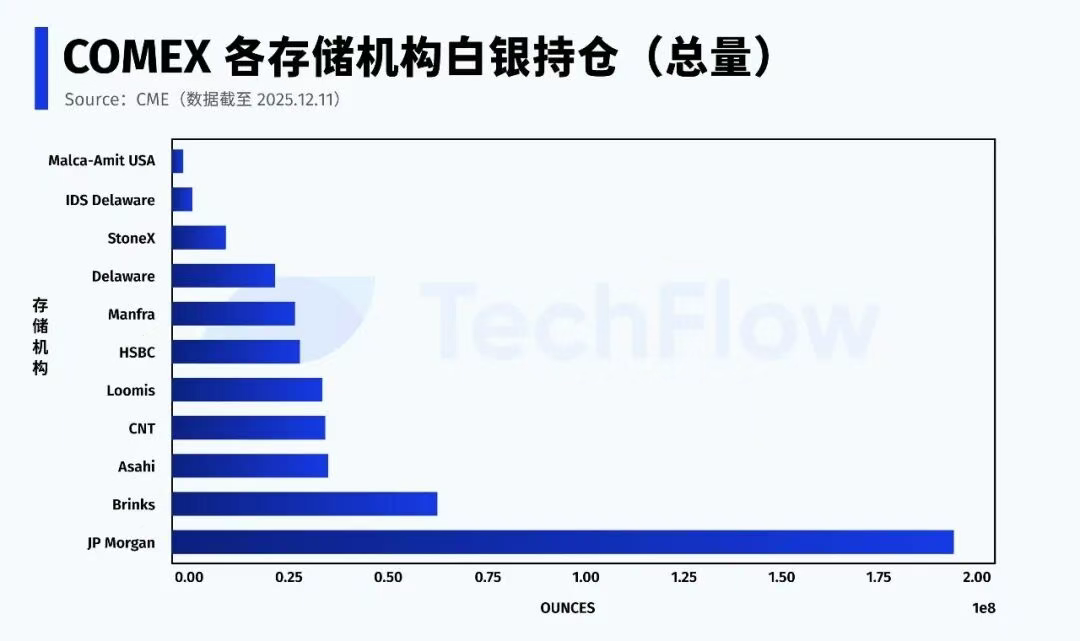

根據 12 月 11 日 CME 的最新數據,摩根大通在 COMEX 體系下白銀總量約 1.96 億盎司(自營+經紀),佔交易所全部庫存的近 43%。

此外,摩根大通還有一個特殊的身份,白銀 ETF(SLV)的託管方,截止 2025 年 11 月,託管了 5.17 億盎司白銀,價值 321 億美元。

更關鍵的是,在 Eligible 白銀(即具備交割資格、但尚未登記為可交割)的部分,摩根大通控制了超過一半的規模。

在任何一輪白銀逼倉行情中,市場真正博弈的無非兩點:一,誰能拿出白銀實物;二,這些白銀是否、以及何時,被允許進入交割池。

和曾經作為白銀大空頭不同,如今的摩根大通坐在了“白銀閘門”的位置。

目前可交割的 Registered 白銀僅佔總庫存約三成,而 Eligible 的大頭高度集中於少數機構時,白銀期貨市場的穩定性,實際上取決於極少數節點的行為選擇。

紙面體系逐漸失靈

如果只用一句話來形容當下的白銀市場,那就是:

行情還在繼續,但規則已經變了。

市場已經完成了一次不可逆的轉變,對白銀“紙面體系”的信任正在瓦解。

白銀並不是個例,在黃金市場,同樣的變化已經發生。

紐約期貨交易所的黃金庫存持續下滑,註冊金(Registered )屢次觸及低位,交易所不得不從原本並不用於交割的“合格金(Eligible)”中調撥金條完成撮合。

在全球範圍內,資金正在悄然進行一次遷徙。

過去十多年,主流資產配置的方向是高度金融化的,ETF、衍生品、結構化產品、槓桿工具,所有東西都可以被“證券化”。

現在,越來越多的資金開始從金融資產中撤離,轉而尋找不依賴金融中介、不依賴信用背書的實物資產,典型的就是黃金和白銀。

央行持續、大規模增持黃金,幾乎無一例外選擇實物形式,俄羅斯禁止黃金出口,連德國、荷蘭等西方國家都要求運回海外存放的黃金儲備。

流動性,正在讓位於確定性。

當黃金供應無法滿足巨大的實物需求時,資金開始尋找替代品,白銀自然成為首選。

這場實物化運動的本質,是弱美元,去全球化背景下貨幣定價權的重新爭奪。

據彭博社 10 月報道,全球黃金正在從西方向東方轉移。

美國 CME 和倫敦金銀市場協會(LBMA)的數據顯示,自 4 月底以來,已有超過 527 噸黃金從美國紐約和英國倫敦這兩個最大的西方市場的金庫中流出,與此同時,中國等亞洲黃金消費大國的黃金進口量增加,中國 8 月黃金進口量創下了四年來的新高。

為了應對市場變化,2025 年 11 月底,摩根大通將其貴金屬交易團隊從美國轉移到了新加坡。

黃金白銀大漲背後,是“金本位”概念的迴歸。短期內或許不現實,但可以確定的是:誰掌握更多實物,誰就擁有更大定價權。

當音樂停止時,只有拿著真金白銀的才能安然入座。