- 最新的非農就業數據證實勞動力市場正在逐步放緩,這加劇了美聯儲內部的分歧,但對於未來的降息決策而言,其提供的獨立信息有限。

- PCE 和 CPI 等通脹指標比月度就業數據具有更大的政策權重,因此,更廣泛的降息路徑比任何一次聯邦公開市場委員會 (FOMC) 會議都更為重要。

- 與受就業數據標題驅動的解讀相比,CME FedWatch 等基於市場的工具能夠更清晰、更實時地反映機構利率預期。

美國最新就業報告顯示勞動力市場正在降溫,但在評估美聯儲降息和市場預期時,非農就業數據的重要性不如通脹數據。

美國最新公佈的非農就業數據發佈時機頗為耐人尋味。這並非因為數據帶來了驚人的意外,而是因為它印證了許多市場參與者早已感受到的一個現實:美國經濟正緩慢且不均衡地步入轉型期,美聯儲內部達成政策共識的難度也越來越大。

雖然新聞標題往往聚焦於就業數據是“超出”還是“不及”預期,但這種報道方式忽略了更重要的一點。貨幣政策並非基於單一數據制定。更重要的是,非農就業報告只是美聯儲決策過程中眾多參考因素之一,而且並非最具影響力的因素。

要了解數據對利率預期究竟意味著什麼,從更宏觀的角度來看待問題會有所幫助。

最新非農就業數據背景

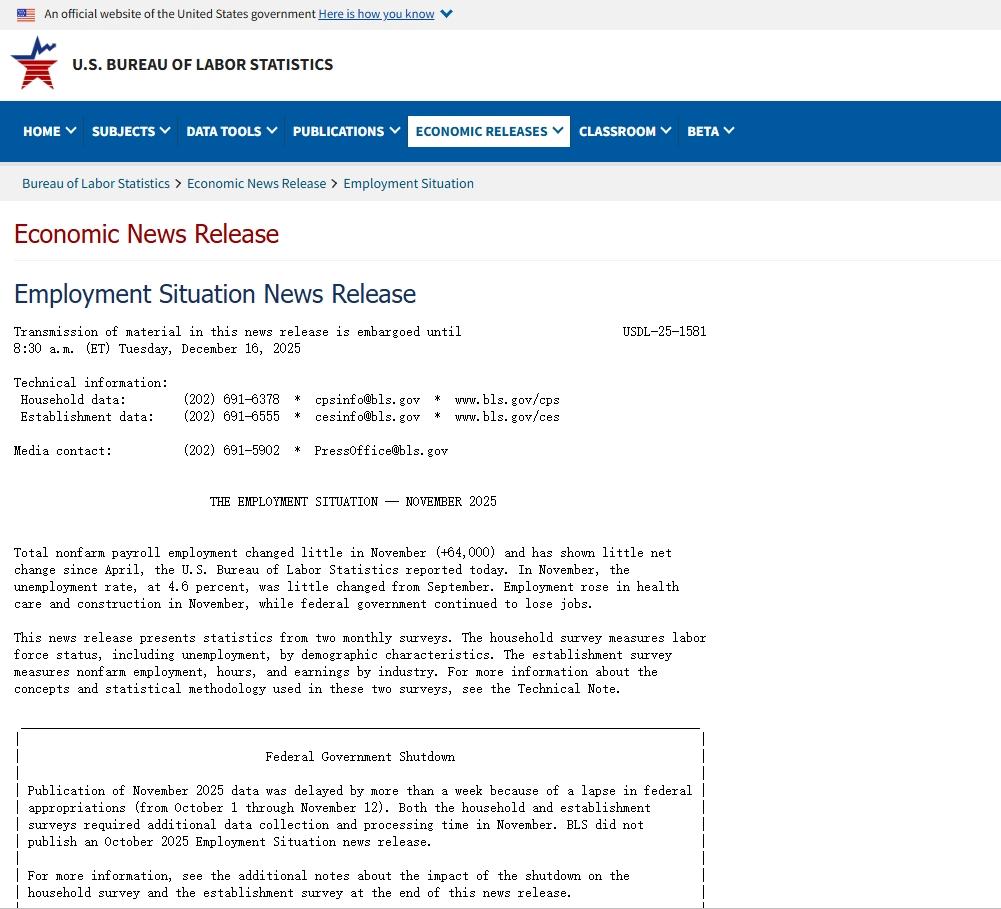

昨天的就業報告並非按月發佈,而是合併了10月和11月的數據,原因是10月份美國政府停擺造成了數據中斷。僅此一點就意味著,這些數據需要比以往更加謹慎地解讀。

有幾個細節特別突出。

首先,10月份的就業數據被大幅下調。當月非農就業人數減少了約10.5萬人,與之前的預估相比,情況顯著惡化。然而,疫情期間的停工停產可能影響了數據的收集和報告,導致10月份的數據可靠性低於往常。

其次,11月份新增就業崗位6.4萬個。雖然略高於市場預期,但增幅遠不強勁。與此同時,失業率升至4.6%,創下多年來的新高,也超出市場普遍預期。

第三,新增就業崗位仍然高度集中。大部分新增崗位來自醫療保健和建築業,而其他領域——尤其是部分服務業——的增長勢頭則遠不及這兩個行業。

綜合來看,該報告描繪了一幅經濟仍在增加就業崗位,但增長不均衡且速度放緩的景象。

數據究竟揭示了勞動力市場的哪些信息?

這份報告最重要的意義不在於最終數據是否超出預期,而在於數據背後的規律。

就業市場明顯降溫,但並未崩潰。目前尚無證據表明會出現大規模裁員或失業救濟申請人數突然激增的情況。相反,勞動力市場似乎正在進入一個逐步疲軟的階段。

這種動態是經濟體從週期擴張後期向放緩過渡時的典型特徵。企業面臨著成本上升的壓力——包括工資、融資費用和投入價格——同時收入前景也變得不明朗。然而,目前的狀況還不足以構成大規模裁員的理由。

因此,企業通常會採取更為溫和的應對措施。招聘放緩,空缺職位無人填補,加薪變得更加困難,獎金縮水甚至取消。這些調整削弱了勞動力需求,但並未引發突如其來的就業衝擊。

行業細分數據也印證了這一觀點。醫療保健行業的招聘依然強勁,這主要得益於結構性需求而非週期性增長。建築業的招聘則反映了正在進行的項目和基礎設施建設的勢頭,而非整體經濟的加速發展。非必需服務業就業增長乏力,這一點尤為值得關注。

從這個角度來看,4.6%的失業率並不令人擔憂——但這確實證實了勞動力市場正在逐漸恢復疲軟狀態。

滯脹動態與政策張力

這份就業報告與一個更廣泛的宏觀主題密切相關:滯脹風險日益增加。

一方面,通脹壓力依然居高不下。企業投入成本仍然高企,物價穩定尚未完全恢復。在正常情況下,這通常意味著需要收緊貨幣政策。

另一方面,經濟增長勢頭正在減弱。招聘速度放緩,增長預期趨於溫和,企業信心也在減弱。這些因素通常意味著需要放寬金融環境。

這種緊張關係解釋了美聯儲內部分歧為何加劇。政策制定者面臨著控制通脹和避免不必要的經濟損害之間的權衡。最新的就業數據並沒有解決這一難題,反而證實了這一點。

重要的是,這正是市場將這份報告解讀為對風險資產略微利好的原因。並非因為就業增長強勁,而是因為數據支持經濟增速放緩可控而非硬著陸的觀點。

為什麼非農就業數據對降息的影響有限

儘管非農就業人數備受關注,但它並不是利率決策的主要驅動因素。

聯邦公開市場委員會大約每六到七週召開一次會議,每年共召開八次會議。相比之下,大多數宏觀經濟指標——包括通脹和就業數據——每月發佈一次。因此,任何單一數據點的權重都有限。

更重要的是, 美聯儲會評估一系列指標。雖然就業很重要,但它並非決定降息的最關鍵因素。

從政策角度來看,關鍵指標的相對重要性通常按以下順序排列:

- 個人消費支出(PCE)通脹

- 消費者價格指數(CPI)

- 非農就業人數

- 每週首次申請失業救濟人數

- 採購經理人指數(PMI)

- 季度GDP

除了GDP之外,所有這些指標每月都會發布。它們經常發出相互矛盾的信號。過於關注其中任何一項指標——尤其是工資數據——都可能導致得出誤導性的結論。

這就是為什麼試圖根據一份就業報告來預測降息往往會導致失望的原因。

真正的驅動因素:降息路徑,而非會議本身

投資者最常犯的錯誤之一就是將每次聯邦公開市場委員會(FOMC)會議視為孤立事件。實際上,市場更關注政策走向,而非任何一次會議的結果。

如果一次性降息之後沒有後續的寬鬆政策,其意義不大。反之,即使沒有立即降息,對未來寬鬆週期的預期也會對資產價格產生顯著影響——尤其是在加密貨幣市場。

因此,就業數據雖然重要,但卻是次要的。它有助於構建更宏觀的敘事,但很少能獨立決定政策。

最終重要的是,通脹是否會在經濟增長放緩到足以支撐持續寬鬆政策的程度時繼續放緩。判斷這一點需要數月的數據,而非僅僅一份數據。

讓市場發揮最大作用

還有一點經常被忽略,那就是個人投資者無需複製專業宏觀交易部門的工作。

市場並非由孤立的觀點或社交媒體評論驅動,而是由管理著數萬億美元資產的機構的集體預期所塑造,這些預期背後有經濟學家、策略師和數據分析師團隊的支持。

與其手動權衡每個數據點,不如觀察這些預期結果的匯合點,這通常更為有效。

這時,像 CME FedWatch 這樣的工具就顯得很有價值了。

利用 CME Fedwatch 追蹤利率預期

CME FedWatch 工具彙總了利率期貨的實時定價,以估算市場對美聯儲即將做出的決定的概率分佈。

投資者與其猜測美聯儲是否會降息以及降息幅度,不如看看市場是如何定位自身的。

該工具還允許用戶跟蹤預期隨時間推移而發生的變化,從而深入瞭解情緒是逐漸轉變還是對短期噪音做出反應。

對於任何想要了解利率預期的人來說,這種方法比對個別數據發佈做出反應更有效、更可靠。

該工具可在此處獲取:

https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html

透過表象看本質

最新的非農就業報告完全達到了預期目的:它證實了一種趨勢,而不是創造了一種新的趨勢。

就業增速放緩,但並未崩潰。通脹壓力持續存在,但經濟增長正在減弱。政策權衡變得更加複雜,而非更加簡單。

在這種情況下,僅憑一個月的就業數據來做投資決策意義不大。更重要的是要關注通貨膨脹、經濟增長和政策預期之間的長期相互作用。

對於願意退後一步,運用正確的工具,關注政策走向而不是新聞標題的投資者來說,信號遠比噪音所暗示的要清晰得多。

以上觀點參考自@Web3___Ace

〈 美聯儲降息預期:為何就業數據不是關鍵〉這篇文章初步發佈於《 CoinRank 》。