當全球超 3,000 億美元的穩定幣版圖中,由美元資產以 99% 的份額占據絕對主導地位時,一個非主流的品類正在悄然逆襲。

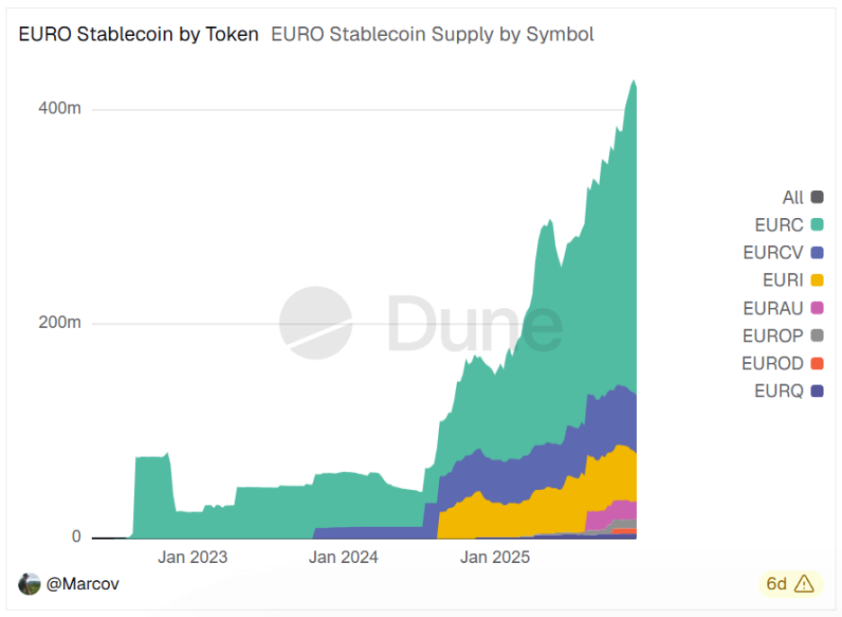

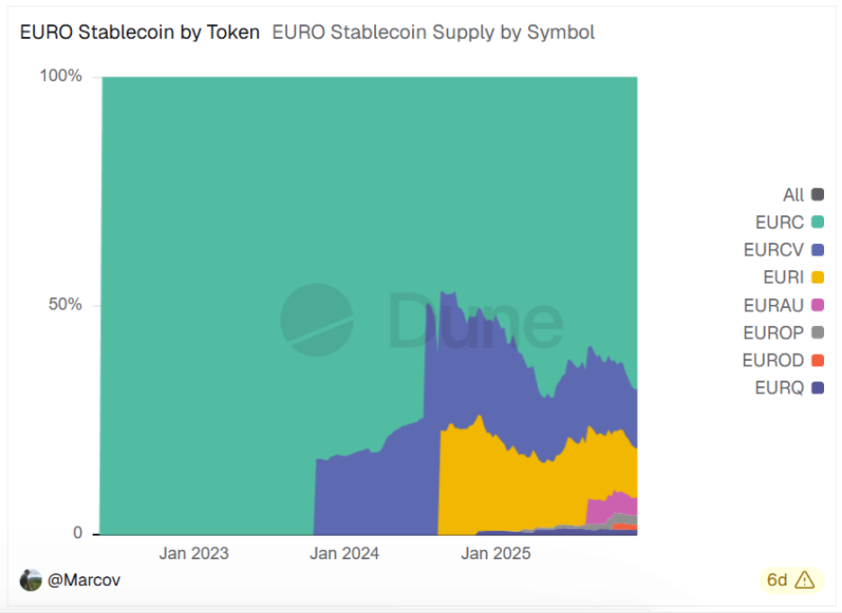

Dune 數據顯示,歐元穩定幣總市值在近期歷史性地突破了 4 億美元,自今年初以來增長率超過 170%。

在美元穩定幣的龐大體量面前,雖然歐元穩定幣僅占全球市場的 0.14%,但這股力量卻不容小覷。在歐盟《加密資產市場法案》(MiCA)要求日益嚴苛、監管圍牆不斷收緊的背景下,這一數據的逆勢飆升預示著歐元區的加密生態系統正經歷著一場深刻的流動性重塑。

一輪沒有硝煙的鏈上歐元戰爭或許已經打響,這或許是歐元穩定幣從邊緣走向主流市場的轉折點。

提供合規入場券,監管確定性成增長推手

對於歐元穩定幣的逆勢增長,最令人困惑的莫過於其背後的監管壓力。在傳統金融視角下,嚴厲的監管通常意味著市場活力的受限。然而,市場的邏輯往往與直覺相反:嚴苛的規則反而消除了資本入場的不確定性。

在 FTX 和 Terra 崩盤後,全球資本對無牌照資產的恐懼遠超對嚴監管的抵觸。MiCA 雖然設置了門檻,但也為大型金融機構與穩定幣發行方提供了合規入場券。

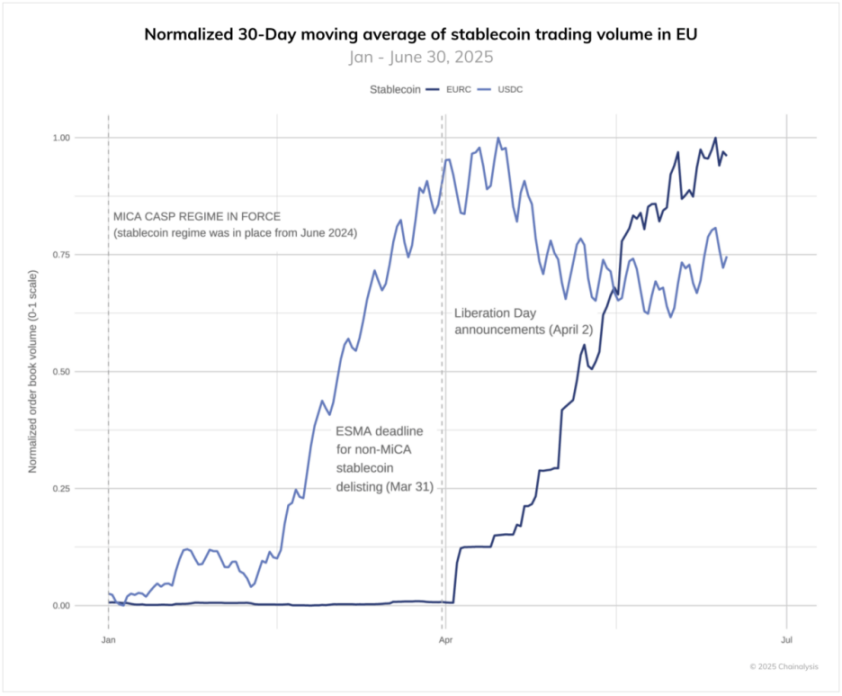

在 MiCA 全面實施之前,歐元穩定幣市場處於各成員國規則不一的碎片化狀態。2024 年 6 月,MiCA 關於穩定幣的條款正式生效,要求發行方必須獲得歐盟成員國電子貨幣機構或信用機構的許可。

實質上,這種極高的准入門檻扮演了清道夫的角色。在 MiCA 框架下,無法滿足 100% 準備金、月度第三方審計以及隨時足額贖回要求的非合規穩定幣須撤離歐洲市場。

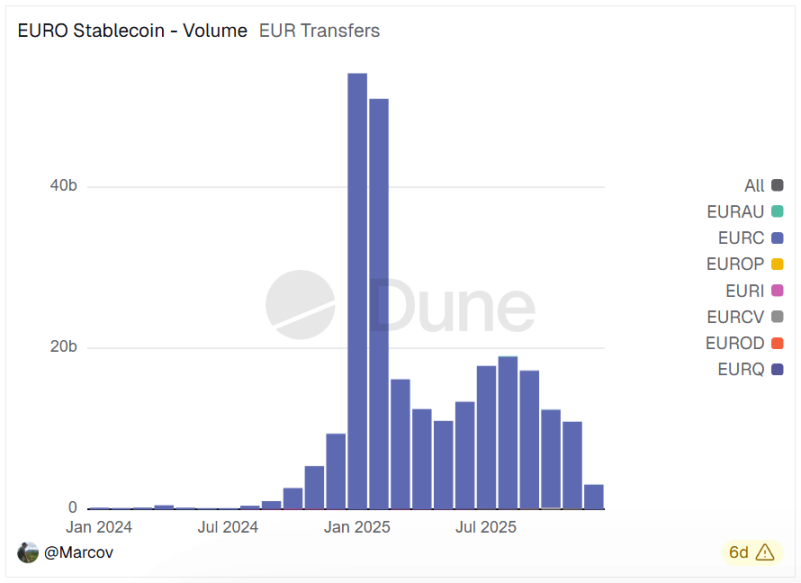

一時間,市場風聲鶴唳,穩定幣巨頭 Tether 也不得不被迫退出歐洲市場。供給側的大幅出清,為 Circle 等合規發行方留出了巨大的真空。Dune 數據顯示,在 MiCA 實施後的 18 個月內,主要歐元穩定幣的月交易量從 1.97 億美元飆升至 31 億美元,激增約 15.74 倍。

更關鍵的是,MiCA 引入了「通行證」機制,其允許任何在一個成員國獲得許可的發行方在歐盟全境通行。對於 Bitstamp、Bitpanda 等歐洲頭部 CEX(中心化交易所)與加密資產服務提供商(CASP)而言,下架非合規的 USDT 交易對,並轉向符合 MiCA 標準的歐元穩定幣(如 EURC)不僅是監管合規的要求,更是規避潛在制裁的必要舉措。顯然,監管已經從可選動作變成了生存剛需,並直接推動了歐元穩定幣實打實的規模增長。

從風險對沖到套利配置,規模增長的又一催化劑

匯率升值是歐元穩定幣規模增長的另一大隱性支柱。在 2024 年底至 2025 年間,美國通膨預期的反覆和歐元區宏觀經濟數據表現出的韌性,構成了歐元對美元升值的底層邏輯。

對於加密市場的投資者而言,持有歐元穩定幣不僅能滿足鏈上避險需求,更成為了一種外匯套利與多元化配置的手段。

當歐元相對於美元升值時,追求穩健的資本通常會選擇將資金轉移至歐元計價的資產,用來對沖美元走弱的風險。而持有歐元穩定幣的投資者在資產面值不變的情況下,將獲得額外的法幣購買力收益。對於歐洲本土的投資者,特別是那些需要進行跨幣種風險對沖的機構而言,將部分閒置的美元穩定幣轉換為歐元穩定幣,既規避了單一貨幣風險,又捕捉了匯率波動的正向收益。

在今年特定的宏觀週期中,因匯率預期的正向貢獻,歐元穩定幣的持有成本實際上低於美元穩定幣。這種匯率套利的行為,也在無形中抬高了歐元穩定幣的規模,形成了一波強有力的被動資金增量。

此外,今年全球範圍內對過度依賴美元結算體系的擔憂進一步發酵。尤其是美國關稅政策的變化與地緣政治動盪,促使部分國際貿易主體尋找替代方案。歐元作為全球第二大儲備貨幣,其數位化形態,也就是歐元穩定幣成為了非美實體在進行鏈上跨境結算時的優先選擇。

Chainalysis 數據指出,今年 4 月之後,隨著美國關稅政策的落實,市場上出現了顯著的從 USD 計價向 EUR 計價轉移的趨勢。在這一階段,EURC 的交易量漲幅遠超 USDC,反映出市場對多元化外匯儲備的迫切需求。

多鏈布局和應用策略齊攻,EURC 占據七成市場份額

在歐元穩定幣 4 億美元的市場版圖中,Circle 再次證明了其作為合規巨頭的統治力。

Dune 數據顯示,Circle 發行的 EURC 供應量已逼近 3 億美元,憑藉一己之力占據了約 70% 的市場份額,是驅動整個歐元穩定幣規模增長的主引擎。

Circle 領先的關鍵在於精準的提前布局。在 MiCA 落地前,Circle 就極具前瞻性地在法國獲得了電子貨幣機構許可,接受法國審慎監管與清算局的監管。這令其成為 MiCA 框架生效後,首個「持證上崗」的主流玩家。

EURC 的儲備透明度是獲取用戶信任的基石。根據其公開審計報告,EURC 的儲備管理對標著 MiCA 框架的最高標準。

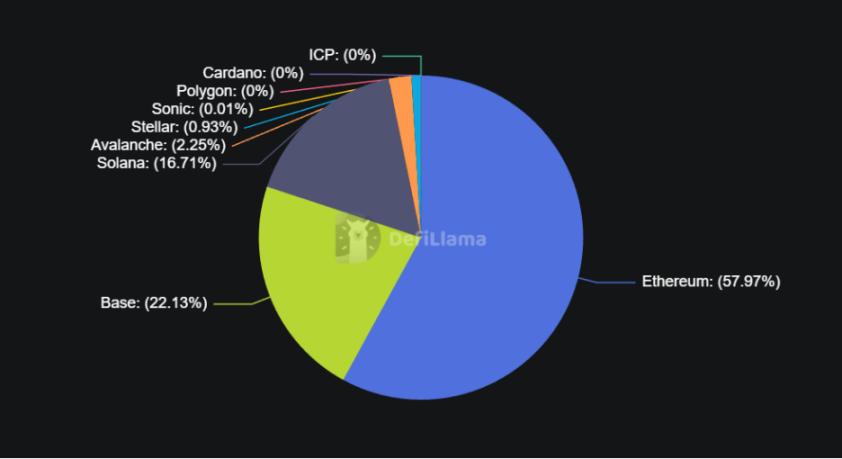

不過,合規只是入場券,搶占市場需要生態。EURC 並未局限在以太坊主網上,而是啟動了多鏈擴張策略。

Ethereum: 大額機構結算的主要陣地,承載了約 60% 的流通量。

Base: 依托 Coinbase 龐大的零售用戶基礎,EURC 在 Base 鏈上的應用場景迅速下沉至小額支付和日常社交消費。

Solana: 憑藉極高的 TPS 與低廉的費用,成為高頻外匯交易和套利的首選。

Stellar: 與 Visa、Wirex 等支付巨頭的深度整合,使 EURC 實現了 24/7 的即時結算,優化了跨境匯款的成本結構。

真正的突破或將發生在應用場景。12 月 12 日,EURC 宣布被整合到擁有 3,700 萬用戶的 World App,可能會為其注入巨大的零售動力,用戶可以直接在聊天應用中發送 EURC。

作為市場的領頭羊,EURC 的擴張直接帶動了歐元穩定幣整體規模的質變。當流動性聚集到一定閾值,EURC 正在從儲值工具向支付媒介跨越。如今,Visa 已在 Stellar 網路上使用 EURC 進行結算,可能標誌著歐元穩定幣正式進入了主流金融的基礎設施層。

銀行系正規軍入場,CBDC 亦虎視眈眈

Circle 並非高枕無憂。當蛋糕做大,傳統金融巨頭便開始下場爭奪。法國興業銀行旗下 SG-FORGE 發行的 EURCV 就是其中的典型代表。

與 EURC 的 Web3 基因不同,EURCV 流淌著純正的銀行血液,其開發初衷是為代幣化證券與零售支付業務提供合規的鏈上現金工具。支付巨頭 DECTA 曾發布報告指出,EURCV 在 2025 年的交易量增長了 343.26%,主要得益於其在歐洲機構級回購協議(Repo)與債券代幣化清算中的採用。

相比於 EURC,EURCV 的信用背書直接來自頂級商業銀行,這在對交易對手方風險極度敏感的傳統金融場景,是難以比擬的優勢。

除了法興銀行,包括西班牙桑坦德銀行等在內的多家歐洲銀行也在今年啟動了穩定幣實驗。這些「銀髮穩定幣」手握銀行已有的巨額存款基礎,可能在未來某個事件點,爆發出強大的鏈上遷徙能力。

而在所有市場參與者的頭頂,還始終籠罩著來自公共部門的壓力。歐洲央行對數位歐元(CBDC)的推進,是私營歐元穩定幣面臨的最大不確定性。

歐洲央行執行委員會成員 Piero Cipollone 曾強調:為了維護歐洲貨幣主權,必須發行公共形式的數位現金。昨日(12 月 18 日),歐洲央行行長 Christine Lagarde 也表示:歐洲央行已完成數位歐元的準備工作,只待政治機構採取行動。

相較於歐元穩定幣,CBDC 在法律地位、持有上限以及基礎設施接入方面擁有先天優勢。若 CBDC 未來能夠提供較高的用戶便利性和零成本結構,可能會直接打擊到現有的歐元穩定幣。

歐洲央行更深層的憂慮在於金融穩定,其始終對穩定幣可能引發的存款擠兌保持質疑。根據歐洲央行的分析,如果大量零售存款轉化為歐元穩定幣,也許會削弱傳統銀行的放貸能力。同時,因穩定幣儲備集中存儲在銀行,一旦發生鏈上贖回潮,或將導致銀行體系的瞬時流動性壓力。

為了預防這一風險,MiCA 將對歐元穩定幣實施更嚴格的監管,要求其存放在銀行的準備金比例必須提高到 60%。這類持續增加的合規成本,或許會在未來限制歐元穩定幣的擴張動能。

這也構成了一個根本性的矛盾敘事:歐元穩定幣在合規框架下蓬勃生長,而它的監管者卻在親自籌劃可能取代它的 CBDC。這場「官」與「民」的競合,將是歐元穩定幣未來數年的最大變數。

歐元穩定幣的高速增長或許預示著一個長期趨勢:隨著監管塵埃落定,全球投資者不再僅僅滿足於美元穩定幣,歐元穩定幣的生態位正在被快速填補。

與此同時,隨著 RWA(現實世界資產)代幣化與跨境結算需求的進一步深化,歐元穩定幣可能正處於大規模採用的前夜。而這場由歐洲主導的遊戲,才剛剛開局。