CoinEx《2025 年度報告》指出,加密貨幣市場正在發生深層次的結構性轉變。傳統意義上的“四年減半週期”,正在機構資本的持續介入下逐步瓦解。

文章作者:CoinEx

文章來源:ME

現貨比特幣 ETF 已將 BTC 轉變為標準化資產配置的一部分 **,使其從高波動的投機標的,演變為具備宏觀儲備屬性的資產。

本報告系統分析了市場從“散戶投機驅動”向“機構主導生態”的轉型,並圍繞 2026 年資產配置 回答了六個關鍵問題。

CoinEx 的基準判斷是:比特幣在 2026 年有望達到 18 萬美元。但同時明確指出,廣義山寨季已不復存在——未來的流動性只會流向那些具備真實採用、商業模式清晰的“藍籌倖存者”。

散戶投資者必須採用 “雙軌策略(Double-Track Strategy)”:

一方面以 BTC、ETH 及合規收益產品為核心,順勢“搭乘”機構資金;另一方面在體量較小、機構尚未全面覆蓋的鏈上細分領域中尋找 Alpha。

DeFi 已進入以利潤為核心的新階段,重點轉向類似股權分紅機制的 Fee Switch 協議。

在 AI × Crypto 領域,真正可持續的優勢不在於“買 AI 幣”,而在於使用 AI 工具——通過 AI Agent 與“Vibe Coding”,將散戶升級為具備生產力槓桿的“超級個體”。

2026 年的市場,將獎勵確定性現金流、結構性採用與技術槓桿,而非單純的波動性押注。

一、市場判斷:整體加密市場將走向何方?四年週期正在發生結構性崩解

過去被廣泛驗證的“減半四年週期”正在失效。

歷史週期中,減半後往往由散戶情緒推動,形成拋物線式上漲與深度回撤;而在 2025 年,比特幣於 10 月接近 12.5 萬美元 後回落至 9 萬美元以下,並未出現過度投機或狂熱情緒。

提前獲利了結與情緒剋制,表明減半帶來的供給衝擊,在持續增長的需求面前影響正在減弱。

其根本原因在於機構吸收能力的顯著提升。截至 2025 年底,現貨比特幣 ETF 的資產管理規模(AUM)已超過 1500 億美元,資金來源涵蓋企業、政府、捐贈基金、養老金及主權財富基金。

比特幣的行為模式,正在向“新型儲備資產”而非泡沫資產轉變。

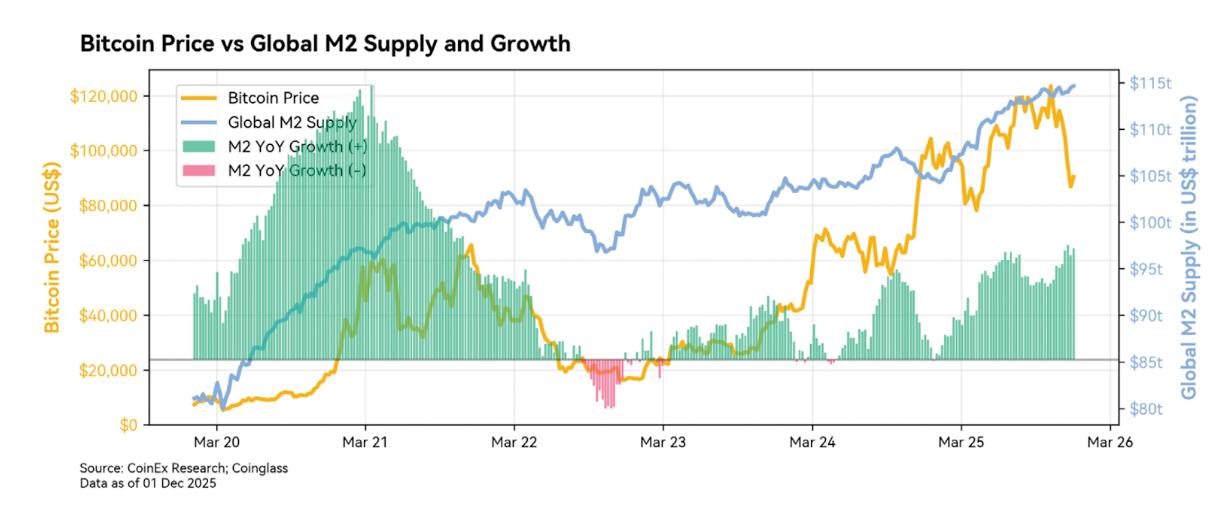

全球流動性仍是底層變量,但邊際影響減弱

2026 年全球流動性將提供有限支撐。

市場預期美聯儲可能降息 50–75 個基點,而歐洲央行與中國央行保持謹慎,日本央行則逐步正常化。

自 2024 年 ETF 推出後,比特幣與 M2 的相關性已明顯減弱。

流動性提供“地板”,但真正推動上漲的,將是機構資金流入與監管進展。

2026 年或創新高,但“山寨季”不會迴歸

CoinEx 對市場持審慎樂觀態度,預計在政策支持與機構需求推動下,比特幣在 2026 年有望達到 18 萬美元。

受宏觀或地緣政治影響,20–30% 的回撤仍可能發生,但傳統意義上的 70–80% 崩盤概率極低。從當前水平實現約 2 倍漲幅,是基準情景。

但廣泛的山寨幣上漲將不再出現。

散戶疲勞、流動性碎片化、項目生命週期縮短,使得資金只會選擇性流入具備真實採用、持續收入與盈利能力的項目。

二、機構 vs 散戶:散戶的機會在哪裡?

散戶仍然重要,但超額收益空間正在收窄。

依賴敘事與情緒的“簡單 Alpha”正在消失,成功更依賴於結構理解與深度研究。

Beta 策略:錨定抗通脹資產與合規收益

比特幣與以太坊正逐步成為抗通脹價值儲存工具。

散戶應以其作為組合核心,而非追逐極端倍數。

通過合規的收益產品(如質押 ETF、保險封裝產品)“順勢搭乘機構資金”,是更穩健的方式。

監管環境的改善,將推動低波動、合規鏈上收益產品的發展。

RWA(真實世界資產)正在通過代幣化國債構建“可編程無風險利率”。

選擇標準應優先考慮合規性、生態成熟度、開發者留存與真實收入,而非價格炒作。

Alpha 策略:從情緒追逐轉向鏈上精度

2025 年 10 月 190 億美元的清算事件,標誌著散戶情緒頂部的終結。

高 FDV 項目、VC 解鎖壓力,構成估值陷阱;在缺乏散戶接盤的情況下,拉盤成本急劇上升。

2026 年的 Alpha 需要“雙軌策略”:

- 迴避高 FDV、重解鎖資產

- 偏好公平發行、自然需求驅動的項目

- 聚焦 PMF、經審計收入與執行能力

分析工具應從 CEX 情緒轉向 Nansen、Glassnode、Santiment、Dune 等鏈上工具。

散戶的優勢在於靈活性,可以更快輪動並跟蹤聰明錢。

真正的 Alpha 存在於機構尚未覆蓋的領域:

Web3 支付、垂直 AppChain(遊戲、創作者)、新鏈早期流動性空窗期。

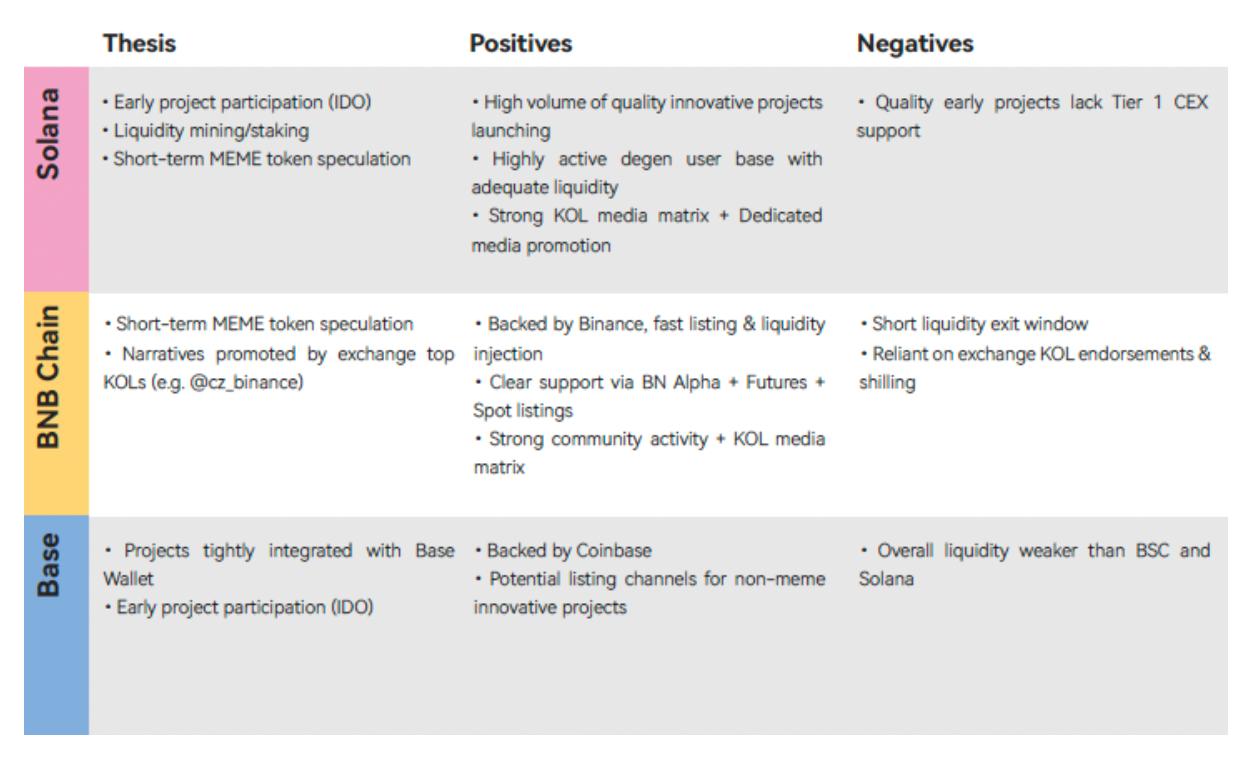

三、公鏈:散戶在公鏈上的操作手冊

在監管與機構資金流入下,頭部 Layer 1 已成為“機構戰場”。

但在高波動細分領域,散戶仍具優勢:Meme、AI、隱私、質押、挖礦。

當前競爭格局趨於穩定:

Solana、BSC、Base 在流動性、開發者密度與執行效率方面領先,是散戶參與的核心陣地。

散戶參與路徑

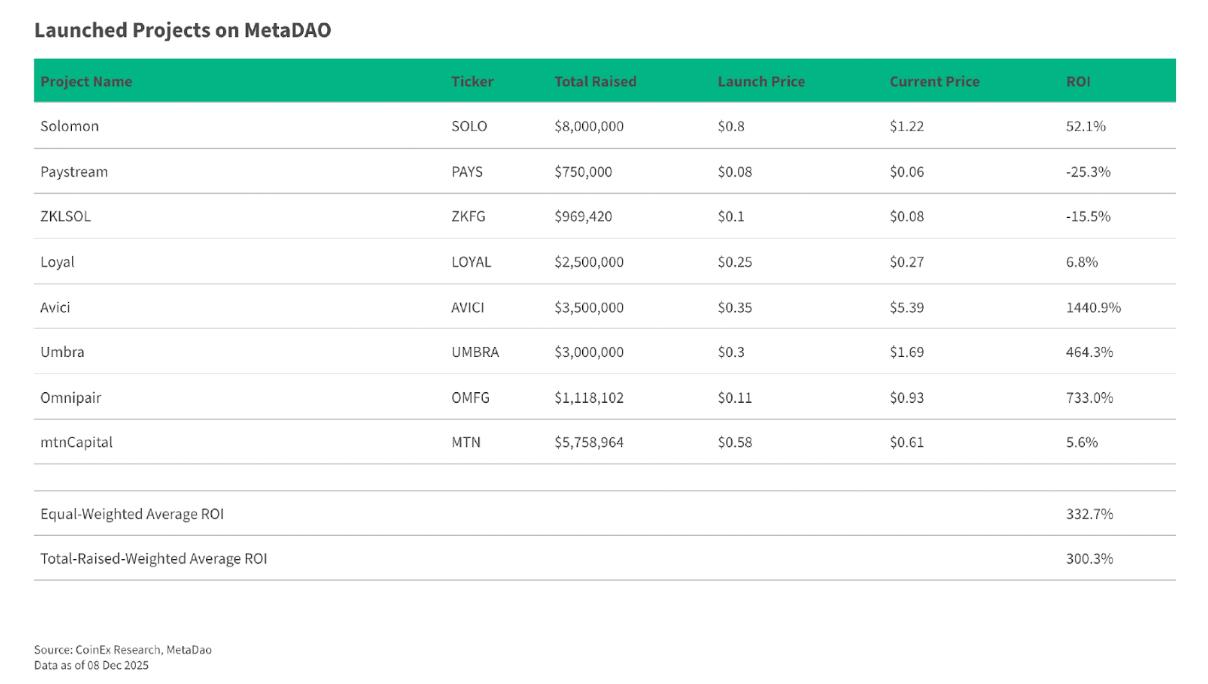

早期機會:ICO/IDO/Launchpad

通過優質 Launchpad,散戶可獲得篩選後的早期敞口。

Meme 幣

社區驅動、高風險高收益,適合波動承受能力強的散戶。

鏈上質押收益

質押與流動性挖礦在 2026 年有望持續跑贏傳統金融利率,是 Beta 策略的重要補充。

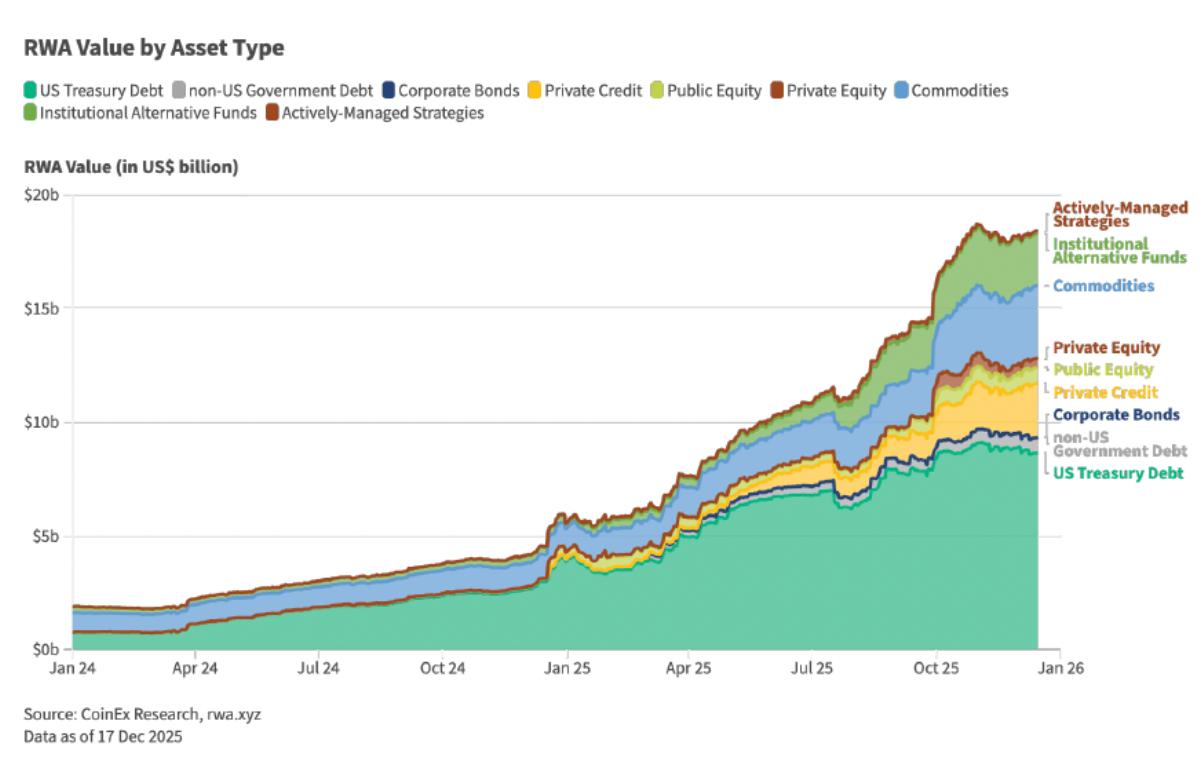

四、TradFi × Crypto:下一階段的融合方向非線性演進路徑:發行 → 代幣化 → 永續化

代幣化是核心驅動力,目前規模已超 180 億美元(以國債為主),股票代幣化約 6.7 億美元。

下一步將擴展至私募信貸、股權與另類資產,BlackRock 的 BUIDL 等基金處於領先地位。

隨後進入“永續化階段”:

在代幣化資產之上構建永續合約,並通過 AI 風控實現自動去槓桿。

更深層次的融合,將是原生鏈上發行股票與債券。

收益邏輯正在轉變

機構級收益正在“民主化”。

如 Plume 等協議,通過鏈下資產為 DeFi 提供 4–10% 實際收益。

中心化交易所將圍繞 AUM 激烈競爭,推出補貼型理財與類 TradFi 結構化產品。

五、DeFi:哪些賽道值得關注?

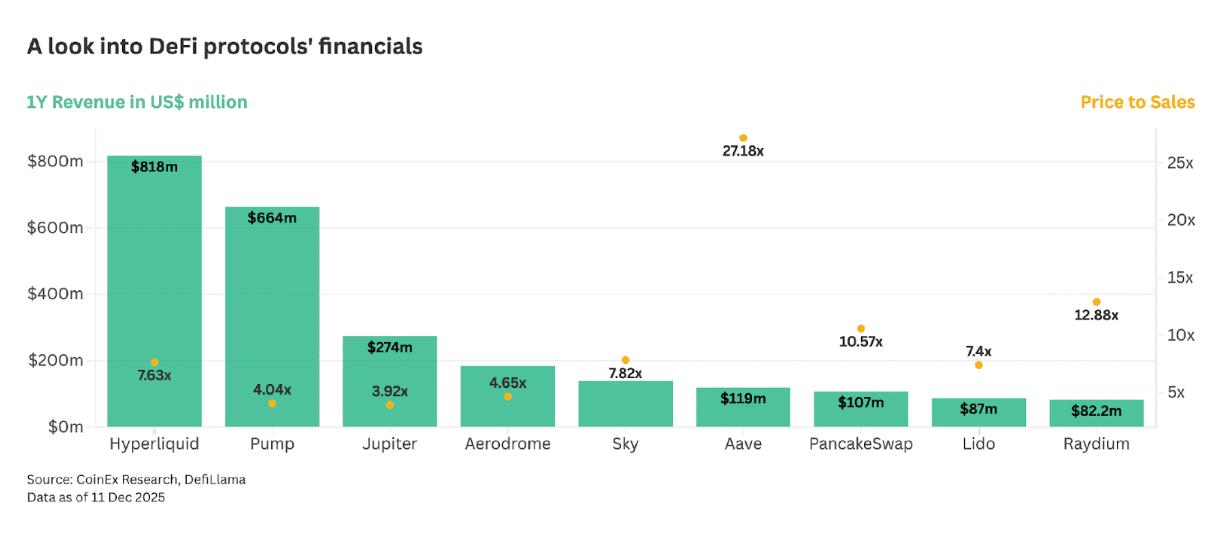

DeFi 已從實驗階段邁入利潤導向階段,資本向真實 PMF 與現金流集中。

新興高增長賽道

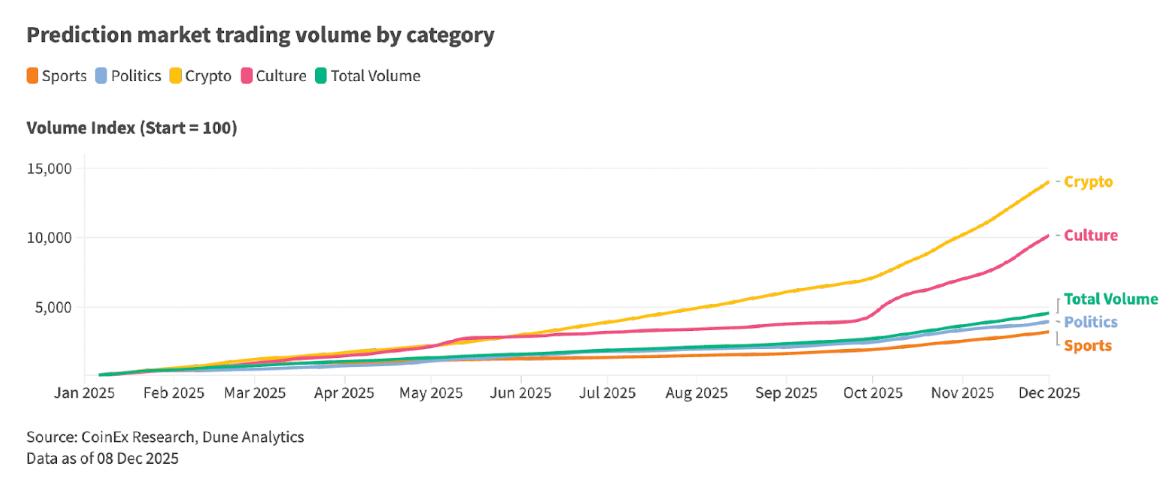

預測市場與實時數據基礎設施

2025 年周交易量突破 30 億美元。2026 年將出現預測市場與傳統衍生品結合的混合產品。

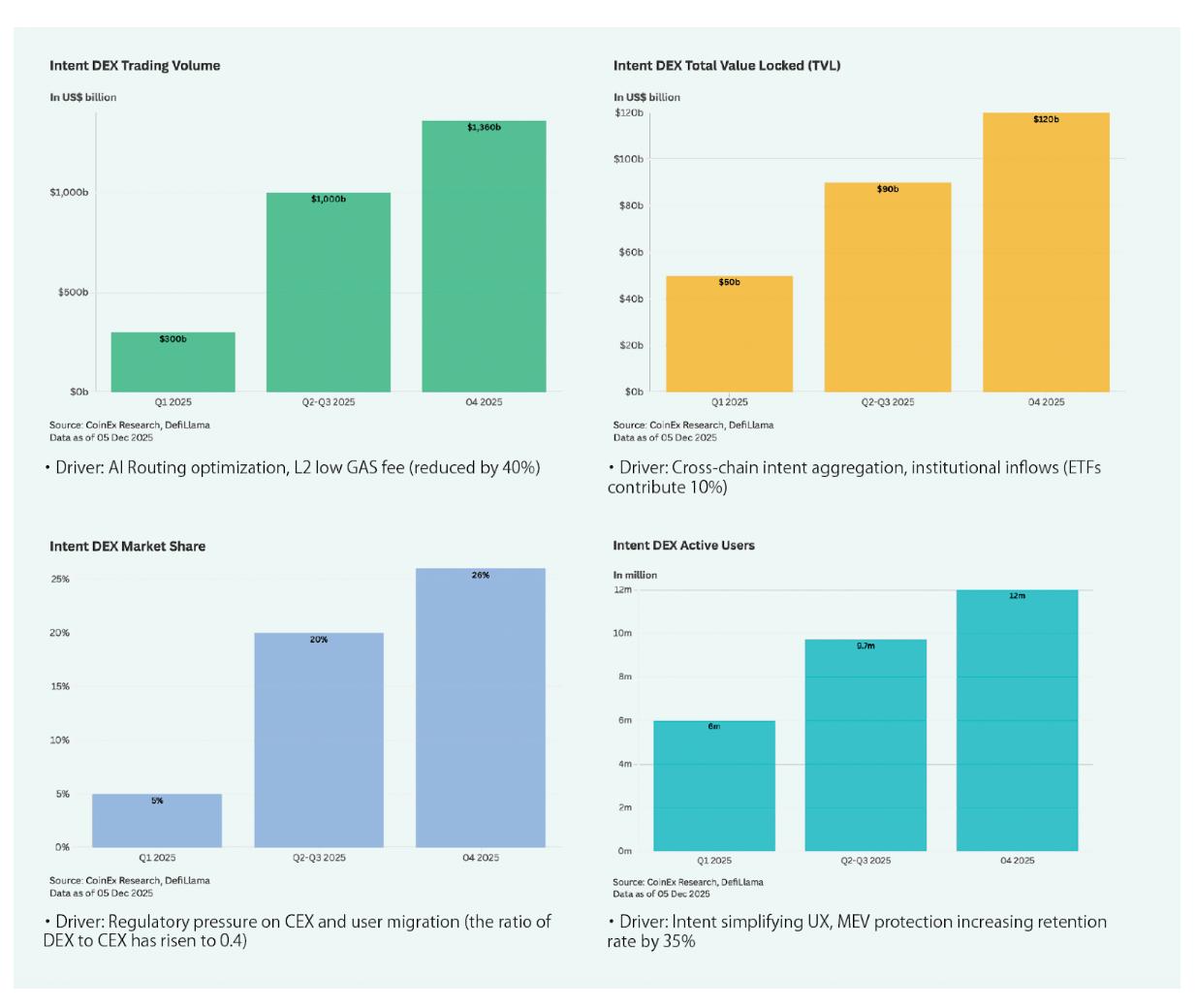

Intent 架構:Solver 革命

Intent DEX 規模達 1.2 萬億美元,通過 AI Solver 優化執行並消除 MEV。

競爭焦點轉向算法效率。

核心投資池:具備真實價值捕獲的協議

優先選擇 Fee Switch 協議(收入 > 排放):

永續合約:Hyperliquid

聚合器:Jupiter

DEX:Raydium、Aerodrome、PancakeSwap

其他:Pump.fun、SKY、Aave、Lido

迴避無現金流的治理代幣。

六、AI × Crypto:買幣,還是用工具?

AI × Crypto 正走向分叉:

一條是“概念代幣投機”,另一條是工具化、生產力路線。

機器經濟的基礎設施

協議如 x402 支持 $0.0001 以下、200ms 的 Agent 支付。

Web3 正成為物理 AI 與去中心化算力的關鍵基礎設施。

戰略轉向:從概念投機到生產力 Alpha

區分真實 PMF(可驗證推理、Agent 支付、去中心化 GPU)與營銷敘事。

構建 AI 增強系統:

- 研究:Agent 聚合鏈上與情緒數據

- 決策:LLM 過濾噪音

- 執行:自動化套利、DCA 與風控

終極優勢在於“Vibe Coding”——用自然語言構建交易 Agent,使散戶成為“超級個體”。

免責聲明:本文僅供信息參考,不構成投資建議。請自行研究,作者不對任何損失負責。

關於 CoinEx

CoinEx 成立於 2017 年,是一家以用戶為核心的獲獎加密貨幣交易所。平臺由全球領先礦池 ViaBTC 創立,是最早發佈 儲備證明(Proof of Reserves)、保障 100% 用戶資產安全的交易所之一。

CoinEx 覆蓋 200+ 國家與地區、1000 萬 + 用戶,支持 1400+ 加密資產,併發行生態代幣 CET。