作者 | Messari

編譯 | Odaily 星球日報(@OdailyChina)

譯者 | 叮噹(@XiaMiPP)

編者按:在比特幣反覆“畫門”,價格持續在 8 萬至 9 萬美元區間震盪之際,市場注意力可能仍大多聚焦於比特幣本身。然而,隱私賽道的代表性資產 ZEC 卻再度走出獨立行情,價格突破再度 500 美元,當前暫報 518 美元,自階段性低點算起,漲幅已接近 40%。更具反差意味的是,ZEC 曾一度被列入幣安投票候選下架名單,卻在 2025 年下旬迎來了屬於自己的爆發時刻,階段性漲幅一度接近 13 倍。

這種從“邊緣資產”到“被市場重新定價”的變化,也引發了一個更值得追問的問題:ZEC 的上漲,究竟只是短期情緒和資金的集中宣洩與操縱,還是隱私作為貨幣屬性正在被系統性重估?Messari 正是從貨幣屬性、監管環境以及比特幣結構性變化等多個維度出發,嘗試解釋 ZEC 為何會在這一時間節點被市場重新看見。以下內容摘自 @MessariCrypto 發佈的《The Crypto Theses 2026》。

在 BTC 和 ETH 之外的所有加密資產中,ZEC 在 2025 年的“貨幣屬性認知”發生了最顯著的轉變。長期以來,ZEC 一直遊離在“加密貨幣的貨幣等級體系”之外,被視為一種小眾的隱私幣,而非真正意義上的貨幣資產。但隨著對金融監控的擔憂不斷加劇,以及比特幣加速走向制度化、機構化,隱私重新被市場視為一種核心的貨幣屬性,而不再只是少數極客或意識形態群體的偏好。

比特幣已經證明,非主權數字貨幣可以在全球尺度上運行;但它並未保留人們在使用實體現金時早已習以為常的隱私屬性。每一筆交易都會被廣播到一個完全透明的公共賬本之上,任何人只要使用區塊瀏覽器,就可以進行追蹤與分析。這種反諷意味極強:一個本意在於削弱國家控制的工具,最終卻無意中構建起了一套金融“全景監獄”。

Zcash 通過零知識密碼學,將比特幣的貨幣政策與實體現金的隱私屬性結合在一起。在當前的數字資產體系中,沒有任何一種資產能夠像最新版 Zcash 隱私池那樣,提供經過長期實戰檢驗、且具有確定性的隱私保障。這使得 ZEC 成為一種極難被複制的“私人貨幣”形態。

我們認為,市場正是基於這一點,重新對 ZEC 相對於 BTC 進行了定價重估——將其視為一種“理想形態的私密加密貨幣”,並將其定位為對抗監控型國家崛起、以及比特幣機構化進程的對沖工具。

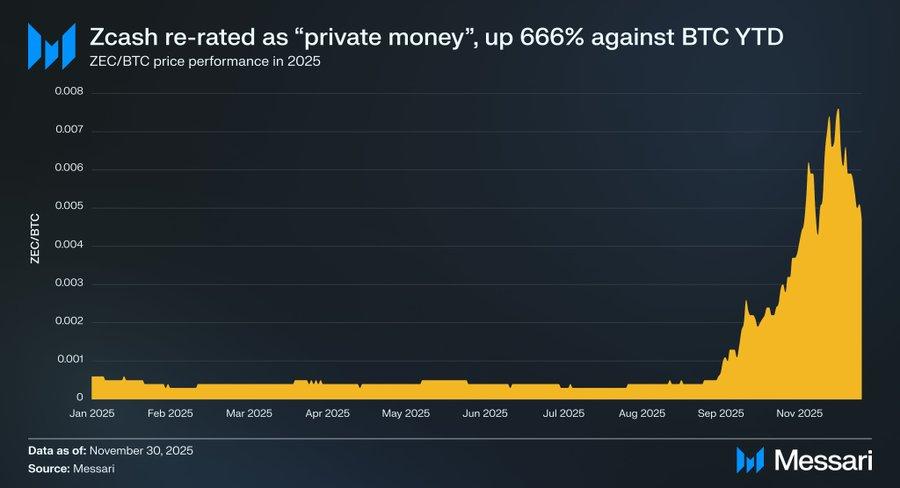

今年以來,ZEC 對 BTC 的漲幅高達 666%,市值升至約 70 億美元,並一度在市值層面超越 XMR,成為市值最高的隱私幣。這種相對強勢,表明市場正在將 ZEC 與 XMR 一併視為可行的私密加密貨幣形態。

比特幣上的隱私:一條几乎走不通的路

比特幣幾乎不可能在協議層引入類似 Zcash 的隱私池架構,因此,“比特幣最終會吸收 Zcash 價值主張”的說法並不成立。

比特幣社區以其高度保守的技術文化著稱,優先追求機制的固化,以儘可能減少攻擊面、維護貨幣系統的完整性。如果要在協議層嵌入隱私功能,就必須對比特幣的核心架構進行修改,而這將引入潛在的通脹漏洞風險,從而威脅其最核心的貨幣可信度。對 Zcash 而言,這種風險是可以接受的,因為隱私本身就是它的核心價值主張。

此外,在基礎層引入零知識密碼學,還會顯著降低區塊鏈的可擴展性。為了防止雙花,需要使用 nullifier(無效符) 與哈希化的票據結構,這會帶來“狀態膨脹”的長期隱憂。Nullifier 本質上是一個只增不減的列表,隨著時間推移不斷增長,最終可能導致運行節點所需的資源成本大幅上升。如果節點被迫存儲一個規模持續擴大的 nullifier 集合,比特幣的去中心化程度將受到實質性削弱,因為運行節點的門檻會隨著時間推移不斷提高。

正如前文所述,在缺乏能夠支持 ZK 驗證的軟分叉(例如 OP_CAT)的情況下,沒有任何比特幣二層方案能夠在繼承比特幣安全性的同時,實現 Zcash 等級的隱私。你要麼引入受信任的中介(如聯盟結構),要麼接受漫長且高度交互的提現延遲(如 BitVM 模型),要麼乾脆將執行與安全性完全外包給一個獨立系統(如主權 Rollup)。

在這種格局發生改變之前,不存在一條同時兼顧比特幣安全性與 Zcash 隱私性的現實路徑。這也正是 ZEC 作為隱私加密貨幣具備獨特價值的根本原因。

對抗 CBDC 的隱私對沖工具

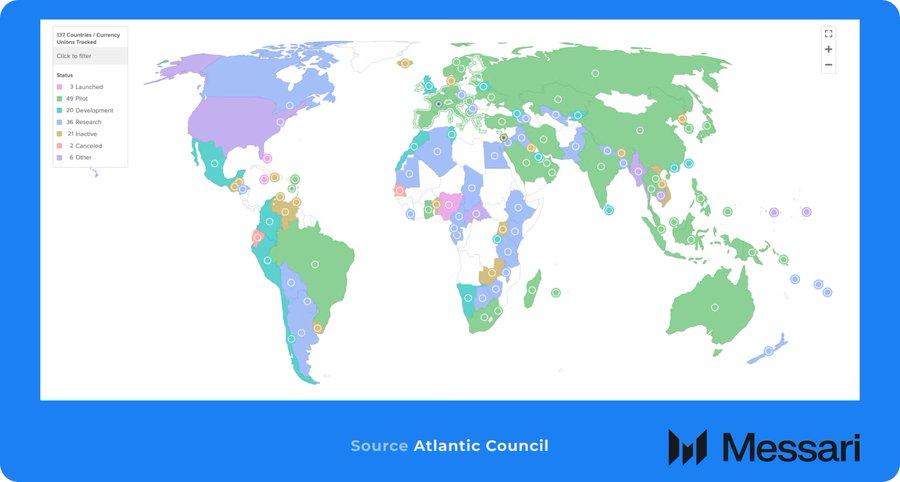

隱私需求的緊迫性,在各國央行數字貨幣(CBDC)陸續登場的背景下被進一步放大。目前,全球已有約一半的國家正在研究或已經推出 CBDC。

CBDC 的核心特徵在於“可編程性”:發行方不僅可以追蹤每一筆交易,還能夠直接控制資金如何使用、何時使用、在哪裡使用。資金甚至可以被設定為只能在指定商戶或特定地理範圍內生效。

這並非反烏托邦式的幻想,而是已經發生的現實:

- 尼日利亞(2020):在反對警察暴力的 #EndSARS 抗議期間,尼日利亞央行凍結了多名抗議組織者與女權團體的銀行賬戶,迫使該運動依賴加密貨幣維持運作。

- 美國(2020–2025):監管機構與大型銀行以“聲譽風險”為由,對一系列合法但政治上不受歡迎的行業實施去銀行化。這一問題嚴重到白宮下令展開調查,而 OCC 在 2025 年發佈的研究報告也記錄了對石油天然氣、槍支、成人內容以及加密行業的系統性限制。

- 加拿大(2022):在“自由車隊”抗議期間,加拿大政府援引《緊急狀態法》,在未獲法院授權的情況下凍結了抗議者及小額捐助者的銀行和加密賬戶。加拿大皇家騎警甚至將 34 個自託管加密錢包地址列入黑名單,要求所有受監管交易所停止與其發生交易。這一事件清楚表明,西方民主國家同樣願意將金融體系武器化,用於打壓政治異議。

在一個“貨幣可以被編程來控制你”的時代,ZEC 提供了一種明確的“退出機制”。但 Zcash 的意義並不僅限於逃離 CBDC,它正變得對保護比特幣本身也越來越重要。

對抗比特幣被“收編”的保險機制

正如 Naval Ravikant 與 Balaji Srinivasan 等人所強調的,Zcash 本質上是一份用於維護比特幣金融自由願景的保險。

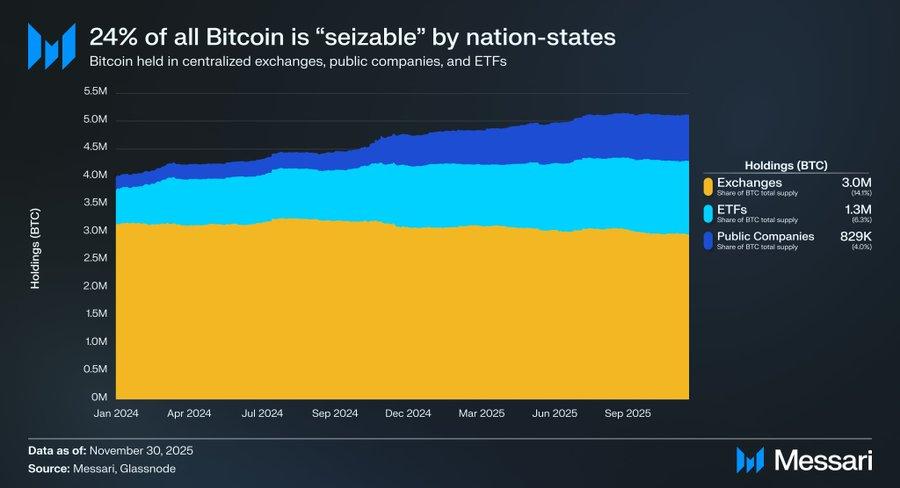

比特幣正快速向中心化實體集中:中心化交易所持有約 300 萬枚 BTC,ETF 持有約 130 萬枚,上市公司持有約 82.9 萬枚。合計約 510 萬枚 BTC(佔總供應量的 24%),目前掌握在第三方託管機構手中。

這意味著,約四分之一的 BTC 供應量,在理論上面臨被監管沒收的風險。這一結構,與 1933 年美國政府沒收黃金時的集中化條件高度相似。當年,美國政府通過行政令 6102,強制公民上交超過 100 美元的黃金儲備,並以固定價格兌換紙幣,該過程並未依賴暴力,而是通過銀行體系完成。

對比特幣而言,路徑完全一致。監管者不需要掌握你的私鑰,只需要對託管方擁有法律管轄權。一旦政府向 BlackRock、Coinbase 等機構下達執法命令,這些公司在法律義務下只能凍結並移交所持 BTC。在不修改任何一行代碼的情況下,近四分之一的 BTC 供應量就可能在一夜之間被“國有化”。

此外,在區塊鏈高度透明的前提下,自託管也不再是充分的防禦手段。任何從 KYC 交易所或券商賬戶中提取的 BTC,最終都會留下可追溯的“紙面痕跡”。

BTC 持有者可以通過兌換為 Zcash,切斷這條託管與監管鏈路,實現財富的“空氣隔離”。一旦資金進入 Zcash 的隱私池,其去向在觀察者眼中將變成一個加密學意義上的“黑洞”。監管者可以看到資金離開比特幣網絡,但無法得知其最終流向。當然,這種匿名性的強度完全取決於操作安全:地址複用、通過 KYC 交易所獲取資產,都會在進入隱私池之前留下永久關聯。

通往 PMF 的道路正在鋪就

對私密貨幣的需求一直存在,問題在於 Zcash 過去很難“走到用戶面前”。長期以來,高內存佔用、漫長的證明時間,以及複雜的桌面端配置,使得隱私交易既緩慢又令普通用戶望而卻步。近期一系列基礎設施層面的突破,系統性地拆除了這些障礙。

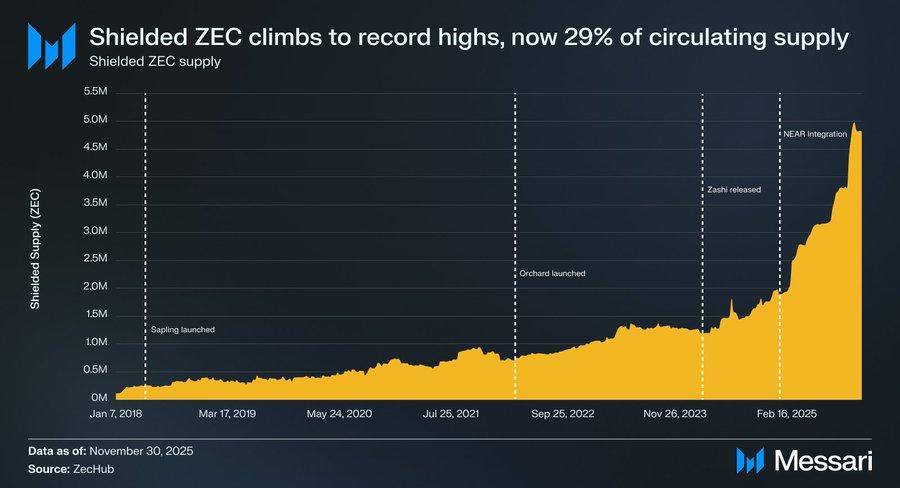

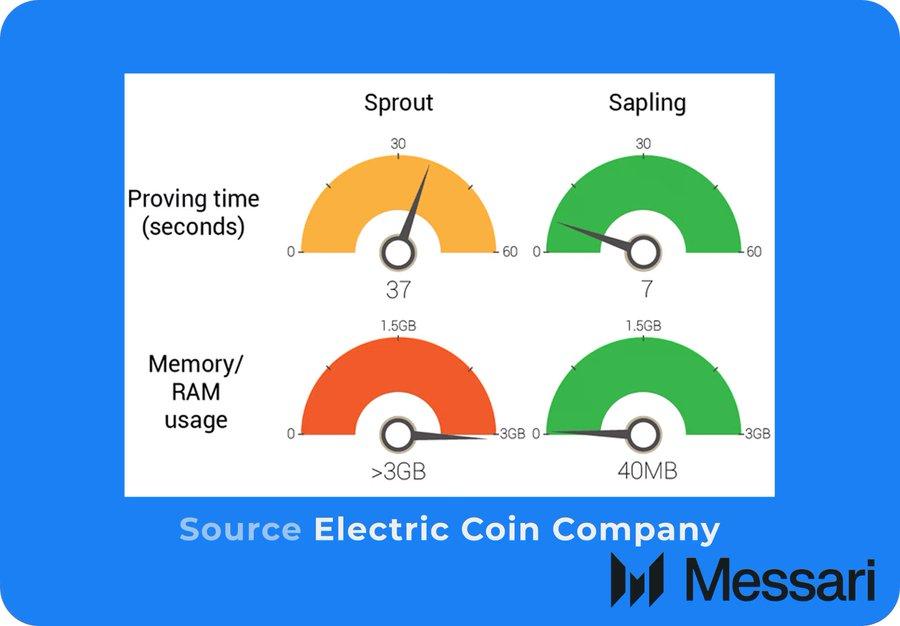

Sapling 升級將內存需求降低了 97%(至約 40MB),證明時間縮短了 81%(約 7 秒),使移動端隱私交易成為可能。

雖然 Sapling 解決了速度問題,但可信設置仍然是隱私社區關注的焦點。隨後,Orchard 通過引入 Halo 2,徹底移除了對可信設置的依賴,並引入統一地址(Unified Addresses),將透明地址與隱私地址整合為單一入口,大幅降低了用戶心智負擔。

這些改進最終促成了 2024 年 3 月 Zashi 移動錢包的發佈。藉助統一地址的抽象設計,Zashi 將隱私交易的操作簡化為屏幕上的幾次點擊,使“隱私”成為默認體驗。

在 UX 問題解決之後,分發成為最後一道障礙。用戶仍然依賴中心化交易所將 ZEC 存入和提取到他們的錢包中。NEAR Intents 的集成,消除了用戶對中心化交易所的依賴,使其可以直接將 BTC、ETH 等資產兌換為隱私態的 ZEC,甚至使用隱私 ZEC 向 20 條鏈上的任意地址支付。

這些舉措共同幫助 Zcash 繞過了歷史摩擦,接入全球流動性,與市場真實需求完成對接。

展望未來

自 2019 年以來,ZEC 與 BTC 的滾動相關係數持續下行,從 0.90 降至近期的 0.24;與此同時,ZEC 對 BTC 的滾動 Beta 卻升至歷史高位。這種背離表明,市場正在為 Zcash 的隱私屬性賦予獨立溢價。

我們並不認為 ZEC 會超越 BTC。比特幣憑藉其透明供應與可審計性,已確立其作為最可靠加密貨幣的地位;而 Zcash 作為隱私幣,仍不可避免地要承擔隱私與可審計性之間的權衡。

但 ZEC 完全可以在不取代 BTC 的前提下,開闢屬於自己的位置。兩者並非在解決同一個問題,而是在加密貨幣體系中承擔不同角色:BTC 是為透明性與安全性而優化的“穩健型加密貨幣”,而 ZEC 則是為隱私與機密性而生的“私密型加密貨幣”。

在這個意義上,ZEC 的成功並不依賴於擊敗比特幣,而在於補足比特幣刻意放棄的那部分屬性。