作者:Nunchuk

摘要

- 自治的悖論:最大化安全性,通常意味著讓拿到你的比特幣變得更難,但繼承的需求剛好相反。解決這個問題而又不重新引入受信任的中介,是數字遺產的中心挑戰。

- 託管風險:依賴於第三方的託管人(例如,交易所,或者比特幣 ETF)會帶來單點故障和隱私洩露(因為它們都是 “蜜罐”),並且會增加人身威脅(“扳手攻擊”)或資產沒收的風險。

- DIY 風險:完全自主設計和執行的方法通常是脆弱的,伴有出現技術故障或者用戶誤操作的風險,可能會導致資產永久鎖定。

- 評估框架:一個可靠的計劃,必須平衡六個維度:自治、安全性、繼承人體驗、隱私性、靈活性,以及法律兼容性。

- 黃金標準:最優的解決方案結合了 “帶有助手的合作式託管”(為繼承人提供指導)以及一項 “自動化的區塊鏈故障保險”(保證執行,即使供應商出了故障)。

引言:自治的悖論

比特幣為世界帶來了真正的數字化自治。有史以來第一次,個人可以安全地持有財富,無需依賴於銀行、政府和託管商。這種力量濃縮在一句俗語中:“無私鑰,即無幣(Not your keys, not your coins)”。

然而,這種深沉的責任,在計劃未來時產生了一種獨特的挑戰:自治的悖論。

你如何保證,你的比特幣會在你去世之後,安全地轉移給你的繼承人呢?你的方法會不會犧牲今日的財產安全性,或者重新引入受信任的第三方(這是比特幣本來要剔除的東西)?

- 如果現在你就直接給你的繼承人一份私鑰的拷貝,那就提高了在你有生之年遭遇盜竊的風險。

- 如果你把私鑰藏得太好,那你的繼承人可能就找不到它們。

- 要是你依賴一家公司來管理財產轉移,那要是這家公司破產了,或者被迫凍結你的資產,要怎麼辦?

一著不慎,可能滿盤皆輸。區塊鏈分析公司們估計,已經有數百萬 BTC 已經永久丟失了 —— 再也無法使用了,因為控制它們的私鑰已經因為硬件丟失、忘記口令或所有者的死亡而不見了。雖然不可能知道其中有多大比例是因為繼承計劃的失敗,但是,缺乏妥當的繼承計劃,是一種巨大的風險,會威脅到比特幣持有者的時代財富。

但是,這也是一種可以防範的風險。本指南提供了一份全面的框架來應對這一挑戰。我們將探索比特幣繼承解決方案的領域,評估它們的取捨,並提出一種為你的家族保護比特幣的新興標準。

第一章:比特幣繼承的挑戰

要理解比特產繼承的難點,你得先理解比特幣是什麼。

比特幣是一種 “不記名的資產”,類似於黃金。不管是誰,只要拿到了私鑰(通常表示為 12 個或 24 個詞的一組詞語,稱為 “種子詞”),就能用這些私鑰控制對應的資產。比特幣網絡不知道什麼是身份、死亡證明、法庭命令。它只知道由私鑰提供的密碼學證據。

這就給繼承帶來了幾項關鍵的挑戰:

- 安全性/易得性 的矛盾:為了在你有生之年保管號比特幣,你希望別人難以拿到你的私鑰。而要保證繼承,你又希望(當你大限到來時)你的繼承人可以輕鬆用上這些私鑰。如果你的繼承計劃讓你的繼承人可以很容易就拿到私鑰,那麼可能也防不住攻擊者。

- 複雜性障礙:許多安全裝置(比如多簽名錢包)需要大量技術知識來複原。繼承人們通常既沒有技術知識,又過度悲傷,也許無法走完復原過程、導致資金丟失。

- “扳手攻擊” 風險:比特幣的價值提升,人身威脅和勒索(也即所謂的 “5 美元扳手攻擊”)的風險也隨之增加。安全數據表明,已經出現了瞄準已知的密碼貨幣持有者的暴力犯罪和有組織犯罪。簡單的繼承計劃,比如在家用保險箱裡留下私鑰,創造了一種單點故障,同時會讓你和你的家人暴露在上述針對性攻擊中。

- 壽命問題:在計劃代際財富時,你面對的時間以 10 年為單位。你如何相信,協助你執行繼承計劃的公司能夠運營 30 到 50 年?

強健的繼承計劃必須能夠同時解決所有這些問題。

第二章:評估繼承解決方案的框架

並不是所有的繼承解決方案都一樣好。為了選擇正確的道路,我們需要一個框架,來評估它們的取捨。我們提出了 6 個本質指標:

1. 自治(信任最小化)

這個解決方案是否依賴於一個第三方(一家公司、一位律師或政府)的持續運營或許可來執行繼承計劃?一個真正自治的計劃要最小化信任,確保即使供應商消失,繼承計劃也能執行。

2. 安全性

這個解決方案能不能在持有者有生之年好好保護 TA 的比特幣?它必須能抵禦電子盜竊、人身威脅和意外損失。多簽名技術(擁有多個密鑰才能轉移資金的保管裝置)是高安全性的標準。

3. 繼承人體驗(易得性)

對於目標繼承人來說,復原過程有多複雜?如果繼承人無法執行,那這個計劃是無用的。解決方案的範圍從完全自助(需要技術知識)到完全被動(由專家指導)。

4. 隱私性

解決方案是否要求你或你的繼承人揭示敏感的個人信息(KYC)?繼承是一件敏感的事情;最好的解決方案建立在密碼學證據而不是身份上。

5. 靈活性

更新整個計劃是否容易?生命狀態時時變化。你可能需要變更受益人、替換已經暴露的密鑰,或調整繼承的時機。

6. 法律兼容性

解決方案能否配置成加入一個信託人,或者與現有的法定遺產計劃(遺囑和信託)相結合,如果所有者希望的話?

第三章:繼承計劃的光譜

繼承解決方案也有一個光譜,從完全中心化到完全自助。我們可以將已經出現的解決方案大致分為四個類別。

3.1 託管解決方案(遺產方法)

詳情:在中心化交易所(比如 “Coinbase” 和 “Kraken”)、比特幣 ETF(股票指數型基金)或專門的數字資產託管商那裡持有比特幣。

機制:託管商控制著私鑰。繼承完全依賴於傳統的法律程序、身份驗證和託管商的用戶條款。

| 維度 | 評估 |

|---|---|

| 自治 | 非常低。對手方風險最高(“無私鑰,即無幣”)。託管商可以凍結或沒收你的資產。 |

| 安全性 | 中等。難以抵禦大規模黑客攻擊、銀行倒閉和政府沒收,雖然受到制度控制的保護。尤其是,絕大部分比特幣 ETF 都重度依賴於相同的中心化託管商,這就創造了一個巨大的系統化的故障點。 |

| 繼承人體驗 | 低。雖然交互流程是熟悉的,繼承人將面臨 “雙重中介問題”:他們必須在交易所的嚴格合規官僚主義 以及 傳統的遺囑認證法庭制度之間遊走。整個過程會很漫長,通常要幾個月甚至數年。此外,遺囑認證記錄通常是公開的,有可能向犯罪者暴露你的繼承人的身份,以及遺產的價值。 |

| 隱私性 | 非常低。強制性 KYC/AML 合規。此外,中心化的數據庫,對於黑客來說是巨大的 “蜜罐”。這種事情一再發生:保存有敏感客戶信息(身份、家庭地址、財產數量)的託管商數據庫被爆破、洩露給犯罪分子,增加針對性人身攻擊的風險。即使大的 ETF 發行人也很脆弱;在 2024 年,一個 Fidelity 數據庫爆破洩露了超過 77000 位客戶的社會安全號碼和駕照。 |

| 靈活性 | 中等。雖然比特幣 ETF 通常允許指定受益人(死亡時轉移),絕大部分密碼貨幣交易所都不允許。這迫使資產進入遺囑認證,除非賬戶從一開始就被註冊為信託 —— 這個特性通常只開放給高淨值賬戶和機構賬戶。 |

| 法律兼容性 | 高。與傳統的法律系統完全兼容。 |

結論:非常便利,但缺乏自治。這種方法犧牲了比特幣的核心優勢,換取熟悉的繼承系統。

3.2 DIY 解決方案(完全自治)

詳情:持有者完全自己負責建立和管理遺產計劃,不引入專業助手。

機制:DIY 方法有好多種,每一種都有自己的取捨和故障模式:

- 簡單備份/克隆私鑰集合:提供種子詞的完整拷貝或者硬件簽名器給繼承人。

- 故障模式:在持有者有生之年遭遇盜竊的高風險;因為攻擊界面增加了。針對持有人和繼承人的人身攻擊(勒索)顯著風險。

- 預簽名交易(“失能開關”):製作一筆有效的比特幣交易,將資金髮送到繼承人的地址,但交易是帶有時間鎖的(通過

nLockTime),所以只能到時間再廣播。- 故障模式:操作脆弱性。這種方法被廣泛討論過,但因為下面三個原因,在實踐中很危險:

- UTXO 失效:一旦你 從 該錢包中支出比特幣,預簽名的交易就有可能失效;或你使用該錢包來 接收 比特幣,預簽名的交易就無法轉移所有的餘額。你必須持續重現簽名新的交易。

- 手續費波動:你必須為幾年後才廣播的交易設定挖礦手續費。如果手續費飆升,這筆交易就會卡住、得不到區塊確認;如果手續費大幅下降,你就會過度支付。

- 目的地剛性:你必須今天就指定繼承人的目的地地址,無法更改)。如果繼承人的錢包暴露,或者在 10 年後丟失,你必須重新創建整個流程,才能改變資金的流向。

- 故障模式:操作脆弱性。這種方法被廣泛討論過,但因為下面三個原因,在實踐中很危險:

- Shamir 私鑰分割(SSS):將種子詞分割成幾份並分散開來。

- 故障模式:正確執行是極其複雜的。SSS 缺乏一個通行的行業標準:使用某一款 SSS 工具創建的碎片通常無法用另一款工具來匯合,這就給你的繼承人創造了一種 “供應商鎖定” 風險。在創建和復原中出現誤操作的高風險。

- DIY 的多簽名/時間鎖:使用開源工具建立高級的協議。

- 故障模式:技術複雜性高。繼承人缺乏支持。

| 維度 | 評估 |

|---|---|

| 自治 | 非常高。最小化對第三方的依賴。 |

| 安全性 | 不確定。用戶誤操作的高風險。簡單備份對於盜竊和人身攻擊是非常脆弱的;專業裝置是非常安全的。 |

| 繼承人體驗 | 非常低。繼承人高負擔,要在沒有指導的情況下執行復雜的復原流程。 |

| 隱私性 | 高。不需要 KYC 。 |

| 靈活性 | 低。安全地修改計劃是較為複雜的。 |

| 法律兼容性 | 低。如無專業的技術指導,則難以正確實現。 |

結論:最大化自治,但也最大化了複雜性和風險。這條路需要持有者和繼承人都精通技術;而且常常帶有誤操作的高風險。

3.3 帶有助手的合作式託管(鏈外解決方案)

詳情:對 DIY 和託管方案的顯著提升。這些服務會幫助用戶建立一個多簽名錢包:供應商持有其中一個密鑰,而用戶持有其它密鑰。

機制:繼承的邏輯 —— 比如要求等待期(時間鎖)或存活檢查 —— 都由供應商的平臺在區塊鏈外管理。在領取遺產時,供應商必須主動參與,要麼是聯合簽名交易,要麼是在驗證申請或持有人失能之後釋放密鑰。

案例:Nunchuk(鏈外協議)、Casa、Unchained Capital、Bitkey 。

| 維度 | 評估 |

|---|---|

| 自治 | 中等。雖然用戶控制著多數密鑰,但遺產轉移流程還是完全依賴於供應商的主動參與。這就是 “彈性間隙”:如果供應商出了問題,遺產計劃可能也會出問題。 |

| 安全性 | 高。多簽名錢包提供了健壯的安全性,消除了單點故障。 |

| 繼承人體驗 | 高。供應商為繼承人提供指導性支持(“平滑路徑”),顯著降低了複雜性。 |

| 隱私性 | 不確定。雖然這項技術自身不會強制要求 KYC,但許多供應商都實現了強制性的身份驗證(例如 Unchained)或為加速復原要求條件式 KYC(例如 Casa)。不過,完全無 KYC 的解決方案也是存在的(比如 Nunchuk)。 |

| 靈活性 | 高。因為邏輯在區塊鏈外處理,計劃容易更新,也不昂貴。 |

| 法律兼容性 | 高。易於選擇性集成信託和遺產計劃。 |

結論:在安全性和便利性之間取得了良好的平衡,但依然依賴於供應商的長期存活。重視隱私性的用戶必須謹慎挑選一家承諾無 KYC 要求的供應商。

3.4 自助的合作式託管(鏈內方法)

詳情:比特幣繼承領域的最新範式。這種方法結合了輔助合作託管的便利性和安全性,以及自主通過比特幣網絡來強制執行的可靠性。

機制:使用高級的比特幣技術(比如 Miniscript),繼承的邏輯(時間鎖)可以直接嵌入比特幣區塊鏈。當時間鎖過期,轉移資金的要求就自動變更,允許繼承人獲得資金,無需供應商介入。

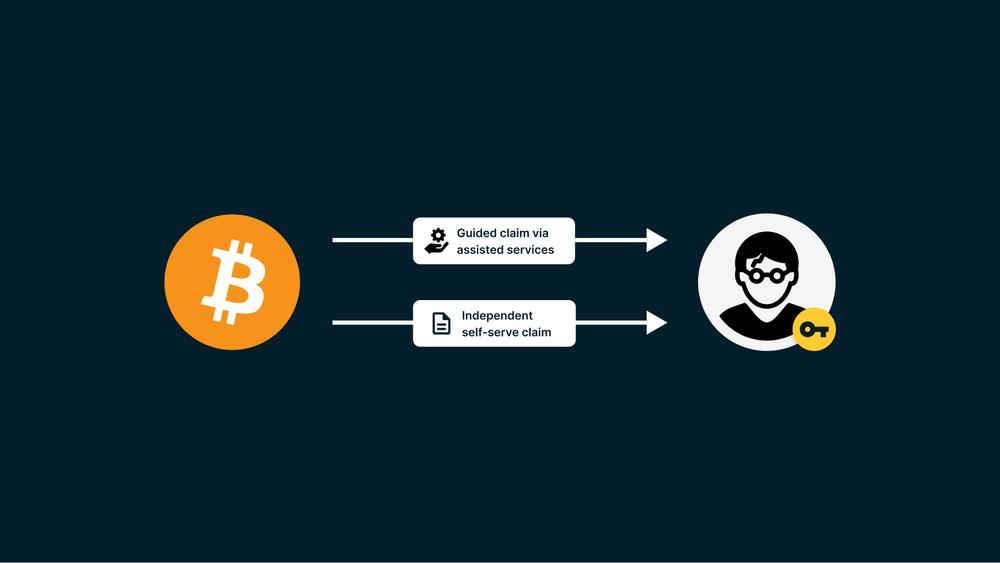

這創造了一種 “平滑路徑 + 故障保險” 模式:

- 平滑路徑(帶有輔助):只要供應商還在運營,他們就能為繼承人提供帶有指引的幫助和支持,實現平滑的復原流程。

- 故障保險(完全自主):如果無法聯繫到供應商,或供應商已經停止運作,鏈上的時間鎖保證了繼承人依然可以使用開源的工具自主復原資金。

案例:Nunchuk(鏈內協議)。

| 維度 | 評估 |

|---|---|

| 自治 | 非常高。最高程度的信任最小化。繼承計劃的設計壽命超過了創建它的公司。 |

| 安全性 | 高。建立在健壯的多簽名錢包架構上。 |

| 繼承人體驗 | 高。提供了 “平滑路徑” 的便利性(指導性協助),又有 “故障保險”(自主復原)的保證作為後備。 |

| 隱私性 | 高。可以無 KYC 實現(如 Nunchuk 所做的),依賴於密碼學證據而不是身份。 |

| 靈活性 | 中等。因為計劃在鏈內強制執行,修改它(例如,改變時間鎖的持續實踐)需要將資金遷移到新的錢包,將需要支付網絡手續費。 |

| 法律兼容性 | 高。可以配置為選擇性加入信託,並與遺產計劃結合。 |

結論:最優的平衡。這種方法消除了鏈外解決方案的 “彈性間隙”,提供了最高程度的自主性和隱私性,而無需犧牲安全性和繼承人體驗。

比特幣繼承領域一覽

下表總結了不同方法之間的取捨:

| 特性 | 託管(交易所/ETF) | DIY(完全自主) | 輔助合作託管(鏈外) | 自主合作託管(鏈內) |

|---|---|---|---|---|

| 自治 | 非常低 | 非常高 | 中等 | 非常高 |

| 安全性 | 中等 | 不確定 | 高 | 高 |

| 繼承人體驗 | 低 | 非常低 | 高 | 高 |

| 隱私性 | 非常低 | 高 | 不確定 | 高 |

| 靈活性 | 中等 | 低 | 高 | 中等 |

| 法律兼容性 | 高 | 低 | 高 | 高 |

第四章:最優平衡:當自主遇到輔助

比特幣繼承解決方案的進化,就是以更大的信任最小化為目標,同時提升易用性。

自主合作式託管(第 4 類)的出現,代表了一場範式轉移。它解決了需要輔助和要求自治之間的中心矛盾。

“平滑路徑 + 故障保險” 模式承認:雖然必須有可能自主復原,但輔助復原更受喜愛。

- 平滑路徑提供了穩定的情緒。它保證了在困難時刻,繼承人能夠獲得專業指導、減少焦慮和誤操作的風險。這種持續的援助,是合作式託管的供應商的主要價值。

- 故障保險則提供了韌性。它保證了,不論發生什麼事,你的遺產都是受到保護的,由比特幣網絡的不可篡改的規則來強制執行。

這種雙路徑方法,可謂集兩者之所長:今天的高質量服務的便利性,以及明天的自主執行保證。

第五章:集成傳統的遺產規劃

比特幣最強大的方面之一是,它可以協助私密的、直接的財富轉移。因為比特幣網絡完全運行在密鑰上 —— 它不理解法庭命令,也不知道用戶身份 —— 它帶來了技術上的資產直接轉移,繞過了傳統的遺囑認證以及與之伴隨的公開披露和時延。

然而,一些人可能傾向於將自己的比特幣儲備與正式的遺產計劃(比如遺囑或信託)相結合。強壯的比特幣繼承解決方案也應該提供支持這些選擇的靈活性。

信託與受託人的角色

你可能會希望資產受控制地移交,而不是一次性全部移交;或者,你可能希望由一個受信任的顧問來管理這個過程。這就是受託人的作用。

合作式託管解決方案(包括鏈外和鏈內方法)可以協助這種集成:

- 加入一個受託人:受託人可以被設計為執行領取過程的主要受益人(而不是最終的繼承人)。然後,根據法律,受託人有一位根據信託的條款分發資產。

- 分割私鑰:你可以構造繼承裝置,使得繼承人掌管必要的私鑰,而一個法律專家(比如遺產律師或者受託人)掌管必要的說明書或配置文件(通往保險櫃的 “地圖”)。雙方必須合作,才能獲得這些財產,這就保證了整個流程符合遺產計劃的結構。

稅務影響

雖然比特幣是一種去中心化的協議,繼承在絕大部分司法轄區,都是要交稅的。合理的規劃對財務利益有顯著的影響。

- Setp-up in Basis:在美國這樣的司法轄區,繼承一項資產通常會將該資產的成本基礎重設為持有者死亡時刻的公允市場價值。如果你的繼承人日後會售出,這可以顯著減少 TA 需要支付的資本利得稅。

- 遺產稅:如果你的遺產(包括比特幣)的總價值超過了特定的閾值,可能要支付遺產稅。

健壯的繼承規劃要確保你的繼承人不僅能獲得私鑰、領取財富,還能將一定比例變現(如有必要),以在法律規定的時間內支付這些稅務。

結論:繼承的演化

為下一代保管你的比特幣,是你走向金融自治的冒險的最後一步。

比特幣繼承的解決方案,已經得到極大的發展。我們從高風險的託管方案和非常複雜的 DIY 方案,走向了均衡的合作式託管。

今天,自主的、鏈內解決方案的出現,標誌著一個新的標準。通過利用比特幣協議的力量,我們可以創建出真正信任最小化的繼承方案 —— 設計成能夠經受時間的考驗、超過開發這些方案的公司的壽命。

通過為你的繼承人選擇既能提供帶有指導的 “平滑路徑”、又有自主的 “故障保險” 託底的解決方案,你可以保證,你辛苦掙來的財富,會為你的後代帶來保障。

免責聲明:本指南所提供的信息僅能用作一般的信息用途。它不應被當成金融、投資、稅務和法律上的建議。比特幣的所有權和繼承涉及大量的技術,以及因司法轄區而異的法律複雜性。在作出任何關係到你的遺產規劃的決定之前,你應該先諮詢有資質的專業人士。

(完)