導讀:

預測市場,正在從「交易工具」轉變為被反覆引用的決策信號層。隨著 Polymarket、Kalshi 等平台的資料被主流媒體、金融終端與 AI 系統持續調用,市場關注的已不再是單次下注輸贏,而是資金加權後的共識本身。本文基於 CGV Research 對預測市場、AI Agent、合規金融與資訊基礎設施的長期追蹤,從結構、產品、AI、商業模式與監管五個維度,提出 2026 年預測市場發展的 26 個關鍵判斷。

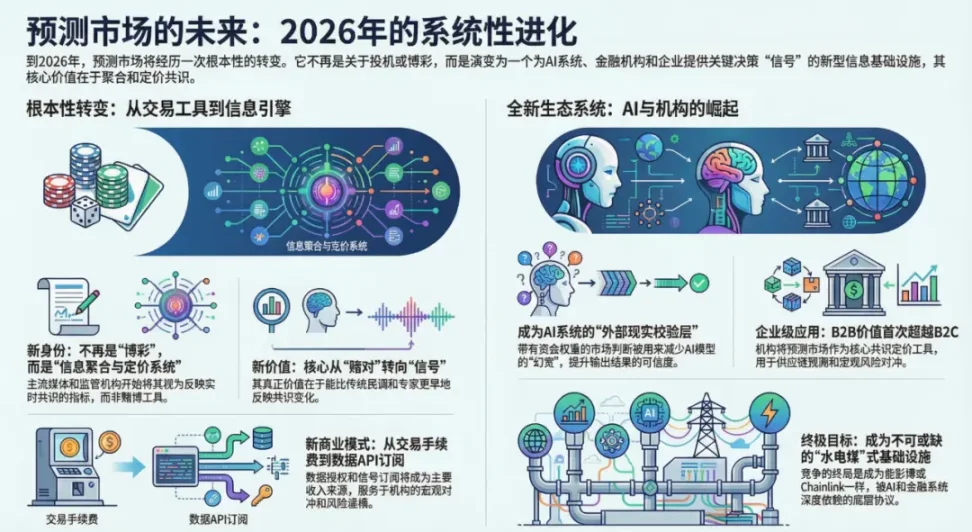

如今,預測市場 (Prediction Market) 正在從一個「邊緣金融實驗」,逐漸轉變為資訊、資本與決策系統的基礎層。2024–2025 年,市場看到的是 Polymarket、Kalshi 等平台的爆發;接下來的 2026 年,市場要面對的,可能是預測市場作為「新型資訊基礎設施」的系統性進化。

CGV 研究團隊基於過去兩年對預測市場、AI Agent、加密金融與合規趨勢的持續研究,給出 2026 年的 26 個判斷。

一、結構性趨勢判斷

1. 預測市場在 2026 年不再被定義為「博彩」或「衍生品」

它將被重新定義為:去中心化資訊聚合與定價系統。2025 年,Polymarket 和 Kalshi 等平台累計交易量已超過 2,700 億美元,主流媒體如 CNN、Bloomberg 和 Google Finance 廣泛整合其機率資料,將其作為即時共識指標而非賭博賠率引用;學術研究 (如 Vanderbilt University 和芝加哥大學相關分析) 顯示,預測市場在政治和總體事件中準確率優於傳統民調。到 2026 年,隨著 ICE 等傳統金融巨頭投資 Polymarket 並分發其資料給全球機構,監管機構 (如 CFTC) 預計進一步將其視為資訊聚合工具,推動從「博彩標籤」向「去中心化定價系統」的範式轉變。

2. 預測市場的核心價值不在「賭對」,而在「信號」

市場最終買單的是:提前反映共識變化的能力。2025 年,Polymarket 和 Kalshi 在聯準會決策和體育賽事中機率變化領先主流經濟學家和民調 1-2 週;相關報告顯示,其 Brier 分數顯著優於民調和專家預測,0.0604 的 Brier 分數顯著優於 0.125 的良好標準與 0.1 的優秀標準。並且隨著成交量上升,預測更準,Brier 分數更優。到 2026 年,隨著機構對沖需求爆發 (如使用機率信號對沖總體風險),平台資料將被更多嵌入金融終端,信號價值將遠超交易回報,成為機構和媒體的即時「民意指標」。

3. 預測市場會從「事件級」走向「狀態級」

不只是「誰會贏」,而是「世界正處於什麼狀態」。2025 年,平台已推出持續狀態市場,如「2026 年比特幣價格區間」或「經濟衰退機率」,開放興趣 (OI) 從年初低位升至超數十億美元;Kalshi 的總體指標市場占比快速上升。到 2026 年,長週期狀態市場預計主導流動性,聚合結構性共識,提供對世界狀態的持續定價,而非單一事件驅動。

4. 預測市場會成為 AI 系統的「外部現實校驗層」

AI 不再只參考資料,而是參考「帶資金權重的判斷」。2025 年,Prophet Arena 基準測試顯示,AI 模型在真實事件預測中準確率與預測市場相當;Kalshi 與 Grok 合作、Polymarket 生成 AI 摘要,資金加權機率作為校驗減少 AI 幻覺。到 2026 年,隨著 RSS3 MCP 等協議於年末成熟,預測市場機率將廣泛服務 AI 世界模型更新,形成現實 – 市場 – 模型閉環,提升 AI 輸出可信度。

5. 資訊、資金、判斷三者將第一次在同一系統中閉環

這是預測市場區別於社群媒體與新聞平台的根本。2025 年,Polymarket 資料被 Bloomberg 和 Google Finance 整合,形成資訊輸入 → 資金定價 → 判斷輸出的高效循環;不同於 Twitter 的無激勵意見,資金機制確保判斷真實性。到 2026 年,這一閉環預計擴展到企業風控和政策評估,產生外部性價值,區別於單純內容平台的預測市場將成為新型決策基礎設施。

6. 預測市場不再是加密產業的「小眾賽道」

它會被納入更大的 AI × 金融 × 決策基礎設施 敘事。2025 年,ICE 對 Polymarket 的 20 億美元投資、Kalshi 估值達 110 億美元,傳統巨頭如 DraftKings 和 Robinhood 推出預測產品;總交易量超 2,700 億美元,資料流嵌入主流終端。到 2026 年,隨著機構採用和 AI 整合加速,預測市場預計從加密小眾轉向 AI × 金融 × 決策的核心敘事,類似於 Chainlink 在 oracle 領域的地位。

二、產品形態判斷

7. 單一事件型預測市場在 2026 年進入成熟期

創新空間不在 UI,而在結構。2025 年,預測市場整體交易量已達約 2,700 億美元,其中 Polymarket 貢獻超 2,000 億美元,Kalshi 超 1,700 億美元,單一事件市場 (如體育賽事、總體指標和政治事件) 占據主導,但後期月增長率趨緩,年底峰值後出現調整。創新焦點轉向底層結構,例如 Azuro 協議的 LiquidityTree 模型持續優化高效流動性管理和盈虧分配,到 2026 年,此類基礎設施升級預計推動單一事件市場進入穩定深度階段,支持更大規模機構參與。

8. 多事件組合型市場將成為主流形態

預測不再是單點,而是一組相關變數的聯合定價。2025 年,Kalshi 的「combos」多腿交易功能廣受歡迎,支援組合體育結果與總體事件,顯著吸引機構對沖;條件市場實驗 (如事件聯動機率) 進一步提升定價精度和深度。到 2026 年,隨著監管清晰和機構資金加速流入,多事件組合預計成為主流形態,實現複雜風險管理和多元化暴露,整體交易深度將大幅擴展。

9. 「長期市場」(Long-horizon Market) 開始出現

預測 6 個月、1 年甚至 3 年後的結構性結果。2025 年,Polymarket 和 Kalshi 擴展多項跨年市場,如比特幣價格區間和經濟指標預測,開放興趣 (OI) 從年初低位升至超數十億美元;類似協議引入倉位借貸機制緩解資本鎖倉。到 2026 年,長週期市場預計主導部分流動性,提供更可靠的結構性共識聚合,開放興趣有望進一步翻倍,吸引長期機構對沖。

10. 預測市場將嵌入更多非交易型產品中

研究工具、風控系統、決策後台,而非前台交易。2025 年 11 月,Google Finance 深度整合 Kalshi 和 Polymarket 資料,支援 Gemini AI 生成機率分析和圖表;Bloomberg 等終端跟進探討信號接入。到 2026 年,這一嵌入趨勢預計全面深化,預測機率將成為總體研究、企業風控和決策後台的標準輸入層,從交易前端轉向機構級工具。CNN 和 CNBC 也在 2025 年 12 月與 Kalshi 簽署多年合作協議,將機率資料嵌入財經節目 (如「Squawk Box」和「Fast Money」) 及新聞報導。

11. B2B 預測市場的價值將首次超過 B2C

企業和機構比散戶更需要「共識定價」。2025 年,企業內部應用案例 (如供應鏈和專案管理預測) 準確率持續優於傳統方法;隨著機構對總體和體育事件的對沖需求爆發,B2B 場景交易占比顯著上升。到 2026 年,B2B 價值預計首次超越零售 B2C,機構將把預測市場視為核心共識定價工具,推動賽道向企業級基礎設施轉型。2025 年供應鏈分析市場規模達 96.2 億美元,預計以 16.5% CAGR 增長至 2035 年。預測市場作為「共識定價工具」,可嵌入 AI 驅動的需求預測和風險管理系統。

12. 「不發幣、低投機」的預測市場會跑得更遠

2026 年,市場會獎勵克制設計。2025 年,Kalshi 無原生代幣卻實現月度超 5 億美元峰值交易並占據超 60% 份額;Polymarket 雖確認 2026 年 Q1 推出 POLY 代幣,但全年低投機營運仍主導增長。到 2026 年,克制設計預計在監管友好、真實流動性和機構信任上勝出,低投機平台將在長期估值和可持續性上占據優勢。

三、AI × 預測市場

13. AI Agent 將成為預測市場的主要參與者之一

不是投機,而是持續參與、自動校準。2025 年末,RSS3 的 MCP Server 和 Olas Predict 等基礎設施已支援 AI Agent 在 Polymarket、Gnosis 等平台上自主掃描事件、採購資料並下注,處理速度遠超人類;Prophet Arena 測試顯示 Agent 參與顯著提升市場效率。到 2026 年,隨著 AgentFi 生態成熟和更多協議開放介面,AI Agent 預計貢獻 30% 以上交易量,通過持續校準和低延遲響應成為主要流動性提供者,而非短期投機者。

14. 人類預測將更多變成「訓練資料」而非交易主體

預測市場開始服務於模型,而非人。2025 年,Prophet Arena 和 SIGMA Lab 基準顯示,人類參與的市場機率被廣泛用於訓練和校驗大模型,準確率提升明顯;平台生成的海量資金加權資料已成為高品質訓練集。到 2026 年,這一趨勢預計深化,預測市場將優先服務 AI 模型優化,人類下注更多作為信號輸入而非核心主體,平台設計將圍繞模型需求演進。

15. 多 Agent 預測博弈將成為新的 Alpha 來源

預測市場本身變成一個多智慧體博弈場。2025 年,Talus Network 的 Idol.fun 和 Olas 等專案已將預測市場視為 Agent 集體智慧戰場,多 Agent 通過競爭博弈產生超出單一模型的預測精度;Gnosis 條件令牌支援複雜互動。到 2026 年,多 Agent 博弈預計成為主要 Alpha 生成機制,市場將演變為自適應多智慧體環境,吸引開發者構建專屬 Agent 策略。

16. 預測市場會反向約束 AI 的幻覺問題

「沒法下注的判斷」,會被視為低可信度輸出。2025 年,Kalshi 與 Grok 合作以及 Prophet Arena 測試中,資金加權市場機率作為外部錨點,有效校正 AI 偏差;相關模型在無市場驗證的輸出上表現較差。到 2026 年,這一約束機制預計標準化,「無法在預測市場下注的判斷」將被 AI 系統自動降權,提升整體輸出可靠性和抗幻覺能力。

17. AI 將推動預測市場從「機率」走向「分佈」

不只是一個數字,而是一整條結果曲線。2025 年,Opinion 和 Presagio 等平台引入 AI 驅動 oracle,輸出完整機率分佈而非單一數字;Prophet Arena 顯示,分佈預測在複雜事件中精度更高。到 2026 年,AI 模型的分佈輸出將與市場深度整合,提供細粒度結果曲線,長尾事件定價精度顯著提升,平台 UI 和 API 將預設支援分佈視圖。

18. 預測市場會成為世界模型 (World Model) 的外部介面

現實變化 → 市場定價 → 模型更新,形成閉環。2025 年末,RSS3 MCP Server 等協議已實現即時上下文流,支援 Agent 從市場機率更新世界模型;Prophet Arena 形成初步回饋循環。到 2026 年,這一閉環預計成熟,預測市場將成為 AI 世界模型的標準外部介面,現實事件迅速反映到定價中,反向驅動模型迭代,加速 AI 對動態世界的理解和適應。

四、金融與商業模式判斷

19. 交易手續費不是預測市場的終局模式

真正的價值在資料、信號與影響力。2025 年,Kalshi 通過交易手續費實現顯著收入,但 Polymarket 堅持低 / 零手續費策略,卻通過資料分發和影響力捕獲主導地位——其累計交易量超 2,000 億美元,吸引 ICE 等傳統巨頭投資。隨著 2025 年 Google Finance 和 CNN 等主流平台整合預測資料,到 2026 年,資料授權和信號訂閱預計將成為主要收入來源,貢獻平台收入的 50% 以上;機構將付費使用即時機率信號,進行總體對沖和風險建模,平台估值將從交易量轉向資料資產權重,推動可持續商業進化。

20. 預測信號 API 會成為核心商業產品

尤其在金融、風控、政策與總體領域。2025 年,FinFeedAPI、Dome 等統一 API 已開始服務機構,提供 Polymarket 和 Kalshi 的即時 OHLCV 和訂單簿資料;Google Finance 於 11 月正式整合兩者機率信號,用戶可直接查詢事件預測。到 2026 年,隨著機構採用加速 (如 Grayscale 和 Coinbase 展望中強調的監管清晰),預測信號 API 將演變為標配產品,類似於 Bloomberg 終端的補充——機構付費訂閱用於自動化風控、政策模擬和對沖聯準會決策等,市場規模預計從當前數十億美元,擴展至千億美元級別,頭部平台通過獨家授權將占據主導。

21. 內容化能力將成為預測市場的重要護城河

解釋預測結果,比預測本身更重要。2025 年 12 月,CNN 與 Kalshi 簽署資料合作,將機率嵌入報導並依賴平台解釋市場波動;主流媒體頻繁引用 Polymarket 和 Kalshi 的共識變化作為「即時民意指標」。到 2026 年,單純機率提供者將被邊緣化,內容化解釋 (如深度分析市場背後的共識動態、長尾洞察和視覺化敘事) 將成為關鍵護城河——解釋能力強的平台將被 AI 系統、智庫和機構優先調用,形成網路效應;影響力變現將超越交易,類似於傳統媒體如何通過解讀資料構建權威。

22. 預測市場將成為新型研究機構的底層工具

預測市場不是媒體,而是研究引擎。2025 年,預測市場資料已被芝加哥大學 SIGMA Lab 等用於基準測試,優於傳統民調的準確率推動其進入總體研究;Google Finance 整合後,用戶通過 Gemini AI 生成機率圖表和分析。到 2026 年,隨著機構採用深化 (如 Vanguard 和 Morgan Stanley 等展望中強調的資金加權共識),預測市場將嵌入新型研究框架,作為即時決策引擎——服務於企業風險評估、政府政策預警和 AI 模型校驗,演變為「研究基礎設施」,類似於資料終端在金融領域的地位,驅動從前台交易向後台工具的全面轉型。

五、監管與格局判斷

23. 2026 年監管關注點將從「能不能做」轉向「怎麼用」

重點不再是禁止,而是用途與邊界。2025 年,美國 CFTC 已批准 Kalshi 和 Polymarket 在特定類別 (如體育、總體經濟事件) 下合法營運,選舉類市場雖仍受限,但非金融事件獲得明確綠燈;歐盟 MiCA 框架下多項預測平台進入監管沙盒測試。到 2026 年,隨著機構資金流入加速和主流媒體廣泛引用 (如 CNN、Bloomberg 將機率作為標準指標),監管焦點預計轉向用途規範——例如反操縱規則、資訊揭露要求和跨轄區分界,而非存在性禁令;這一轉變將類似於衍生品市場的成熟路徑,推動全球合規平台規模化。

24. 合規預測市場更可能從「非金融用途」切入

如政策評估、供應鏈、風險預警。2025 年,Kalshi 成功避開政治事件限制,轉向經濟指標和體育市場,實現累計交易量超 1,700 億美元;企業內部應用 (如供應鏈風險預測) 已在 Google、Microsoft 等公司證明更高準確率。到 2026 年,合規平台預計優先從非金融用途擴張——政策評估 (如氣候事件機率)、企業風險預警和公共事件 (如奧運獎牌分佈),這些領域監管阻力最小,卻能吸引機構和政府客戶;CFTC 和歐盟監管趨勢顯示,此切入點將打開主流大門,避免博彩標籤。

25. 頭部預測市場不會贏在流量,而是贏在「被引用」

誰被 AI、機構、研究系統調用,誰才是贏家。2025 年,Polymarket 和 Kalshi 的機率已被 Google Finance、Bloomberg 終端和主流媒體 (如 Forbes、CNBC) 廣泛整合並引用,作為即時共識指標優於傳統民調;SIGMA Lab 等學術基準測試進一步提升其權威性。到 2026 年,隨著 AI Agent 和研究機構需求爆發,頭部平台競爭將轉向被調用頻率——被 Gemini、Claude 等模型作為外部校驗源,或被 Vanguard、Morgan Stanley 等機構嵌入風控系統;流量雖重要,但引用網路效應將決定勝者,形成類似 Chainlink oracle 的基礎設施地位。

26. 預測市場的終極競爭,不在市場之間,而在是否成為基礎設施

2026 年之後,預測市場要麼成為「水電煤」,要麼被邊緣化。2025 年,ICE 等傳統金融巨頭投資 Polymarket,TVL 已超數十億美元,資料流開始嵌入主流終端;AgentFi 和 MCP 協議於年末奠定 AI 閉環基礎。到 2026 年,競爭本質將轉向基礎設施屬性——是否成為 AI 世界模型的即時介面、金融終端的標準信號層和決策系統的底層共識引擎;成功者將如 Bloomberg 或 Chainlink 般不可或缺,而純交易平台可能被邊緣化;這一分水嶺將決定賽道從加密敘事徹底邁向全球資訊基礎設施。

結語

預測市場已經不需要再證明「是否可行」,真正的分水嶺在於:它是否開始被當作決策信號,而不只是交易工具。當價格被研究者、機構和系統性模型反覆引用時,預測市場的角色就已經發生了變化。

到 2026 年,預測市場的競爭重點將不再是熱度和流量,而是信號的穩定性、可信度以及被調用的頻率。能否成為長期被使用的資訊基礎設施,將決定它是走向下一階段,還是停留在一次週期性敘事中。