作者:@intern_cc, 加密 KOL

編譯:Felix, PANews

加密期權有望成為 2026 年的標誌性金融工具,這得益於三大趨勢的融合:傳統 DeFi 收益率因“收益末日”而受到擠壓,新一代簡化版的“入門級產品”將期權抽象為一鍵交易界面,以及 Coinbase 以 29 億美元收購 Deribit 獲得機構認可。

儘管目前鏈上期權僅佔加密衍生品交易量的一小部分,但永續合約在市場中仍佔據絕對主導地位。這種差距與 TradFi 期權在 Robinhood 普及之前的情況如出一轍。

Polymarket 通過重新包裝二元期權,並輔以出色的營銷手段,在 2024 年處理了 90 億美元的交易。如果散戶市場對概率性押注的需求得到證實,DeFi 期權能否實現同樣的結構性轉變?當基礎設施和收益動態終於趨於一致,執行情況將決定期權是突破瓶頸還是繼續停留為小眾工具。

被動收益的終結

要想理解加密期權為何可能在 2026 年爆發,首先得明白:什麼正在消亡。

近五年來,加密生態蓬勃發展,市場分析師回顧性稱之為“懶人收益”的黃金時代,在幾乎無需複雜操作或主動管理的情況下,參與者便能獲得顯著的風險調整後高收益。典型代表並非複雜的期權策略,而是諸如代幣發行挖礦、循環策略以及永續合約基差交易等簡單粗暴的套利手段。

基差交易是加密收益的核心。其機制看似簡單,實則不然:由於散戶長期存在結構性做多偏好,多頭需通過資金費率向空頭支付成本以維持倉位。通過買入現貨並做空永續合約,精明的參與者構建了不受價格波動影響的 delta 中性頭寸,同時還能獲得 20% 至 30% 的年化收益。

然而,天下沒有免費的午餐。隨著比特幣現貨 ETF 獲批,傳統金融機構的入場帶來了工業化規模的效率。授權參與者和對沖基金開始用數十億資金執行這種交易,將利差壓縮至國債利率加上微薄的風險溢價。到 2025 年底,這種“泡沫”已消散。

DeFi 期權協議的“墓地”

- Hegic 於 2020 年推出,憑藉池對池創新,但因代碼錯誤和博弈論缺陷,早期曾兩次關閉。

- Ribbon 市值從 3 億美元的峰值跌落,主要是由於 2022 年的市場崩盤以及隨後向 Aevo 的戰略遷移,僅剩約 270 萬美元在 2025 年被黑客利用。

- Dopex 引入了集中流動性期權,但因模型產生的期權產品缺乏競爭力、資金利用效率低下,且在殘酷的宏觀熊市中代幣經濟不可持續,最終崩潰。

- Opyn 在意識到期權交易仍由機構主導後,轉向基礎設施而放棄散戶。

失敗模式高度一致:雄心勃勃的協議難以同時實現流動性啟動和簡化用戶體驗。

複雜性的悖論

諷刺的是,理論上更安全、更貼合用戶意圖的期權卻不如風險更高、機制更復雜的永續合約普及。

永續合約看似簡單,但其機制卻極為複雜。每次市場暴跌,人們就會被強制平倉或自動去槓桿,就連大型交易員也未必明白永續合約的運作邏輯。

相比之下,期權則完全不會面臨這些問題。買入看漲期權,風險僅限於期權費,最大損失在入場前就已經確定。然而永續合約卻佔據主導地位,只因“滑動到 10 倍槓桿”總是比“計算 delta 調整後的風險敞口”來得簡單。

永續合約的思維陷阱

永續合約迫使你承擔交叉價差,並在每筆交易中支付兩次費用。

即使是對沖頭寸,它們也能讓你血本無歸。

它們具有路徑依賴性,你不能建倉後就“放置不管”。

但即便您認為短期散戶方向性資金流仍會流向永續合約,但期權仍能在大多數鏈上原生金融中佔據主導市場份額。它們是更靈活、更強大的工具,可用於對沖風險並創造收益。

展望未來五年,鏈上基礎設施將逐漸演變為分配層的後端基礎設施,其覆蓋範圍將比傳統金融更廣。

如今的創新型金庫,如 Rysk 和 Derive,代表著這一轉變的初始浪潮,它們提供的結構化產品超越了基本的槓桿或借貸池。精明的資產配置者將需要更豐富的工具,來進行風險管理、波動性操作以及組合收益,以充分利用去中心化生態。

傳統金融證明散戶喜愛期權

Robinhood 革命

傳統金融中散戶期權交易的激增提供了一條路線圖。Robinhood 於 2017 年 12 月推出免佣金期權交易,引發了一場行業變革,最終在 2019 年 10 月達到高潮,當時嘉信理財、德美利證券和盈透證券在短短几天內相繼取消佣金。

其影響是巨大的:

- 美國散戶期權交易量佔比從 2019 年末的 34% 飆升至 2023 年的 45% 至 48%

- 2024 年,美國貨幣監理署 (OCC) 清算的年度期權合約總量達到創紀錄的 122 億份,連續第五年創下紀錄

- 2020 年,網紅股佔期權交易總量的 21.4%

零日到期期權(0DTE)的爆發式增長

0DTE 顯示了散戶對短期、高凸性押注的興趣。0DTE 期權交易量佔標普 500 指數期權交易量的比重從 2016 年的 5% 增長到 2024 年第四季度的 51%,日均交易量超過 150 萬份合約。

其吸引力顯而易見:資本投入更低,無隔夜風險,內置槓桿超 50 倍,以及當日反饋循環,業內人士稱之為“多巴胺交易”。

凸性與明確風險

期權的非線性收益結構吸引了尋求非對稱回報的方向性交易者。看漲期權的買家可能只需承擔 500 美元的期權費,卻有可能獲得 5000 美元以上的潛在收益。價差交易則允許更精準的策略調整:入場前即可明確最大虧損和最大盈利。

入門產品與基礎設施

抽象化作為解決方案

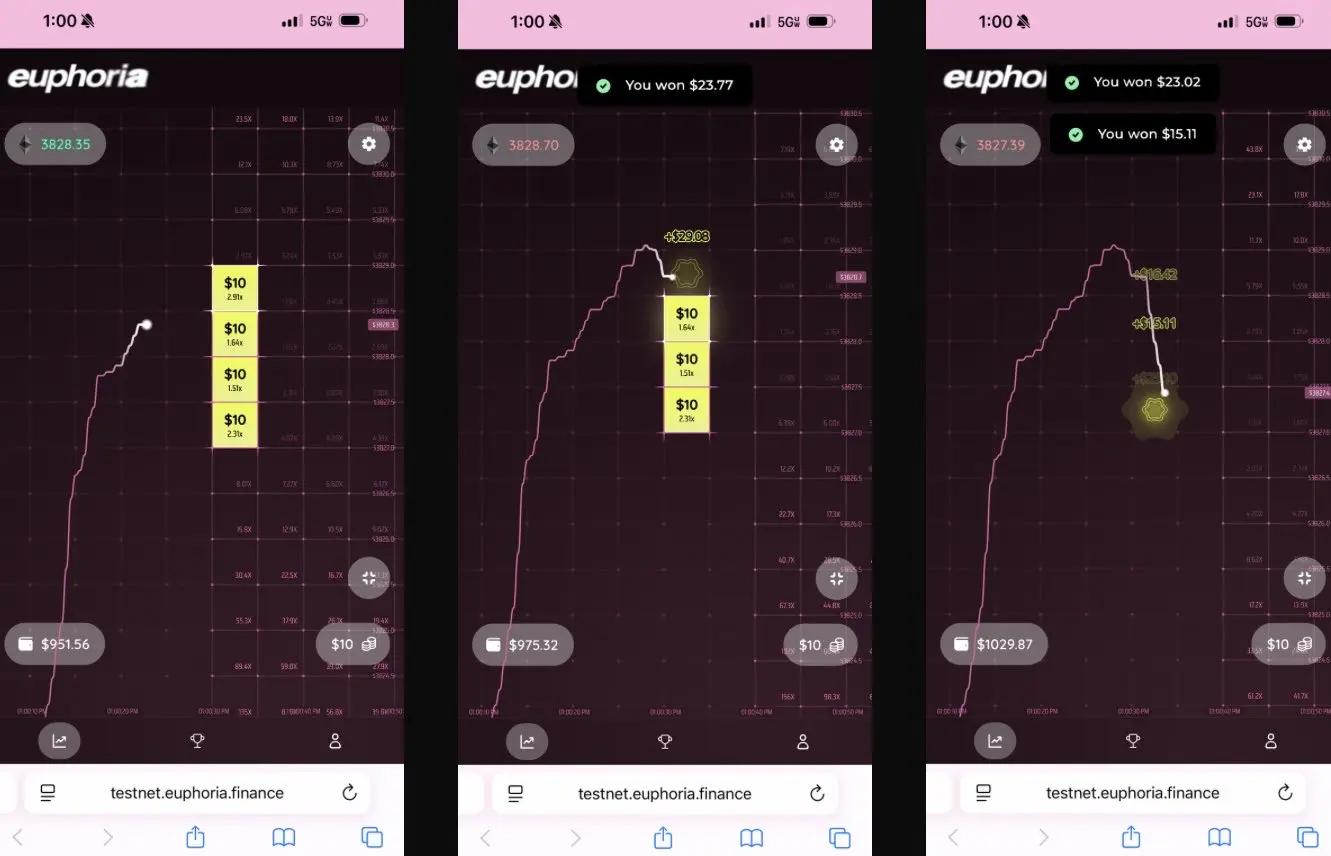

新一代協議通過簡單界面完全隱藏期權來解決複雜性問題,業內稱為“多巴胺應用”。

Euphoria 以一種激進的簡化理念獲得了 750 萬美元的種子輪融資。其願景是:“您只需查看圖表,看到價格線的變動,然後點擊網格中您認為價格接下來會觸及的方格。”無需訂單類型、無需保證金管理、無需希臘字母,只需在 CLOB 上執行正確的方向性押注。

基於 MegaETH 的亞毫秒級基礎設施構建。

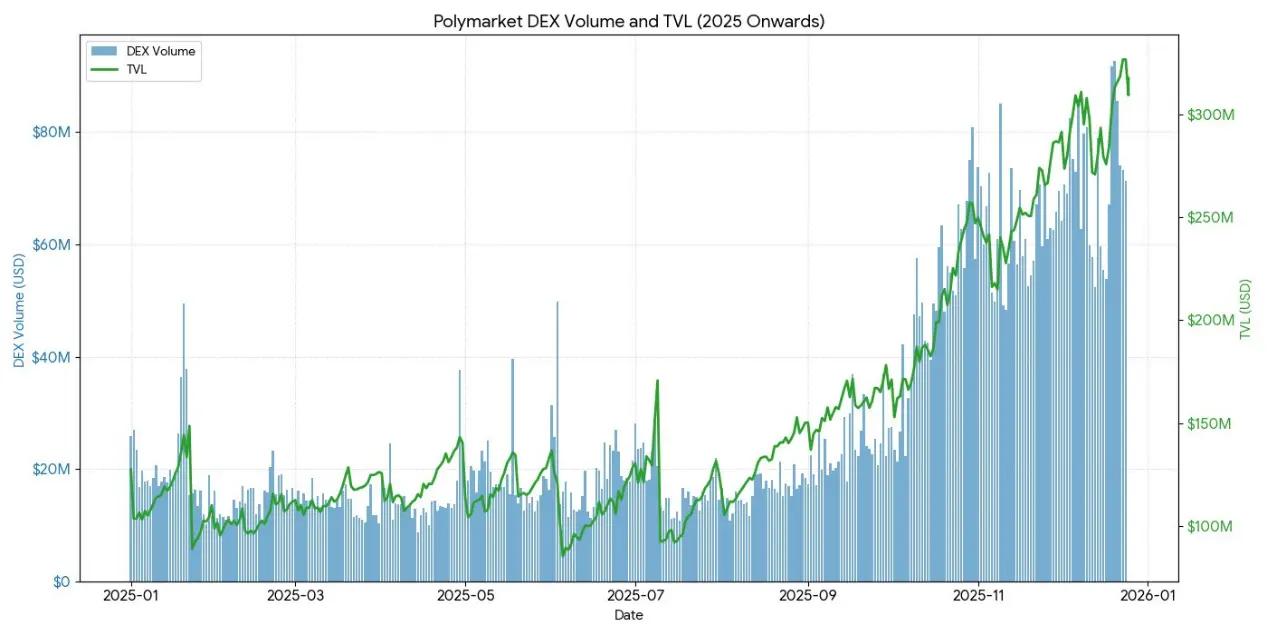

預測市場的爆發證實了簡化策略的理念:

- Polymarket 在 2024 年處理了超 90 億美元的交易,月活躍交易者峰值達 31.45 萬。

- Kalshi 的周交易量已穩定超過 10 億美元。

這兩個平臺在結構上與二元期權相同,但“預測”的概念將賭博的汙名轉變為集體智慧。

正如盈透證券明確承認的那樣,他們的預測合約是“二元期權‘預測市場’”。

經驗是:散戶並不想要複雜的金融工具,他們想要的是簡單明瞭、結果清晰的概率性押注。

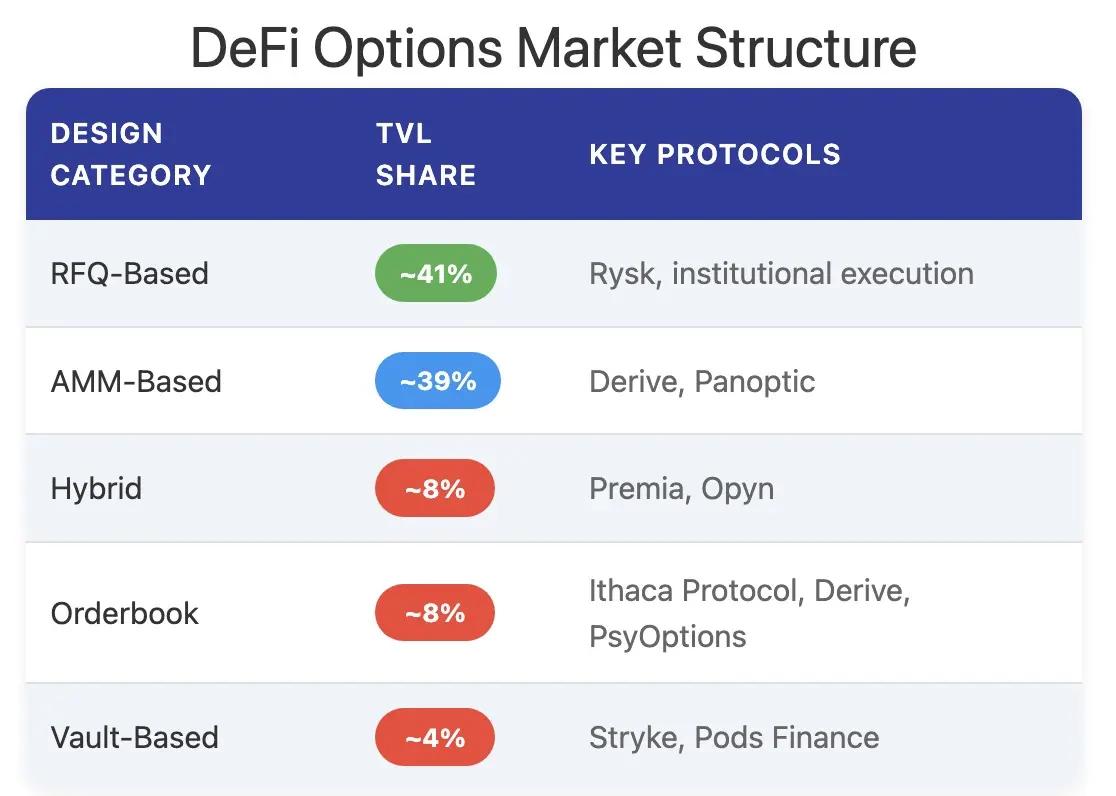

2025 年 DeFi 期權現狀

截至 2025 年底,DeFi 期權生態正從實驗性設計向更成熟、更可組合的市場結構過渡。

早期框架暴露出諸多問題:流動性分散在不同的到期日,依賴預言機的結算增加了延遲和操縱風險,完全抵押的金庫限制了可擴展性。這促使了向流動性池模型、永續期權結構以及更高效的保證金制度轉變。

當前 DeFi 期權的參與者主要由追求收益的散戶主導,而非尋求對沖的機構。用戶將期權視為被動收入工具,賣出備兌看漲期權以獲取溢價,而非作為波動率轉移工具。當市場波動加劇時,由於缺乏對沖套期保值工具,金庫儲戶面臨逆向選擇風險,導致持續的業績不佳和 TVL 資金外流。

協議架構已超越傳統的基於到期日的模型,催生了定價、流動性等方面的新範式。

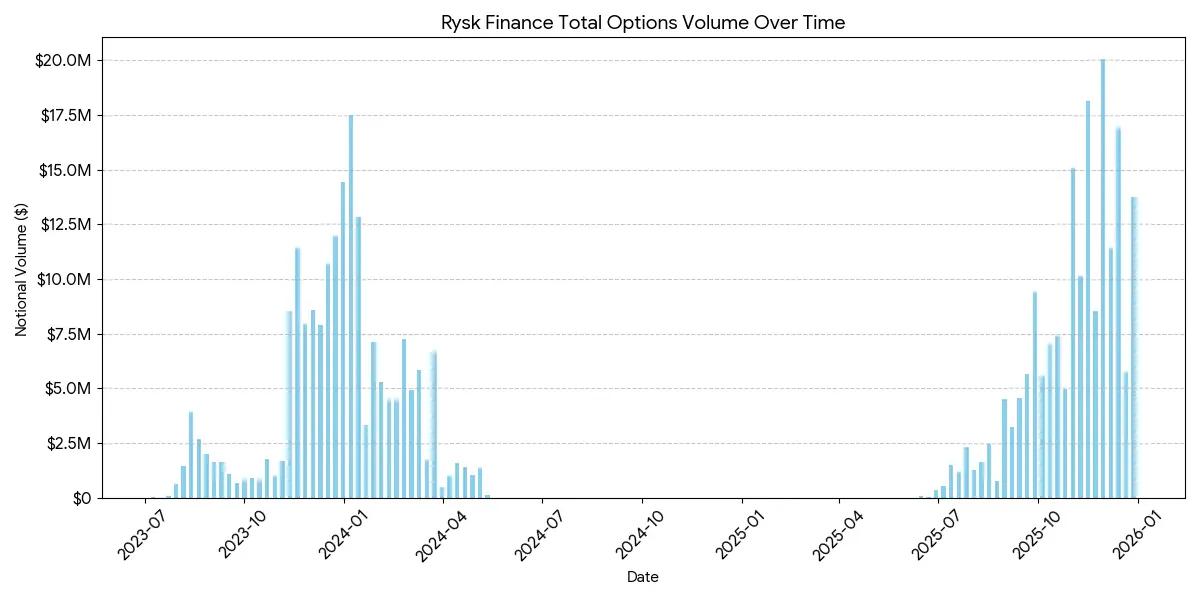

Rysk

Rysk 通過鏈上原語將傳統的期權賣出機制應用於 DeFi,支持備兌看漲期權和現金擔保看跌期權。用戶可直接將抵押品存入智能合約,用於建立單個頭寸,並自定義行權價和到期日。交易通過實時詢價機制執行,交易對手通過快速的鏈上拍賣提供競爭性報價,從而實現即時確認和提前收取期權費。

收益遵循標準的備兌看漲期權結構:

- 若到期時價格 < 執行價格:期權到期無價值,賣方保留抵押品 + 期權費

- 若到期時價格 ≥ 執行價格:抵押品在行權價處實物交割,賣方保留期權費,但放棄上漲收益。

類似的結構也適用於現金擔保的看跌期權,實物交割在鏈上自動完成。

Rysk 的目標用戶是那些尋求可持續的、非通脹收益的期權溢價用戶,每個倉位均有全額抵押,無交易對手風險,並採用確定性的鏈上結算。它支持多種資產抵押,例如 ETH、BTC、LST 和 LRT,因此適用於管理波動性資產的 DAO、國庫、基金和機構。

在 Rysk 平臺上的平均持倉規模達到五位數,這表明有機構級別的資金投入。

Derive.xyz

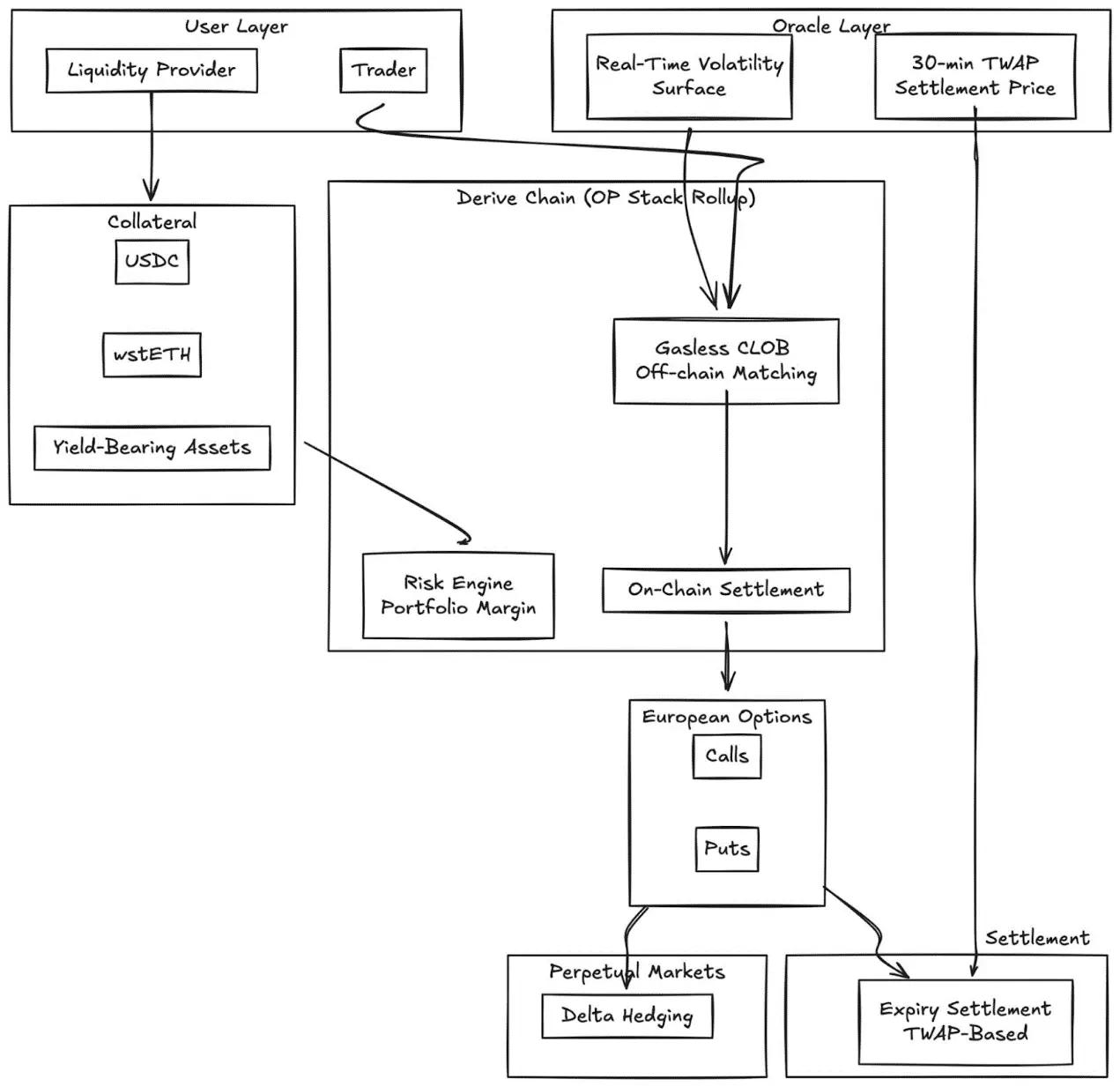

Derive(前身為 Lyra)已從其開創性的 AMM 架構過渡到無 Gas 費用的中央限價訂單簿,並採用鏈上結算。該協議提供完全抵押的歐式期權,具有動態波動率曲面和基於 30 分鐘 TWAP 的結算。

主要創新:

- 實時波動率曲面定價通過外部饋送

- 30 分鐘 TWAP 預言機降低到期操縱風險

- 集成永續市場,實現持續 Delta 對沖

- 支持收益抵押品(wstETH 等)和組合保證金,提高資本效率

- 執行質量:與規模較小的 CeFi 場所相比具有競爭力

GammaSwap

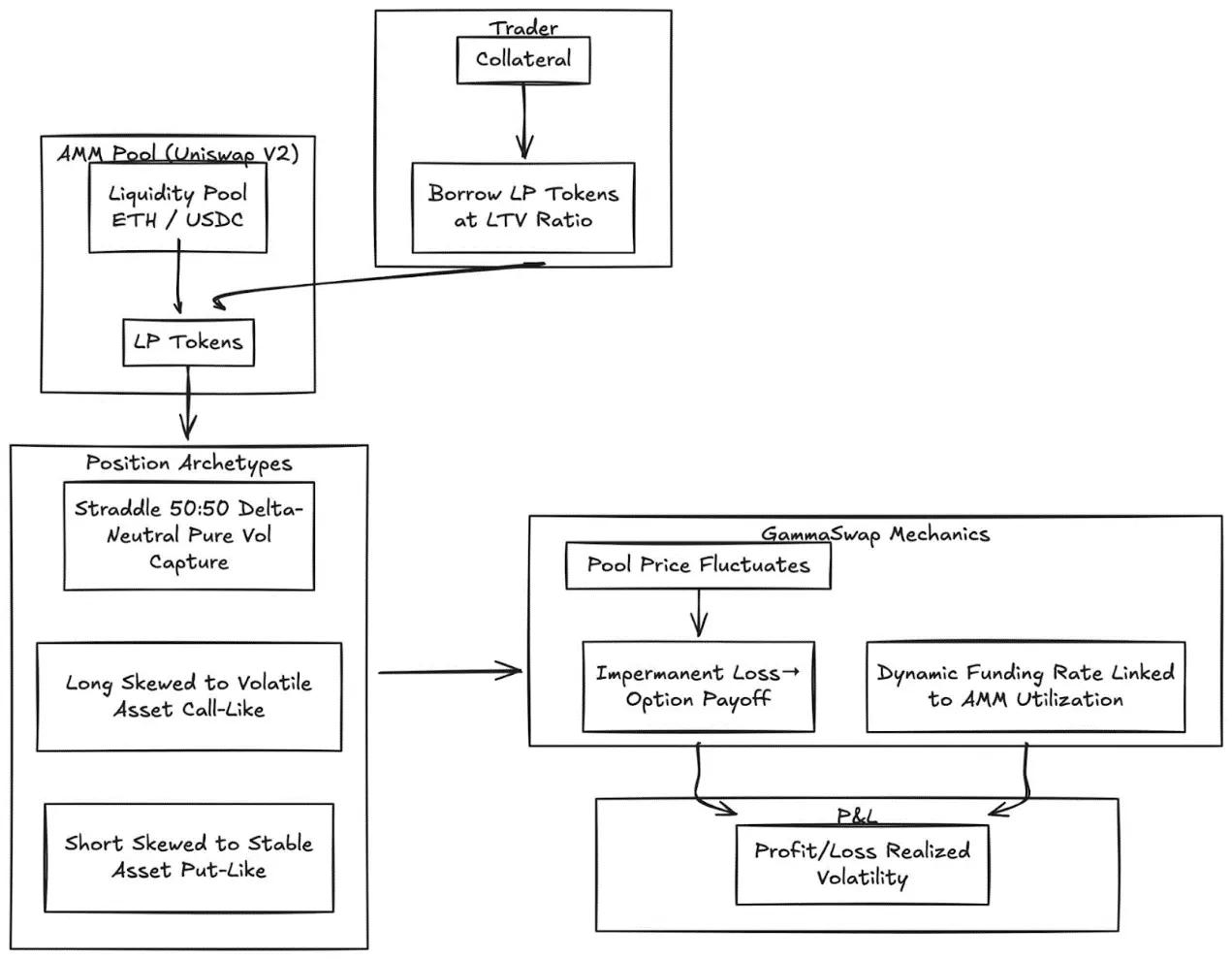

GammaSwap 引入了基於 AMM 流動性構建的非合成永續期權。

它不依賴預言機或固定到期日,而是通過從 Uniswap V2 等 AMM 借入流動性來生成持續的波動率敞口。

該機制將無常損失轉化為可交易的期權收益:

- 交易者按指定的貸款價值比借入 LP 代幣

- 隨著資金池價格波動,抵押品價值相對於借入金額也會發生變化

- 盈虧與已實現的波動率成正比

- 動態資金費率與 AMM 利用率掛鉤

頭寸類型:

- 跨式期權:Delta 中性 (50:50),純粹捕捉波動率

- 多頭期權:抵押品偏向波動性較高的資產(類似看漲期權)

- 空頭期權:抵押品偏向穩定性較高的資產(類似看跌期權)

該機制通過從內生 AMM 狀態導出所有價格,完全消除了對預言機的依賴。

Panoptic

Uniswap 上的永續無預言機期權。

Panoptic 代表著一項根本性的變革:基於 Uniswap v3 集中流動性構建的永續無預言機期權。任何 Uniswap LP 頭寸都可以被解讀為多空期權的組合,而費用則以持續的期權費流的形式存在。

核心洞察:Uniswap v3 在特定價格區間內的頭寸表現類似於一個空頭期權組合,其 delta 值隨價格變化。Panoptic 通過允許交易者存入抵押品並選擇流動性區間來建立永續期權頭寸,從而將這一概念形式化。

關鍵特徵:

- 無需預言機的估值:所有頭寸均使用 Uniswap 內部的報價和流動性數據進行定價

- 永續敞口:期權無限期持有,期權費流持續,而非離散的到期日

- 可組合性:基於 Uniswap 構建,並集成了借貸、結構化收益和對沖協議

與 CeFi 的對比:

與中心化交易所的差距依然顯著。Deribit 在全球範圍內佔據主導地位,每日未平倉合約超 30 億美元。

造成這種差異的原因有以下幾個結構性因素:

深度和流動性

CeFi 將流動性集中於標準化合約,緊密間隔行權價,支持每個行權價數千萬訂單簿。DeFi 流動性仍碎片化於協議、行權價和到期日,每個協議都運行著獨立的資金池,無法共享保證金。

執行質量:Deribit 和 CME 提供近乎即時的訂單簿執行。像 Derive 這樣的基於 AMM 的模型為流動性強、接近平值期權提供了更小的價差,但對於大單和深度虛值行權價,執行質量會下降。

保證金效率:CeFi 平臺允許跨工具交叉保證金;大多數 DeFi 協議仍然將抵押品按策略或資金池隔離。

然而,DeFi 期權具有獨特的優勢:無需許可即可訪問、鏈上透明以及與更廣泛的 DeFi 技術棧的可組合性。隨著資本效率的提高以及協議通過取消到期日來消除碎片化,這種差距會縮小。

機構定位

Coinbase-Deribit 超級堆棧:

Coinbase 以 29 億美元收購 Deribit,實現了對整個加密資本堆棧的戰略整合:

- 垂直整合:用戶在 Coinbase 上託管的現貨比特幣可用於在 Deribit 上進行期權交易的抵押。

- 交叉保證金:在碎片化的 DeFi 中,資金分散在各個協議中。在 Coinbase/Deribit 上,資金集中在一個池中。

- 全生命週期控制:通過收購 Echo,Coinbase 控制了發行 => 現貨交易 => 衍生品交易。

對於 DAO 和加密原生機構而言,期權提供了有效的資金風險管理機制:

- 買入看跌期權以對沖下行風險,鎖定資金資產的最低價值。

- 賣出備兌看漲期權以對沖閒置資產,創造系統性收入流。

- 通過將期權敞口封裝成 ERC-20 代幣,實現風險頭寸代幣化。

這些策略將波動性較大的代幣持有量轉化為更穩定、經風險調整的儲備金,這對機構採用 DAO 資金至關重要。

LP 策略優化

LP 可擴展工具包,將被動流動性轉化為主動對沖或收益率增強策略:

- 期權作為動態對沖工具:Uniswap v3/v4 中的 LP 可以通過買入看跌期權或構建 delta 中性價差來降低無常損失。GammaSwap 和 Panoptic 允許流動性作為抵押品,用於持續期權收益,從而抵消 AMM 的風險敞口。

- 期權作為收益疊加:金庫可以自動執行針對 LP 或現貨頭寸的備兌看漲期權和現金擔保看跌期權策略。

- 以 delta 為目標的策略:Panoptic 的永續期權允許通過調整行權價和期限來選擇 delta 中性、空頭或多頭敞口。

可組合結構化產品

- 金庫集成:自動化金庫將短期波動策略打包成代幣化收益工具,類似於結構化鏈上票據。

- Multi-leg 期權:Cega 等協議設計了路徑依賴型收益(雙幣票據、自動贖回期權),並具有鏈上透明度。

- 跨協議組合:將期權收益與借貸、再質押或贖回權相結合,創建混合風險工具。

展望

期權市場不會發展成單一類別。它將演變成兩個截然不同的層級,每個層級服務於不同類型的用戶群體,並提供截然不同的產品。

第一層:面向大眾散戶的抽象期權

Polymarket 的成功案例證明,散戶並非拒絕期權,而是拒絕複雜性。90 億美元的交易量並非來自理解隱含波動率的交易員,而是來自看到問題、選擇立場並點擊按鈕的用戶。

Euphoria 和類似的多巴胺應用將推動這一理論的發展。期權機制在點擊交易界面下隱形運行。沒有希臘字母,沒有到期日,沒有保證金計算,只有網格上的價格目標。產品就是期權。

用戶體驗如同遊戲。

這一層將捕捉永續合約目前壟斷的交易量:短期、高頻、多巴胺驅動的方向性投注。競爭優勢不是金融工程,而是 UX 設計、移動優先界面和亞秒級反饋。這一層的贏家更像是消費者應用,而非交易平臺。

第二層:作為機構基礎設施的 DeFi 期權

像 Derive 和 Rysk 這樣的協議不會爭奪散戶。它們將服務於完全不同的市場:管理八位數金庫的 DAO、尋求非相關收益的基金、對沖無常損失的 LP 以及構建結構化產品的資產配置者。

這一層需要精湛的技術。投資組合保證金、交叉抵押、詢價系統、動態波動率曲面等功能,散戶投資者可能不太會用到,但對機構投資者而言卻必不可少。

如今的金庫提供商是機構層面的早期基礎設施。

鏈上資產配置者需要期權的全部表達能力:明確的對沖策略、收益疊加、delta中性策略、可組合的結構化產品。

槓桿滑塊和簡單的借貸市場無法滿足。

相關閱讀:預測市場,是二元期權的擴展形態嗎?