加密貨幣價格很少會按照你的預期運行。你可能今天期待價格突破,明天價格卻又跌回之前的區間。很多時候,價格在明顯的高點和低點之間劇烈波動,方向不明。通常情況下,你會建倉,然後提前平倉,眼睜睜地看著價格再次反轉。長此以往,這種價格走勢往往會導致(而且經常會導致)錯過入場點、過早平倉以及交易結果不穩定。

然而,這種價格波動並非總是隨機的。價格往往會迴歸到熟悉的水平。如果你退後一步,就會發現其中存在著重複波動的模式,而非純粹的隨機性。這表明問題並非總是出在市場本身。更多時候,問題在於當每一個決策都需要持續關注時,持續執行變得多麼困難。

自動化和網格交易正能解決這個問題。通過基於規則的方法,您可以根據預先設定的價格水平進行一致的交易。這樣,您就可以專注於計劃執行,而不是僅僅依賴預測。

本文詳細分析了網格交易是如何實現這一點的,以及為什麼它比大多數人預期的更適合橫盤市場。

要點總結➤ 網格交易通過預設的買賣點位,將橫盤震盪的價格走勢轉化為可重複的交易。➤ 該策略依賴於執行的一致性,而非預測,這解釋了其在區間震盪市場中的優勢。➤ 現貨網格交易機器人避免了槓桿風險,而期貨網格交易則增加了方向性偏差,需要更嚴格的風險控制。➤ 業績取決於合理的價格區間、合理的網格密度以及在市場狀況變化時嚴格的監管。

本指南包含以下內容:- 網格交易在一定範圍內究竟發揮了什麼作用?

- 為什麼網格交易比方向性策略更適合區間震盪市場

- 從策略到執行:當網格交易遇上真正的工具

- Phemex網格交易實況:現貨與期貨對比

- 決定電網性能的參數

- 逐步指南:如何在Phemex上設置網格機器人

- 常見問題解答

網格交易在一定範圍內究竟發揮了什麼作用?

網格交易的基本原理非常簡單。首先,選擇一個標的資產價格反覆波動的價格區間。在這個區間內,在當前價格下方設置一系列買單,在當前價格上方設置一系列賣單。每個訂單與下一個訂單之間保持固定的距離。具體操作如下:

- 當價格下跌並達到買入水平時,系統就會買入。

- 當價格回升到下一個水平時,就賣出。

只要價格保持在區間內,這個循環就會重複。沒有猜測,也沒有臨時決策。每次價格回到某個價位時,都採取相同的操作。

關鍵在於意圖。網格交易並不試圖捕捉價格的大幅波動,而是接受價格經常長時間保持平穩的事實。因此,它不去等待可能永遠不會出現的突破,而是專注於已經存在的趨勢。

本質上,它是為一個走勢不明朗的市場預先設定規則。一旦這些規則生效,該策略就能自動根據價格行為而非主觀判斷做出反應。這種從預測到執行的轉變解釋了為什麼網格策略在橫盤整理階段如此受歡迎。

也就是說,這種基於規則、反應驅動的邏輯只有在市場以某種方式運行時才會奏效,這就引出了下一個問題:為什麼當價格停滯不前時,這種方法卻如此有效?

為什麼網格交易比方向性策略更適合區間震盪市場

區間震盪的市場往往會懲罰過於自信的行為。你可能預期價格會延續之前的走勢而買入,結果卻發現價格回落到區間中部。你也可能做空突破,結果價格在幾個小時內就停滯不前。最終什麼都沒發生,但價格的波動幅度卻恰到好處,足以觸發買賣信號。

簡而言之,方向性交易依賴於後續行動,而區間震盪的市場很少能提供這種後續行動。

與此同時,網格交易採取了不同的策略。它認為價格會不斷回到相同的區域。因此,它不寄希望於動能,而是等待價格的重複出現。這樣一來,每一次回到熟悉的價位都成為交易的機會。

這種方法之所以有效,主要是因為區間震盪能形成節奏。在橫盤整理的市場中,價格會經歷上漲、回調、再上漲、再回調的重複階段。網格交易系統將這些波動視為預期行為,而非突破失敗。該系統並不關心價格波動的原因,每次都做出相同的反應。

這種一致性至關重要,尤其考慮到大多數人很難在反覆進行相同交易時不加思索。而這正是自動化開始發揮作用的地方。

網格系統消除了這種負擔。每次價格達到某個水平時,它都會做出相同的反應。

從策略到執行:當網格交易遇上真正的工具

毋庸諱言,網格策略只有在執行保持一致的情況下才能奏效。

在固定價位下買賣單,理論上聽起來很簡單。然而,在實踐中,猶豫不決的情緒卻會悄然滋生。結果,一旦價格波動超出預期,訂單就可能被跳過、調整或取消。長此以往,這種不穩定性會徹底破壞整個交易策略。

這就是為什麼網格交易通常高度依賴於你使用的工具。這種策略需要預先設定的規則、持續的訂單以及無需持續關注的快速執行。如果沒有這些結構,網格交易就只能停留在理論層面。

為了進行演示,我們以Phemex為例,它是業內最有前途的網格交易平臺之一。

對於不太瞭解的人來說, Phemex為現貨和期貨市場提供了內置的網格交易工具,這使其非常適合演示網格策略如何從概念到執行。

我們先解釋核心概念,然後使用Phemex來展示它在實踐中是如何運作的。

Phemex網格交易實況:現貨與期貨對比

只有當界面能夠清晰地展示設置步驟並保證執行過程可預測時,網格策略才能奏效。例如,在Phemex上,網格工具正是著重於這兩點:

- 清晰的輸入

- 可見結構,以及

- 機器人運行後會持續提供反饋。

在Phemex上運行網格基本上有兩種方法:

因此,機制基本保持不變,但一旦槓桿作用發揮作用,體驗就會發生變化。

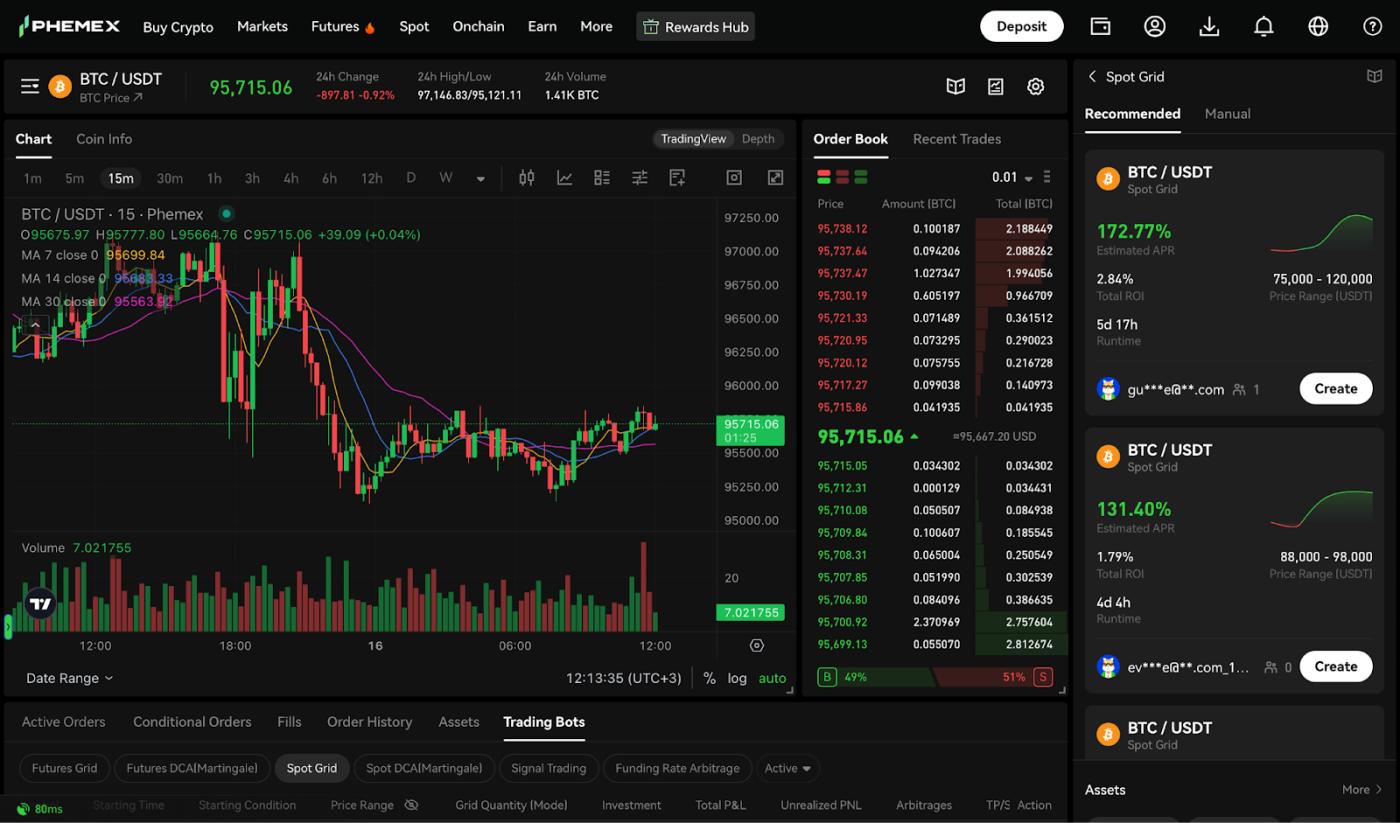

現貨網格機器人:保守的自動化,缺乏槓桿作用

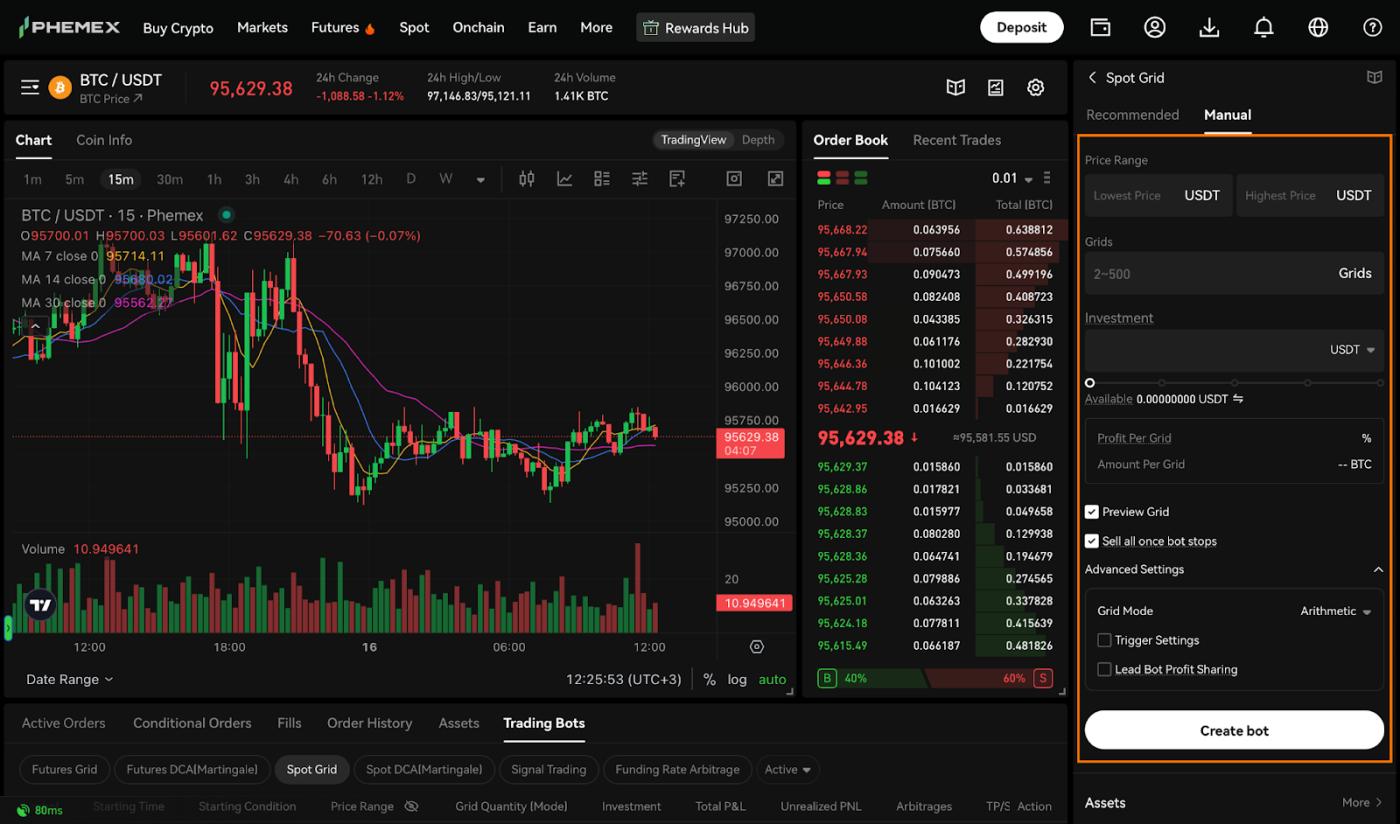

現貨網格交易界面從一開始就顯得非常直觀易懂。您只需選擇一個交易貨幣對,設定一個價格上限和一個價格下限,然後決定該價格區間內包含多少個網格層級。系統會在交易生效前顯示預覽,讓您清楚地看到買賣訂單的具體位置。

之後,您需要設定並確認投入的資金量。啟動後,機器人會在價格下方掛出買單,在價格上方掛出賣單,然後每當價格回到該區間時,都會重複此循環。

其主要優勢在於簡潔性。它不使用槓桿,無需計算保證金,也沒有強制平倉機制。即使價格大幅下跌,機器人也會在您設定的範圍內繼續運行。如果價格超出該範圍,交易就會暫停。這使得現貨網格交易更容易理解,尤其是在您希望實現自動化交易但又不想承擔額外風險的情況下。

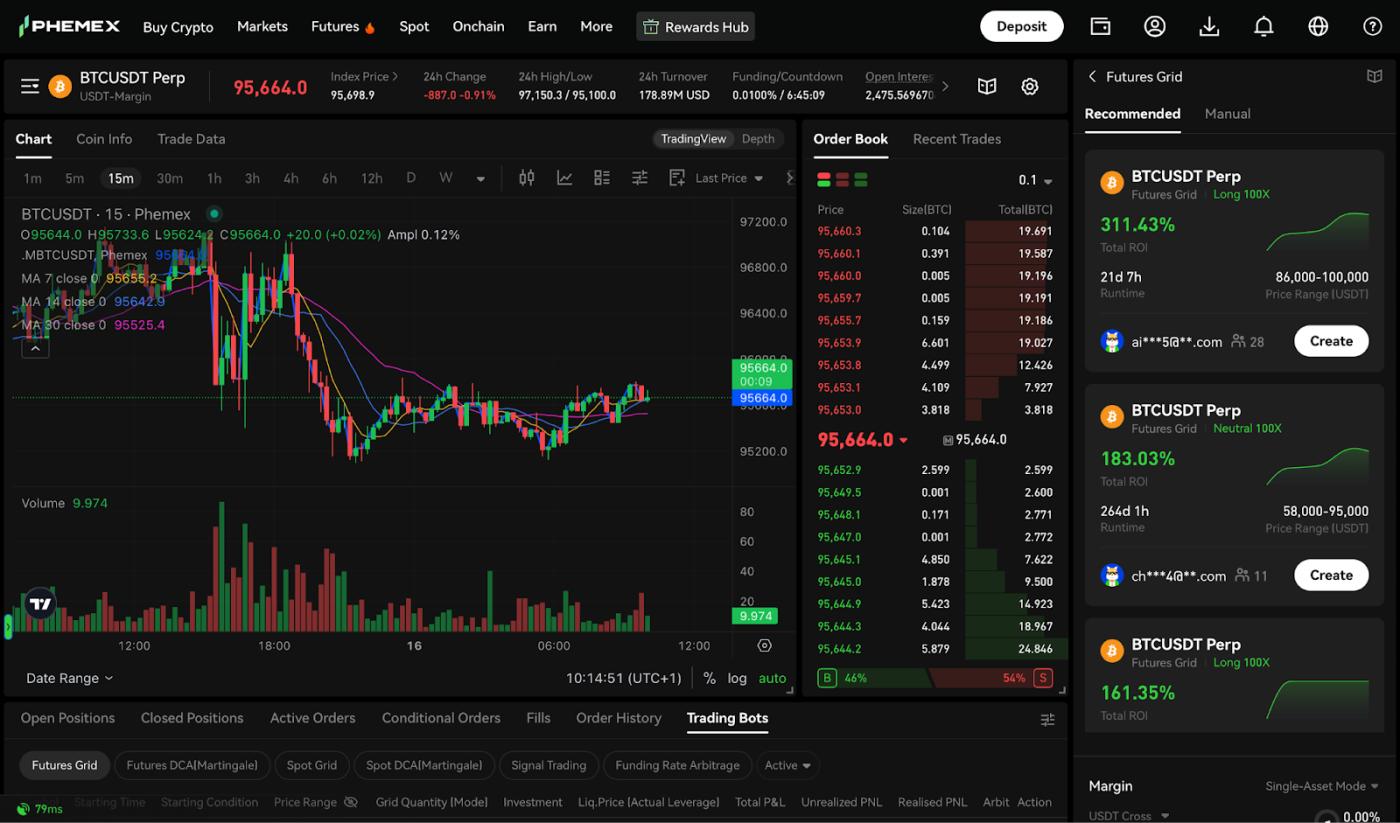

期貨網格機器人:多頭、空頭和中性模式

Phemex還提供基於USDT 保證金的永續合約的網格交易機器人。這使您可以應用相同的網格交易邏輯,同時添加方向性偏好,並且如果您願意,還可以添加適度的槓桿。

重要的是,你要把這看作是電網自動化的延伸,而不是一項獨立的策略。

在期貨網格屏幕上,您首先需要選擇三種模式之一:

- 多頭模式:機器人以多頭頭寸開始交易,並根據網格線進行交易,假設略微看漲。它仍然會在您設定的網格線附近進行買賣,但初始倉位偏向多頭。

- 做空模式:在此模式下,機器人從做空頭寸開始,並以看跌傾向操作網格。網格邏輯相同,只是方向相反。

- 中性模式:機器人不會首先確定方向性立場。它會在您設定的範圍內低買高賣,就像現貨交易網格一樣,但使用的是永續合約。

選擇交易模式後,您可以設置價格範圍、網格數量和資金分配。您還可以決定槓桿比例以及任何您想要設置的風險觸發條件。

請注意,與現貨交易不同,期貨交易涉及保證金和清算風險,因此確定合適的範圍和槓桿比例更為重要。

決定電網性能的參數

網格交易無法按預期運作的最常見原因之一是設置與價格實際走勢不匹配。

以下是三個最重要的輸入因素概述(注意:每個因素對行為的影響方式都不同):

價格範圍選擇

價格區間決定了機器人執行交易的區間,以及不執行交易的區間。如果設置得太窄,價格會頻繁地跳出區間,導致機器人處於閒置狀態。同樣,如果設置得太寬,交易頻率會降低,資金分散也會造成資金浪費。

務實的方法在這裡很有幫助。查看過去一週或一個月的高點和低點。利用價格已經停滯或反轉的區域。這裡的目標不是預測下一步走勢,而是將網格放置在價格已經停留一段時間的區域。

網格數量

網格數量控制著交易觸發的頻率。網格越多,訂單之間的間隔越小,交易頻率越高。網格越少,訂單之間的間隔越大,每次成交的利潤越高。

兩種方案都難分伯仲。緊密的網格適合行情平穩、波動幅度較小的區域。寬闊的網格則適合行情波動劇烈、波動幅度較大的區域。

此外,手續費也很重要。每次成交都會產生費用,因此買賣價差必須大於該費用。

網格間距類型

網格間距定義了訂單之間的距離是如何計算的。通常來說,這可以歸結為一個簡單的選擇:算術間距或幾何間距。

例如,在Phemex上,您可以在網格設置屏幕中直接看到此選項,就在您定義價格範圍和網格數量之後。

等差間距下單是指將訂單設置在相等的價格區間。如果您的價格區間為 9 萬美元到 10 萬美元,則每個網格步長都使用相同的美元間隔。這種方法在價格平穩地在一個較小的區間內波動時效果最佳。

幾何間距採用等百分比間隔。價格越低,間距越小;價格越高,間距越大。由於加密貨幣價格以百分比而非固定金額波動,因此在價格波動劇烈或波動幅度較大的情況下,這種間距設置通常更為自然。

請注意,選擇算術間距還是幾何間距會改變交易觸發的頻率以及資金在整個交易區間內的分佈方式。這不會改變網格邏輯本身,只會改變網格結構對波動性的響應方式。

逐步指南:如何在Phemex上設置網格機器人

我們之所以以Phemex為例,是因為該平臺的實際設置過程非常簡單明瞭。事實上,界面會引導您完成每一步操作,只有在您確認所有佈局後,所有內容才會上線。具體流程如下:

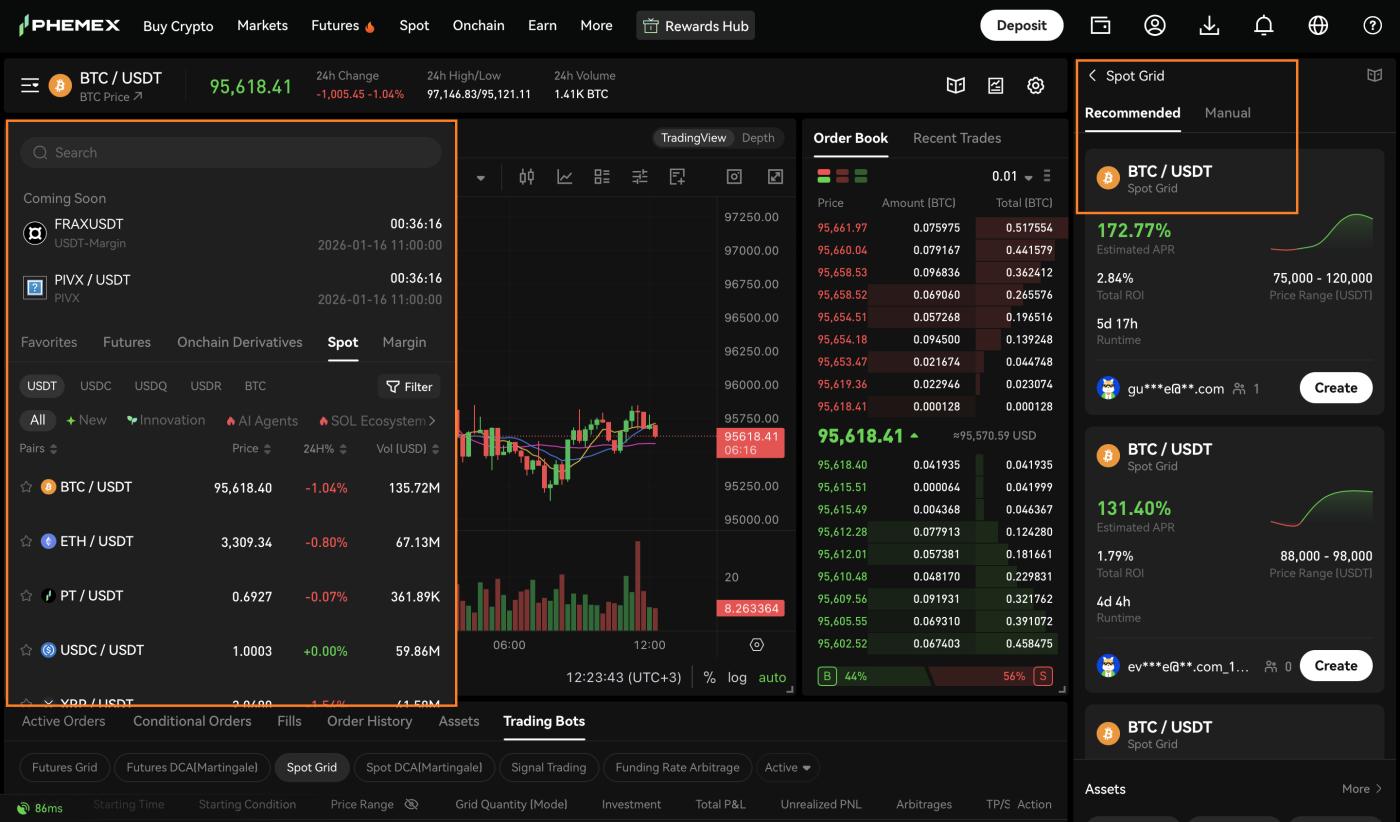

1. 選擇交易對:選擇已經呈現明顯區間震盪走勢的資產。避免選擇那些受新聞影響劇烈波動或流動性不足的貨幣對。

2. 定義價格範圍:設置價格之前出現過反彈的上限和下限。這個範圍告訴機器人應該在什麼位置操作,在什麼位置暫停。

3. 選擇網格數量:決定網格的密度。網格越少,交易間隔越大,單筆交易利潤越高。網格越多,交易頻率越高。

4. 選擇網格間距:對於緊密、穩定的範圍,選擇算術間距;對於在較大範圍內基於百分比的移動,選擇幾何間距。

5. 分配資金:只分配您認為可以承受的金額用於此單一策略。機器人只會使用這筆資金。

6. 配置風險設置:對於現貨網格交易,這主要意味著選擇是否設置止損價。對於期貨網格交易,需謹慎設置槓桿比例,並在交易開始前定義止損條件。

7. 預覽網格:檢查佈局。您應該清楚地看到買單和賣單在整個範圍內的位置。

8. 啟動機器人:確認設置並激活網格。訂單將自動生成,跟蹤功能將立即開始運行。

機器人運行後,重點就從持續決策轉移到監控。此時,真正重要的是監督,瞭解需要關注哪些方面,以及何時介入或退出。

常見的電網交易錯誤以及如何避免

網格交易表面上看起來往往平靜高效,但這恰恰是它容易出現小錯誤的原因,而且這些錯誤發生的頻率往往超出人們的接受範圍。大多數虧損並非源於運氣不佳,而是源於交易策略忽略了價格的實際走勢。

- 一個常見問題是價格區間設置得太窄。當價格哪怕只是略微突破這個區間時,機器人就會停止工作,處於閒置狀態。反映近期高點和低點的價格區間通常比圍繞當前價格的狹窄區間表現更好。

- 另一個問題是區間劃分過寬。當價位間隔過大時,交易觸發頻率低,資金利用率不足。網格雖然存在,但參與交易的頻率太低,不足以產生實際影響。

- 網格數量過多也可能帶來麻煩,除非你謹慎使用。例如,網格過多會導致頻繁交易,每次成交利潤微薄,而手續費會悄無聲息地抵消掉這些利潤。同樣,網格過少則會錯過區間內的波動。因此,平衡往往比精確度更重要。

與此同時,期貨網格交易也帶來了自身的風險:高槓杆使得價格劇烈波動時容錯空間很小。

相比之下,適度的槓桿作用和較寬的範圍通常比激進的設置持續時間更長。

最後但同樣重要的是,許多交易者出於各種原因,有時會在市場行情發生變化後仍然讓交易機器人繼續運行。鑑於網格交易是針對特定區間設計的,因此務必避免這種情況,因為當交易區間消失時,必須停止交易機器人。

網格交易何時適合融入您的交易策略?

簡而言之,網格交易適合市場橫盤震盪、方向不明的情況。當價格波動幅度不大,且你更傾向於遵循規則而非頻繁決策時,網格交易效果最佳。

另一方面,如果你喜歡主動判斷或依賴強勁的趨勢,網格可能會讓你覺得速度慢或限制性強。

綜上所述,如果您重視交易的穩定性、自動化程度和明確的風險定義,那麼像Phemex這樣的網格交易平臺值得考慮。但請記住,雖然網格交易策略可以用實際操作取代衝動,但它並不能消除加密貨幣市場或市場參與本身固有的風險。

常見問題解答

網格交易在趨勢市場中有效嗎?

網格交易在價格維持在預設區間內時效果最佳。在強勁的上漲或下跌趨勢中,價格往往會突破該區間,從而停止觸發交易。如果機器人在突破期間繼續運行,您可能會看到交易停滯或風險敞口增加。事實上,許多交易者會在趨勢明朗時暫停網格交易。

網格交易適合新手嗎?

網格交易適合初學者,前提是他們從現貨網格和小額資金開始。規則固定不變,這可以減少情緒化決策。不過,您仍然需要對價格區間、費用和風險限額有基本的瞭解。自動化交易並不能取代學習市場行為。

開展電網交易需要多少資金?

所需資金取決於交易對、價格區間和網格數量。較小的價格區間和較少的網格數量意味著運行所需的資金也更少。許多設置只需少量資金即可運行,但資金過於分散會降低效率。因此,最實際的做法是從小規模開始,只有在瞭解機器人的運行方式後才逐步擴大規模。

即使在橫盤整理的市場中,網格交易也會造成虧損嗎?

是的,虧損仍然可能發生。選擇不當的交易區間、過高的費用或突發的市場波動都可能影響交易結果。如果槓桿過高,期貨網格交易會增加爆倉風險。簡而言之,網格交易管理的是執行風險,而非市場風險。