來源:Odaily 星球日報

作者:Wenser

原標題:紐交所擬開啟7*24小時股票代幣化交易,「競品」們懵了

“閃崩星期一”還未結束,就在剛剛,加密市場再迎一道重磅炸彈——據多家媒體信源,紐交所擬推出支持 7*24 小時交易的代幣化證券交易與鏈上結算平臺。在去年豪擲 20 億美元投資 Polymarket 之後,ICE 集團再次以旗下證券交易所為載體,加入了加密貨幣變革這股世紀浪潮。

值得一提的是,早在去年 9 月,“競對”納斯達克就已向 SEC 提交代幣化股票交易申請,紐交所這一改變也被外界解讀為應對證券交易所競爭之舉。

本文將對該事件相關市場觀點予以簡要梳理,並以此探討這一事件潛在影響。

紐交所也坐不住了:比納斯達克更為激進的“股票鏈上代幣化解決方案”

特朗普上臺後,美國加密貨幣監管環境為之一變,由此,加密 IPO、穩定幣、PayFi、DeFi 一掃拜登政府時期的政策陰霾,如火如荼地發展了起來。據統計,去年穩定幣交易量達 33 萬億美元,同比激增 72%,在這背後,是 Tether、Circle 兩家穩定幣發行商賺得盆滿缽滿的營收利潤,更代表著能夠引導至股票證券市場的海量流動性。

而且,和去年 9 月納斯達克向 SEC 提交代幣化股票交易申請不同的是,將近半年之後,紐交所的“股票代幣化交易”相關動作不僅僅是向監管部門的申請,更是一整套的“鏈上解決方案”。

具體而言,紐交所的“股票鏈上代幣化解決方案”包括如下 3 方面:

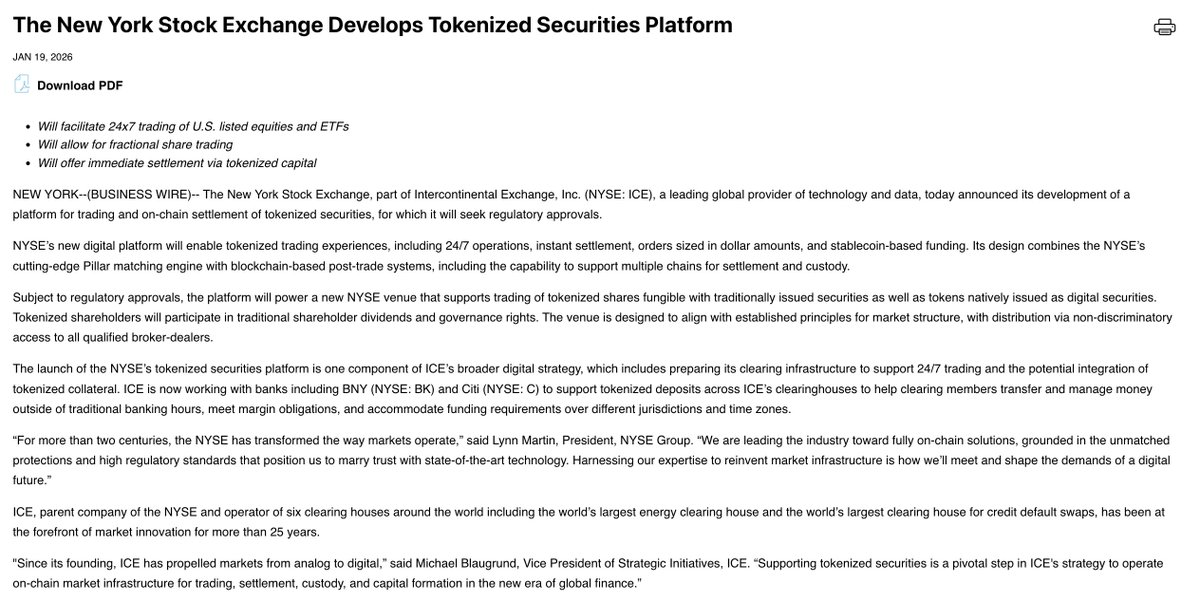

這是一個代幣化證券交易與鏈上結算平臺,計劃支持美股與 ETF 基金的 7×24 小時交易、碎股交易、基於穩定幣的資金結算以及即時交割,並將結合 NYSE 現有撮合引擎與區塊鏈結算系統。

根據紐交所規劃,代幣化股票將與傳統證券具備同等股息與治理權。

NYSE 母公司 ICE 同時正與 BNY Mellon、花旗等銀行業巨頭合作,探索代幣化存款與清算基礎設施,以支持跨時區、全天候的資金與保證金管理。

對比而言,如果說納斯達克的股票代幣化申請像是為了響應政策而做出的“新瓶裝舊酒”之舉,那麼紐交所的計劃則像是將“造酒-包裝-分發-回收”等各個環節全部打通的“新零售交易平臺”。

最主要的是,紐交所的“股票代幣化”交易平臺支持 7*24 小時交易,而這原本是各類加密貨幣區別於證券股票的優勢之一,現在,這一優勢在世界上最大的股票交易所之一的紐交所擁有的海量資產標的以及資金流動性面前成為了笑話。

受此影響,加密市場不乏部分悲觀觀點:“加密貨幣市場的 RWA 賽道以及日益緊縮的流動性將迎來最為嚴厲的‘父親’,和年交易量超百萬億美元的紐交所相比,加密 RWA 項目幾乎可以說是不存在了。”

加密從業者怎麼看:影響有好有壞,以前是以前,現在是現在

1792 年,24 個證券經紀人在紐約華爾街 68 號外的一棵梧桐樹下籤署了《梧桐樹協議》(Buttonwood Agreement),紐交所的前身由此誕生,彼時受限於投資標的較少,市場活躍度有限,股票交易時間較為靈活,沒有嚴格的連續交易時段,經紀人們主要通過拍賣或非正式方式進行交易。

1817 年 3 月 8 日,該組織通過起草章程,正式將組織名更改為紐約證券交易委員會。

1887 年 5 月,紐交所(NYSE)將股票交易時間標準化為“週一至週五:上午 10:00 至下午 3:00;週六:上午 10:00 至中午 12:00”。

1952 年,週六交易被正式取消。

1985 年,股票交易開盤時間提前至上午 9:30,收盤延長至下午 4:00,形成當前的 9:30–16:00 時段,該時段已持續約 41 年。

而紐交所開放 7*24 小時代幣化股票交易的申請一旦獲准,則意味著這一長達數十年乃至數百年的“有限時交易模式”即將成為歷史,從這一角度來看,加密市場藉此獲得了主流金融界的高度認可。

正方觀點:時代列車呼嘯而至

BTC OG、BankToTheFuture 創始人 Simon Dixon 發文表示,“沒有什麼能阻止這列(時代)列車。代幣是託管人持有的實際資產的欠條,是對 DTCC 債權的補充。無需代幣即可實現全天候交易。這是監控國家的升級版。你將一無所有,卻會感到快樂。”配圖則是貝萊德 CEO Larry Fink 與 Coinbase CEO Brain Amstrong 二人相擁的畫面。

印度地區加密 KOL Open4profit 發文表示,“(這將)以便市場能夠立即對全球新聞做出反應;人工智能和算法將在定價和風險管理中發揮更大的作用;這對股市而言是一項重大變化,請密切關注流動性變化。”

Redstone DeFi 聯合創始人 Marcin 則看到了“創業機遇”,他表示:“這是個不錯的開端,也正契合我們接下來要做的事情。”

Wintermute OTC 業務負責人 Jake O 也發文對此事予以高度肯定:“傳統基礎設施可以延長交易時間,但無法解決 T+1/2 摩擦,也無法消除增加成本和延遲的尋租行為。諷刺的是,加密貨幣多年前就解決了這個問題:全天候交易、即時結算、全球訪問、沒有守門人或(傳統銀行的)‘數據費用’。融合勢在必行:股權交易上鍊,結算實現原子化,“加密”資產與“傳統”資產之間的界限將徹底消失。歡迎來到 21 世紀……”

當然,有人視其為機遇,也有人視其為威脅。

反方觀點:交易所坐收漁利,苦的是新一代年輕人

和業內認為紐交所此舉將刺激加密市場發展、推動加密貨幣普及化不同,業內部分人士也看到了一些潛在問題。

投資機構 L1D 合夥人 LouisT 發文表示:“整個全球金融系統都在向鏈上遷移,但不知何故,他們似乎並不會競購我們這些‘熊吸毒式’代幣。”換言之,傳統金融市場對加密貨幣所謂的 RWA 資產並不買賬。

MoonRock Capital 創始人 則表達了對年輕一代生存境遇的擔憂:“對嬰兒潮一代來說,這可不是什麼好消息,你們的生活變得更加艱難了。”其大概是指,相較於增量頗多的此前代際人群,嬰兒潮一代面臨的是一個更為紛繁複雜的投資環境以及全天候的“流動性博弈舞臺”。

BingX 顧問 Nebraskangooner 也提出了自己的質疑:“為什麼要讓股市 24 小時交易?除了交易所,沒人想要這樣。(這件事)唯一的好處是沒有盤後交易的干擾,止損和止盈點才能真正發揮作用。不知道這會對財報發佈後的股價走勢產生什麼影響?”這一觀點更為注重信息影響以及交易所獲利。

小結:傳統金融和加密原生群體仍有隔閡,用戶和創業者的機會窗口猶在

最後,筆者想綜合以上信息淺談一下個人觀點:

首先,就現有信息來看,紐交所相關申請最早或將於 2026 年年底通過,而主要的審批機構仍然是美國 SEC,對於加密平臺而言,這是一個重要的時間差。

其次,紐交所的股票代幣化交易及鏈上結算平臺的主要服務對象大概率仍然是常規的投資機構和合規投資者,而對於加密原生群體乃至全球投資者而言,他們需要的不僅僅是功能需求的滿足,更是藉助股票代幣化及 RWA 平臺實現“無 KYC 註冊交易、全球範圍內的資產流動性調配以及更具風險性的高倍槓桿”,這或許是加密 RWA 項目的優勢所在。

最後,紐交所、納斯達克等推動股票代幣化的核心目的仍然是交易量及手續費,如同現在的 CEX 不斷上線新代幣項目一樣,短期而言,其或許還需要向 CEX、DEX 乃至鏈上 Perp DEX 學習,而這也是現有成熟平臺有望實現反攻的基礎,屆時,紐交所、納斯達克等美股交易所也並非沒有跌落神壇的可能。關鍵還是在於流動性在哪裡、注意力在哪裡、用戶群體在哪裡。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 訂閱: https://t.me/bitpush