《華爾街日報》援引的最新研究表明,美國關稅正在悄然對國內經濟產生負面影響。這在一定程度上解釋了為什麼加密市場自10月份的拋售潮以來一直舉步維艱,未能反彈。

德國基爾世界經濟研究所的一項研究表明,從 2024 年 1 月到 2025 年 11 月徵收關稅後,高達 96% 的關稅成本將由美國消費者和進口企業承擔,而外國出口商只需承擔 4%。

近2000億鎂的關稅幾乎全部流入了美國經濟。

關稅正變得越來越類似於國內消費稅。

這項研究駁斥了一種流行的政治論點,即“關稅由外國生產商支付”。事實上,是美國進口企業在入境口岸支付關稅,他們要麼自行承擔這筆成本,要麼將其轉嫁給最終消費者。

大多數外國出口商維持了價格不變。他們只是減少了對美國的出口,或者將產品轉向其他市場。結果,貿易量下降了,但進口價格並沒有變得更便宜。

經濟學家將這種影響比作一種隨著時間推移逐漸上漲的消費稅。價格不會變異上漲;相反,增加的成本會逐漸通過供應鏈傳導至消費者。

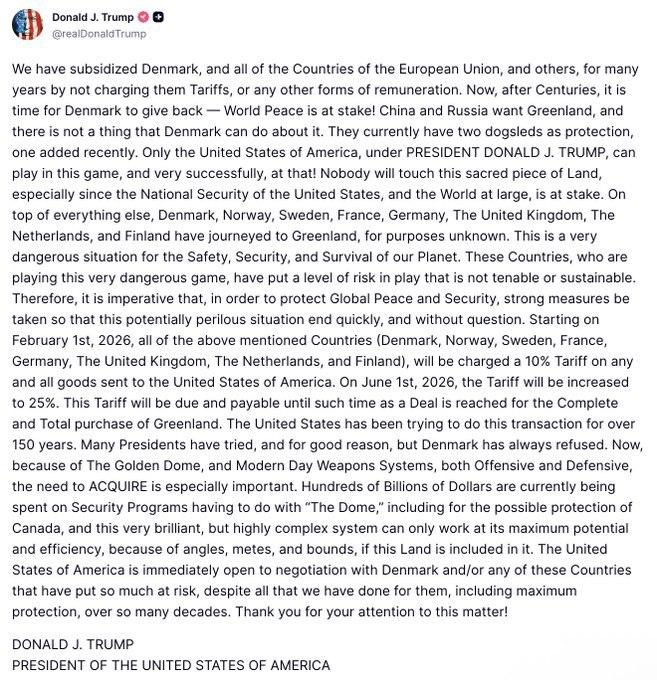

美國前總統特朗普因多個歐洲國家反對他購買格陵蘭島的計劃,對它們加徵了新的關稅。來源:Truth Social

美國前總統特朗普因多個歐洲國家反對他購買格陵蘭島的計劃,對它們加徵了新的關稅。來源:Truth Social美國通脹保持穩定,但壓力正在上漲。

2025 年美國通貨膨脹率總體上保持相對穩定,因此許多人認為關稅不會產生重大影響。

然而,據《華爾街日報》援引的研究顯示,六個月後,只有約20%的關稅成本反映在零售價格中。其餘部分則由進口商和零售商默默承擔,下降了他們的收益。

這種延遲有助於解釋為什麼通貨膨脹沒有上漲,而人們的購買力卻在逐漸下降,這一事實卻鮮為人知。換句話說,經濟壓力一直在累積,而不是立即爆發。

這與加密市場停滯不前有何關係?

加密市場嚴重依賴閒置資金流動。當家庭和企業信心增強並願意投資風險資產時,加密價格往往會上漲。

關稅悄然提取了這部分資金流。消費者不得不增加支出,企業也承擔了額外的成本。結果,閒置資金減少,對加密等投機性資產的投資也受到限制。

這就是為什麼,儘管加密在10月之後沒有大幅下降,但也沒有出現新的上漲行情動力。市場進入的是流動性停滯階段,而不是熊市。

10月份的價格下降抹去了大部分槓桿債務,並減緩了流入ETF的資金。正常情況下,當通脹下降時,風險偏好會更快恢復。

但實際上,關稅悄然維持了金融環境的收緊。通脹率仍高於目標水平,美聯儲也繼續保持謹慎立場。因此,流動性並未放鬆。

因此,加密價格已經橫盤整理了相當長一段時間。目前沒有恐慌情緒,但也沒有任何催化劑能夠推動長期上漲。

簡而言之,新的關稅數據無法解釋加密的全部波動性。然而,它們確實解釋了市場為何持續停滯不前。

關稅悄然迫使金融體系收緊,耗盡了閒置的投資資本,並延緩了風險偏好的恢復。