加密貨幣託管機構 BitGo( $BTGO)於美東時間1月22日正式敲響紐約證券交易所開市鍾。

這家被視為加密資產“基礎設施命脈”的公司以每股18美元完成IPO,開盤即衝至22.43美元,首日短線跳漲約25%,為2026年的加密企業上市潮打響頭炮。

按照 IPO 發行價計算,BitGo 估值約為 20 億美元。雖然這一數字遠低於去年以近 70 億美元估值上市的穩定幣發行商 Circle( $CRCL ),但作為今年首批上市的大型加密企業,BitGo 的表現也算穩健。

十年磨一劍:從多籤先驅到機構門神

BitGo是繼2025年多家加密公司成功上市後,最新一家嘗試登陸公開市場的原生加密企業。

它的故事得從2013年講起,那時的加密世界尚處於“蠻荒時代”,黑客攻擊頻繁,私鑰管理如同噩夢,創始人 Mike Belshe 和 Ben Davenport 敏銳地察覺到,如果機構投資者要入場,他們需要的絕不是花哨的交易軟件,而是「安全感」。

Bitgo 創始人 Mike Belshe

站在紐交所的敲鐘臺上,Mike Belshe 或許會想起十多年前的那個下午。

作為 Google Chrome 創始團隊的前十號員工、現代網頁加速協議 HTTP/2 的奠基人,Mike 最初對加密貨幣並不感冒,甚至懷疑它是個騙局。但他用了最“程序員”的方式去證偽:“我試著黑掉比特幣,結果失敗了。”

這次失敗讓他瞬間從懷疑論者變成了硬核信徒。為了給沙發底下那臺存滿比特幣的舊筆記本電腦找個更安全的去處,他決定親手為這個荒蠻市場挖掘一套“戰壕”。

早期 BitGo 的辦公室更像是一個實驗室,當同期的 Coinbase 忙著獲客、拉昇散戶交易量時,Mike 團隊在研究多重簽名(Multi-sig)的商業化可能。儘管他與 Netscape 的創始大佬及 a16z 掌門人 Ben Horowitz 私交甚篤,但他沒有選擇走“風投推手”的快車道,而是選擇了最慢、也最穩的那條路。

BitGo 率先推出了多重簽名(Multi-sig)錢包技術,這一技術後來成為了行業的標準配置。然而,BitGo 並沒有止步於賣軟件,它在戰略上做出了一個關鍵選擇:向“持牌金融機構”轉型。

通過在南達科他州和紐約州獲取信託牌照,BitGo 成功變身為“合格託管人”。這個身份在 2024 年和 2025 年的加密 ETF 浪潮中發揮了定海神針的作用。當貝萊德(BlackRock)等資管巨頭推出比特幣和以太坊現貨 ETF 時,背後負責守衛資產安全、處理結算流程的,正是 BitGo 這樣的底層服務商。

與 Coinbase 等交易所不同,BitGo 構建了一個穩固的“機構飛輪”:先用極致合規的託管鎖死資產(AUM),再圍繞這些沉澱資產,衍生出質押、清算和大宗經紀服務。

這種“基建先行”的邏輯,讓 BitGo 在市場波動中展現出了驚人的韌性。畢竟,無論行情牛熊,只要資產還在“保險櫃”裡,BitGo 的生意就在持續。

10 倍市銷率,底氣何在?

翻看 BitGo 披露的招股書,其財報數據看起來很「唬人」。

由於美國 GAAP(通用會計準則)的要求,BitGo 必須將交易的全部本金計入營收。這導致其 2025 年前三季度的“數字資產銷售”毛收入達到了驚人的 100 億美元。但在成熟的投資者眼中,這些數字只是“過手錢”,並不能反映真實的盈利能力。

真正支撐其 20 億美元估值的,是 “訂閱與服務” 這一業務板塊。

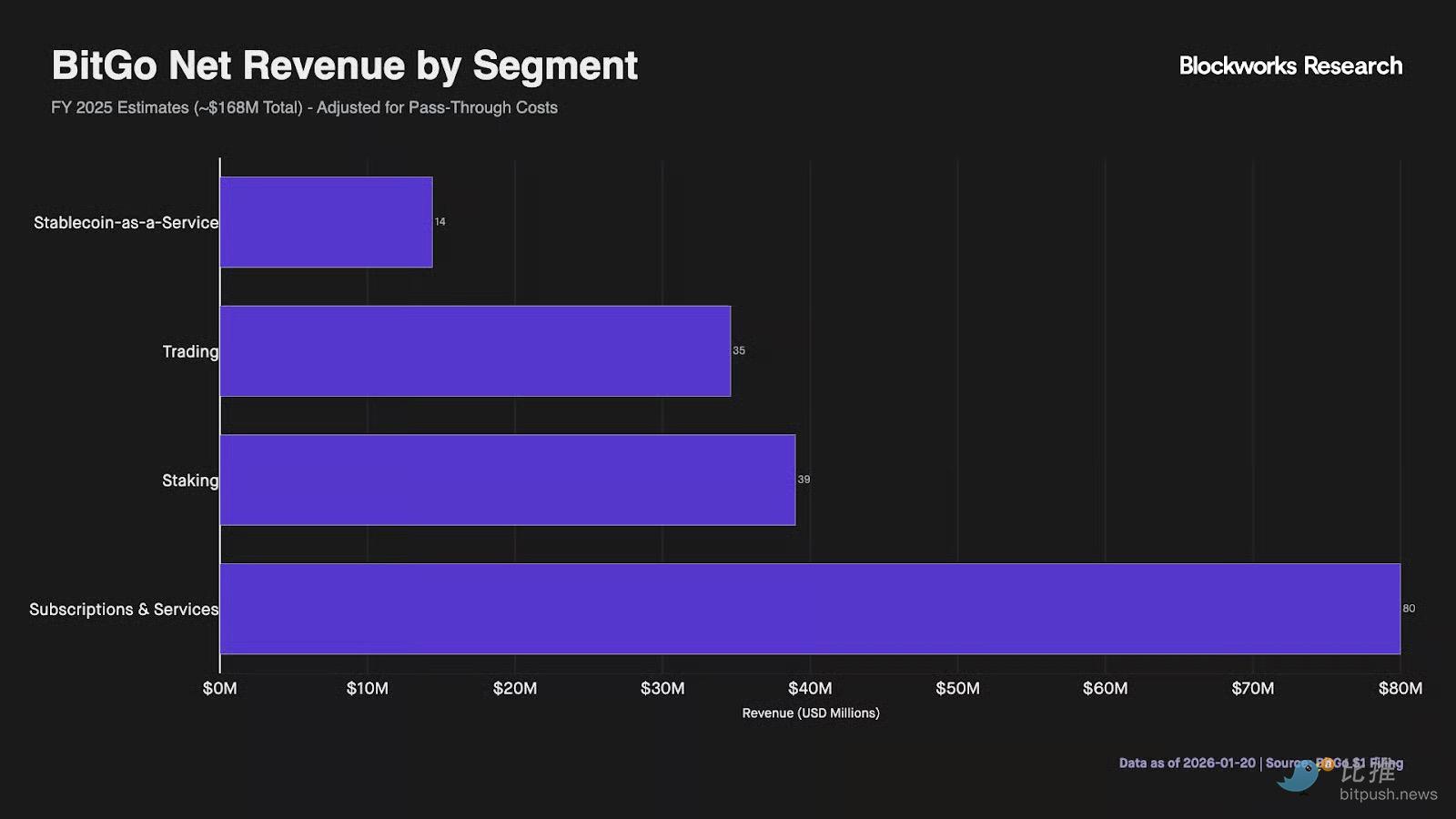

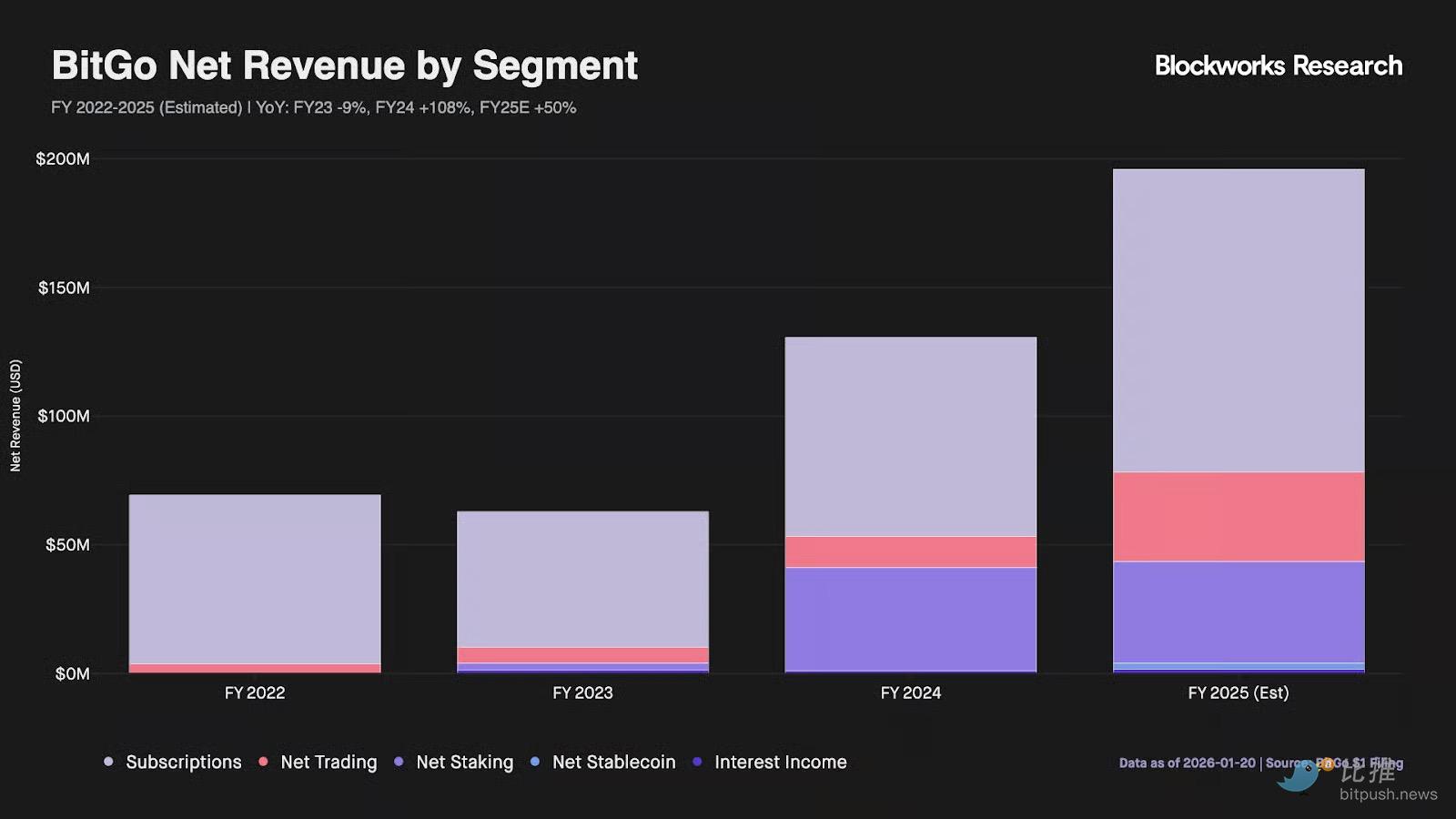

根據Blockworks Research的圖表數據,BitGo 的核心經濟收入(剔除掉代繳費用和 pass-through 成本)在 2025 財年預計約為 1.959 億美元。其中,訂閱業務貢獻了絕大部分高利潤的經常性收入,該業務以 8,000 萬美元 的貢獻了總淨收入的近 48%。這部分收入主要來自 BitGo 對 4,900 多家機構客戶收取的經常性費用。

此外,質押業務成為意外增長點。質押收入高達 3,900 萬美元,排名第二。這反映了 BitGo 不再只是單純的“保險櫃”,而是通過在託管資產基礎上提供增值收益,極大提高了資本的利用效率。

再看交易與穩定幣業務,儘管交易流水在總營收中佔比最高,但在調整後的淨收入中僅佔 3,500 萬美元。

而新推出的“穩定幣即服務(Stablecoin-as-a-Service)”貢獻了 1,400 萬美元,雖然起步不久,但已展示出一定的市場滲透力。

如果想看BitGo的真實估值,需對其紙面上的財務指標進行調整,若僅按其約160億美元的GAAP收入計算,其估值顯得極低(市銷率約0.1倍)。但若剔除 pass-through交易成本、質押分成及穩定幣發行方支付等非核心項目後,其核心業務的護城河很深:

2025財年核心經濟收入(估算):約1.959億美元

隱含估值倍數:企業價值/核心收入 ≈ 10倍

這一10倍的估值倍數使其高於以零售業務為主的錢包類同行,溢價部分反映了其作為“合格託管機構”的監管護城河。說白了,在19.6億美元的估值水平下,市場願意為訂閱業務的溢價進行買單,低利潤率的交易與質押業務只是錦上添花。

VanEck研究總監 Matthew Sigel 認為,相比絕大多數市值超過20億美元卻從未產生淨利潤的加密代幣,BitGo的股權是更實在的資產。這門生意的本質是 “賣鏟子”,無論市場牛熊,只要機構還在交易、ETF仍在運作、資產需要存放,它就能持續賺取手續費。這種模式在牛市中可能不如某些山寨幣亮眼,但在震盪市和熊市中,它是「鐵飯碗」。

更具象徵意義的是其上市方式本身。 與其他加密公司 IPO 不同,BitGo 採取了更具“加密原生”色彩的方式:通過與 Ondo Finance 合作,在上市首日便將其股份在鏈上同步。

代幣化後的 BTGO 股份將在以太坊(Ethereum)、Solana 和 BNB Chain 上流通,全球投資者可以幾乎瞬時地接入這一剛上市的託管機構。代幣化的 BTGO 股票未來可能作為抵押品,直接參與 DeFi 的借貸協議,打通 TradFi(傳統金融)與 DeFi 通道。

小結

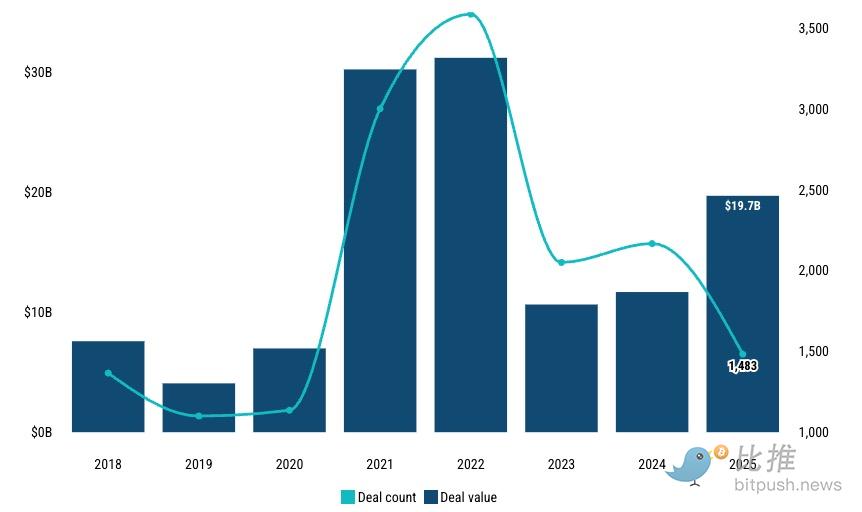

圖源:PitchBook

回看剛剛過去的 2025 年,加密風投(VC)交易額激增至 197 億美元,正如普華永道 IPO 專家 Mike Bellin 所言,2025 年完成了加密貨幣的“職業化改造”,而 2026 年將是流動性徹底爆發的一年。

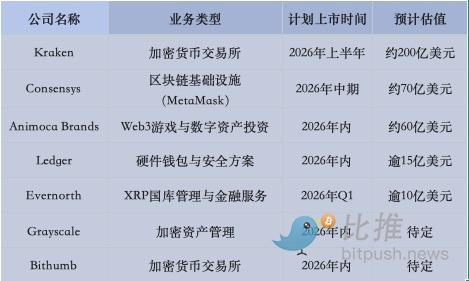

繼 Bullish、Circle、Gemini 等先驅在 2025 年成功上岸後,加密公司上市已呈現出“基建化”與“巨頭化”的雙重特徵。目前,Kraken 已向 SEC 提交保密申請,有望衝擊年度最大crypto交易所 IPO;Consensys 正與摩根大通緊密協作,謀求以太坊生態的資本話語權;而 Ledger 也在自託管需求爆發的浪潮中,錨定了紐約證券交易所。

當然,市場從未擺脫宏觀局面的波動,2025年部分公司上市即破發的記憶依然鮮活。但這恰恰說明行業正在成熟,資本不再為每一個好故事買單,而是開始挑剔財務健康、合規框架和可持續的商業模式。

作者:Bootly

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 訂閱: https://t.me/bitpush