作者:Matt Higginson、Alec Zorrilla、Julia Madden、Michael Kirchner

編譯:Will 阿望,Web3小律

鏈接:https://mp.weixin.qq.com/s/gqA8qXXiia_8P5qaqxKt6Q

我們時常被文章標題中那些浮誇的穩定幣交易量所迷惑,沉浸在它超越 V/M 交易量的興奮中,做著 “計劃取消、準備奪冠” 取代 SWIFT 的美夢。當我們拿穩定幣的交易量去和 Visa/Mastercard 對比,就好像我們拿證券結算的資金體量和 Visa/Mastercard 對比,不可同日而語。

儘管區塊鏈數據顯示穩定幣的交易量巨大,但其中大部分並非現實世界的支付。

目前大多數穩定幣的交易量來自:1)交易所和託管機構的資金平衡;2)交易、套利、流動性循環;3)智能合約機制;4)財務調整。

區塊鏈只顯示價值的轉移,而不是顯示它們為什麼轉移。因此,我們需要理清穩定幣背後實際用於支付的資金鍊路,以及統計邏輯。由此,我們編譯了 Stablecoins in payments: What the raw transaction numbers miss, McKinsey & Artemis Analytics 一文,旨在幫助我們撥開穩定幣的支付迷霧,看清現實真相。

據 Artemis Analytics 分析結果顯示:2025 年穩定幣支付的實際規模約為 3900 億美元,較 2024 年實現翻倍增長。

需要明確的是,實際的穩定幣支付遠低於常規估計值,但這並不削弱穩定幣作為支付渠道的長期潛力。相反,這為評估市場現狀以及穩定幣規模化發展所需條件提供了一個更清晰的基準。同時,我們也可以明確看到:穩定幣在支付領域是真實存在的,正在增長,並且處於早期階段。機會是巨大的,只是需要正確衡量這些數字。

一、穩定幣的整體交易量

穩定幣作為一種更快、更便宜且可編程的支付解決方案正日益受到關注,據 Artemis Analytics、Allium、RWA.xyz、Dune Analytics 報道,其年交易量高達 35 萬億美元。

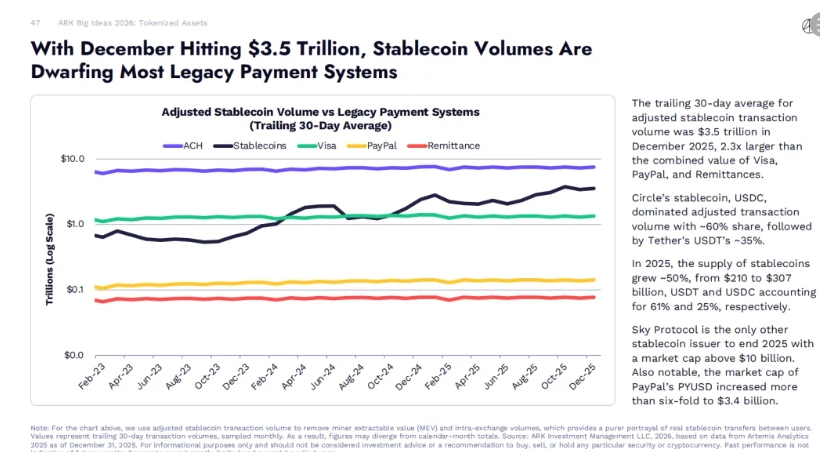

ARK Invest 2026 Big Ideas 數據顯示:2025 年 12 月,調整後的穩定幣交易量的 30 天移動平均值為 3.5 萬億美元,是 Visa、PayPal 和匯款業務總和的 2.3 倍。

(Big Ideas 2026:區塊鏈在未來趨勢中的定位)

然而,這些交易活動大多並非真正的終端用戶支付,例如向供應商付款或匯款。它們主要包括交易、內部資金轉移和自動化區塊鏈活動。

為了排除干擾因素,更準確地評估穩定幣支付量,麥肯錫與領先的區塊鏈分析提供商 Artemis Analytics 合作。分析結果表明:

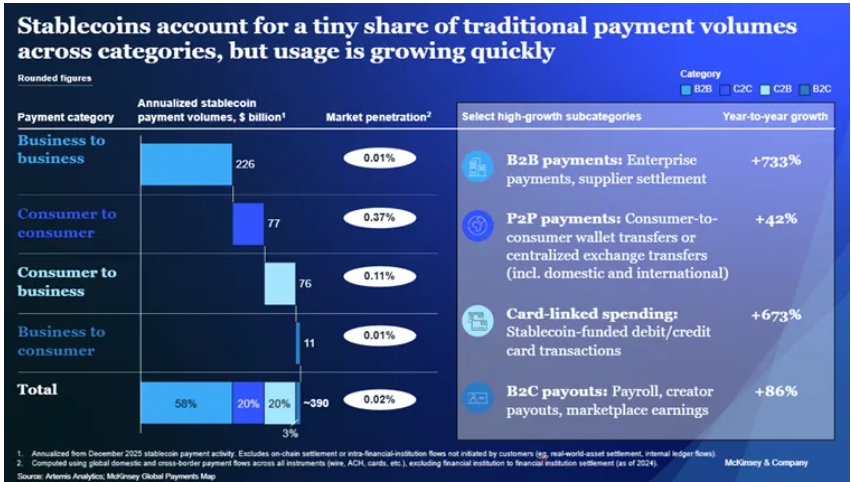

按目前的交易速度計算(年化數字基於 2025 年 12 月的穩定幣支付活動),每年實際的穩定幣支付量約為 3900 億美元,約佔全球支付總量的 0.02%。

這凸顯了對區塊鏈上記錄的數據進行更細緻解讀的必要性,以及金融機構需要進行以應用場景為導向的戰略性投資,才能實現穩定幣的長期潛力。

二、穩定幣的強烈增長預期

近年來穩定幣市場擴張迅猛,其流通供應量已突破 3000 億美元,而 2020 年這一數字還不足 300 億美元(DeFillma 數據)。

市場公開預測均顯示,各方對穩定幣市場的持續增長抱有強烈期待。去年 11 月 12 日,美國財政部長斯科特·貝森特在國債市場會議上的講話表示,到 2030 年穩定幣供應量或將達到 3 萬億美元。

頭部金融機構也作出了相近預測,認為同期穩定幣供應量將處於 2 萬億至 4 萬億美元區間。這一增長預期大幅提升了金融機構對穩定幣的關注熱度,眾多機構正圍繞各類支付與結算場景探索穩定幣的應用。

當你篩選出類似支付的行為時,就會呈現出一個截然不同的畫面,採用情況並不均衡,典型場景如下:

全球薪資與跨境匯款:穩定幣為傳統匯款渠道提供了極具吸引力的替代方案,能以極低的成本實現近乎即時的跨境資金劃轉。據麥肯錫全球支付版圖數據測算,穩定幣在全球薪資與跨境匯款領域的年化支付規模約為 900 億美元,依據麥肯錫全球支付版圖數據,該領域整體交易規模達 1.2 萬億美元,穩定幣的佔比尚不足 1%。

企業間 B2B 支付:跨境支付與國際貿易領域長期存在手續費高昂、結算週期長等效率痛點,穩定幣恰好能解決這些問題。先行佈局的企業正藉助穩定幣優化供應鏈支付流程、改善流動性管理,中小微企業的受益尤為顯著。同樣依據麥肯錫全球支付版圖數據,穩定幣的企業間支付年化規模約為 2260 萬億美元,而全球企業間支付整體規模約為 1.6 萬億美元,穩定幣佔比僅約 0.01%。

資本市場:穩定幣正通過降低交易對手風險、縮短結算週期,重塑資本市場的結算流程。部分資產管理機構發行的代幣化基金,已實現通過穩定幣自動向投資者派發股息,或直接將股息再投資於基金,無需通過銀行進行資金劃轉。這一早期應用場景充分體現出,鏈上現金流能有效簡化基金的運營流程。數據顯示,穩定幣在資本市場的年化結算交易規模約為 80 億美元,而全球資本市場整體結算規模達 200 萬億美元,穩定幣佔比不足 0.01%。

目前各方援引的、用以支撐穩定幣快速普及的依據,大多是公開的穩定幣交易規模數據,且人們往往默認這些數據能夠反映實際的支付活動。但要判斷這些交易是否與支付行為相關,還需深入分析鏈上交易的實際內涵。

(https://x.com/artemis/status/2014742549236482078)

目前,大多數真實的穩定幣支付交易量高度集中在亞洲,新加坡、香港、日本等地區至少是其中一個交易通道。還沒有實現全球飽和。

儘管上述市場預測與早期應用場景印證了穩定幣的巨大發展潛力,但也揭示出一個現實:市場預期與僅從表面交易數據中能推導的實際情況之間,仍存在不小差距。

三、審慎解讀穩定幣交易量

公有區塊鏈為交易活動提供了前所未有的透明度:每一筆資金劃轉都會記錄在共享賬本上,人們能近乎實時地掌握錢包與各類應用間的資金流動情況。

理論上,相較於傳統支付體系,區塊鏈的這一特性讓市場對穩定幣的普及程度評估更為便捷 —— 傳統支付體系的交易數據分散在各個私有網絡中,僅會披露彙總數據,部分交易甚至完全不對外披露。

但在實際操作中,穩定幣的總交易規模並不能直接等同於實際支付規模。

公有區塊鏈的交易數據只能反映資金劃轉的金額,卻無法體現背後的經濟目的。因此,區塊鏈上的原始穩定幣交易規模,實際包含了多種類型的交易行為,具體包括:

加密貨幣交易所與託管機構持有大量穩定幣儲備,並在自有錢包間進行資金劃轉;

智能合約自動交互,導致同一筆資金被反覆劃轉;

流動性管理、套利及與交易相關的資金流動;

協議層的技術機制,將單一操作拆分為多步鏈上操作,從而產生多筆區塊鏈交易,推高交易總規模。

這些行為是鏈上生態運行的重要組成部分,且大概率會隨穩定幣的廣泛普及而進一步增長。但從傳統定義來看,這類行為大多不屬於支付範疇。若直接將其彙總統計而不做調整,會掩蓋穩定幣實際支付活動的真實規模。

這對評估穩定幣的金融機構而言,啟示十分明確:

公開的原始交易規模數據僅能作為分析的起點,不能將其等同於穩定幣的支付普及程度,也不能將其視作穩定幣業務實際可產生的營收規模。

四、穩定幣支付實際規模的圖景

在與 Artemis Analytics 合作的分析中,對穩定幣交易數據開展了精細化拆解分析。研究重點識別符合支付特徵的交易模式,包括商業資金劃轉、結算、薪資發放、跨境匯款等,同時剔除了以交易、機構內部資金再平衡、智能合約自動循環劃轉為主的交易數據。

分析結果顯示:2025 年穩定幣支付的實際規模約為 3900 億美元,較 2024 年實現翻倍增長。儘管穩定幣交易規模在整體鏈上交易、全球整體支付規模中的佔比仍相對較低,但這一數據足以印證,穩定幣在特定場景中已形成真實且持續增長的應用需求(見圖表)。

(Stablecoins in payments: What the raw transaction numbers miss)

我們的分析得出了三個突出的觀察結果:

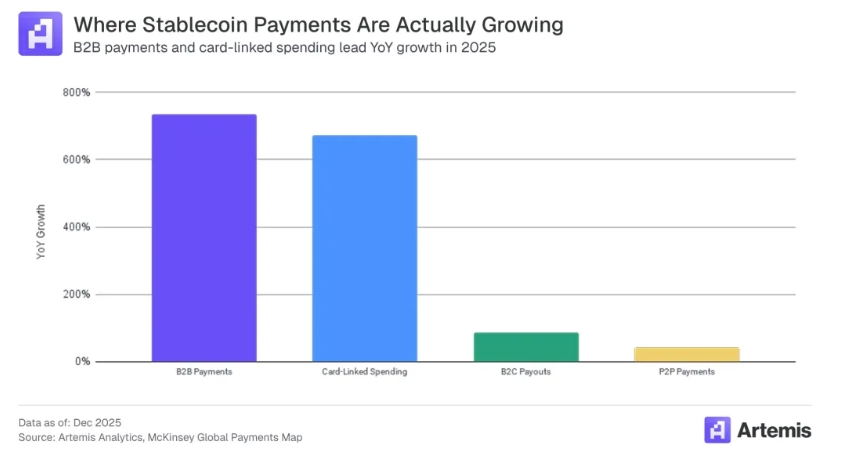

清晰的價值主張。 穩定幣之所以越來越受歡迎,是因為它們相比現有的支付渠道具有明顯的優勢,例如更快的結算速度、更優的流動性管理以及更低的用戶體驗摩擦。例如,我們估計,到 2026 年,與穩定幣掛鉤的銀行卡消費額將增長至 45 億美元,比 2024 年增長 673%。

B2B 引領增長。B2B 支付佔據主導地位,金額約為 2260 億美元,約佔全球穩定幣支付總額的 60%。B2B 支付同比增長 733%,預示著 2026 年將迎來快速增長。

亞洲地區的交易活動最為活躍。不同地區和跨境支付通道的交易活動並不均衡,這表明交易規模將取決於當地的市場結構和限制因素。來自亞洲的穩定幣支付是最大的交易來源,交易額約為 2450 億美元,佔總額的 60%。北美緊隨其後,交易額為 950 億美元,歐洲位列第三,為 500 億美元。拉丁美洲和非洲的交易額均不足 10 億美元。目前,交易活動幾乎完全由來自新加坡、香港和日本的支付驅動。

綜合以上趨勢可見,穩定幣的落地應用正在少數已驗證的場景中逐步紮根,而其能否實現更廣泛的規模化發展,關鍵在於這些成熟場景的模式能否成功推廣、複製到其他地區。

穩定幣具備重塑支付體系的實質性潛力,而這一潛力的釋放,有賴於技術研發、監管完善與市場落地的持續推進。其規模化應用,需要更清晰的數據分析、更理性的投資佈局,以及從公開交易數據中辨別有效信號、剔除無效噪音的能力。對於金融機構而言,唯有懷揣發展雄心,同時客觀認知當前的穩定幣交易規模現狀,穩步佈局未來的發展機遇,才能在穩定幣應用的下一階段搶佔先機,引領行業發展。

關於作者

Matt Higginson 是麥肯錫波士頓辦事處的合夥人;Alec Zorrilla 和 Julia Madden 是邁阿密辦事處的顧問;Michael Kirchner 是紐約辦事處的副合夥人。

關於 Artemis Analytics

Artemis Analytics 專注於公共區塊鏈活動的數據和分析,包括加密貨幣、穩定幣和其他數字資產。該公司的工具可以聚合和標準化複雜的區塊鏈數據,從而分析跨多個區塊鏈的交易模式和生態系統活動。

方法論

Artemis Analytics 和麥肯錫聯合運用自下而上和自上而下的方法,共同完成了本分析中的估算。分析中的這些估計值有意參考了已知的支付類別,因此與 Visa 公佈的穩定幣交易總量和調整後的交易量不同,後者可能包括基於機器人的支付、交易所內交易量和其他高頻活動。

為了估算 B2B 支付,我們首先標記了與企業常用的託管和資金管理服務商相關的穩定幣活動。根據之前的行業研究,我們假設只有 20% 的數據反映了真正的 B2B 支付,其餘部分則源於交易或內部資金流動。為了交叉驗證結果,我們參考了麥肯錫全球支付地圖,該地圖顯示 B2B 支付交易的平均規模約為 4,500 美元至 600,000 美元。篩選出此範圍內的鏈上交易,並排除做市商和高頻交易實體,可以得出類似的估算結果,即 B2B 交易量中約有 20% 歸因於 B2B 支付。

卡關聯支付: 通過追蹤已知的智能合約和錢包地址(這些合約和錢包地址用於促成穩定幣支持的借記卡和信用卡交易),可以識別與卡相關的交易量。Artemis 維護著穩定幣關聯卡項目的專有標籤,從而能夠直接追溯這些轉賬。

點對點支付 (P2P) 交易量是根據從主要 P2P 交易平臺的廣告和上幣情況抓取的數據估算得出的。報告的交易量會根據先前學術和行業研究提供的因素進行向下調整,以消除不活躍列表和高估交易規模的影響。

匯款活動是通過中心化交易所中涉及非美元穩定幣的穩定幣兌法幣交易對進行估算的。我們保守地假設,其中 10% 的交易量反映了與匯款相關的資金流動,這與之前的市場研究結果一致。