過去 8 年,比特幣沒跑贏白銀。當這句話開始在交易員之間流傳時,一場關於白銀的價值重估已經開始。

1 月 27 日,白銀價格在盤中一度暴漲 16%,觸及 $117.73/ 盎司的歷史新高,其過去 12 個月的市值增量已是比特幣總市值的兩倍。

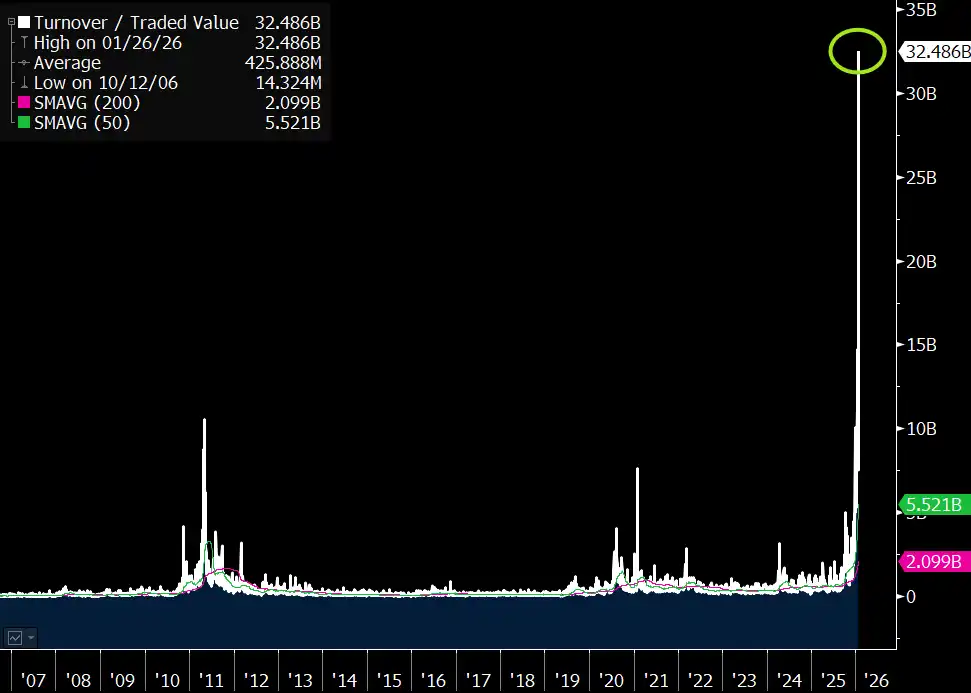

當日全球最大的白銀 ETF iShares Silver Trust (SLV) 當日成交量高達 320 億美元,是其日均成交量的 15 倍,甚至超過了標普 500 ETF(SPY)、輝達(NVDA)和特斯拉(TSLA)的總和,成為全球成交量最大的證券。

白銀 ETF $SLV 的成交量,昨日達到單日成交量達到 32B

白銀,一個古老的貴金屬品種,在底部已經沉寂了近十年,為何突然被市場追捧?僅僅是貴金屬板塊的情緒炒作似乎略顯單薄。

實際上,白銀的敘事正在從「窮人的黃金」轉向「工業增長的必需品」,其基本面正在經歷一場深刻的結構性重塑。無論是從工業需求、貨幣屬性,還是從機構動向以及 ETF 的流入,白銀似乎正在迎來它的「比特幣時刻」。

工業需求的爆發

白銀上漲的重要原因之一,是一場正在發生的、不可逆轉的工業革命。

光伏、新能源汽車、AI 這些新工業的發展,因為技術迭代和市場擴張,對白銀的需求曲線變得前所未有的陡峭

光伏

光伏行業對白銀需求的引爆點出現在 2022 年。在此之前,光伏行業普遍使用 PERC 電池技術,白銀消耗相對穩定。但隨著行業向更高效率的電池技術轉型,電池對銀漿的需求量激增。

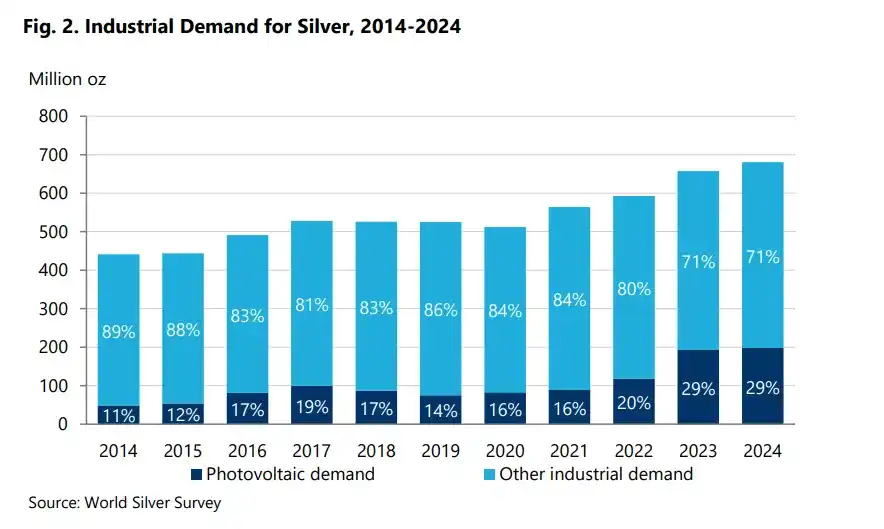

且導電銀漿是光伏電池的核心材料,目前尚無可替代方案。2024 年,全球光伏用銀量達到 6147 噸,占全球白銀總需求的近三成,規模已與全球銀飾珠寶需求總和相當。

白銀的工業需求量(深藍色代表光伏需求,淺藍色代表其他工業需求)| 來源:世界白銀協會調查

根據中國光伏行業協會(CPIA)的數據,銀漿成本已占到光伏電池非矽成本的 53%,從過去的「輔材」變成了和矽料一樣重要的「主材」。

面對從 25 美元到 115 美元的銀價暴漲,光伏企業並非不敏感。隆基綠能等龍頭企業在財報中明確指出,銀漿成本上漲已嚴重擠壓利潤。但現實是,在沒有成熟替代方案(如電鍍銅)大規模商業化之前,它們只能被動接受。

新能源汽車

電動汽車是另一個「電池大戶」,2020 年後,全球新能源汽車的滲透率也跨越了臨界點,從 2019 年的 3% 躍升至 2024 年的 21%。

而每輛純電動車的白銀用量是傳統燃油車的 2 到 3 倍。以比亞迪為例,據分析,一個典型的 EV 電池包(100 kWh 容量,約 200 個電芯)每輛車需要約 1 公斤白銀。

如果按比亞迪 2025 年 430 萬輛的銷量計算,僅這一家企業的白銀需求就可能達到 4300 噸。此外,比亞迪正在推進的銀基固態電池技術,未來可能進一步增加白銀用量。

AI 資料中心

AI 資料中心的爆發式增長,也為白銀需求增添了新的想像空間。根據世界白銀協會的數據,2025 年 AI 相關的白銀需求猛增了 30%,全年用量超過 1000 噸。

雖然只占全球白銀總需求的 3%-6%,但 AI 伺服器成為白銀需求增長最快的細分領域,年增速高達 50% 以上。一台輝達 H100 伺服器含有 1.2 公斤的白銀,遠超傳統伺服器 0.5 公斤左右的用量。

供應的剛性

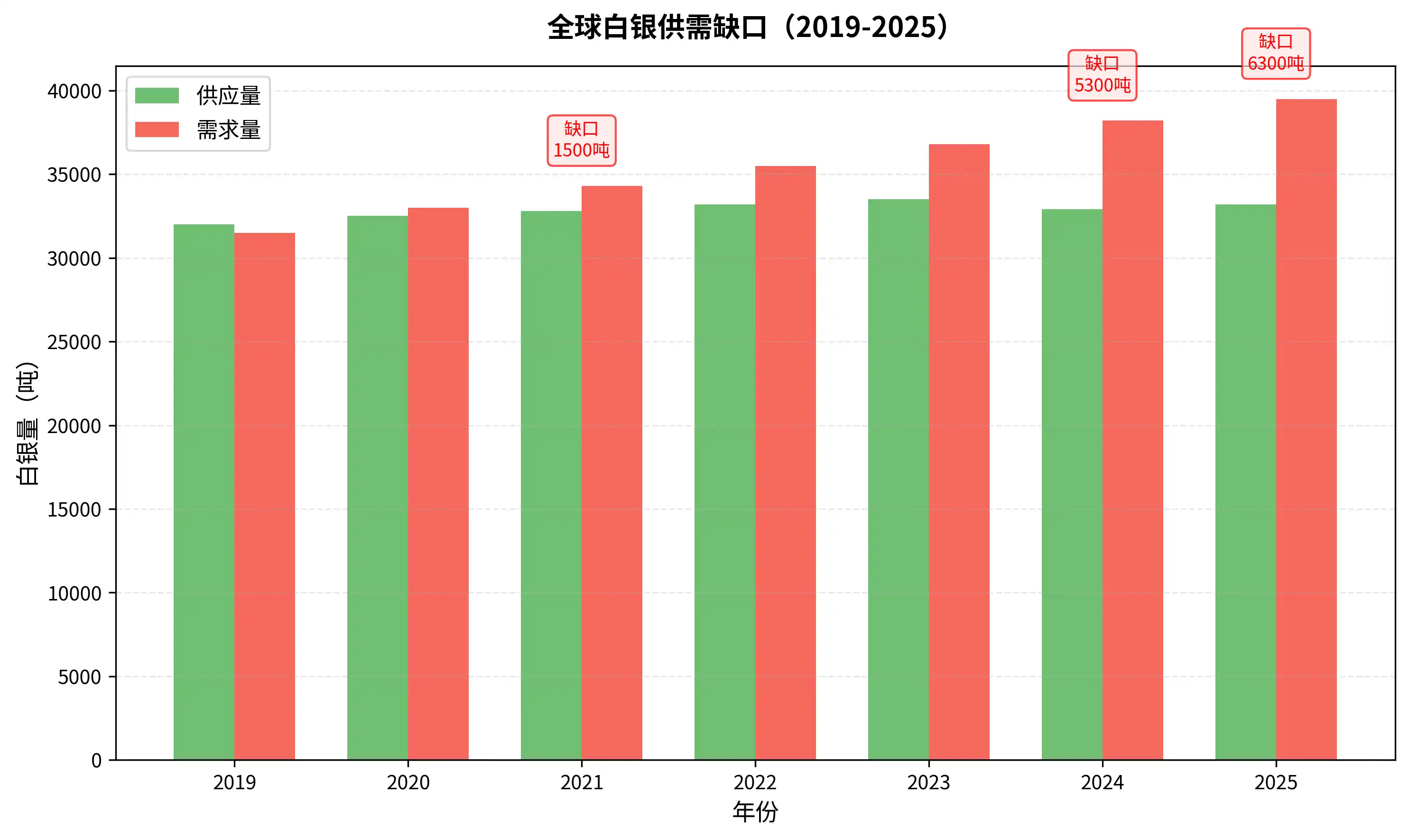

此外,目前白銀的供應端難以跟上需求的腳步。全球約 70% 的白銀是開採銅、鉛、鋅等金屬時的副產品,這意味著白銀的供應是「剛性」的,無法根據價格快速增產。

數據顯示,全球白銀市場自 2021 年以來已連續五年出現結構性短缺,且缺口仍在擴大。當無法抑制的需求遇上缺乏彈性的供應,價格的劇烈上漲只是時間問題。

貨幣屬性的覺醒

金銀比

除了工業需求,白銀被壓抑已久的貨幣屬性也正在被市場重新喚醒。要理解這一點,關鍵在於金銀比,即購買一盎司黃金需要多少盎司的白銀。

黃金的價值幾乎完全由其貨幣屬性支撐,而白銀則兼具工業和貨幣雙重屬性。在傳統的經濟週期中,當經濟衰退時,工業需求萎縮會拖累銀價,而避險需求推升金價,導致金銀比走高。

例如 2008 年金融危機後,全球工業生產停滯,汽車、電子等行業對白銀的需求銳減,而投資者湧入黃金避險,導致金銀比一度突破 80。反之,經濟復甦時,工業需求回暖則會帶動銀價上漲,金銀比回落。2020 年疫情後全球製造業回暖,金銀比就從 123 的歷史高點回落至 65。

但這一定價邏輯正在發生深刻的轉變。在全球以美元為主的、法定貨幣信用體系動搖的背景下,貴金屬的「通貨」屬性被重新激活。

金銀比走勢

當前金銀比已跌破 50,從去年年初的 103 直接被腰斬還多,創下近 14 年來的新低。歷史上,金銀比的長期均值在 60-70 之間,跌破 50 是明確的白銀價值重估訊號

投資者買入黃金和白銀,不再僅僅是傳統的避險或工業應用,更是為了對沖法幣的貶值風險。白銀的貨幣屬性正在與工業屬性同步被激活,與黃金共同成為價值儲存的介質。

貴金屬的「龍二」

金銀比的大幅下跌,除了白銀自身基本面的需求外,也還有資金輪動效應的推動。

在貴金屬板塊中,黃金是當之無愧的「龍頭」,而白銀則是彈性更大的「龍二」。當貨幣屬性成為市場定價的主線時,價格更低、歷史上波動性更大的白銀,自然會吸引尋求更高回報的資金。

根據芝加哥商品交易所(CME Group)近 50 年的數據,金銀比的六次大幅修復,有五次都發生在黃金的大多頭市場中。

當黃金多頭市場確立後,資金會傾向於輪動到彈性更大的白銀,以追求超額收益。2025 年全年的表現完美印證了這一點:黃金上漲 67.5%,而白銀的漲幅高達 175%,是前者的 2.6 倍。

金銀比的大幅回落,正是市場資金從黃金向白銀輪動的體現。投資者不僅在買入貴金屬以對沖風險,更在追逐白銀相對於黃金更高的潛在回報。

最大的多頭:摩根大通

市場上最耐人尋味的訊號,來自摩根大通。它曾因長期操縱和壓低白銀價格,在 2020 年被美國司法部和商品期貨交易委員會(CFTC)處以 9.2 億美元的天價罰款。

其主要的操縱手法是透過下達大量虛假買賣訂單,在市場中製造需求或供應的假象,影響價格後再迅速撤單,並進行反向交易獲利。

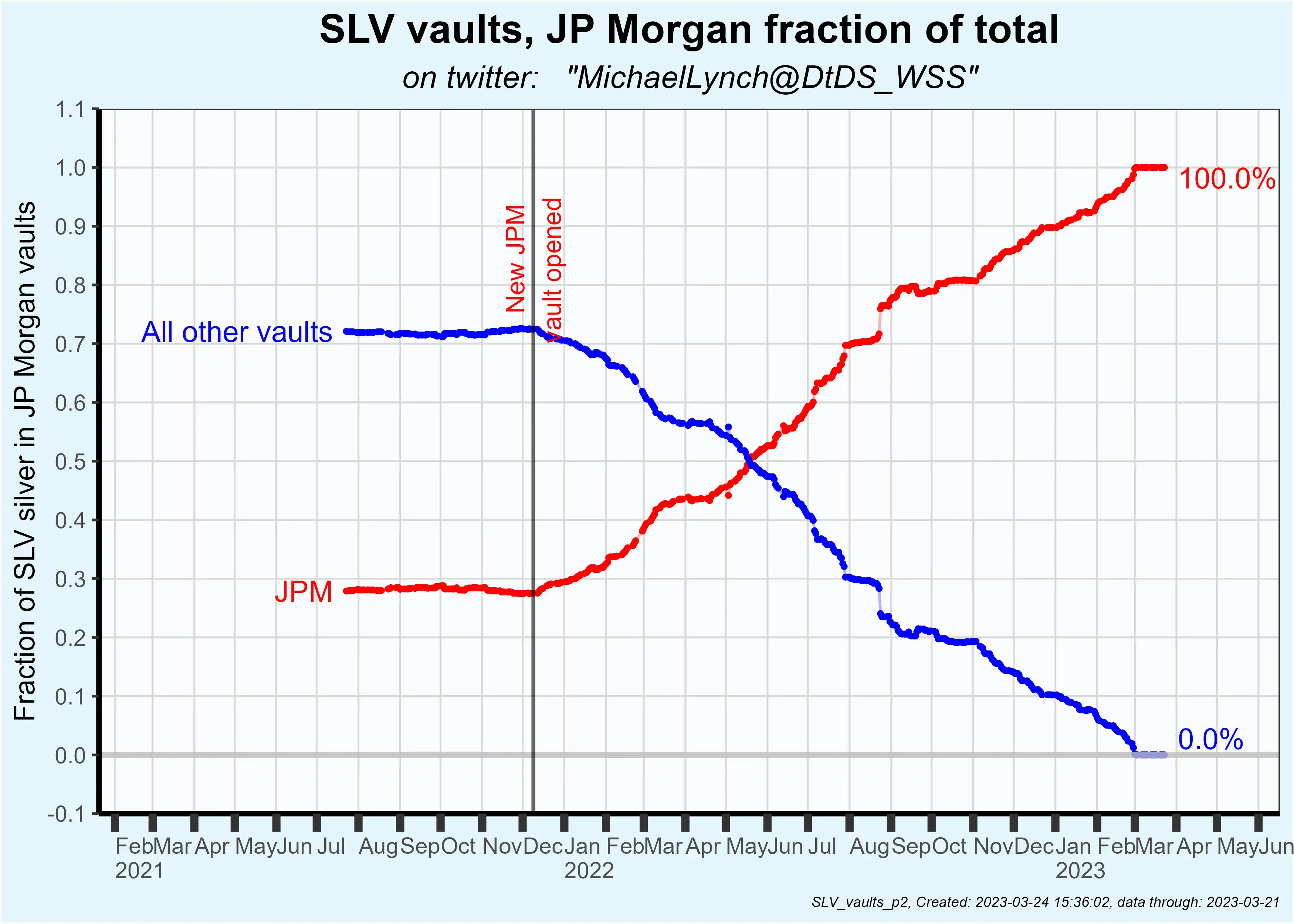

然而,就在被罰後,摩根大通從長期紙面空頭,轉向開始瘋狂積累實物白銀。根據多方訊息來源,摩根大通目前持有的實物白銀庫存已超過 7.5 億盎司,位居全球最大,甚至超過了全球最大的白銀 ETF(SLV)的持倉量。

而摩根大通於 2025 年 6-10 月關閉了約 2 億盎司紙面空頭部位,隨後在 2025 年 11 月至 12 月的僅六週內,增持了 2100 萬盎司的實物白銀。

摩根大通在 2021 年 11 月開設新庫房後,逐步接管了 SLV 的所有白銀庫存

CFTC 的數據也證實了這一轉變。2026 年 1 月,白銀非商業淨多頭持倉創下新高,其中摩根大通的淨多頭持倉占比顯著。

關於摩根大通轉向的原因,彭博社和路透社的分析普遍認為,部分原因在於其透過客戶交易提前獲知了中國光伏和新能源企業對白銀的巨大且剛性的需求。

2025 年底,摩根大通將其核心貴金屬交易團隊遷往新加坡,並在當地大規模建設銀庫。

這一系列操作被市場解讀為華爾街最頂級的「聰明錢」已經為白銀的史詩級行情下注。當曾經壓低價格的操縱者變成最大的持有者時,白銀隨即開啟狂暴多頭市場。

從「數位資產」回歸「實物資產」?

在白銀基本面空前強勁的同時,曾經的「數位黃金」比特幣,似乎正面臨信任危機的時刻。兩相對比,一場從數位資產回歸實物資產的「輪動」正在發生。

2026 年 1 月的 ETF 資金流向數據,最直觀地展現了這場輪動。一邊是比特幣現貨 ETF 在 11 個交易日內淨流出高達 17 億美元;另一邊是資金正以前所未有的規模湧入白銀。

1 月 27 日,全球最大的白銀 ETF iShares Silver Trust (SLV) 單日成交量飆升至 320 億美元,一舉登頂當日全球所有 ETF 成交額榜首。

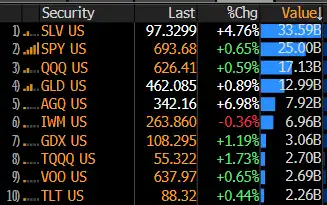

市場的狂熱不止於此。在成交量前十的榜單中,ProShares Ultra Silver (AGQ),一隻兩倍做多白銀的槓桿 ETF,也赫然在列,位居第五。

這說明湧入白銀的不僅有尋求穩健配置的資金,還有大量尋求高倍數回報的投機性力量。

1 月 27 日 ETF 交易量排名

散戶的熱情在此前就已高漲。據 VandaTrack 統計,截至 1 月 15 日的 30 天內,散戶交易者向白銀相關 ETF 投入了超過 9.2 億美元,創下有記錄以來的最大單月資金流入。

資金正在從比特幣 ETF 中撤離,湧入以黃金和白銀為代表的貴金屬 ETF。這背後,是投資者對兩種資產風險收益比的重新評估。

有傳言能解釋這種資金的流入流出,因為美國政府靠撞庫就把比特幣錢包破譯了,太子集團 12.7 萬枚比特幣直接轉進了美國政府的錢包,價值約 150 億美元。

簡單來說,這部分資金認為,比特幣不安全。再疊加諸如量子計算可以破解比特幣演算法的新聞,驅使資金加速選擇黃金白銀。

從價格上來看,比特幣每四年上漲的邊際效應遞減,而白銀則剛剛從長達十年的底部盤整中走出。2025 年,在白銀價格上漲 175% 的背景下,比特幣價格卻從高位回落超過 30%。進入 2026 年,兩者的走勢分化愈發明顯。

當比特幣的敘事開始動搖,當資金開始尋找新的方向時,白銀憑藉其基本面的變化,正在成為這個時代的寵兒