比特幣和以太坊的滯後並非由於宏觀經濟狀況,而是因為加密貨幣市場仍在消化由散戶過度槓桿驅動的長期去槓桿化週期的最後階段。

資金並未完全撤出風險資產,而是轉向了人工智能股票和貴金屬,而加密貨幣仍然受到疲軟的市場前景、流動性不足以及現有資金謹慎態度的制約。

目前的表現不佳反映的是結構性消化而非根本性失敗,這表明這一階段是關於穩定和耐心,而不是長期計劃的終結。

這不是一個宏觀的故事,而是一個結構性的故事。

比特幣和以太坊的表現明顯遜於大盤,而股票、人工智能相關股票和貴金屬則普遍上漲。許多投資者將此解釋為加密貨幣純粹的風險資產。這種解釋乍聽之下似乎合情合理,但卻無法說明問題的全貌。

如果宏觀經濟環境才是真正的驅動因素,那麼BTC和ETH的走勢就難以解釋。流動性預期正在改善,降息討論重回主流,通脹的不確定性也依然存在。在這種環境下,高貝塔係數資產通常會受益。而加密貨幣卻並未如此,這表明問題出在內部,而非宏觀經濟因素。

比特幣和以太坊目前的疲軟反映了加密貨幣市場本身的結構性階段。這一階段並非估值崩盤或敘事失效,而是關乎市場在槓桿、參與度和資本行為等更長週期中所處的位置。

去槓桿化是主導力量

自去年十月以來,加密貨幣市場一直在經歷一個漫長的去槓桿化過程。這一下跌並非由單一衝擊造成,而是週期早期過度槓桿積累的自然結果。

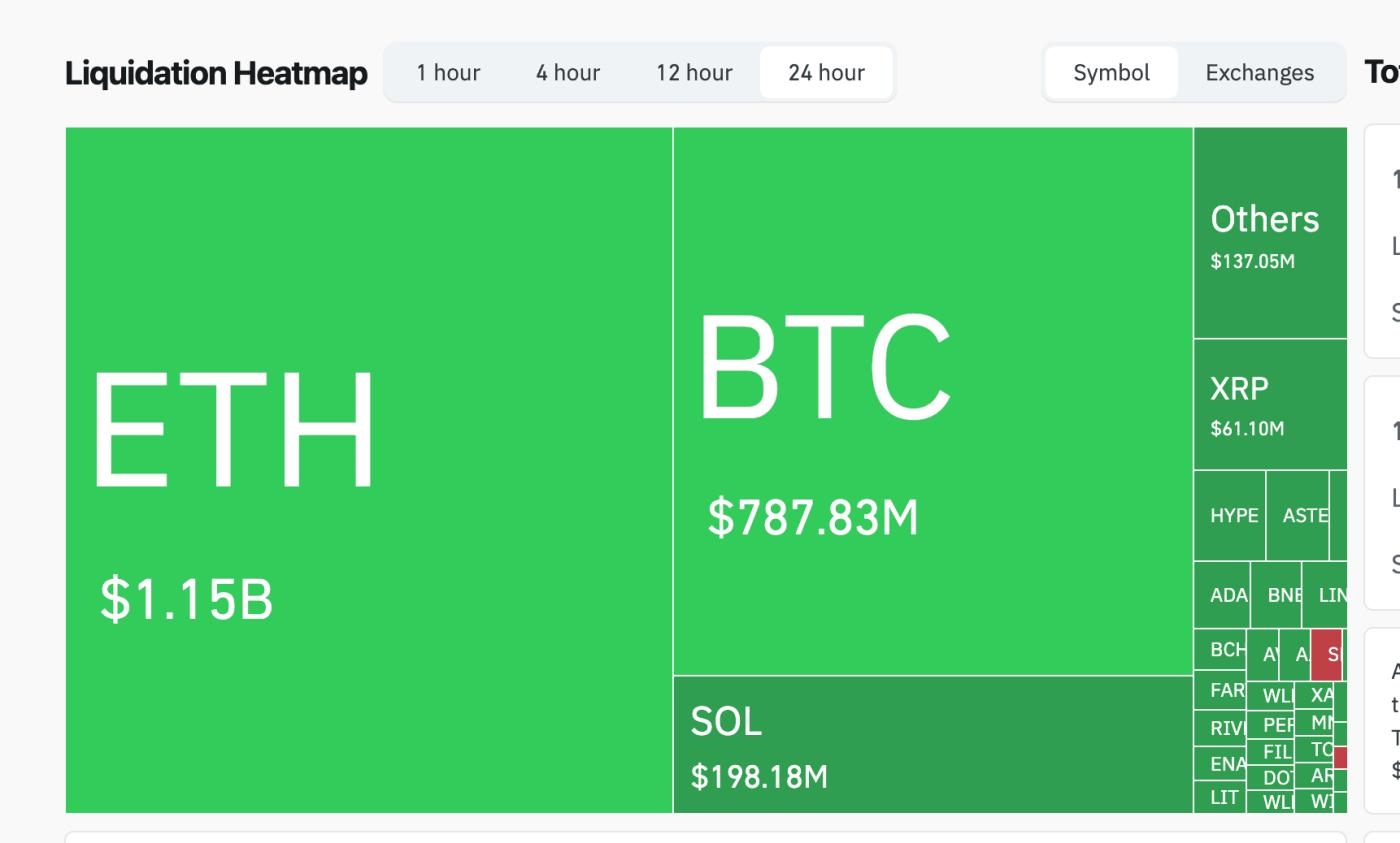

很大一部分散戶交易者依賴10倍到20倍的槓桿。隨著市場波動加劇和趨勢減弱,這些倉位逐漸被迫平倉。看似緩慢的價格波動,實際上是脆弱資金的穩步撤離。

關鍵問題在於後續發展。槓桿資本撤出後,並沒有立即被新的資金填補。這導致市場由現有投資者主導,他們更加謹慎,也更不願意進行激進的投資。

因此,市場波動性降低,交易活動減少,市場對負面消息異常敏感。在這種環境下,即使是小幅拋售也可能被誇大,而積極的進展也難以形成持續增長的勢頭。

資本並未撤離風險資產,只是減少了對加密貨幣的投資。

BTC和ETH表現不佳並不意味著投資者完全放棄了風險投資。資金只是流向了其他領域。

美國和亞洲的人工智能相關股票進入強勁上漲趨勢。受市場動能和害怕錯失機會情緒的驅動,貴金屬價格也出現大幅上漲。這些市場吸引了大量散戶的關注和風險資本。

這一點至關重要,因為亞洲和美國的散戶投資者仍然是加密貨幣交易量的主要來源。當他們的資金有限時,資金會流向那些聽起來更清晰、更容易被說服的說法。

目前,加密貨幣缺乏一個清晰統一的敘事。相反,它面臨著碎片化的敘述、揮之不去的波動記憶,以及槓桿風險的持續提醒。這使得它在短期內吸引力下降,即使其長期前景依然穩固。

時間框架決定結論

如果以三年為週期衡量表現,比特幣和以太坊明顯落後於許多主流資產。從這個角度來看,以太坊的表現尤其疲軟。

然而,如果將時間跨度延長至六年,情況則截然不同。自2020年初以來,BTC和ETH的表現仍然優於大多數資產類別,其中以太坊的表現尤為突出。

短期內看似失敗的現象,其實可以理解為長期週期內的均值迴歸。市場走勢並非直線式的,領漲期之後往往會迎來盤整期。

最常見的分析錯誤是用短期價格行為來否定長期結構邏輯。

旋轉是正常現象,並非警告信號。

在去年遭遇重挫之前,白銀是多年來表現最差的風險資產之一。而如今,它已躋身表現最佳資產之列。

比特幣和以太坊的情況類似。它們目前的疲軟反映的是時機問題,而非過時。

只要比特幣繼續發揮其作為長期價值儲存手段的作用,只要以太坊繼續在鏈上結算、人工智能集成和現實世界資產基礎設施中發揮核心作用,就沒有合理的理由假設其會永久表現不佳。

市場正在重演經典的去槓桿化模式

當前的加密貨幣市場結構與傳統市場歷史上的去槓桿化週期非常相似。一個有用的對比案例是2015年的中國股票市場。

在槓桿驅動的繁榮破滅後,市場進入了漫長的持續下跌階段,期間經歷了多次清算、波動性下降和長期盤整。只有當槓桿被完全吸收且宏觀經濟環境改善後,才出現了持續的牛市。

比特幣和主流加密貨幣指數目前呈現出相似的結構性特徵。這些特徵包括波動性降低、期貨持續處於升水狀態、交易活躍度低迷以及槓桿相關工具估值偏低。

這並非虛弱的跡象,而是消化良好的跡象。

以太坊和特斯拉走的是相似的路徑

以太坊近期的走勢與特斯拉在下一輪大幅上漲之前的價格走勢頗為相似。特斯拉經歷了一段較長的見頂、大幅下跌和長期橫盤整理階段,最終基本面和宏觀經濟形勢的調整才觸發了突破。

這兩種資產都承載著沉重的歷史包袱。它們都吸引了大量的投機槓桿。它們在高位都遭受了倉位擁擠和情緒化交易的影響。

接下來並非立即復甦,而是時間推移。波動性逐漸消退,持倉不堅定的投資者離場,基本面也在悄然改善。

以太坊目前似乎也處於類似的階段。

這與風險資產無關,而是與市場結構有關。

將BTC和ETH簡單地貼上風險資產的標籤是片面的。它們在某些環境下表現出較高的貝塔係數,但由於其結算和託管特性,在某些壓力事件中也展現出防禦性特徵。

他們對負面信息的反應速度快於正面信息,真正的原因在於市場結構。加密貨幣市場仍然以散戶為主導。機構參與有限,而且往往是被動的。ETF和數字資產國債依賴於緩慢的執行策略,旨在最大限度地減少影響,而不是推動市場動能。

與此同時,投機交易者會利用流動性不足的情況獲利,尤其是在非高峰時段。這種動態會放大下跌行情,並抑制上漲行情。

如果沒有新的資金流入或重新燃起的投機熱情,僅靠現有資本無法克服這些結構性壓力。

等待下一階段的市場

比特幣和以太坊目前所處的階段並非崩盤,而是韌性階段。

隨著去槓桿化進程接近尾聲,市場波動性持續走低,負面輿論的影響也日漸式微,市場環境逐漸恢復正常。歷史經驗表明,強勁的趨勢很少會在市場極度悲觀或沉悶之時出現,而是在市場結構趨於穩定之後才會開始。

這是一個考驗耐心而非信念的時期。

〈 為何比特幣和以太坊隨行情下跌卻未能反彈〉這篇文章最早發佈於《 CoinRank 》。