作者:深潮 TechFlow

“這個策略比比特幣更有吸引力。”

GameStop 首席執行官 Ryan Cohen 坐在 CNBC 的鏡頭前,用一種近乎漫不經心的語氣說出這句話。彷彿他剛剛決定的,不是拋棄一項 5 億美元的投資,而是換掉午餐菜單。

但在加密市場,這句話的殺傷力不亞於一顆炸彈。

根據鏈上分析公司 CryptoQuant 數據顯示, GameStop 已於 1 月 23 日前後將其持有的全部比特幣轉移至 Coinbase Prime,轉出總數約為 4,710 枚,市值約 4.5 億美元。

這個動作,在加密老手眼裡只有一個意思:準備賣了。

接下來 Cohen 接受了《華爾街日報》和 CNBC 的連續專訪,他在採訪中大談收購計劃,誓言要把 GameStop 打造成”類似伯克希爾·哈撒韋”的投資控股平臺。當記者追問比特幣策略時,他拋出了那句話。

諷刺嗎?

從入場到準備離場,不到一年。

一場模仿秀的落幕

2025 年 2 月 8 號,Cohen 去見了 Strategy 的聯合創始人 Michael Saylor。

Saylor 當時正處在人生巔峰。他把自己的推特簡介改成了“Bitcoin Maximalist”,每天發佈關於比特幣的長篇佈道。

他在播客裡說,比特幣是“技術鳳凰”,會從傳統金融的灰燼中重生。

根據 Cryptopolitan 報道,Strategy 在當時持有價值超過 470 億美元的比特幣。

這次會面引發了市場對 GameStop 可能效仿 Strategy 將比特幣納入資產負債表的猜測。當天 GameStop 股價上漲 4%。

Cohen 學到了什麼?至少學會了怎麼造勢。

三個月後,GameStop 宣佈入場。根據《路透社》報道,GameStop 斥資 5.13 億美元買入 4,710 枚比特幣,平均成本約 108,917 美元。

消息一出,股價短暫上漲。

但仔細看這筆交易,問題就來了。

截至 2025 年 2 月 1 日的公司財報顯示,GameStop 擁有約 48 億美元的現金、現金等價物和市場化證券。5 億美元的比特幣?只佔現金儲備的 10.4%。

這不是 All In,這是試水。

而 Saylor 呢?他在同一時期把 Strategy 的資產負債表幾乎全部壓上,還不停發債加槓桿買。這才是信仰。Cohen 做的,只是投機。

“從資金比例、後續動作和溝通方式來看,比特幣更像是一個可選項,而非核心身份錨點,”一位不願具名的分析師說,“Saylor 把整個公司都壓上去了。Cohen 呢?買了一點就不動了。”

2025 年第三季度,比特幣價格仍在高位。

GameStop 沒有增持。

Strategy 幾乎每週都在買。

差距在這裡就埋下了。

飛輪的兩面

要理解 GameStop 為什麼跑,得先理解這套遊戲的規則。

企業比特幣財庫戰略的核心邏輯可以用一個詞概括:飛輪。

發股票籌錢,買比特幣,幣漲推高市值,市值高了能發更多股票,買更多比特幣,循環往復。

牛市裡,這是一臺印鈔機。

Strategy 從 2020 年 8 月首次買入到 2025 年底,股價漲了 12.29 倍。比特幣同期漲了約 6.37 倍,而標普 500 只漲 115%。

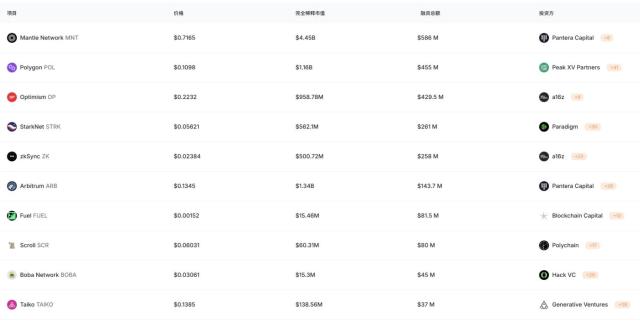

效果太驚人了。2025 年,近 200 家上市公司衝進來,往資產負債表裡塞比特幣。根據 K33 的 H1 報告,僅在 2025 年上半年,比特幣財庫公司就購入 244,991 個比特幣,帶來數百億美元的資金流入。

但飛輪有個致命特性:它可以反著轉。

2025 年 10 月,比特幣觸及約 126,000 美元的歷史高點。然後開始跌。

到 12 月底,87,500 美元。跌幅超過 30%。

飛輪開始反向運作:幣跌,市值跌,股價跌破淨資產價值,沒法溢價發新股,沒錢買更多幣,投資者信心崩,市值繼續跌。

Strategy 的市值從比特幣持倉淨值約 3 倍的溢價暴跌。到 2025 年 12 月,Reddit 上有分析稱已經是 11%的折價。

不是溢價。是折價。

市場不再相信飛輪會繼續轉動。

這時候,Saylor 做了什麼?

2025 年 12 月 29 日至 2026 年 1 月 4 日,在比特幣仍處於下跌通道、公司股價較高點已腰斬的情況下,他宣佈再次購入 1,286 枚比特幣。

他表示:“比特幣價格下跌是禮物。每一次下跌都是買入的機會。”

Cohen 呢?

他把幣轉到了交易所。

同樣是面對賬面虧損:

Strategy 加倉。GameStop 準備跑路。

差異不在財務狀況,而在信念。

三條路徑

“溢價時代結束了。”Stacking Sats 高級分析師 John Fakhoury 在一份市場報告中說。在這個領域生存下去需要兩樣東西,紀律和實際的業務執行能力。

離場者缺乏前者,堅守者需要證明後者。

GameStop?至少在比特幣財庫這條路徑上,它既沒有選擇長期綁定身份,也沒有建立可持續的執行機制。

那麼,未來會怎樣?

根據可行性推測,這個領域可能沿著三條路徑演化。

第一,整合與集中。弱者離場,強者收割。根據 Galaxy Digital 2026 年加密市場展望報告,今年至少有 5 家比特幣財庫公司將出售其比特幣持倉或完全關閉。這些比特幣流向何處?一部分被 ETF 和散戶吸收,一部分被 Strategy 這樣的巨頭折價收購。最終,可能只有少數幾家公司主導整個領域。

第二,模式進化。單純的“買入並持有”已經失效。一些公司開始探索如何在不賣出的情況下產生現金流,隨即會嘗試期權交易、比特幣借貸、結構化產品等。但這需要專業能力,大多數跟風者不具備。

第三,敘事降級。比特幣從“革命性的企業資產配置選擇”降級為“一種高波動性的另類資產”。可以配置,但不值得 All In;可以嘗試,但不宜作為核心戰略。

然而,Ryan Cohen 正在走第四條路:徹底轉向。

他的目標是將 GameStop 轉型為一家超過 1000 億美元的企業,其業務遠遠超出銷售電子遊戲和收藏品。按目前約 115 億美元的市值計算,股價需要漲 8.7 倍。

Cohen 對此雄心勃勃。為了實現這一目標,他正在考慮收購一家上市公司。

當潮水退去

讓我們把鏡頭拉遠一點。

Saylor 認為,比特幣是人類歷史上最重要的資產創新,下跌只是噪音,他會買到最後一口氣。

Cohen 則說,謝謝,但我看到了更有吸引力的東西。

如果比特幣五年後漲到 50 萬美元,Saylor 封神,Cohen 成為“賣在底部的人”。

如果比特幣陷入長期熊市,Cohen 的及時離場被視為明智,而 Saylor 每年需要支付約 7 億美元的優先股股息和債券利息。

誰對誰錯?

時間會給答案。

但有一點可以確定:GameStop 的比特幣實驗,大概率會成為一個腳註。幾年後人們回顧這段歷史,會記得 Saylor,會記得那些在最黑暗時刻仍然堅持買入的真正信徒。

至於那些來去匆匆的跟風者?

市場從不缺這樣的角色。潮水退去時,他們總是跑得最快的那一批。