在本週的《期權流動》節目中,託尼·斯圖爾特將對近期的市場走勢發表評論。

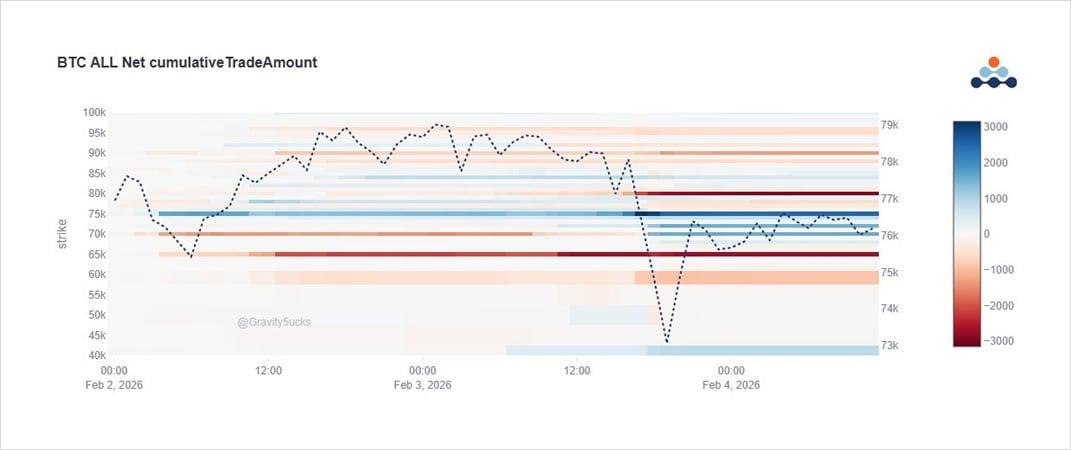

BTC期權交易流向表明下跌行情尚未結束。目前,價內看跌期權正被展期至更低行權價(主要為7萬美元行權價)以達到止盈目標,但名義敞口保持不變。新買入看跌期權價差組合。新買入價外看跌期權。

IBIT 和Deribit也存在類似行為。

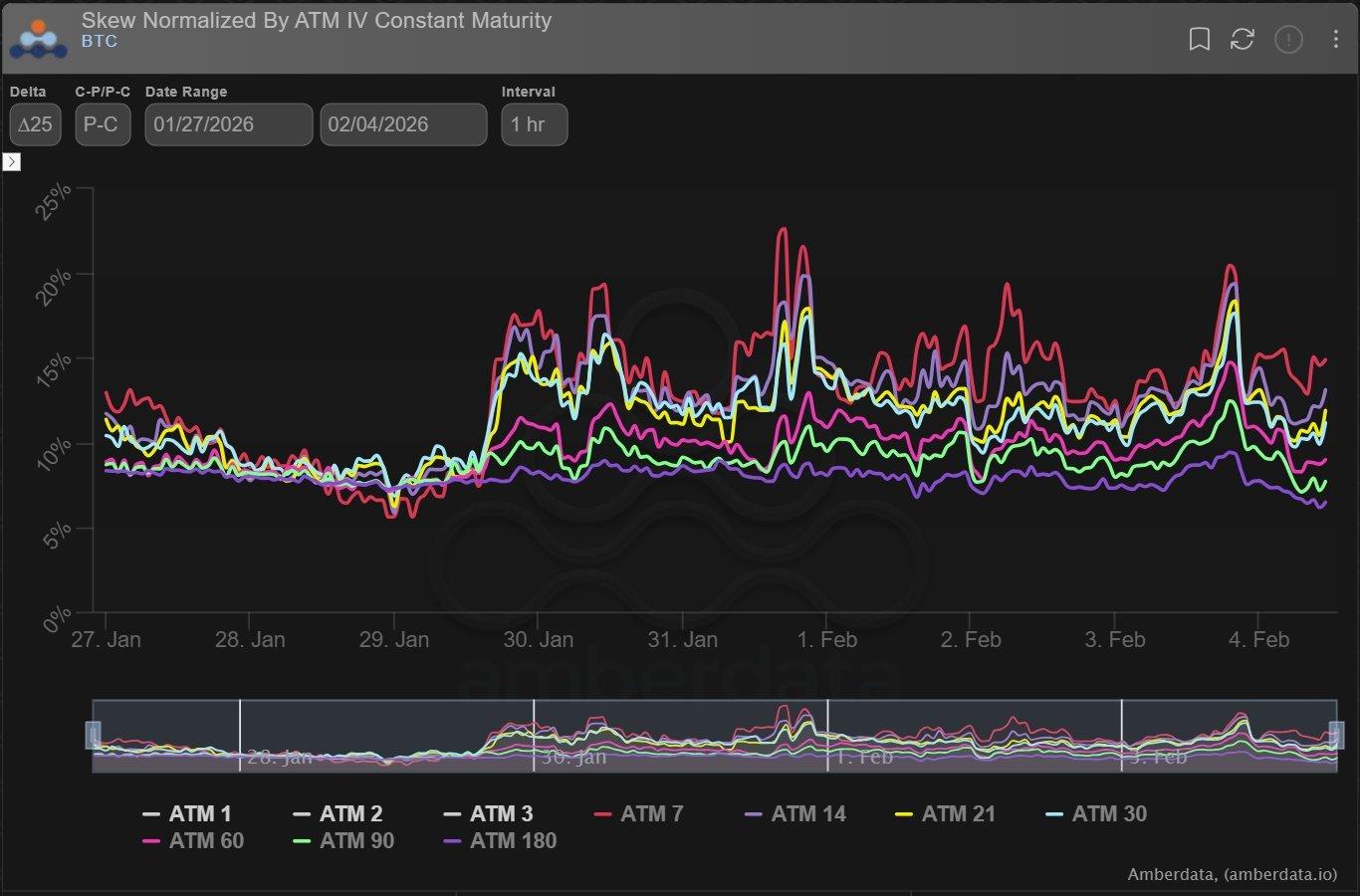

偏度+隱含波動率公司。

圖片內容:

3月到期的8萬美元看跌期權展期至3月到期的7.5萬美元看跌期權

2月到期的8萬+7.6萬份看跌期權展期至3月到期的7萬份看跌期權

買入2月份7萬美元的看跌期權+7.2萬美元-6.5萬美元的看跌期權價差。

6月買入4萬份看跌期權

IBIT TP 對 3 月看跌期權價差進行展期,以換取等值的 3 月 70k 看跌期權。(感謝@Amberdataio提供信息)

Vol 銷售 4 月 65-90k 絞殺。

看跌期權價格已經很高,目前仍保持堅挺。

不出所料,隱含波動率走強,這主要是由於市場對通過期權交易獲得 Gamma 值的需求所致。

此前隱含波動率飆升時,都出現了快速回落,且拋售者佔據主導地位。

這一次,價格從高位回落,但沒有出現普遍存在的波動率暴跌。

曾多次嘗試出售3月+4月跨式期權,但需求已被消化。查看7天RV與IV的對比數據即可瞭解原因。

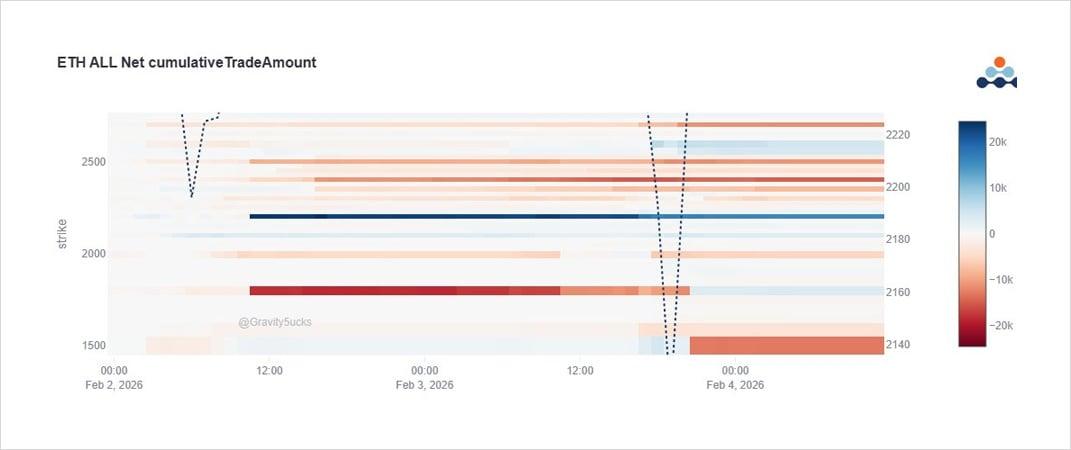

BTC+ ETH D1 的大規模平倉繼續主導著市場流動和輿論走向。

保護性/空頭頭寸的下行以及新的下跌行情,再加上陡峭的看跌期權偏斜和堅挺的隱含波動率,都表明了D1拋售的深度未知。

上週,大量公開槓杆持有的ETH多頭頭寸受到壓力,因此採取了類似的下行保護和看跌策略。

現在,隨著該 Perp 頭寸被清算,交易仍在繼續,即看跌交易向下展期至 2 月 2000 美元、3 月 2200 美元、2 月 1.8-1.5 美元的看跌期權價差。

在 ETH-BTC 波動率價差收窄一段時間後,清算和山寨幣對沖又迫使波動率價差再次擴大。

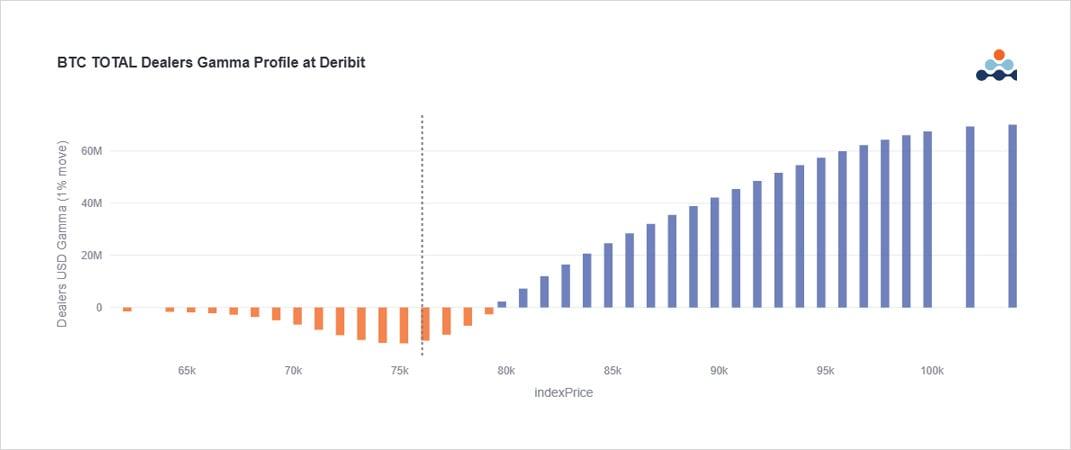

正如你所預期的那樣,由於看跌期權的持有量增加,交易商Gamma略微偏低。

但自然而然地,隨著市場風險的加劇,各種參數也隨之收緊,因此做市商不會面臨壓力,也不會出現伽馬衝擊式下跌。

更有可能的是小於 70k 的增量停止

並非全是壞消息。當這類論調和指標過於強烈時,反向交易者就會出現。

在股價下跌時,一些勇敢的賣家會賣出 65,000 張看跌期權,換取 85,000 張以上的看漲期權,利用期權偏斜現象獲利。

雖然不算什麼實質性的問題,但如果屬實,我還是要讚揚一下!

請點擊此處查看X上的原文。

免責聲明

本文僅代表作者個人觀點,不代表Deribit或其關聯公司的Deribit。Deribit 未對本文內容進行審核或認可。

Deribit不提供任何投資建議或背書。本文信息僅供參考,不應被視為財務建議。投資前請務必自行研究並諮詢專業人士。

金融投資存在風險,包括本金損失。Deribit 和文章作者均不對基於本文內容做出的Deribit決定承擔責任。

近期文章

期權流動:下行對沖加深

Tony Stewart 2026-02-04T13:41:00+00:00 2026年2月4日|期權流|

期權流程:信念重裝上陣

Tony Stewart 2026-01-16T13:29:09+00:00 2026年1月16日|期權流|

期權交易流程:動量消退,風險重新定價

Tony Stewart 2026-01-12T08:28:59+00:00 2026年1月12日|期權流|

文章《期權流動:下行對沖加深》最初發表於Deribit Insights 。