加密貨幣市場已進入脆弱階段,比特幣跌破關鍵的 70,000 美元關口,並在 60,000 美元附近反彈,而 60,000 美元區域越來越像引力場,而不是跳板。

儘管穩定幣市場近期大幅上漲, Tether和 Circle 近日發行了價值數十億美元的新代幣,但價格走勢卻較為平淡。

乍看之下,數字美元供應量的增加似乎表明市場流動性重新湧入。然而,仔細分析資金流動情況後發現,市場依然保持謹慎,並受到結構性限制。

穩定幣是加密經濟的主要流動性渠道,無需接觸傳統銀行系統即可實現交易、槓桿、結算和資本流動。

因此,人們經常仔細研究它們的發行和流通變化,以尋找有關市場走向的信號。

在這種情況下,發行量上升與交易量下降之間的背離凸顯出市場正在以防禦性的方式積累流動性,而不是積極地運用流動性。

穩定幣鑄造速度加快

2月4日,區塊鏈分析平臺Lookonchain報告稱,Tether的USDT和Circle的USDC在三天內共計新增發行量超過30億美元。與此同時,比特幣和其他主流代幣未能維持任何上漲勢頭。

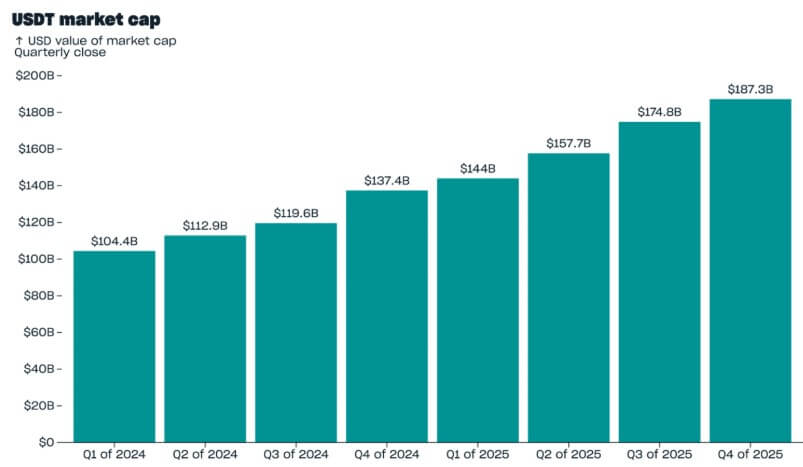

Tether的報告進一步證實了這一快速增長,報告顯示,截至 2025 年第四季度末, USDT 的市值為 1873 億美元,比上一季度增加了 124 億美元。

該公司表示,儘管整個加密貨幣市場出現萎縮,數字資產價格在 2025 年 10 月拋售潮後大幅下跌,但該公司仍實現了增長。

從歷史上看,穩定幣的發行量往往會在市場波動時期增加。交易者通常會轉向持有與美元掛鉤的代幣以保值,同時保持隨時快速重返市場的準備。

在某些週期中,債券發行激增先於市場上漲,因為新的流動性被注入現貨和衍生品市場。而在另一些週期中,債券發行激增則與長期盤整同時發生,反映的是謹慎而非信心。

當前的情況似乎更接近後一種情況。雖然供應量在增加,但這些流動性的去向和用途比表面上的數字更為重要。

交易流向指向流動性撤出,而非注入。

CryptoQuant 的數據顯示,加密貨幣市場正經歷風險敞口流動性的持續下降。

自 2023 年以來,穩定幣的總市值增長了超過 1400 億美元,在 2025 年末達到峰值,之後在 12 月開始下降。

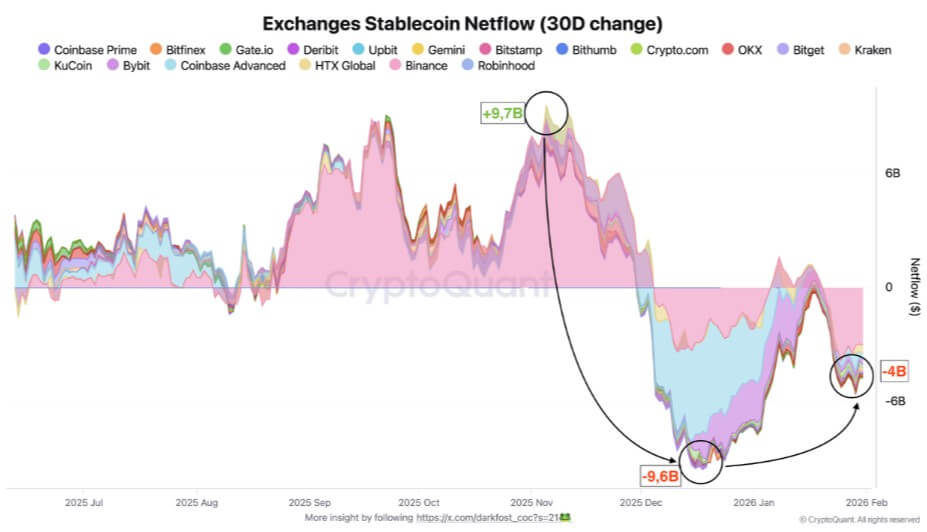

然而,比總供應量更能說明問題的是穩定幣在交易所的淨流入和流出量。

在風險偏好上升時期,穩定幣通常會流入交易所,在那裡它們可以很容易地兌換成BTC或ETH,或者用作槓桿交易的保證金。

相比之下,資金流出往往表明資本保全,因為資金從交易所轉移到自保賬戶或風險較低的用途。

2025年10月,交易所資金流動呈現出強勁勢頭。據CryptoQuant的數據顯示,穩定幣的月均淨流入超過97億美元,其中近88億美元流入幣安。

流動性的激增恰逢比特幣價格飆升至歷史新高,並支撐了衍生品市場的高槓杆率。

自去年11月以來,情況發生了逆轉。這些資金流入已基本消失,先是急劇下降約96億美元,隨後短暫企穩,之後又出現資金流出。

數據顯示,交易所的穩定幣淨提款額超過 40 億美元,其中幣安的提款額約為 31 億美元。

這一趨勢表明,市場參與者的風險規避情緒日益加劇,在某些情況下,甚至出現了後來者屈服的跡象。

部分資金流出也可能反映了交易所內部的調整,因為在需求疲軟的情況下,平臺會減少對利用率較低的穩定幣的支持。

即使考慮到這些因素,Persistence的資金撤離表明流動性正在從價格發現和槓桿最集中的場所撤離。

隨著流動性趨於防禦性,穩定幣發行量與價格脫鉤。

發行量上升與匯兌餘額下降之間的差異反映了市場敘述中經常被忽略的一個關鍵區別。

發行穩定幣並不會自動轉化為購買風險資產的能力。相反,它代表的是潛在流動性,而非已部署的流動性。

在當前環境下,這種潛力似乎被保留了下來。穩定幣越來越多地被用作不確定時期的避險資產,使交易者能夠在不承擔方向性風險的情況下留在加密生態系統中。

在衍生品市場中,充足的穩定幣餘額可以抑制資金利率波動並支持對沖策略,但它們不一定會推動現貨需求。

因此,儘管穩定幣供應量不斷增加,比特幣目前仍難以實現決定性上漲,這反映了這種動態。

資金是存在的,但它被用來管理風險,而不是用來表達風險。

這有助於解釋為什麼BTC跌破 70,000 美元,因為它未能吸引到持續的後續流動性。

與此同時,這種模式也與其他資產類別形成鮮明對比。

CryptoQuant 指出,儘管數字資產一直面臨流動性不足的問題,但資本仍在繼續流入股票和貴金屬市場,宏觀經濟的不確定性並沒有在同等程度上阻止人們承擔風險。

穩定幣鞏固了其作為基礎設施而非催化劑的角色。

儘管短期內面臨一些不利因素,但穩定幣的長期發展軌跡仍然是結構性增長。

到 2025 年,穩定幣市場總規模將超過 3000 億美元,鞏固數字美元作為加密貨幣市場基礎設施核心層的地位。

即使來自新興發行方和代幣化銀行存款的競爭日益激烈, Tether和 Circle 仍然在發行和交易活動中佔據主導地位。

Circle 在爭取機構用戶時,一直強調USDC的監管地位和儲備透明度,而 Tether 的全球影響力使USDT成為離岸市場的主要結算資產。

它們共同支撐著貿易、貸款和跨境資金流動,而這些活動越來越多地在傳統銀行營業時間和渠道之外進行。

當前的情況表明,基礎設施建設的增長並不能保證價格立即上漲。儘管交易員對將資金投入波動性較大的資產仍持謹慎態度,但穩定幣作為結算和資金管理工具的應用正在不斷擴展。

對於比特幣而言,其含義顯而易見。制約因素並非系統中缺乏美元,而是缺乏讓這些美元發揮作用的意願。

在穩定幣資金恢復流入交易所且融資條件發生決定性轉變之前,上漲行情可能會面臨阻力。

從這個意義上講,最近的鑄幣浪潮與其說是即將上漲的信號,不如說是市場等待明朗化的反映。