Polymarket 的交易員們認為,中國境內比特幣購買合法化的前景大約會受到 5% 的影響。

乍看之下,這個數字似乎微不足道。然而,它引發了一個問題:到2026年底,中國政府是否會明確允許公民在中國大陸境內將人民幣兌換成比特幣?

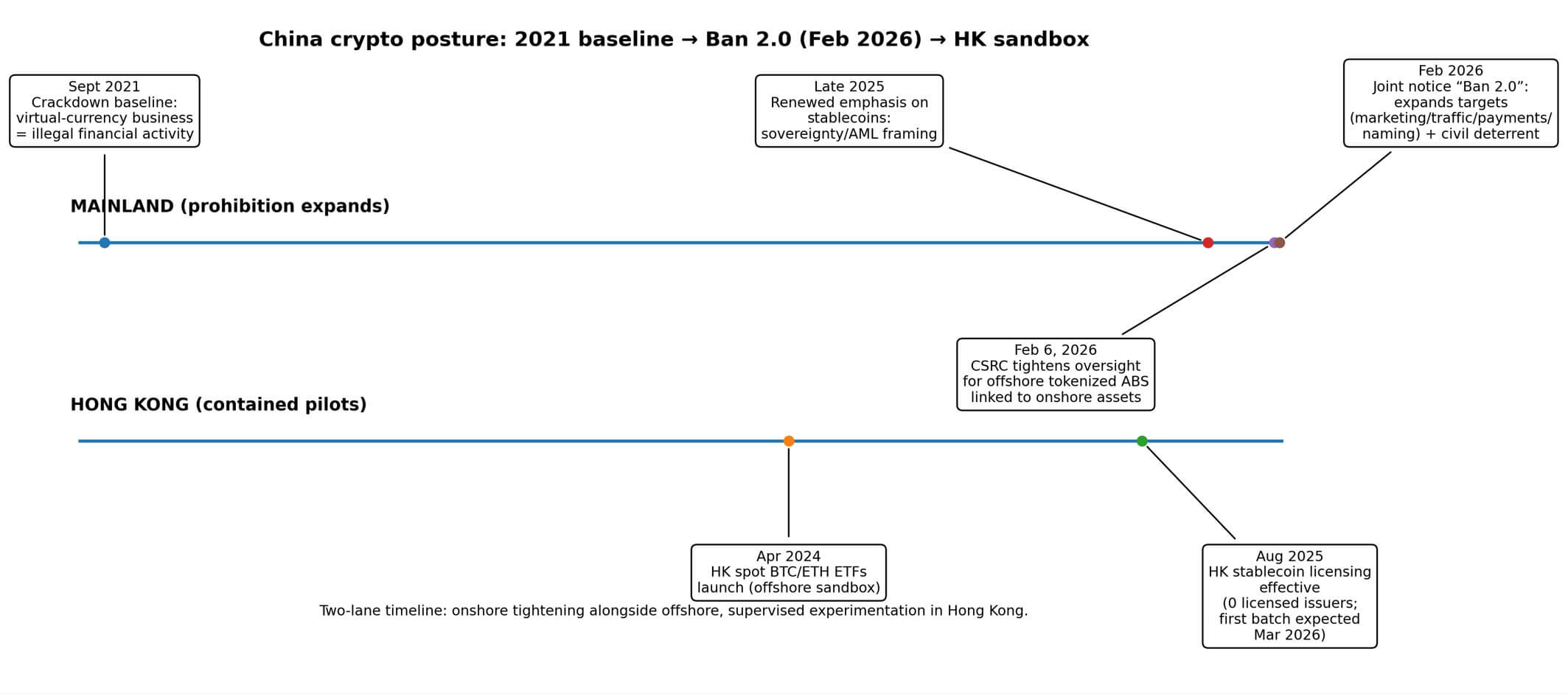

這一區別至關重要,因為北京最近完成的監管體系指向了相反的方向。

預測市場提出了一個二元問題:中華人民共和國是否會在 2026 年 12 月 31 日之前宣佈,中國公民可以在中國境內合法地使用人民幣購買比特幣?

這項決議的關鍵在於公告本身,而非執行情況。它排除了香港的監管沙盒、離岸產品和機構規避措施。這是對境內銀行體系和合法購買途徑的一次考驗,而這些恰恰是中國去年一直在系統性拆除的基礎設施。

禁令力度進一步加強了。

2026年2月,中國監管機構發佈了一份影響深遠的聯合通知,實際上正式確立了“禁令2.0”。該文件重申,虛擬貨幣商業活動構成非法金融活動,加密貨幣不具備法定貨幣地位。

然而,它超越了它所取代的 2021 年 9 月框架,明確針對營銷、流量促進、支付清算,甚至支持加密貨幣活動的實體的命名或註冊。

該通知特別指出穩定幣是優先執法領域,禁止未經授權在境外發行與人民幣掛鉤的穩定幣,並將其視為反洗錢漏洞、欺詐和未經授權的跨境資金轉移的途徑。

它還引入了一項民事威懾措施:投資虛擬貨幣或相關產品現在違反了“公共秩序和良好道德”,使此類交易在法律上無效,並給投資者造成個人損失。

這並非一份競選備忘錄。它廢除了2021年的通知,並確立了自身作為新的法律基準。對於任何押注年底前政策會逆轉的人來說,這個時間表看起來十分不利。

| 策略層 | 它是什麼(通俗易懂的語言) | 這是否符合 Polymarket 的“是”要求? | 大陸地位(2026年2月後框架) | 香港的“壓力閥”? |

|---|---|---|---|---|

| 在岸零售購買(人民幣→比特BTC) | 在中國大陸,普通民眾可以通過合法的應用程序/交易所/場外交易平臺將人民幣兌換成比特幣。 | 是的 | 禁止 | 不——香港不會改變在內地用人民幣購買BTC的合法性。 |

| 交易所/交易場所(國內牌照) | 獲得中華人民共和國政府許可的加密貨幣交易所或交易場所合法運營,可以為中國大陸居民提供服務。 | 不 | 禁止/針對 | 是的——香港可以向虛擬音頻服務提供商/場所頒發許可證,但這仍然是境外行為,並不能使內地場所合法化。 |

| 銀行軌道(人民幣存款/結算) | 銀行/支付公司可以提供人民幣賬戶、存款/取款以及加密貨幣相關交易的結算/清算服務。 | 不(除非它明確允許在境內合法購買人民幣→比特BTC)。 | 有針對性/禁止(重點是鐵路和便利設施) | 部分——香港銀行渠道可以支持持牌香港業務;但不會重新開放人民幣渠道進行內地加密貨幣交易。 |

| 託管/經紀產品 | 受監管的實體可以為客戶託管BTC,或提供經紀BTC敞口(資金、結構化票據、包裝)。 | 不 | 禁止(視為“虛擬貨幣相關產品/活動”) | 是的——香港可以在一個封閉的司法管轄區內託管受監管的產品(例如,ETF/託管)。 |

| 採礦合法性 | 採礦是合法的/受監管的(許可證、稅收、電網接入),而不是被禁止/懲罰的。 | 不 | 禁止(不提供住宿;執法力度可能因地而異) | 不——香港不是採礦中心;香港不承認內地採礦合法化。 |

| 香港市場準入(ETF/穩定幣) | 通過香港現貨加密貨幣ETF、香港牌照下的穩定幣、香港規則下的代幣化試點項目進行投資。 | 否(市場“中國境內”的定義明確排除在外) | 不適用於大陸法律;大陸限制仍然適用。 | 是的——ETF + 穩定幣牌照 + 受監管的試點項目相當於在大陸未開放市場的情況下進行離岸實驗。 |

| 離岸機構的變通辦法 | 離岸交易所/產品/機構提供比特BTC敞口;大陸用戶通過 VPN/OTC/跨境渠道訪問。 | 不 | 有針對性/禁止性活動(尤其包括招攬/營銷/交通便利化和跨境資金流動途徑) | 部分——香港可以銷售產品,但“進入內地”仍然受到政治限制,不符合境內採購標準。 |

香港作為對照實驗

從香港作為監管試驗場的角度來看,北京對加密貨幣的態度就更加清晰了。

2024 年 4 月,香港推出了亞洲首個現貨比特幣和以太坊 ETF,明確將其作為產品推向市場,因為在中國大陸的交易仍然被禁止。

香港的穩定幣發牌框架於 2025 年 8 月生效,但截至 2026 年初,香港金融管理局的登記冊顯示,持牌發行機構數量為零。

第一批預計將於 2026 年 3 月交付,監管機構已表示數量將“非常少”。

即使是境外實驗也面臨政治制約。《金融時報》報道稱,包括螞蟻集團和京東在內的中國科技巨頭在北京干預後暫停了在香港發行穩定幣的計劃。

其寓意是:創新可以在受控環境中進行,但前提是它要加強而不是規避中央監管。

這種結構允許北京允許使用受控的試點項目,例如 ETF、代幣化框架和授權穩定幣,同時對境內人民幣兌比特幣的兌換保持不可逾越的壁壘。

香港的作用是起到壓力釋放閥的作用,而不是預示內地政策的先兆。

標記化悖論

中國在 2026 年 2 月的監管閃電戰也明確了數字資產的允許範圍:在受到嚴格監管、獲得許可的代幣化渠道中。

2月6日,中國證監會加強了對離岸代幣化資產支持證券與境內資產掛鉤的監管,要求加強備案、披露和跨境協調。

同一天,中國人民銀行發佈通知,在打擊虛擬貨幣的同時,規定由境內資產支持的代幣化產品將受到嚴格審查。

三天後,路透社將此舉描述為建立了一條在境外發行由大陸資產支持的代幣的合法途徑,儘管在國內發行現實世界資產仍然是被禁止的。

這種解讀與北京的整體立場相符:數字金融只有在可審計、受國家監管並通過經批准的機構進行的情況下才是可以接受的。不受監管的交易則不可接受。

麥肯錫預測,到 2030 年,代幣化資產市場市值將達到約 2 萬億美元,樂觀估計將達到約 4 萬億美元,但不包括“比特幣等加密貨幣”。

北京可以同時積極支持代幣化和反對比特幣交易,因為代幣化符合國家的監控和控制基礎設施。

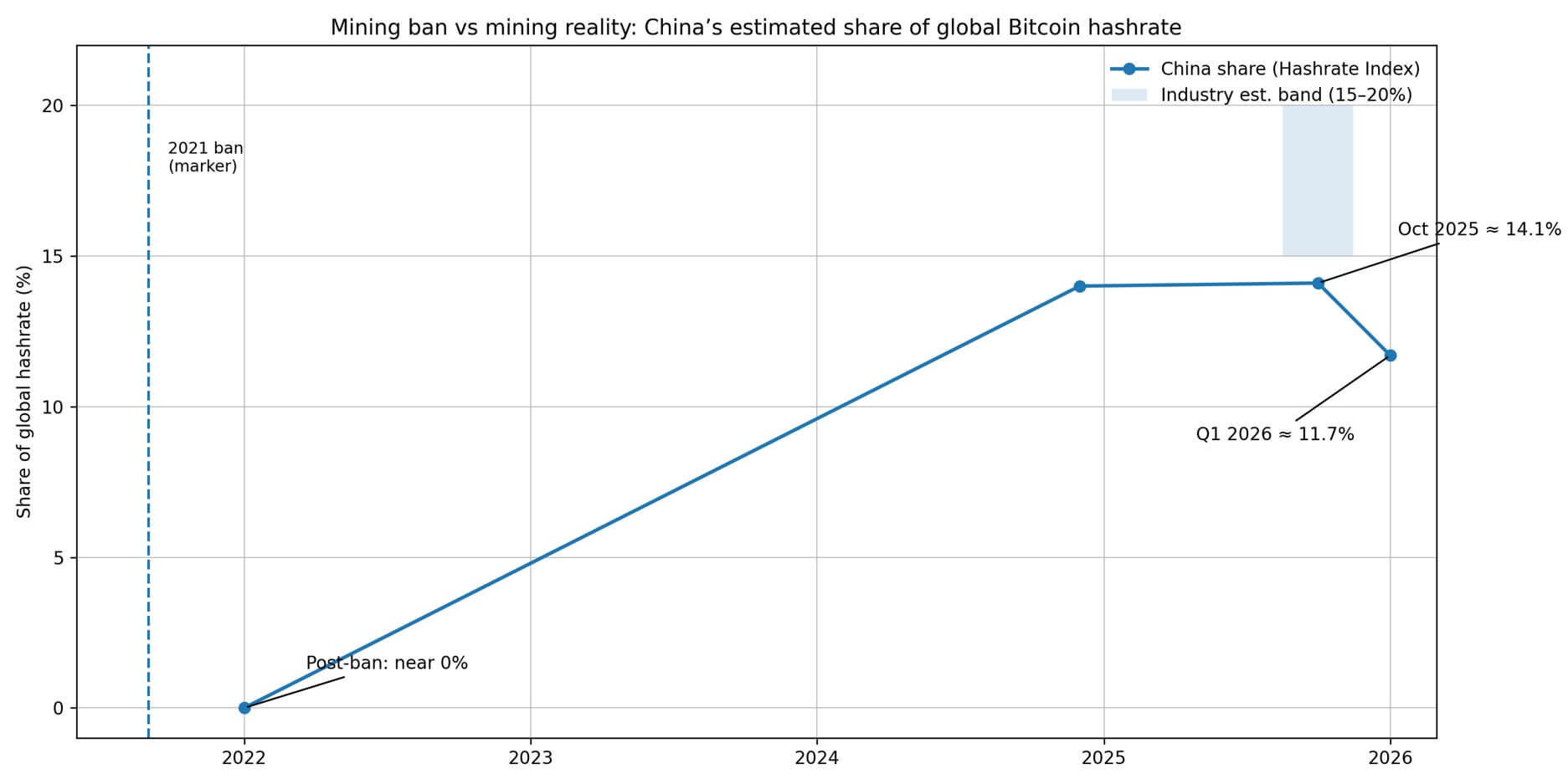

有一項數據讓這種收緊的說法變得複雜:根據算力指數,到 2025 年 10 月,中國的比特幣挖礦份額已反彈至約 14%,一些業內人士估計,這一份額將達到全球挖礦的 15% 至 20%。

儘管採礦禁令已經生效,但採礦活動仍然死灰復燃,這表明地方層面的執法存在漏洞。

但這種動態反映的是合規性的轉變,而非政策的逆轉。地方對地下采礦的容忍度並未轉化為國家層面的法律明確性,北京2026年2月發佈的通知也未對採礦活動做出任何讓步。

5%的賠率究竟值多少錢?

Polymarket 目前的定價反映的是一系列低概率情景。

最有可能獲得“贊成”決議的途徑是開展一項範圍較窄的境內試點項目:在自由貿易區內建立一個由國家監管的平臺,允許進行有限的人民幣兌比特幣交易,但須遵守嚴格的資本上限和了解客戶控制措施。

這樣的試點項目需要明確的許可途徑、獲得銀行服務的渠道,以及擺脫“非法金融活動”。

當前的監管環境沒有任何跡象表明會朝著這個方向發展。2026年2月出臺的框架將監管窗口向相反的方向移動,不再將虛擬貨幣業務視為可以容忍的灰色地帶,而是視為必須取締的非法活動。

第二種情況,即通過嚴格監管的產品間接接觸比特幣,可能會獲得支持,例如內地投資者通過獲准渠道購買香港加密貨幣 ETF。

然而,這並不符合 Polymarket 的決議標準,該標準取決於合法的境內人民幣兌換比特幣交易。

主權視角及值得關注的信號

北京的強硬立場也與人們對貨幣主權的普遍擔憂相吻合。

2025年,國際清算銀行指出,超過99%的穩定幣以美元計價,這引發了人們對隱性美元化和逃避資本管制的擔憂,而這些恰恰是中國監管機構在為加密貨幣限制辯護時所引用的漏洞。

對於一個將資本管制視為宏觀經濟穩定必要條件的政府而言,允許不受管制的人民幣兌比特幣兌換就如同在大壩上打開了一個永久性的漏洞。

這種政策逆轉的政治代價,尤其是在沒有危機迫使北京採取行動的情況下,看起來高得令人難以承受。

如果賠率要發生顯著變化,某些觸發因素會先於這種變化出現。國務院或中國人民銀行正式發表聲明,確立持牌交易所或經紀商在國內合法運營的途徑,將是最為明確的信號。

允許人民幣賬戶結算加密貨幣平臺交易的銀行授權是另一個例子。官方公告措辭的轉變,從“非法金融活動”到“受監管活動”,則表明概念框架的重新構建。

自由貿易區公告明確允許在指定地理區域內使用比特幣購買人民幣,這可能無需全國範圍內的合法化即可滿足寶利市場(Polymarket)的審批標準。但目前尚未出現此類跡象。

自 2025 年末以來,監管軌跡一直是單向的:更嚴格的控制、更明確的禁令以及更明確的民事和刑事威懾。

真正的賭注

Polymarket的交易員們並沒有在評估中國是否會“擁抱加密貨幣”或“對區塊鏈友好”,而是在評估北京可能在一年內推翻新近加強的政策框架,允許公民將國家貨幣兌換成政府認定為非法的資產,而且這樣做沒有任何明顯的政治或經濟催化劑。

北京構建的卻是一個二元體系:國家監管下的許可型數字金融,以及對去中心化交易的持續禁止。

香港可以開展實驗,代幣化可以在受控的軌道上進行,穩定幣可以在嚴格的條件下獲得牌照。但境內人民幣兌換比特幣的交易仍然與中國在2025年和2026年初逐步完善並寫入法律的監管邏輯不符。

這一架構並非含糊不清,而是明確、規範且覆蓋面廣。押注到2026年12月會出現逆轉,不僅是在與現行政策作對,更是在與中國剛剛構建完成的框架作對。