原文作者:quantumzebra 123

“雖然 GMX 在當下的熊市裡呼風喚雨,但它可能會在牛市中崩盤。”一個朋友最近又開始散播關於 GMX 的 FUD。“GMX 的機制設計會導致牛市中多頭/空頭頭寸之間的不平衡,從而降低 GLP 回報,並引發死亡螺旋。”

我的第一反應是把這當笑話看。

GMX 是 2022 年表現最好的 DeFi 協議之一。牛市只會增加其熱度並把 $GMX 價格推得更高。

但在反覆思考後,我意識到這並不完全是胡說八道。所以我試圖用資料驗證上述情形是否真的有可能發生。

我的發現如下:

在牛市中,基本不會有交易者在 GMX 上開空。

由多頭主導的 GMX 會在一定程度上降低 GLP 回報,但這並不意味著流動性提供者會因此退出。

GMX 的機制缺陷在熊市中被掩蓋了,但所謂的 GMX 牛市死亡螺旋理論站不住腳。

我在下面詳細分享我的分析,歡迎大家拍磚。我不在乎我是對還是錯。我只關心我是否應該在下一個牛市到來時繼續持有我的 $GMX。

什麼是 GMX

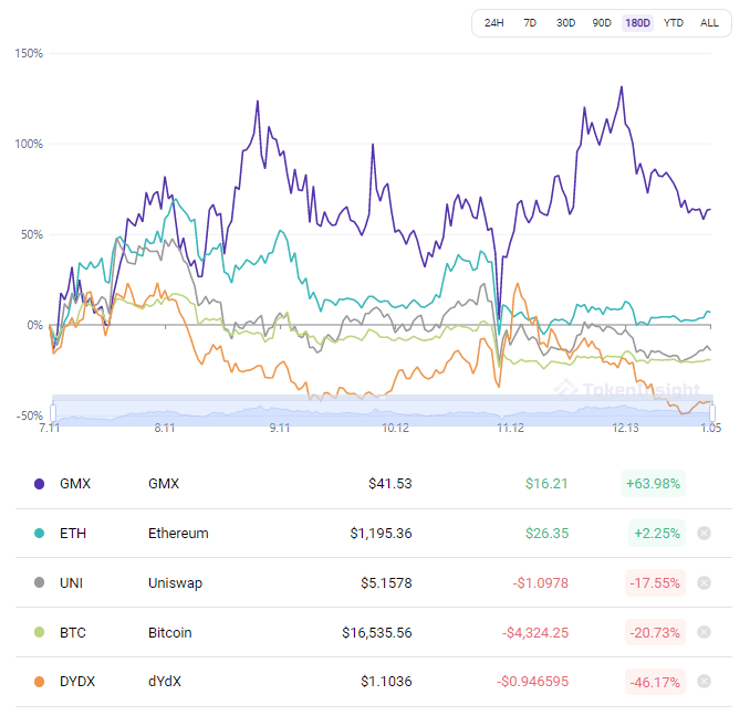

在過去的半年裡,GMX 的表現明顯優於市場,而像 DYDX 這樣的 DeFi 藍籌項目的價格則一落千丈。

GMX 提供零滑點的現貨和保證金(槓桿)交易。GMX 讓使用者與 GLP 池進行交易,這與傳統的 Perp 交易所不同。在傳統的 Perp 交易所中,使用者互為對手方。吹毛求疵的話,GMX 不能算 Perp 交易所,但是其保證金交易的使用者體驗與 Perp 非常相似。

GLP 是 GMX 的資金池,其中約 50% 是穩定幣,另一半是加密貨幣,如 $BTC(15% )和 $ETH (35% )。GLP 池是 GMX 上每筆交易的對手方。LP 通過將資產存入 GLP 池為 GMX 提供流動性。作為回報,GLP 持有者獲得 GMX 平臺產生的費用的 70% 。如果交易者虧錢,GLP 持有者還會贏得額外的收益,反之亦然。

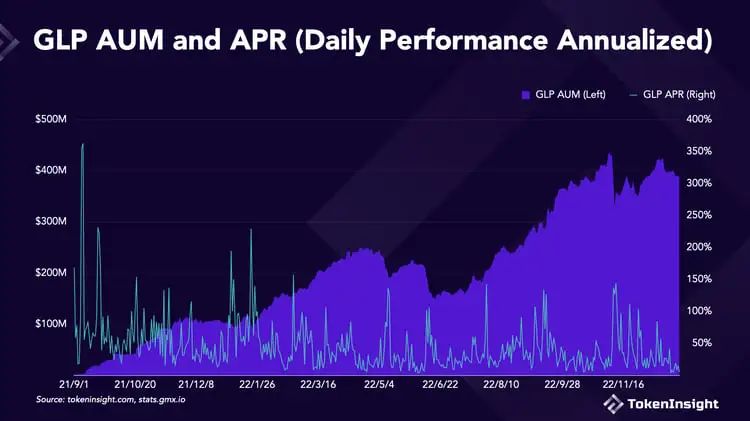

真實收益率

GMX 在 2022 年迅速崛起,因為有關真實收益率(Real Yield)的討論席捲了 Crypto Twitter。Degens 從高度通脹的 Token 轉向了像 GLP 這樣提供 $ETH 收益的 Token。在 2022 年的大部分時間裡,GMX 的 GLP 持續實現了 20% + 的 APR,這甚至在 Terra 最輝煌的日子裡使 Anchor 相形見絀。儘管巨集觀環境導致加密市場整體下行,但是 GLP 在保持極具競爭力的 APR 的同時,實現了逆勢增長。

這裡 APR = 每日費率 / GLP AUM * 365 。

GLP 的挑戰

GLP 最大的挑戰是在牛市中保持競爭力,因為它的設計缺陷在熊市中體現得不太明顯。

每一種設計都是權衡取捨。雖然 GMX 允許交易者以完全去中心化的方式執行零滑點交易,但 GMX 要求交易者向 GLP 支付借款費用,無論它們是多頭還是空頭。這與在真正的 Perp 交易所交易不同。

在傳統 Perp 交易中,根據 Perp 價格和現貨價格之間的差異,總有一方交易者向持有相反頭寸的對手方支付資金費用。例如,當市場看漲,資金利率為正(Perp 價格 > 現貨價格)時,持有多頭頭寸的交易者向持有空頭頭寸的交易者支付資金費。在交易中,總是有一方收到資金費用以保持其頭寸。

就像之前提到的,GMX 不是 Perp,它只是提供類似於 Perp 的交易體驗。Delphi Digital 在他們的分析中簡短地提到了這一點,但沒有深究。

在熊市中,交易者較為平均地分為多頭和空頭,真正的 Perp 交易所和 GMX 之間的差異不大。

但在牛市中,交易者都會看多。真正的 Perp 交易所通過強迫多頭向空頭支付資金費來平衡這一偏差。然而,GMX 上的空頭不僅收不到資金費,還必須支付借款費用。因此,在牛市期間,在 GMX 上做空的人腦子都瓦特了。

在牛市中,GMX 將全是多頭,這帶來兩個影響。

首先,這使得 GLP 池的資本效率降低,因為由穩定幣組成的一半池子將毫無用處。交易者只會從 GLP 池中借出 $BTC 和 $ETH 進行多頭押注。這就像駕駛一架只有一側發動機在工作的飛機,你不會立即從天上掉下來,但你會變得不那麼安全。

其次,GLP 將一直虧錢給交易者,因為他們將 $BTC 和 $ETH 的上漲潛力都出租給了交易者。GLP 只能依靠平臺費用分紅來彌補損失。GLP 回報的下降可能導致流動性提供者去其他地方尋找更高的回報率。牛市意味著他們可以很容易地找到龐氏幣,這些龐氏幣可以在狂歡結束前實現 1, 000, 000% 的年利率。(還有人記得 $TIME 嗎)

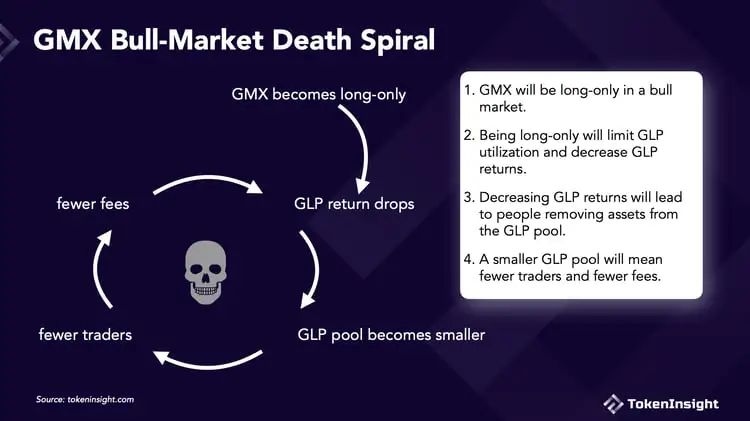

GLP 總額的下降導致交易者可以借入的資產減少。如果沒有足夠的流動性,交易者將只能轉向其他平臺。交易者減少導致平臺產生的費用減少,這進一步削減了 GLP 的回報,並引發死亡螺旋。

GMX 的牛市死亡螺旋

GMX 的牛市死亡螺旋由四個步驟組成:

GMX 上的交易者在牛市中只會做多。

只做多將限制 GLP 的利用率並降低 GLP 回報。

GLP 回報下降將導致人們從 GLP 池中移除資產。

更小的 GLP 池將意味著更少的交易者和更少的費用。

我將用資料來驗證其中的每個步驟。

GMX 上的交易者在牛市中只會做多

這是 95% 正確的。

由於空頭頭寸可以在其他交易所獲得資金費用,但必須在 GMX 上支付借款費用,因此任何理性的交易者不會在牛市期間在 GMX 上做空。

資料支援這一結論。

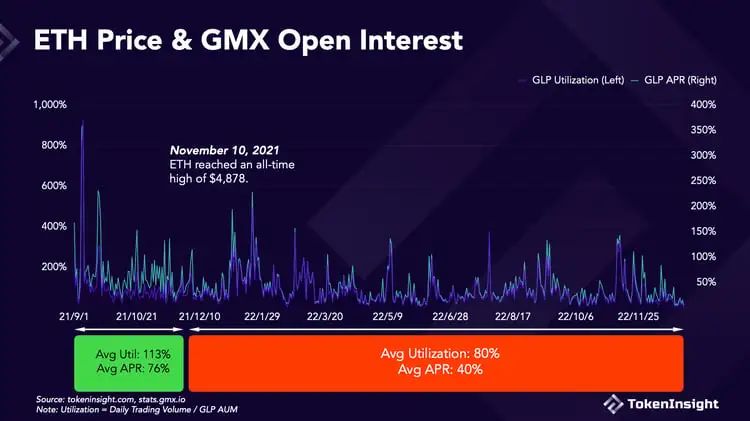

GMX 15 個月的歷史可以分為兩個部分。第一階段從 2021 年 9 月 1 日到 2021 年 11 月 10 日,是一個短暫的牛市,ETH 衝到了歷史高點。從 2021 年 11 月 10 日起的第二階段,是漫長而痛苦的熊市,ETH 下跌了 70% 以上。

儘管交易者在第二階段中做多和做空幾乎各佔一半,但在第一階段,GMX 95% 的未平倉量都是多頭。歷史多半將在下一個牛市到來時重演。

只做多將限制 GLP 的利用率並降低 GLP 回報

資料並不能證實或證偽這個說法,但它很可能是錯誤的。

僅僅看 GLP 利用率和 APR 的話,GLP 甚至在第一階段表現更好,只做多反而提升了利用率和 APR。但這是一個不公平的比較。

不過,交易者是否賺錢與 ETH 的價格走勢密切相關。

賭徒一定會輸錢給開賭場的。

這在 GMX 15 個月的歷史的大部分時間裡都是如此,但並非全部。去年秋天,在 $ETH 上漲至歷史最高水平的過程中,交易者扭約 200 萬美元的虧損(2021 年 9 月 21 日)為約 300 萬美元的盈利( 2021 年 11 月 10 日),淨賺 500 萬美元。然而,隨著之後 $ETH 從 4, 878 美元暴跌至 1, 200 美元,GMX 交易者揮霍了所有的盈利,還累積了超過 4, 000 萬美元的淨虧損。

雖然樣本很小,但我們不得不承認,在牛市期間,GLP 會一直虧錢給交易者。在那種情況下,GLP 分得的費用是否足以彌補損失?

我通過將交易者盈利(或虧損)加入平臺費用中來計算 GLP 的實際回報。

調整後的 GLP APR 在牛市階段降低,在熊市階段升高,因為 GLP 的回報在牛市期間因交易員的盈利而減少,而在熊市期間因交易員的虧損而增加。交易者在熊市中既要上交手續費,還會一直虧錢給 GLP。

調整後的 GLP APR 平均約為 50% ,這相當不錯。但這也是資料變得混亂的地方,因為第一個短暫的牛市階段恰逢 GMX 上線初期,當時的一切都是實驗性的,資料量也有限,因此結論不一定準確。

GLP 回報下降將導致人們從 GLP 池中移除資產

那麼,當 GLP 回報率下降時,LP 會逃離嗎?不完全是。

在 GMX 發展的第一階段,也就是牛市中,GLP 的 Adjusted APR 經常為負值,但 AUM 卻持續增長。

如果說圖中能看出什麼的話,似乎 GLP AUM 的減少會導致 APR 的增加。當餐桌上的 GLP 持有者減少時,剩下的每個人都會分得更大的蛋糕。這種動態平衡防止了發生銀行擠兌,有助於穩定 GLP 供應。

更小的 GLP 池將意味著更少的交易者和更少的費用

資料上也看不出更小的 GLP 池是否意味著更少的交易者和更少的費用。有太多的因素在起作用,因果關係並不明顯。

GLP 池的大幅減少都是由重大事件而不是 APR 的波動引發的,例如 5 月的 Terra, 6 月的 3AC 和 11 月的 FTX。這些事件都導致市場波動很大,交易者也最活躍。因此,GLP AUM 的減少通常伴隨著費用的增加。

上一節中提到的動態平衡因此被放大,剩餘的 GLP 持有者已經可以獲得更大的份額,而且蛋糕也變得更大:重大的加密 FUD → 更多的 GLP 贖回以及更多的交易者和更高的費用 → 高 GLP APR → 更多的 GLP 鑄造。

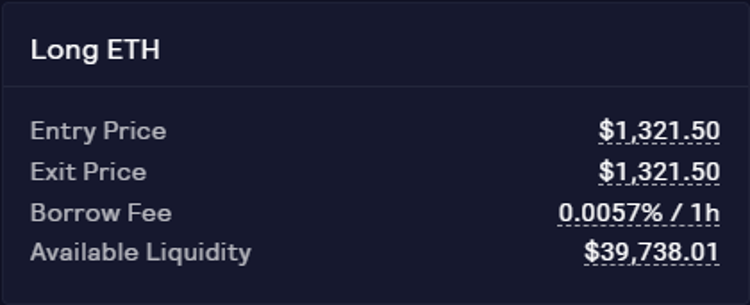

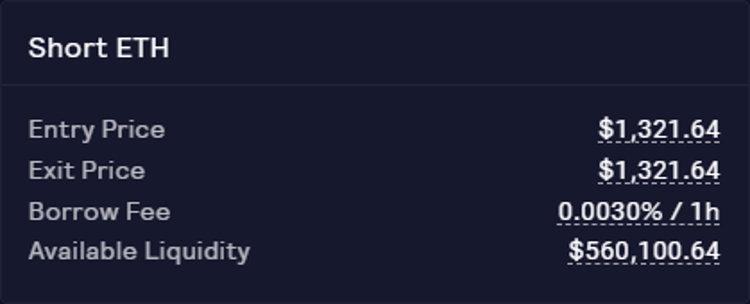

不過,流動性枯竭的風險始終存在。就在我撰寫本文時,GMX 上 $ETH 的可用流動性降至不到 4 萬美元,因為當時出現了小牛市,每個交易者都急於從中獲利。這樣的時刻還會有更多,尤其是在長期的牛市期間。雖然很難預測屆時會發生什麼,但基於過去的表現,GMX 不太可能立刻崩潰。

來源:GMX

來源:GMX

寫在最後

所謂的 GMX 牛市死亡螺旋站不住腳。即使所有交易者都在牛市中做多,GMX/GLP 仍然是一個具有相當吸引力的印鈔機。GMX 為 GLP 持有者分配的費用足以彌補交易者引發的損失。

然而,多空失衡是真實存在的問題。GMX 可以考慮採取措施來減輕這種影響。例如,GMX 可以提高多頭頭寸的借款費用,並加入對空頭的資金費,以激勵交易者開設空頭頭寸。GMX 還可以降低 swap 費用,以激勵使用者在 GLP 池中用 BTC/ETH 交換穩定幣。

在牛市期間,GLP 回報率的下降也會對依賴其 GLP 收益率的項目產生廣泛的影響,例如 Umami、Jones DAO、Rage Trade、GMD 等。

Twitter 上的敘事是會影響市場情緒和價格的。GMX 受益於真實收益率的敘事,也可能會受到其他敘事的傷害。成也蕭何,敗也蕭何。以下情況並非不可能發生:牛市中 GMX 多頭流動性收緊,交易者無法開設新頭寸,GLP 持有者無法贖回,FUD 在 Twitter 上發酵,市場開始相信輿論而不是事實。黑天鵝並不存在,直到冒險家在澳大利亞西部發現它們。