3月11日,USDC的發行商Circle稱,USDC的400億儲備金中有33億存款在矽谷銀行,在此之前矽谷銀行因“流動性不足和資不抵債”而被迫關閉,並指定了美國聯邦儲蓄保險公司(FDIC)接管。

雖然Circle受到影響的只是一小部分資金,但因為週末銀行並不上班,大規模購買USDC贖回美元這一套利機制失效且Coinbase也關閉了USDC的美元提款通道,USDC、DAI、FRAX、MIM等穩定幣相繼脫錨。在市場劇烈波動的情況下,也蘊含著一些機會。

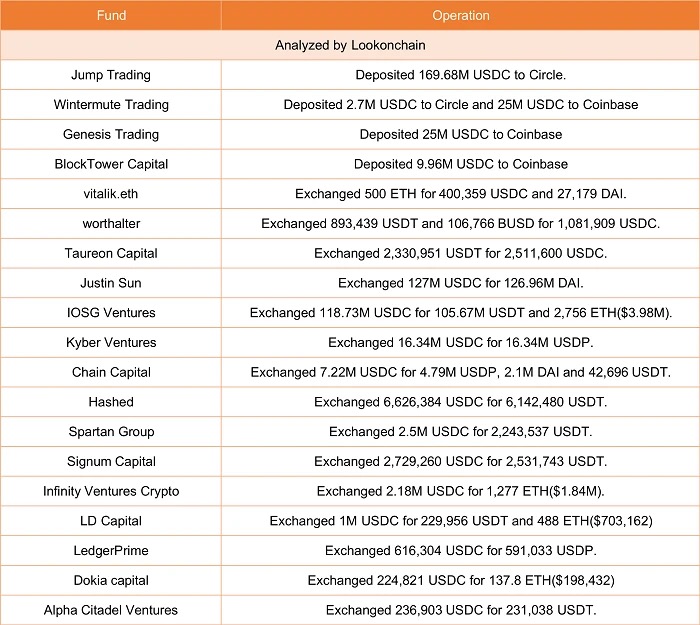

Lookonchain統計的機構操作

抄底:USDC損失有限且大概率會回到1美元附近

最簡單的操作就是等待USDC下跌後進行抄底,依據在於USDC儲備金受到矽谷銀行影響的比例不超過10%,那麼USDC當前的理論價值應該超過0.9美元,USDC跌到0.9美元以下就是合適的抄底機會。

這已經考慮了矽谷銀行被清算並完全不能收回資金、Circle坐視不理等極端情況。實際上,矽谷銀行因為在風險投資行業的良好聲譽,也有不少的支持者。據彭博社報道,超過100家銀行簽署了一份支援矽谷銀行的宣告,如果其它實體收購矽谷銀行,投資者將繼續與矽谷銀行保持關係。

3月12日,Circle也釋出公告稱,如果矽谷銀行的資金不能100%回款,Circle將使用公司資源彌補短缺以支援USDC。在美國銀行下週一營業後,USDC的流動性操作將恢復正常。

在過度的FUD情緒之下,部分投資者可能擔心美國其它銀行也可能步Silvergate和矽谷銀行的後塵,第一共和銀行(FRC)的股票價格在週五開盤時曾跌超50%。據彭博社報道,美聯儲和FDIC正考慮設立基金,為陷入困境的銀行提供存款擔保。

直接進行抄底的投資者還需實時關注動態,以免讓自己處於不公平地位。例如在FTX風險剛剛暴露時,資金缺口相對於總存款的比例並不高,但因為很多人全額提款,且在提款關閉後FTX還通過特殊渠道向部分人開放了提款,導致沒有提款的人可能損失100%的資金。

即使有風險,大概率USDC也會在週一恢復至接近1美元的價格。

避險:USDC與BUSD和DAI的互換

在USDC脫錨後,可以選擇將USDC 1:1兌換為其它穩定幣,以期望其它穩定幣的發行商能夠兜底。如果USDC恢復1美元,將沒有任何損失;如果USDC繼續脫錨,其它穩定幣的發行商也可能彌補USDC的虧空。

首先是BUSD和USDC的互換,幣安預設將使用者充值的USDC兌換為BUSD,因此USDC脫錨的早期,BUSD和USDC在幣安仍然能夠按1:1互換。在USDC已經脫錨的情況下,BUSD理論上比USDC風險更小,可能有幣安的兜底。事實也如此,隨著USDC脫錨的持續,幣安關閉了USDC和BUSD的互換通道,此後BUSD的負溢價維持在1%左右,而USDC的負溢價最高超過10%。

第二是DAI與USDC的互換,Maker的穩定錨定模組允許DAI與USDC之間的互換。在沒有其它渠道規避風險的情況下,DAI也是比USDC更好的選擇,因為還有部分DAI是超額抵押加密貨幣鑄造的,且MakerDAO有可能對協議中的壞賬進行兜底。波場創始人孫宇晨也進行了這一操作,事後MakerDAO確實採取了積極措施,DAI的負溢價低於USDC。

套利:不同鏈上和DEX之間的價格差異

在USDC價格波動的時候,市場上也有很多套利機會,這個思路的核心就是多觀察同種資產在不同鏈和中心化交易所之間的價格差異。

例如,Optimism和Arbitrum上的ETH/USDC交易對和OKX上價格的不同,需要使用1inch等交易聚合器,即使單個DEX上ETH/USDC的價格和交易所相同,也能通過DeFi的可組合性套利。其中一種操作是用USDC通過Optimism的1inch購買ETH,再到OKX、Bybit等平臺換成USDC。當USDC貶值時,交易經過會“USDC-sUSD-sETH-ETH”的路徑,通過Synthetix的原子交易完成。核心原因可能是因為在USDC價格下跌後,鏈上的USDC/sUSD交易對的價格並沒有變化,Stableswap會導致流動性聚集,從而提供可觀的流動性。

由於OKX支援更多不同鏈上資產的充提(如Optimism、Arbitrum的USDC),且開通了更多流動性好的交易對(如ETH/USDC),短期內流入了更多資金。事後,幣安也恢復了USDC/USDT交易對,並表示將開通ETH/USDC等交易對。

最後,PANews在這裡要提醒大家,在進行鏈上操作時一定要小心。一個反面教材是,某使用者將超過200萬美元的Curve 3pool LP代幣通過Kyber的聚合路由賣出,僅獲得了0.05 USDT。原因在於該使用者既沒有按照流程操作(應當直接通過Curve贖回流動性),在兌換時也沒有注意價格,最後被MEV機器人賺取超過200萬美元的利潤。