隨著 USDC 脫錨危機結束,其流動性恢復,USDC 也在昨日回漲至 1 美元,似乎又恢復了往日的穩定幣巨頭地位,但此事件過後,其強大的恢復能力也並未削減行業對穩定幣的擔憂,反而更加劇了對美元掛鉤穩定幣的擔憂。如果 USDC 不算是穩定的資產類別,那麼我們應該在哪儲存我們的 1 美元呢?今天將介紹一個去中心化借貸協議,也是專注於穩定幣的收益協議:Liquity Protocol(LUSD & LQTY),並且 LUSD 也是近期市場談論較多的穩定幣。

Liquity Protocol 簡介

Liquity Protocol 是一個去中心化借貸協議,也稱 Collateralized Debt Protocol——抵押債務協議(CDP),可以通過抵押 ETH(ETH 是 Liquity 接受的唯一抵押品型別)申請無息借貸,獲得 LUSD 穩定幣貸款,作為 DeFi 協議,Liquity Protocol 具有不可變、非託管、免費治理的特性,是完全的去中心化 DeFi 協議。

LUSD 與 USDC、USDT 類穩定幣不同的是,後者是 1:1 與美元掛鉤的,如果資產和負債脫離 1:1,那麼該類穩定幣就會崩盤,不再穩定。LUSD 的區別是,LUSD 不是與法幣(儲存在銀行中的實物現金)掛鉤,而是與 ETH 掛鉤。且該協議具抗審查特性,沒有監管機構可以禁止 LUSD 的發行,協議完全由程式碼操作,程式碼是不可變的。

Liquity Protocol 免息借貸機制是,該協議收取一次性借入和贖回費用。這一費用會根據最近的贖回時間在演算法上進行調整。例如:如果近期發生更多的贖回(這意味著 LUSD 的交易價格可能低於 1 美元),則借貸利率(費用)將增加,從而阻礙借貸。

在該項目上進行借貸,需要借款人通過以太坊地址開設一個金庫(trove),每個地址只能有一個金庫,在金庫中存入一定數量的 ETH,就可以提取相應數量的 LUSD,前提是抵押率不能高於 110%,最低借貸數量為 2000 LUSD。當然,使用者可以隨時清償債務並關閉金庫。雖然 ETH 也有價格下跌的風險,但該協議會即時清算 LUSD 到 ETH 的頭寸,以確保協議完全 1:1 的抵押借貸比例。

Liquity Protocol 用例

其用例包括:

-通過抵押 ETH 借 LUSD;

-向穩定幣池存入 LUSD 確保流動性;

-質押 LQTY 賺取借入和贖回 LUSD 所支付的費用;

-當 LUSD 低於 1 美元時,用 1 美元 LUSD 兌換價值 1 美元的 ETH。

Liquity 收益來源分別是:

-LUSD Bonds

-質押 LQTY

-LUSD 穩定池

LUSD Bonds 收益

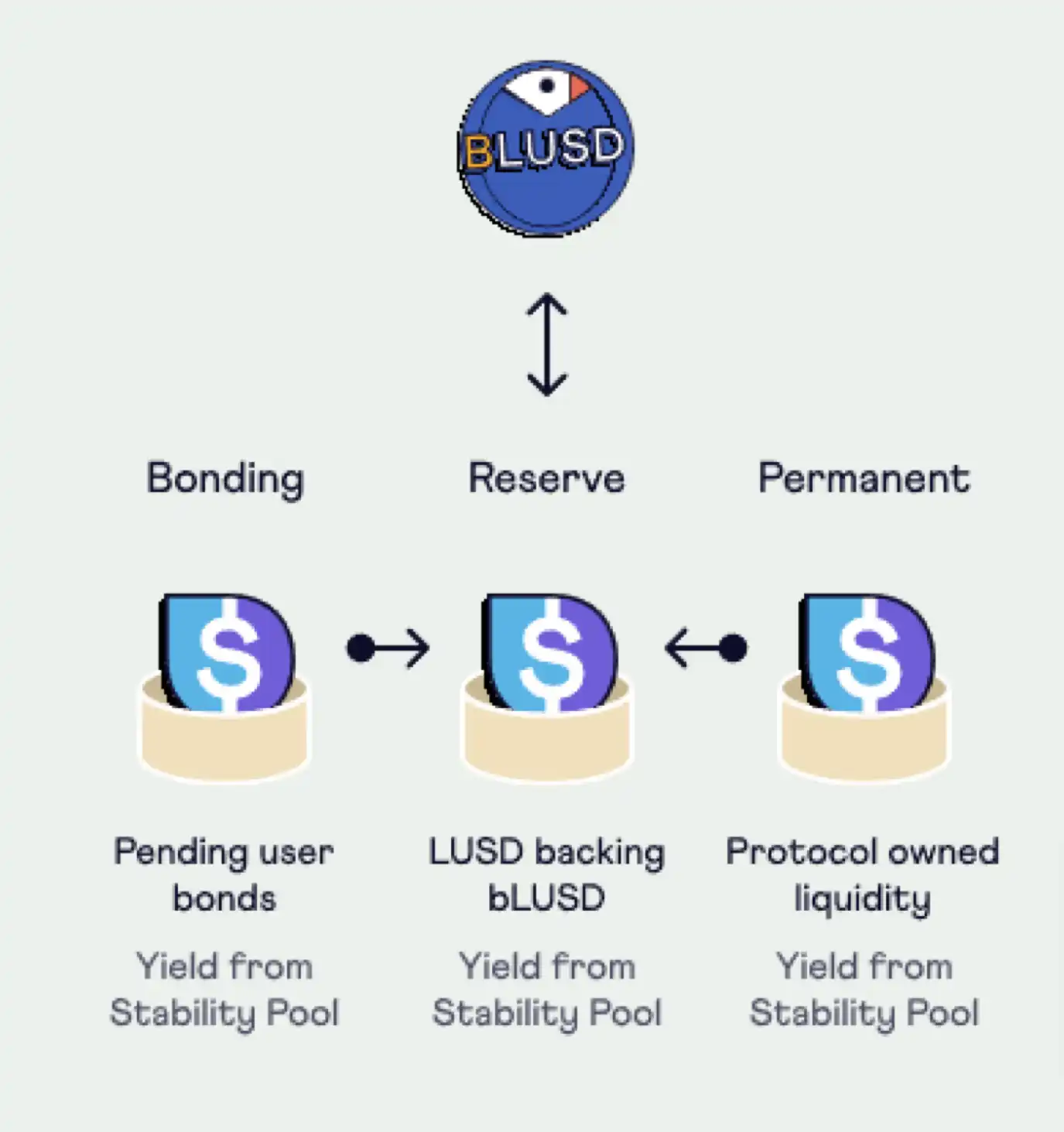

Bond 具有加強的自動複合收益率(auto-compounded yield),既可持有也可用於交易。通過三種不同的來源將其收益轉化為 bLUSD,也實現了收益增長。Bond 本身在技術層面可以作為 NFT,並在 OpenSea 上交易。

bLUSD 的優勢分別是:

相比在穩定池中存入 LUSD,它提供了更高的收益;

產生的收益是自動收穫和複合的;

也是一種 ERC-20 token,可以用作底價上漲的抵押品。

質押 LQTY

通過質押 LQTY 賺取部分協議費用(ETH、LUSD),開始質押後,使用者可以按比例賺取借款和贖回費用。DefiLlama 資料顯示,LiquityProtocol 在過去 24 小時內按費用排名第 11 位。

Liquity Protocol 的贖回機制是,使用者可以按照價格無限制地將 1 美元 LUSD 贖回為 1 美元 ETH,LUSD 則被銷燬,但贖回過程需要支付一定費用,如前文所說,隨著贖回量的增多(意味著 LUSD 可能會低於 1 美元),收取的借貸費用也會增加,從而降低借貸的吸引力,這種機制可以防止新的 LUSD 進入市場並將價格推低至 1 美元以下。

LUSD 穩定池

將 LUSD 存入穩定池中賺取 LQTY 收益與清算中的 ETH 收益,目前的 APR 約為 8.42%,如上文所說,清算的收益來自於 trove,當使用者存入 ETH 借出 LUSD 後,隨著 ETH 價格下跌,使用者並未進行加倉或者償還部分債務,就會導致抵押率低於 110%,進而發生 trove 的清算。

LUSD 的特殊機制

那麼 LUSD 如何保持與 ETH 穩定掛鉤並維持自己迴圈供應的呢,LUSD 有幾種特殊的機制。

硬掛鉤機制指的是 LUSD 可以 1:1 兌換為 ETH,系統收取一次性贖回費用,每次贖回費用都會增加,若隨著時間的推移沒有發生贖回,則逐漸減少至零。LUSD 在贖回時被銷燬。

例如,Peg = 0.98 美元,套利者以 0.98 美元買入 LUSD,以 1 美元贖回,獲得 0.02 美元的利潤,LUSD 的買入壓力會使其價格上漲;Peg = 1.15 美元,套利者以 110% 的抵押率取出最大借款並出售 LUSD,以獲得 0.05 美元的利潤。LUSD 賣出壓力使價格降低。

軟掛鉤機制指的是,LUSD 還受益於間接的的美元平價機制,將 LUSD 美元平價作為謝林點是其中之一,由於 Liquity Protocol 將 LUSD 視為等同於美元,因此兩者之間的平價是協議的隱含均衡狀態。

此外,LUSD 的借貸與贖回費用相同的機制也防止了防止 LUSD 供應失控,存入 ETH 借貸 LUSD,借貸費用與贖回費用具有相同的運作方式(更多人發行 LUSD,費用就會上漲)。

Liquity Protocol 作為流動性儲備的穩定池也是清算頭寸中償還債務的流動性來源,如果穩定池因清算而耗盡,債務和抵押品將被平均分配,該機制也是 Liquity Protocol 面對風險的緩衝器。

Liquity Protocol 還有著特殊的恢復模式,旨在應對大規模清算,當系統的總抵押率(TCR)低於 150% 時啟動,抵押率低於 150% 的頭寸可被清算,恢復模式旨在鼓勵存入 ETH 和償還債務。

LUSD 獲取方式

除了抵押 ETH 獲得 LUSD,使用者還可以在其他 Cex 或 Dex 上獲得 LUSD

Dex:Uniswap、Curve

CEX:Gemini

Liquity Protocol 合作伙伴與 token 經濟

Liquity Protocol 的合作陣容也非常強大,分別都有 Pantera Capital、Polychain、Nexus Mutual、Synthetix、Coinbase、Velodrome、OlympusDAO、Gemini、Huobi,而 LUSD 也是市值前十的穩定幣。

LQTY 的最大供應量為一億,迴圈供應 0.91 億,Coinmarketcap 上顯示目前其市值約為 2.85 億美元