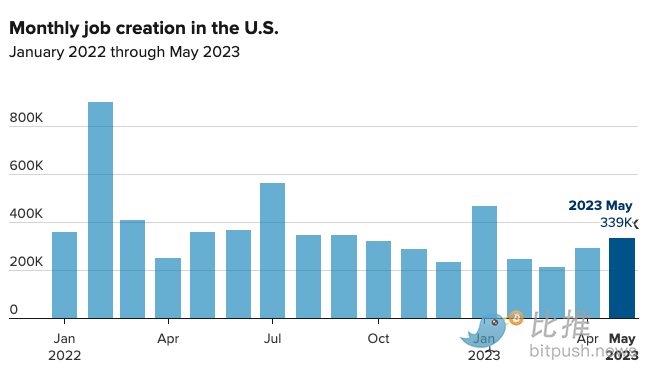

美國勞工部週五報告稱,5月份經季節性因素調整後的非農就業人數增加了 339,000 個,遠高於《華爾街日報》調查的經濟學家預期的 190,000 個,這是連續第 29 個月增長。雖然招聘市場火熱,但報告的其他指標,包括失業率上升和工資增長放緩,使加息訊號變得難以判斷。

報告顯示, 5 月份失業率升至 3.7%,高於預期的 3.5%。失業率是自 2022 年 10 月以來的最高水平,但仍接近 1969 年以來的最低水平。

失業率上升的主要原因是自營職業人數銳減 369,000 人。這是家庭調查中就業人數減少 310,000 人的一部分,家庭調查用於計算失業率,通常被認為比用於總體就業人數的機構調查更具波動性。

與此同時,總體就業資料的增長是由服務業領域的增加推動的,這些領域的人員配置水平似乎仍低於Covid 19前的標準。 休閒和酒店業增加了 48,000 個工作崗位,而醫療保健行業增加了 52,400 個。 商品生產部門的就業繼續保持穩定:製造業就業人數減少了 2,000 個,而建築業增加了 25,000 個。

作為關鍵通脹指標的平均時薪本月上漲 0.3%,符合預期。按年計算的工資增長了4.3%,低於預期0.1個百分點。每週平均工作時間減少 0.1 小時至 34.3 小時。

該報告傳達的一個資訊是,3 月份矽谷銀行倒閉引發的銀行業問題似乎仍未對就業市場造成太大影響。 雖然個體經營者數量的下降可能表明人們更難獲得貸款來啟動他們的企業,但老牌公司似乎並沒有裁員。

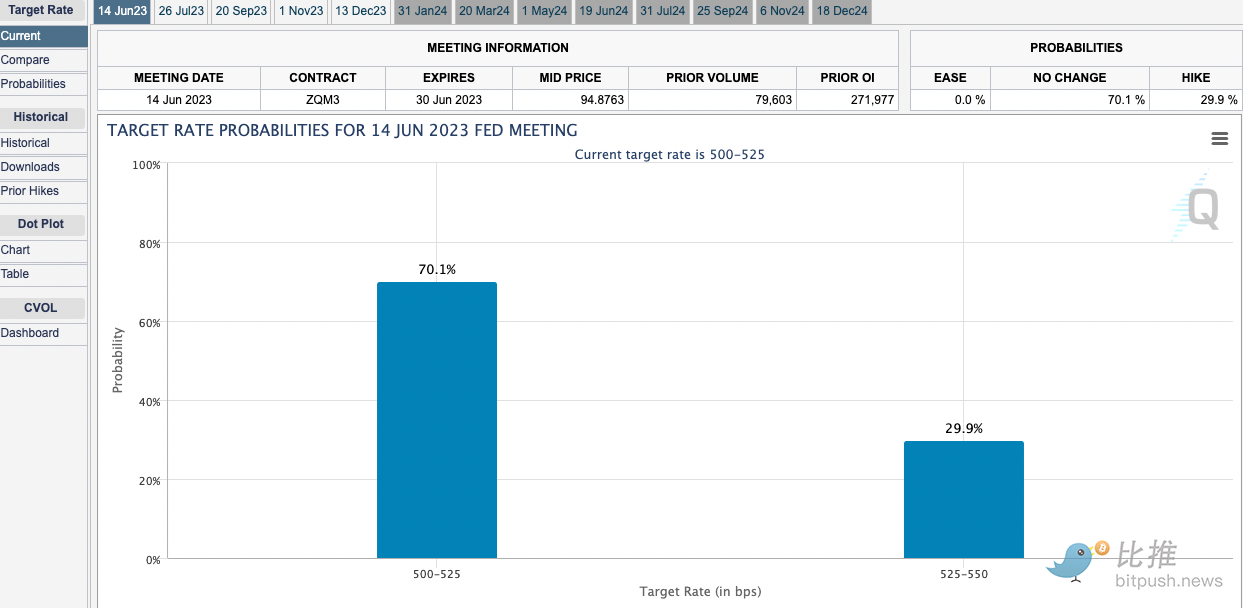

在就業報告公佈後,市場預測 6 月加息的概率略有上升。根據CME Group 資料,交易員對加息 25 個基點的押注短暫升至 38% ,截至發稿時回落至 30% 以下。

6月按兵不動

最近幾周,美聯儲政策制定者一直在努力保持他們的選擇餘地,一部分人認為通脹仍然是主要風險,另一部分則認為經濟即將陷入衰退。

一些美聯儲官員已經表示或建議,他們可能會在 6 月 13 日至 14 日的會議上維持利率不變。比推此前報道,費城聯邦儲備銀行行長Patrick T. Harker本週表示,他“絕對支援在這次會議上考慮不加息”。

已被提名為副主席的美聯儲理事Philip Jefferson於 5 月 31 日表示,央行傾向於在 6 月 13 日至 14 日的會議上保持利率穩定,以便決策者有更多時間評估經濟前景。

Nationwide 首席經濟學家 Kathy Bostjancic 在其報告中分析稱,美聯儲似乎“傾向於在 6 月份跳過緊縮政策,但可能在 7 月份恢復緊縮政策。今天強勁的就業資料支援這一行動。”

此外,在報告出來之前,一些預測人士認為5月份的資料可能會受到暫時性因素的影響。

據華爾街日報報道,高盛經濟學家認為,由於勞動力市場吃緊,許多年輕人仍在上學,夏季增加就業的企業將難以招到人。 摩根士丹利經濟學家認為,勞工部用來平滑季節性波動的因素將推動就業人數下降。 儘管存在這些障礙,但 5 月份的就業報告仍顯示出如此強勁的增長,這表明 6 月份的就業報告也可能非常強勁。

7月加息半個基點?

隨著對美國債務上限以及銀行業風險的擔憂有所降低,央行的重點將完全放在仍然過高的通脹和遠比預期強勁的就業市場上,到 7 月,政策制定者可能會再次加息。

美國前財政部長Lawrence Summers 週五在接受彭博社採訪時稱,如果美聯儲本月選擇推遲收緊信貸,那麼它應該對 7 月加息 0.5 個百分點持開放態度。

Summers指出,經濟預測機構連續 14 個月低估了就業增長的力度,美國的勞動力市場仍然火熱,這表明他們誇大了貨幣政策對經濟的影響,他說: “我認為美聯儲最終會採取足夠的措施來抑制通脹,這將意味著 2024 年某個時候經濟將相當疲軟。”